Dopo la Bce, anche la Fed è pronta ad avviare ufficialmente l’allentamento della stretta monetaria. Su questo sembrano ormai non esserci dubbi, rimane invece l’incognita sull’entità e sulla frequenza dei tagli ai tassi d’interesse, in questa e nelle prossime riunioni. Tra il raffreddamento del mercato del lavoro e il trend calante mostrato dai prezzi, il focus si è spostato dalla lotta all’inflazione ai rischi per la crescita economica.

In ogni caso, dunque, 25 o 50 punti base, la linea verso la discesa del costo del denaro sembra tracciata.

E allora, guardando al mondo degli investimenti, la domanda sorge spontanea: è ora di ricalibrare il portafoglio in vista dell’abbassamento dei tassi? Proviamo a individuare i settori e le caratteristiche più interessanti per la scelta delle azioni in questa fase, per poi restringere la ricerca ai titoli che, in base a Fair Value e Target Price degli analisti, presentano le maggiori possibilità di crescita con la discesa dei tassi d’interesse.

I settori favoriti dal taglio dei tassi

Storicamente in uno scenario di riduzione dei tassi d’interesse si fanno largo i settori difensivi (utilities, alimentari, healthcare, industriali). Al minor costo del denaro corrispondono oneri finanziari minori e un alleggerimento del debito che può stimolare gli utili. Se le aziende saranno in grado di presentare ai mercati conti oltre le attese, le loro quotazioni saliranno premiando gli azionisti. Ma con l’abbassamento dei tassi d’interesse cala anche il rendimento dei titoli di Stato e diventano più interessanti quelle aziende capaci di pagare regolarmente dividendi, con interessi superiori rispetto ai bond sovrani.

C’è da sottolineare come la discesa dei tassi d’interesse possa favorire anche mid e small cap più indebitate, tuttavia, da agosto è aumentata la volatilità e l’incertezza economica potrebbe pesare di più sulle società meno strutturate, ragione per cui è preferibile affidarsi ad aziende già ben avviate, con un market cap superiore ai 5 miliardi di dollari.

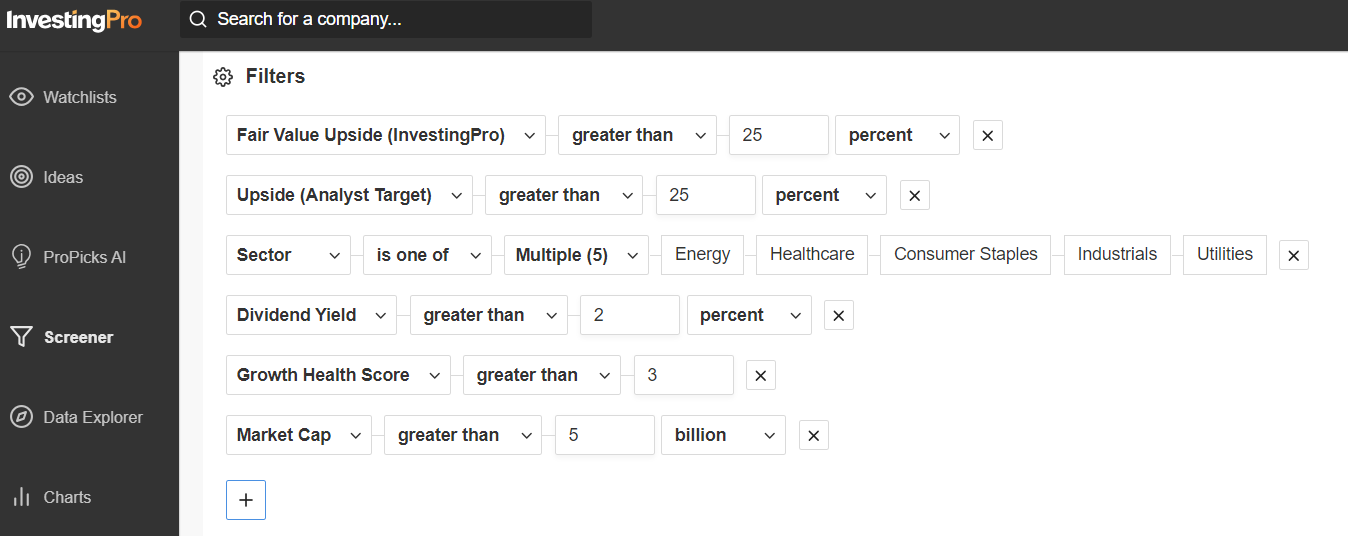

E allora, individuati i settori e le caratteristiche, non ci resta che andare a sfruttare lo stock screener di InvestingPro, inserendo tutti i parametri che ci servono per trovare le azioni pronte a sfruttare la discesa dei tassi Fed.

Lo stock screener di InvestingPro+

Lo stock screener di InvestingPro+

In questo caso mi sono basato su diversi aspetti prima citati, tra cui i settori che potrebbero essere avvantaggiati dalla crescita degli utili, ma anche impostando il filtro relativo al Dividend Yield che aiuta a individuare le migliori aziende per quanto riguarda la politica dei dividendi.

Inoltre, ho impostato uno stato di salute finanziaria uguale o superiore a 3 su 5, che permette di selezionare solo società solide dal punto di vista del bilancio.

In sintesi i filtri applicati sono:

Rialzo Fair Value maggiore del 25%

Rialzo Target Analisti maggiore del 25%

Settore: energetici, sanità, beni di consumo di base, industriali, servizi pubblici

Punteggio salute finanziaria: maggiore di 3

Market cap: maggiore di 5 miliardi

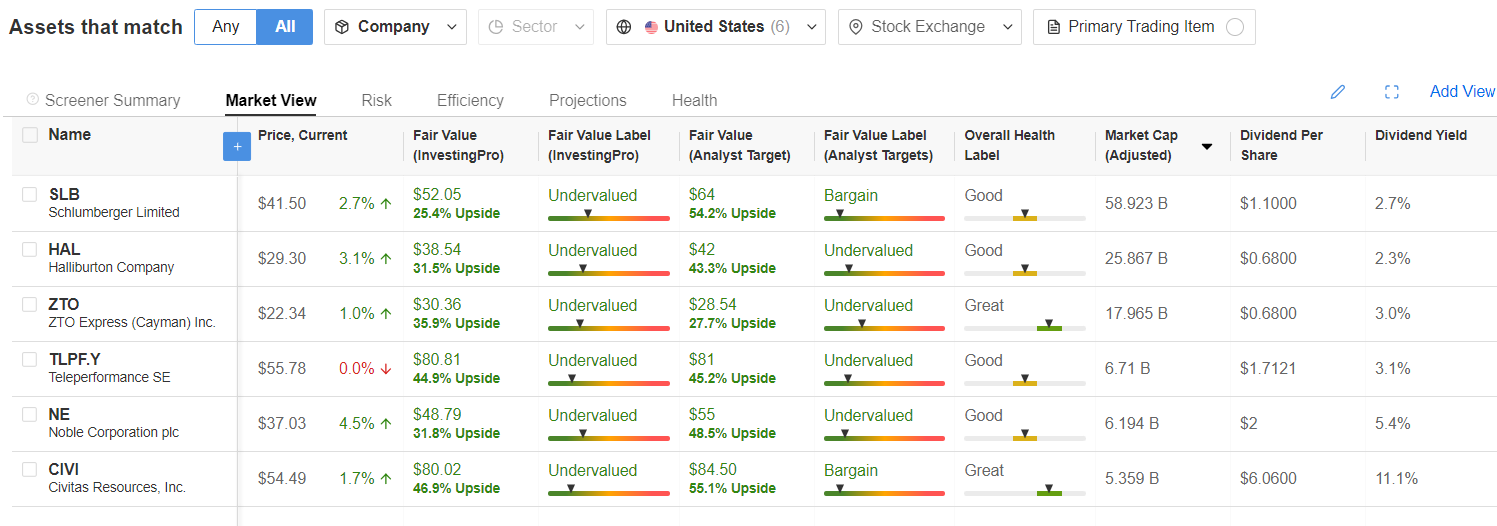

Ed ecco di seguito i risultati:

La ricerca ha generato 6 risultati.

Ebbene, i 6 titoli che seguono le caratteristiche indicate in precedenza e che in base a Fair Value e target price degli analisti presentano le maggiori possibilità di crescita nei prossimi 12 mesi sono:

Fonte: InvestingPro, dati alle 12 di mercoledì 18 settembre 2024

Fonte: InvestingPro, dati alle 12 di mercoledì 18 settembre 2024

- Schlumberger NV (NYSE:SLB): Prezzo attuale 41,50 dollari, rialzo Fair Value 25,4%, rialzo target analisti 54,2%

- Halliburton Company (NYSE:HAL): Prezzo attuale 29,30 dollari, rialzo Fair Value 31,5%, rialzo target analisti 43,3%

- ZTO Express (Cayman) Inc (NYSE:ZTO): Prezzo attuale 22,34 dollari, rialzo Fair Value 35,9%, rialzo target analisti 27,7%

- Teleperformance (OTC:TLPFY): Prezzo attuale 55,78 dollari, rialzo Fair Value 44,9%, rialzo target analisti 45,2%

- Noble Corp (NYSE:NE): Prezzo attuale 37,03 dollari, rialzo Fair Value 31,8%, rialzo target analisti 48,5%

- Civitas Resources Inc (NYSE:CIVI): Prezzo attuale 54,49 dollari, rialzo Fair Value 46,9%, rialzo target analisti 55,1%

Tutti gli abbonati a InvestingPro+ possono cliccare qui e ricreare un filtro inserendo i parametri nel grafico precedente o crearne uno a piacere, cambiando le caratteristiche da selezionare a proprio piacimento.

Se ti interessa effettuare analisi di questo tipo e non sei ancora abbonato a InvestingPro+? Cogli l'occasione QUI E ORA per ottenere il piano annuale di InvestingPro+ con un super sconto, costa meno di prendere un caffè al bar e apre le porte a tutti i segreti del mondo degli investimenti!