Le probabilità che gli Stati Uniti evitino una recessione definita dall’NBER continuano ad essere favorevoli fino alla fine del terzo trimestre. Il quarto trimestre sembra ancora più impegnativo, ma a questo punto si tratta di congetture. Al contrario, l’aspettativa di un trend positivo per il terzo trimestre riflette l’aumento dei dati economici pubblicati fino ad oggi.

L’analisi/previsione di CapitalSpectator.com, secondo cui la crescita degli Stati Uniti continuerà nel 3° trimestre, è stata ampiamente coerente per gran parte degli ultimi due mesi. Il 6 agosto, ad esempio, avevamo scritto: “Gli Stati Uniti non sono ancora in recessione, ma il rischio di recessione potrebbe aumentare”. La settimana successiva avevamo aggiunto che “Gli ultimi dati economici suggeriscono che l’espansione degli Stati Uniti continua”.

Un’ampia revisione dei dati ha esteso l’analisi nettamente positiva fino all’inizio di settembre. Due settimane fa, avevamo affermato che “I dati sul PIL del terzo trimestre degli Stati Uniti dovrebbero ancora registrare una solida crescita”. La scorsa settimana l’aggiornamento del PIL ha riaffermato le previsioni positive per il terzo trimestre.

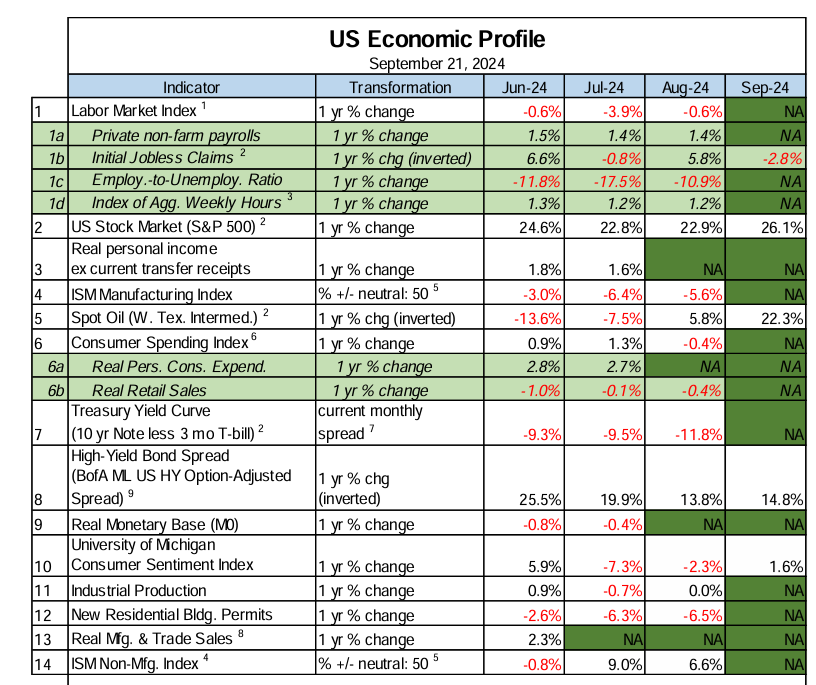

Il punto è che monitorando un insieme ampio e diversificato di indicatori, di solito emerge un profilo relativamente chiaro del trend macro statunitense. Questo approccio contrasta con l’analisi calda e confusa, o la speculazione di rango, che troppo spesso viene lanciata dai soliti sospetti. Gli errori principali che portano a una lettura errata delle prospettive a breve termine includono la selezione di uno o due indicatori e/o la formulazione di previsioni troppo lontane nel tempo per poter superare il test dell’olfatto.

In alternativa, concentrarsi sistematicamente su un’ampia serie di indicatori offre un approccio solido per ridurre al minimo il rumore e massimizzare il segnale. Il cuore della nostra metodologia è la profonda e ampia analisi del ciclo economico attraverso gli aggiornamenti settimanali di The US Business Cycle Research Report.

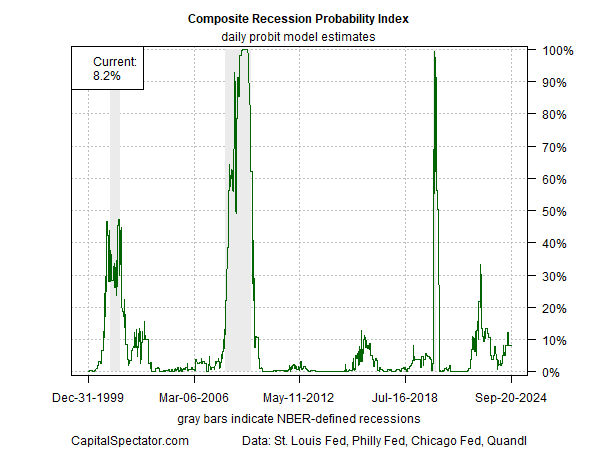

L’indicatore primario di recessione della newsletter (che sintetizza diversi benchmark del ciclo economico proprietari e di terzi) continua a stimare la probabilità in tempo reale di una recessione definita dall’NBER a meno del 10% (al 20 agosto).

Un altro aspetto dell’analisi della newsletter è la modellazione e il monitoraggio di oltre una dozzina di indicatori economici e finanziari statunitensi che, nel complesso, forniscono una solida proxy del trend macro generale.

Il principale risultato di queste e altre analisi degli indicatori presenti nel The US Business Cycle Risk Report è che il rischio di recessione rimane basso. Le proiezioni a breve termine, che colmano i dati mancanti fino a ottobre, indicano che l’economia statunitense continuerà a espandersi.

Quando si inizia a guardare a novembre e oltre, il potenziale di analisi ad alta fiducia diminuisce drasticamente. A dire il vero, ci sono ragioni per chiedersi se l’attuale tendenza alla crescita sopravvivrà fino alla fine dell’anno e all’inizio del 2025. Purtroppo, al momento i dati concreti sono pochi, se non nulli, per fare previsioni affidabili su questo fronte. Naturalmente, questo non impedisce ai soliti sospetti di provarci.