Qual è il motivo per il quale il dollaro statunitense si palesa molto più forte rispetto all’euro dagli inizi di giugno 2021? Quale catalizzatore seguire per avere un indicatore oggettivo di “sentiment” sul tasso di cambio EURUSD? Questo è l’obiettivo dell’analisi: cercare di fornirvi un “grafico guida” che possa indirizzarvi qualora decideste di aprire operazioni a mercato sulla stessa copia forex.

Prima di trattare l’argomento riguardante il grafico guida cercherò di trasmettere i seguenti concetti:

· Il rapporto diretto tra tassi di interesse applicati dalla Federal Reserve e rendimenti dei titoli di stato americani

· Come i tassi di interesse rendono più attraenti i titoli di stato USA

· Il rapporto tra titoli di stato, U.S Dollar e tassi di interesse

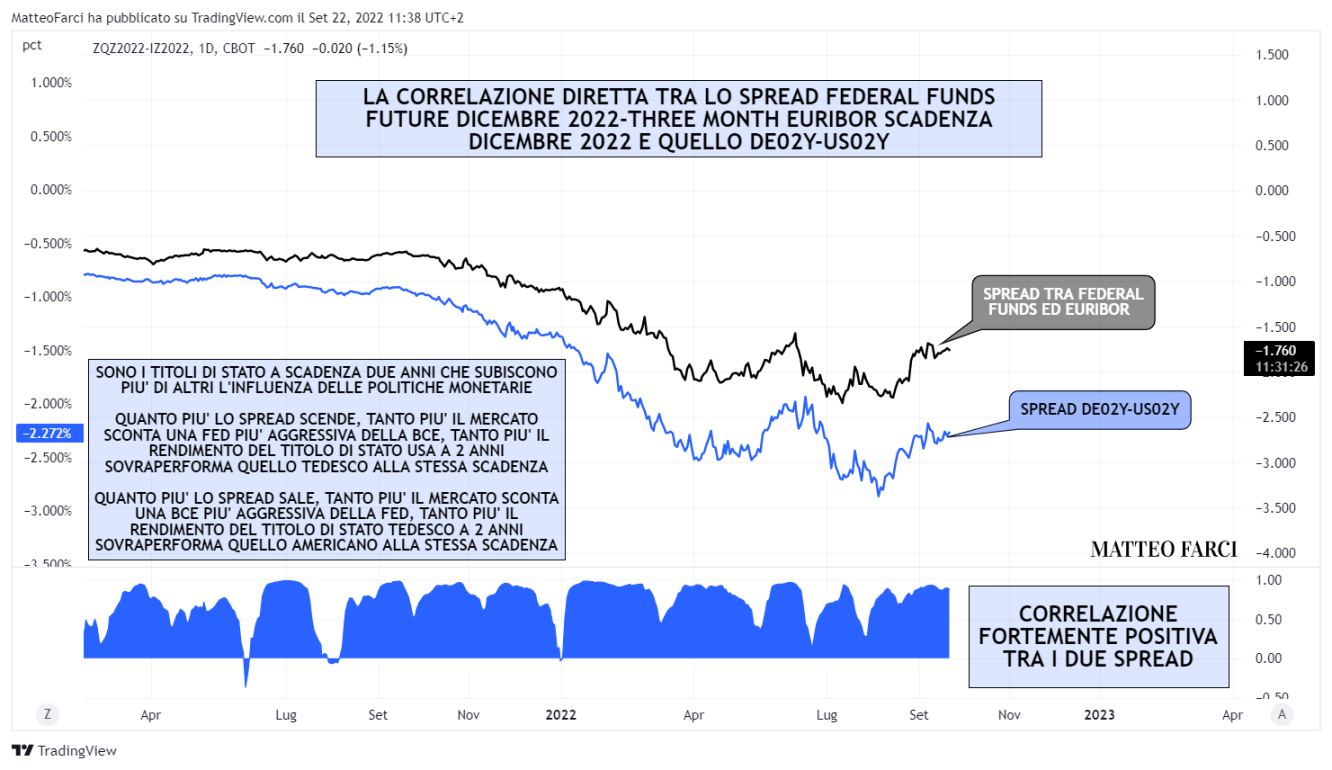

· Lo spread tra i Federal Funds Futures scadenza dicembre 2022 e i Three Month Euribor Futures scadenza dicembre 2022

· Come ho utilizzato lo spread per speculare sul tasso di cambio

Dal momento in cui l’articolo potrebbe non essere di facile lettura ho deciso di realizzarci un video che trovate in basso alla pagina, per gentile concessione di Investing.com

Buona lettura (o buona visione).

IL RAPPORTO DIRETTO TRA TASSI DI INTERESSE E RENDIMENTI DEI TITOLI DI STATO (minuto 00:00 del video)

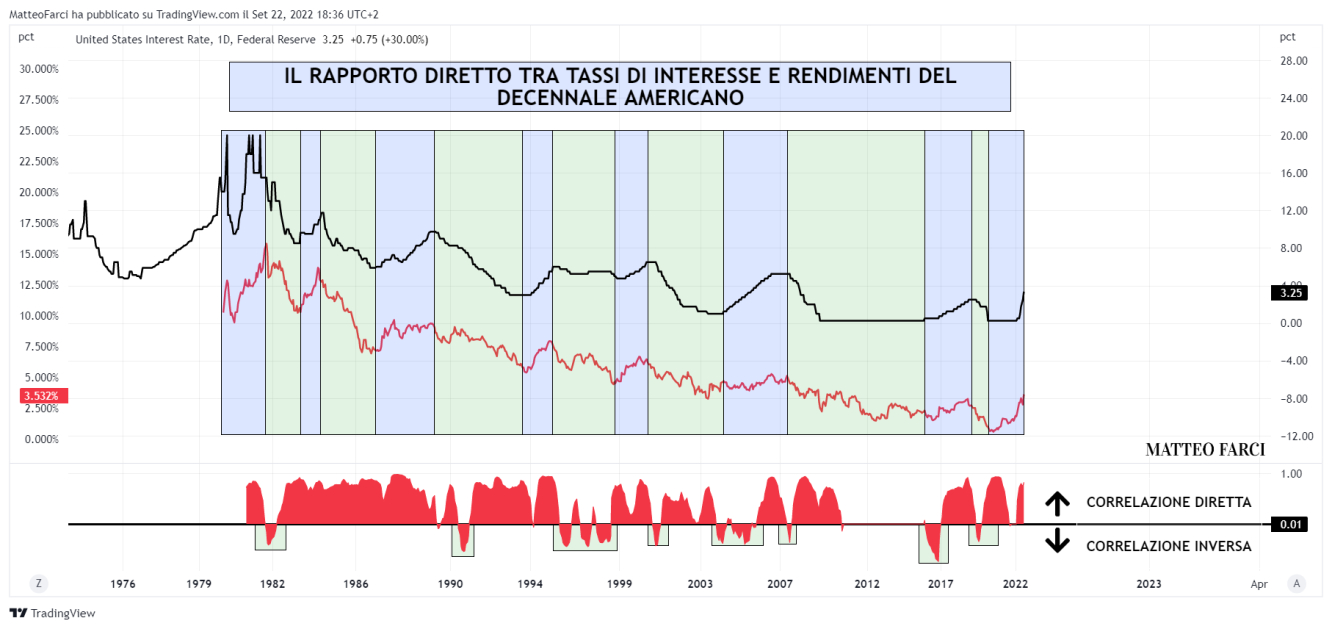

All’interno della grafica potete osservare due linee di prezzo:

· Quella in nero rappresenta il livello dei tassi di interesse applicati dalla Federal Reserve dall’estate del 1971 ad oggi (ticker “USINTR”)

· Quella in rosso mostra i rendimenti del decennale americano (ticker “US10Y”)

Ogni qualvolta la FED ha innalzato i tassi di interesse (all’interno dei rettangoli di color azzurro) i rendimenti sui titoli di stato a 10 anni sono, di pari passo, aumentati. È anche vero il contrario (all’interno dei rettangoli di color verde): ai ribassi degli stessi il rendimento del decennale ha sofferto, creando degli impulsi ribassisti.

Il coefficiente di correlazione conferma ciò appena discusso: il rapporto tra i due si mantiene dagli anni ’80 in territorio diretto, salvo qualche breve picco in territorio inverso (ognuno dei quali indicato da dei rettangolini di color verde).

Che informazione chiave bisogna trarne? Che i tassi di interesse e i rendimenti del decennale americano hanno un rapporto diretto tra loro:

· All’apprezzarsi di uno corrisponde il rafforzamento dell’altro

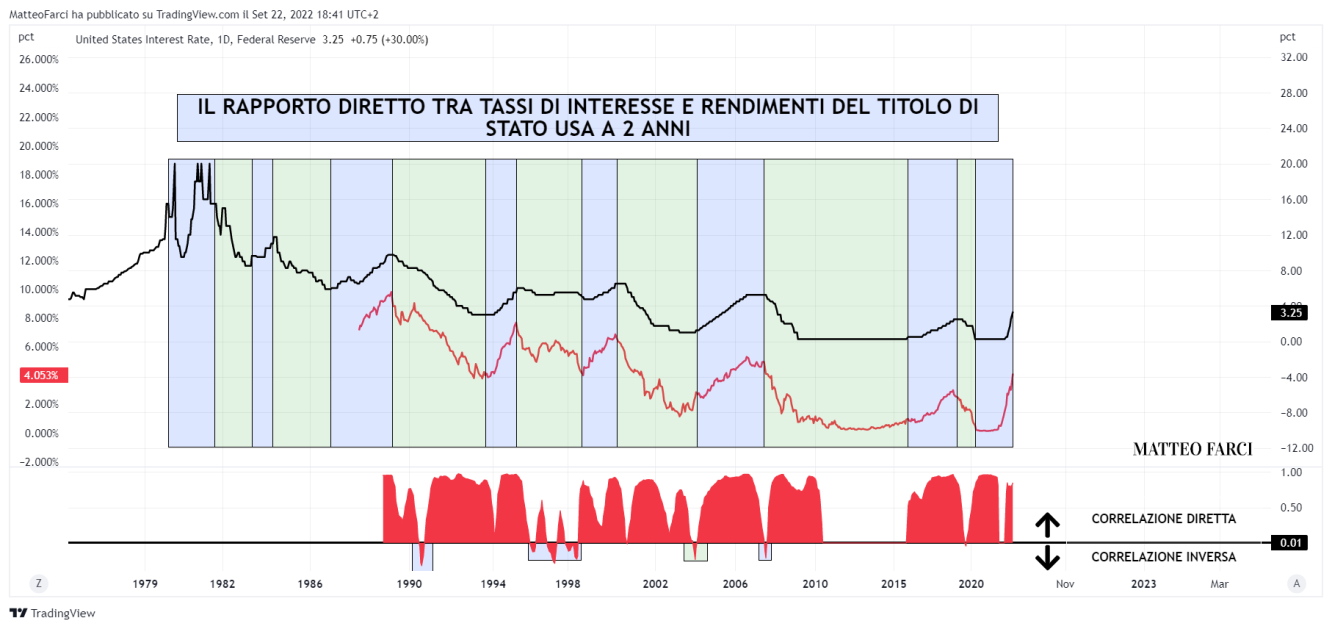

Prendendo in considerazione il rendimento del titolo di stato a due anni (quello che più risponde a dinamiche riguardanti le politiche monetarie), possiamo osservare una correlazione ancora più forte:

I picchi di correlazione inversa che mostra il rapporto tra “US02Y” e i tassi di interesse hanno intensità notevolmente inferiore rispetto a quelli osservati nella grafica precedente. Il motivo è semplice: come ho scritto qualche riga fa, il rendimento del titolo di stato a due anni è più correlato alle decisioni di politica monetaria.

COME IL RIALZO DEI TASSI DI INTERESSE RENDONO PIU’ ATTRAENTI I TITOLI DI STATO AMERICANI (minuto 05:52 del video)

Un titolo di Stato è un titolo di debito emesso dal governo di una particolare Paese. Per quale motivo uno Stato emette queste particolari obbligazioni? Per finanziarsi.

Il meccanismo di funzionamento degli stessi è estremamente semplice ed intuitivo.

Acquistare un titolo di stato equivale a prestare del denaro al Paese emittente, che definiremo debitore; il creditore (ossia chi acquista il titolo di debito) guadagnerà attraverso degli interessi, riconosciuti sotto forma di cedola e successivamente, alla scadenza dell’obbligazione, si vedrà restituito l’intero ammontare di denaro prestato precedentemente; a titolo di esempio:

· Immaginiamo di acquistare un titolo di stato a 100$ con scadenza a 1 anno con tasso di interesse al 2%: il nostro guadagno, dopo un anno, sarà di 102$

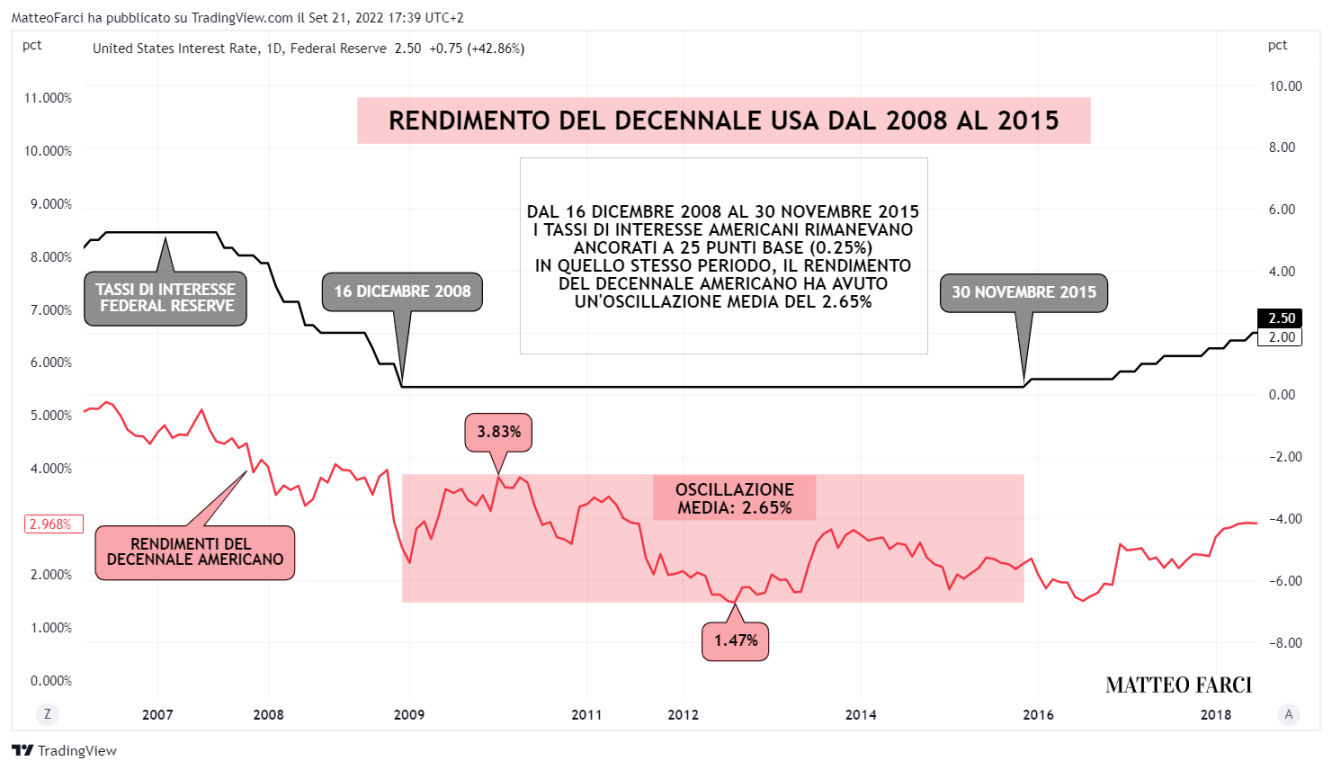

Negli ultimi 13 anni abbiamo avuto archi temporali con tassi di interesse americani relativamente bassi:

Dal 16 dicembre 2008 al 30 novembre 2015 gli stessi rimanevano ancorati a 25 punti base in maniera tale da permettere un più facile accesso al credito (e quindi ai prestiti) con lo scopo di rafforzare l’economia che usciva dalla pesante crisi dei mutui-subprime. Nello stesso arco temporale, l’oscillazione del rendimento del decennale è stata di 2.65 punti percentuali.

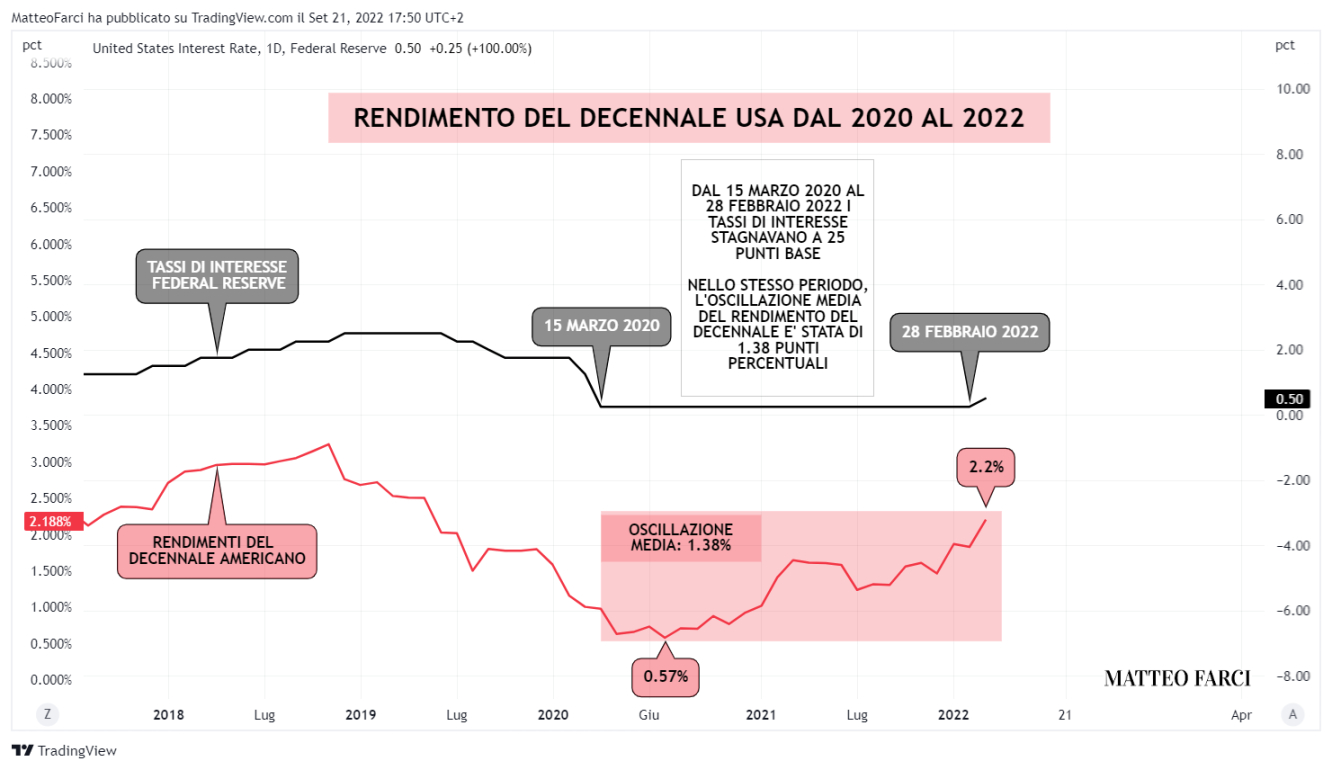

Stessa situazione tra il 2020 e il 2022:

Dal 15 marzo 2020 al 28 febbraio 2022 i tassi di interesse presentavano un valore tradotto in 25 punti base (tanto bassi per permettere all’economia americana di riprendersi dopo la terribile pandemia che tutto il mondo ha vissuto); nello stesso arco temporale, il rendimento del decennale ha avuto un’escursione media di 1.38 punti percentuali.

Consideriamo ora archi temporali coincidenti con degli aumenti dei tassi:

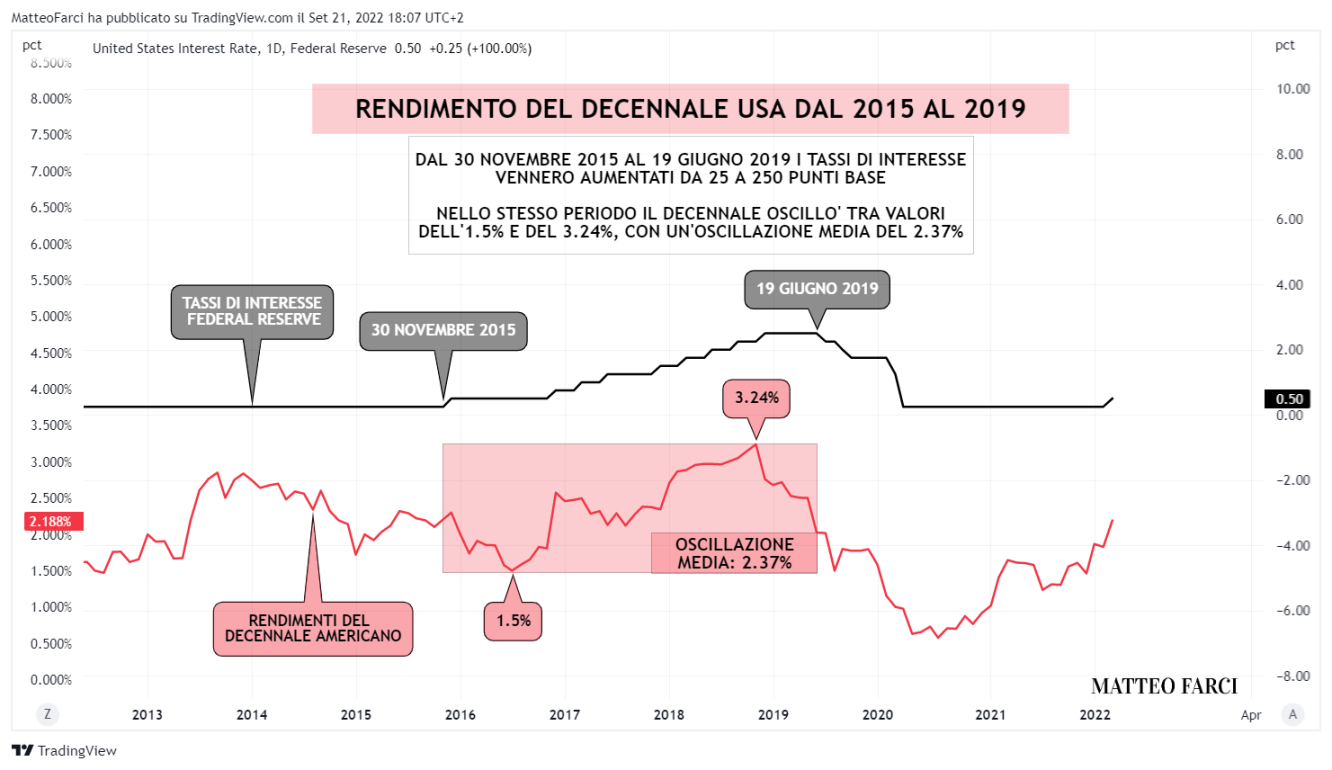

Tra il 2015 e il 2019 essi vennero aumentati da 25 a 250 punti base.

I rendimenti del decennale oscillarono tra valori percentuali di 1.5 e 3.2, con oscillazione media del 2.37%.

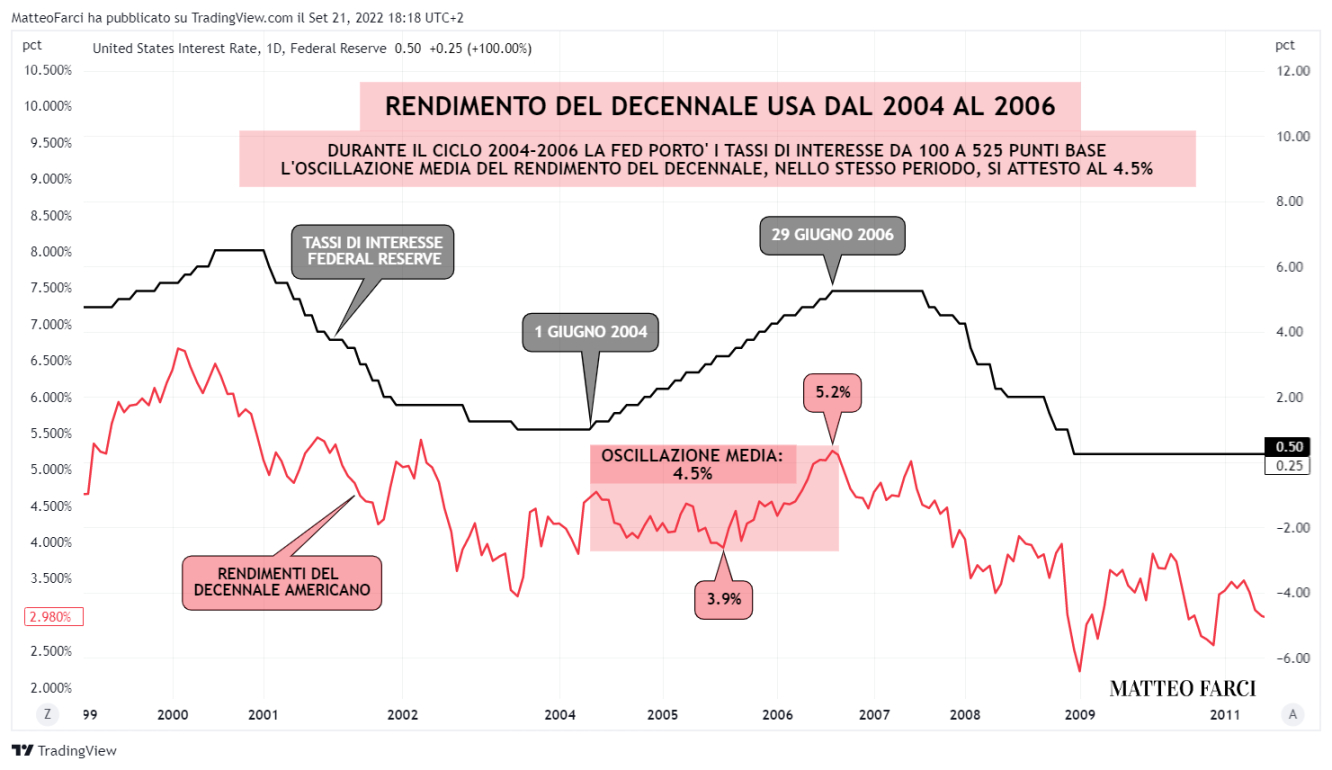

Consideriamo ora il ciclo dei rialzi 2004-2006, quando essi passarono da 100 a 525 punti base:

In quei due anni il rendimento del decennale oscillò tra il 3.9% e il 5.2%, con oscillazione media intorno ai 4.5 punti percentuali.

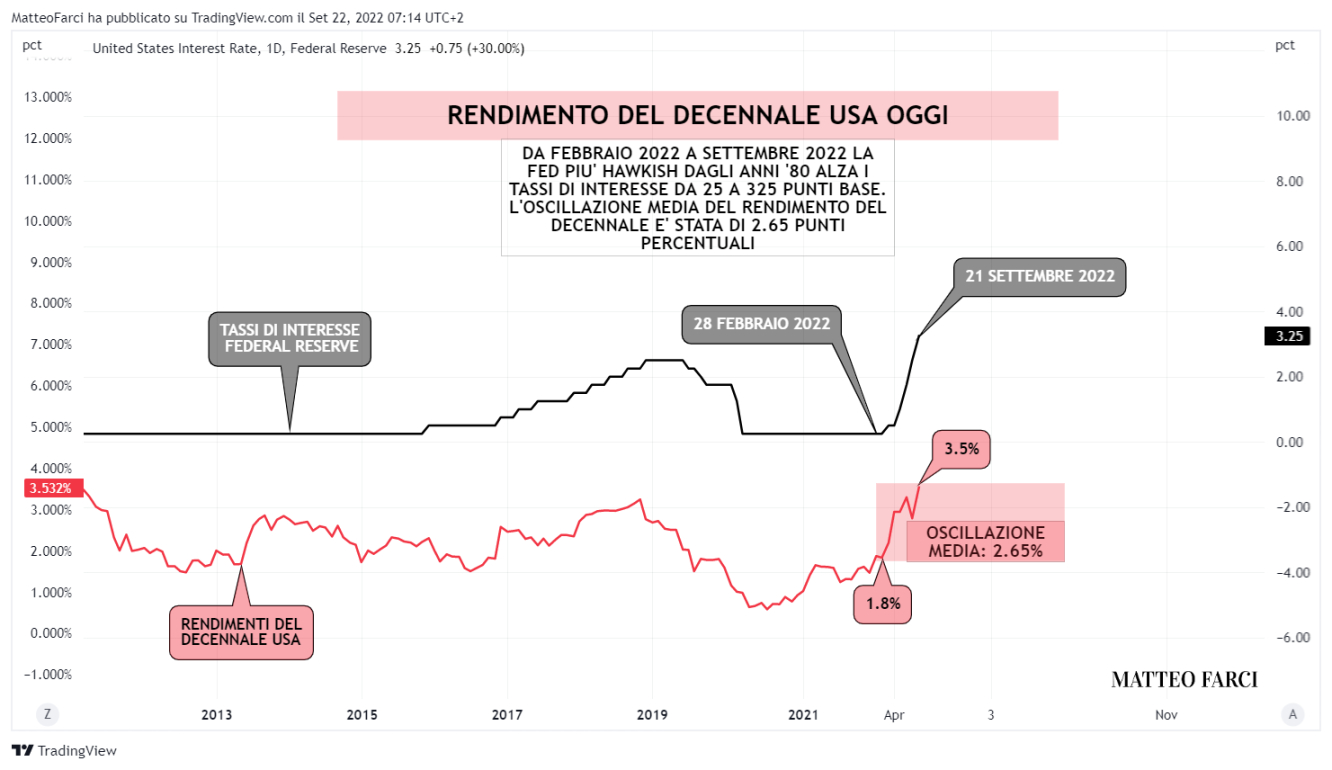

Guardando ai giorni nostri? Da marzo 2022 al 21 settembre la Fed traduce la sua aggressività in un innalzamento dei tassi da 25 a 325 punti base:

In quei pochi mesi l’oscillazione media si è attestata a 2.65 punti percentuali.

Arriviamo ora al vero concetto da estrapolare da questo paragrafo: perché il rialzo dei tassi di interesse rende più attraenti i titoli di stato per gli investitori? Perché gli stessi, acquistando i titoli di debito a rendimenti più alti, guadagnerebbero di più dalle cedole!

Infatti:

· Acquistando titoli di stato dal 2008 al 2015 (quando i tassi stagnavano a 25 punti base) avrebbero guadagnato attraverso interessi di circa 2.65 punti percentuali

· Acquistando titoli di stato dal 2020 al 2022 (con tassi stagnanti a 25 punti base) avrebbero guadagnato attraverso cedole di circa 1.38 punti percentuali

· Durante il ciclo di rialzi da 25 a 250 punti base del 2015-2019 il guadagno medio si sarebbe attestato intorno al 2.37%

· Tra il 2004 e il 2006, prima della bolla immobiliare, gli interessi pagati sarebbero stati intorno a valori del 4.5% (con rialzi dai 100 ai 525 punti base)

· Da marzo 2022 al 21 settembre 2022 gli interessi medi pagati avrebbero sfiorato il 3%

È quindi scontato come i titoli di stato siano più convenienti quando forniscono interessi più elevati.

Tuttavia...attenzione!

Ho spesso espresso il concetto del “RISCHIO=RENDIMENTO”:

· Quanto maggiore è l’interesse o il rendimento riconosciuto su un’obbligazione, tanto più è grande il rischio al quale ci si espone acquistandola

Questa eguaglianza non vale se si parla di titoli di stato governativi americani. Il motivo?

Il Paese America presenta rating AAA, giudizio che indica la quasi totale impossibilità che la stessa nazione registri un default e non riesca a rispettare le obbligazioni con i creditori. Gli USA sono considerati talmente tanto stabili dal punto di vista creditizio tanto che i titoli di stato emessi dal tesoro, in particolare proprio il decennale preso in considerazione negli esempi, rappresentano un bene rifugio, ossia un asset che tende ad apprezzarsi durante momenti di crisi finanziarie/economiche/geopolitiche (come, ad esempio, l’oro).

L’eguaglianza “RISCHIO=RENDIMENTO” vale per tutte quelle obbligazioni che presentano rating inferiore alla “tripla A”, ossia per quelli emittenti che non garantiscono una credibilità finanziaria tanto forte quanto quella americana.

IL RAPPORTO TRA IL DOLLARO AMERICANO, TITOLI DI STATO E TASSI DI INTERESSE (minuto 14:34 del video)

È probabile che dagli inizi del 2022 sentiate o leggiate la frase:

“L’aumento dei tassi di interesse impatta positivamente su una valuta, rafforzandola”

Che significato ha questa frase? Provo a spiegarlo.

Abbiamo visto come il rialzo dei tassi di interesse impatti “positivamente” sui titoli di stato, aumentandone il relativo rendimento e rendendoli più appetibili; quanto più essi saranno attraenti, tanto la domanda degli investitori aumenterà; non parlo propriamente di investitori americani, bensì di investitori provenienti da ogni angolo del globo.

Dipingiamo ora uno scenario: immaginiamo che diversi investitori europei, inglesi e giapponesi vogliano acquistare titoli di stato del tesoro americano ad alti rendimenti; le loro valute di riferimento saranno l’euro, la sterlina britannica e lo yen giapponese, mentre la valuta di riferimento per i titoli di debito desiderati è senza dubbio il dollaro americano; questo cosa vuol dire? Gli stessi investitori dovranno cambiare le loro valute di riferimento (euro, yen e sterline) in dollari americani, in quanto le stesse obbligazioni sono commercializzate attraverso quest’ultima valuta. Questo a cosa equivale? Ad un aumento di domanda di valuta statunitense. Basandosi essa (anche) sulla legge della domanda e dell’offerta, quanto più essa viene richiesta, tanto più il suo valore, in linea teorica, dovrebbe incrementare.

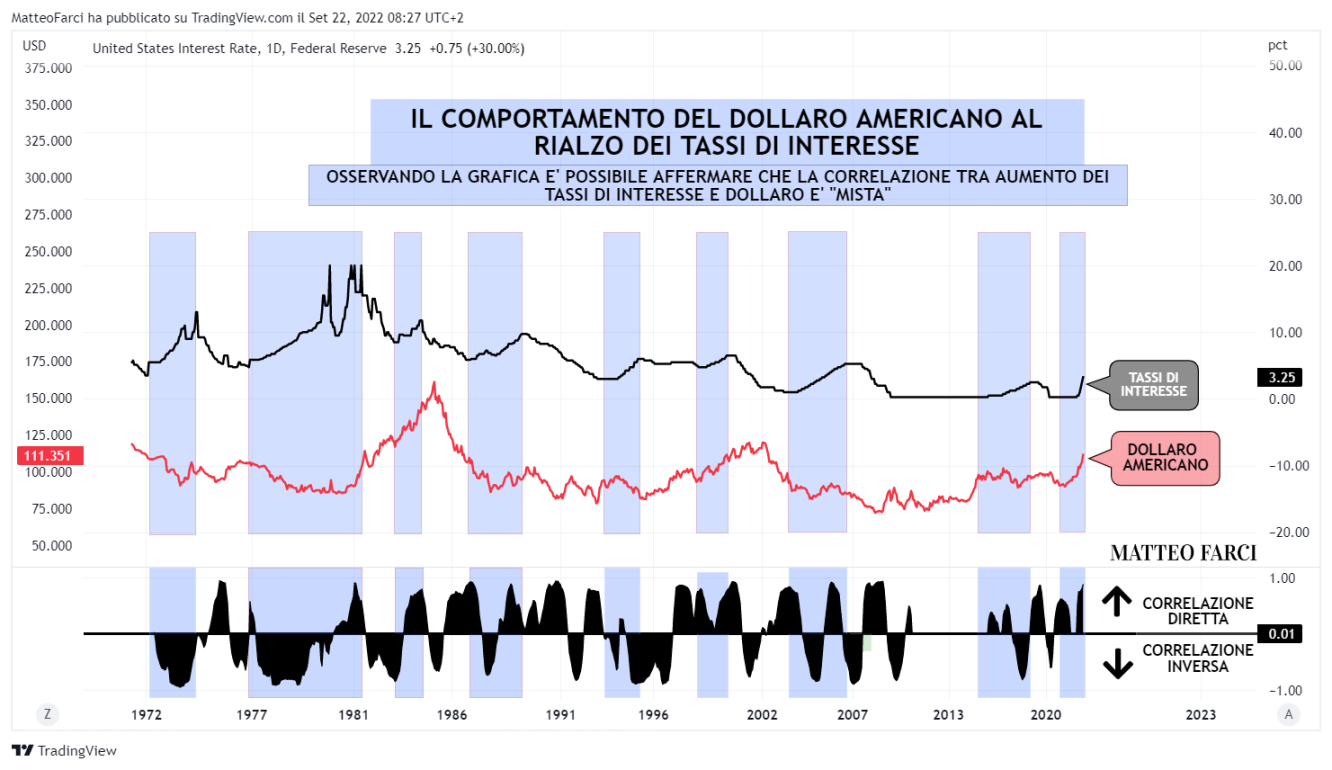

Da ciò si può dedurre dunque che un aumento dei tassi di interesse impatti positivamente sui titoli di stato, apprezzandone i relativi rendimenti che, come conseguenza, andrebbero a valorizzare a loro volta il dollaro americano. Questo è vero? Proviamo a spiegarlo attraverso una grafica che metta in rapporto l’aumento degli interest rates con il US Dollar:

Ho utilizzato dei rettangoli di color azzurro per indicare tutti i cicli di rialzi dei tassi di interesse e le relative correlazioni con il dollaro.

La correlazione tra loro appare “mista”, ossia a tratti diretta e ad altri inversa; questo significa che è vero che i tassi di interesse impattano su una valuta, ma non sono l’unico “catalizzatore” da considerare, dal momento in cui la currency stessa risente dell’influenza di altri fattori, tra i quali, ad esempio, il suo ruolo di bene rifugio.

IL “GRAFICO GUIDA” DA SEGUIRE QUALORA SI VOLESSERO APRIRE POSIZIONI SUL CAMBIO EURO/DOLLARO (minuto 18:50 del video)

Quali sono i motivi per i quali il dollaro statunitense si palesa molto più forte rispetto all’euro dagli inizi di giugno 2021? A parer mio sono tre:

· Decisioni di politica monetaria

· Dollaro come bene rifugio

· Conflitto Russia-Ucraina

Per quanto riguarda il primo punto, possiamo affermare con certezza che la Federal Reserve sia sempre stata, nell’ultimo anno, più “aggressiva” della Banca Centrale Europea; ciò in cosa si è tradotto? In un aumento dei tassi di interesse più aggressivo in America (325 punti base) che in Europa (125 punti base).

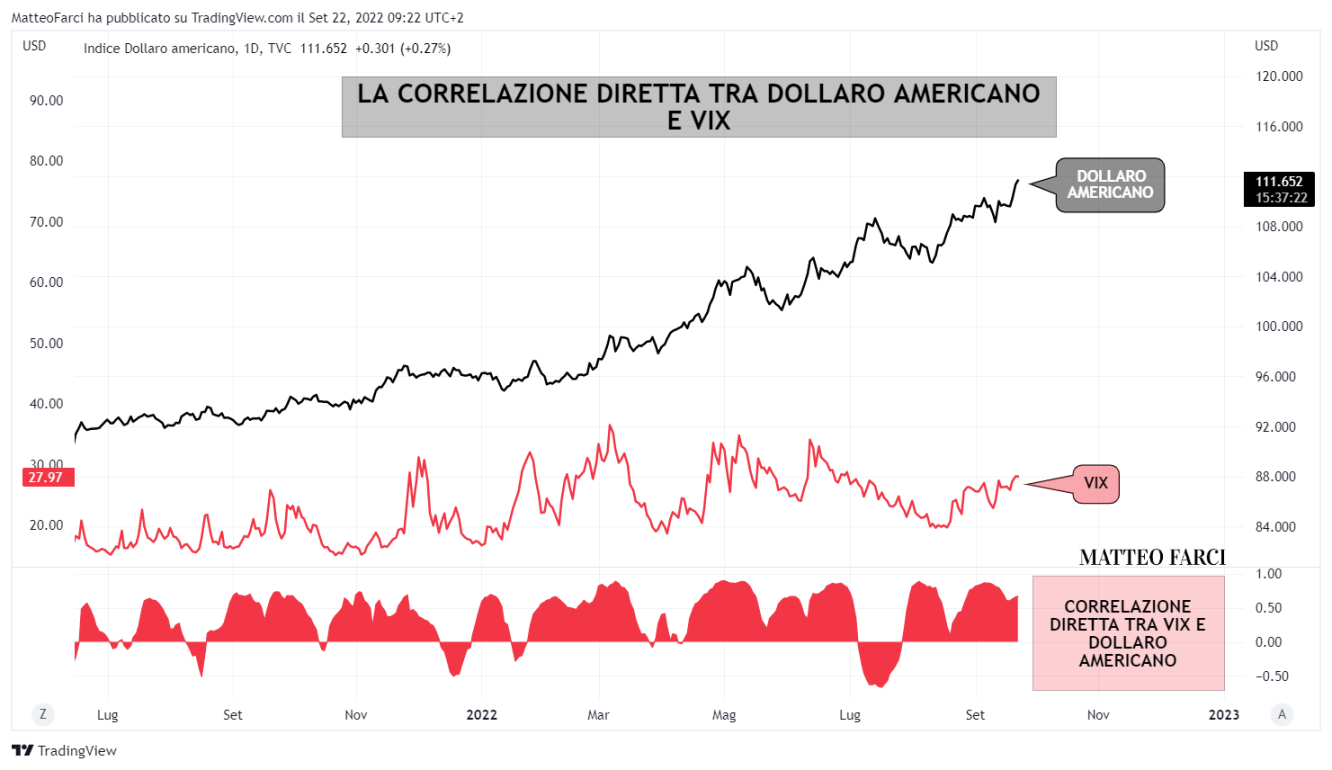

Per quanto riguarda il secondo punto, è risaputo come il dollaro americano sia un bene rifugio, ossia un asset acquistato in momenti di turbolenza sui mercati; a conferma di questa ipotesi giunge in aiuto la correlazione diretta tra la stessa valuta e il VIX:

Dall’estate del 2021 la valuta e l’indice di volatilità dell’S&P500 sono correlati positivamente, per cui:

· Al salire delle turbolenze, il dollaro si apprezza

Per quanto riguarda il terzo punto, è scontato che l’Europa sia più esposta al conflitto di quanto non lo sia l’America viste le diverse dipendenze dal gas, motivo per il quale è lecito aspettarsi una debolezza maggiore sull’euro rispetto al dollaro (dal momento che la forza espressa da una valuta è chiaramente dipendente dalla stabilità dello Stato che la emette).

Quando ho deciso di creare un grafico guida ho pensato essenzialmente a questi tre punti, in particolare:

“Come posso crearmi una guida che possa inglobare al suo interno questi tre “market movers”?

La risposta è stata:

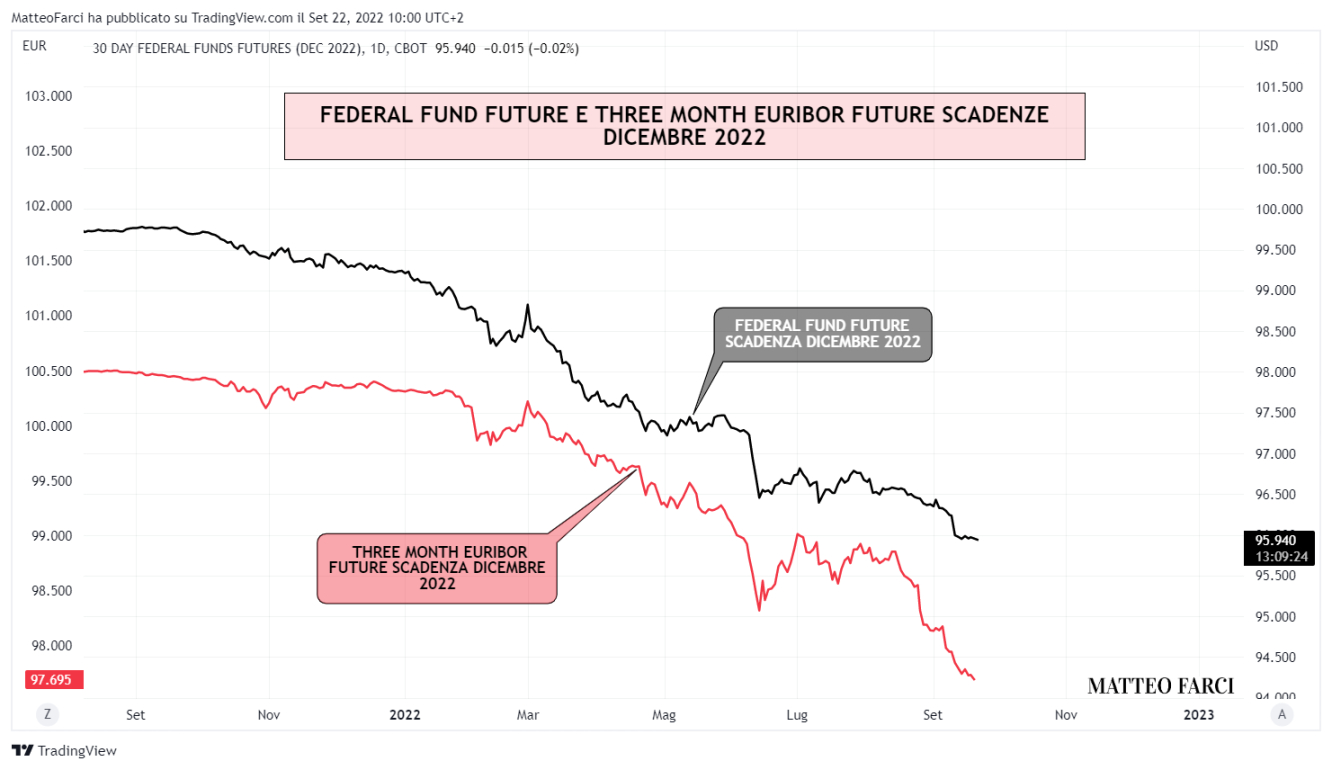

Lo spread tra i Federal Funds Futures scadenza dicembre 2022 e i Three Month Euribor Futures scadenza dicembre 2022 (ZQZ2022-IZ2022)

I due futures appena citati sono contratti finanziari che rappresentano l’opinione del mercato su dove si troverà il tasso di interesse applicato dalla banca centrale al momento della scadenza del contratto (in questo caso, a dicembre). In particolare:

· Il tasso sui Fed Funds è il tasso sui prestiti interbancari overnight per le riserve in eccesso delle banche commerciali

· Il tasso di interesse Euribor a 3 mesi è l’interesse al quale le banche europee si prestano in maniera reciproca fondi in euro con scadenza a 3 mesi

Perché ho il parere che questi due futures abbiano inglobato i tre punti trattati precedentemente?

Sono dei futures e, come tali, è possibile specularci. Gli investitori che hanno mosso gli stessi contratti alla stessa scadenza a determinati valori (95.9 per i federal fund e 97.7 per gli euribor) avranno sicuramente tenuto conto delle diverse influenze che il mondo economico/finanziario/geopolitico ha nei riguardi dell’America e dell’Europa, ragion per cui:

· Nelle speculazioni sugli Euribor avranno sicuramente tenuto conto del conflitto Russia-Ucraina al quale si collega il relativo prezzo del gas europeo, della probabile pesante recessione che potrebbe avvolgere la stessa nazione e ciò, tradotto, si materializza in un prezzo del contratto scadenza dicembre 2022 a 97.7

· Nelle speculazioni sui Federal Funds avranno tenuto conto di altri fattori come, ad esempio, l’aggressività della FED, trascinando il prezzo del contratto scadenza dicembre 2022 a 95.9

È doveroso considerare un ulteriore aspetto: la libertà di rialzo dei tassi di interesse della Federal Reserve è ben più ampia rispetto a quella della Banca Centrale Europea. Il motivo è legato al fatto che, al momento, è più probabile una pesante recessione in Europa che non in America; se nutriste dei dubbi, pensate al fatto che l’America, al contrario dell’Europa, non sta combattendo una crisi energetica.

Esprimo questa considerazione per un semplice motivo: sappiamo che il rialzo dei tassi di interesse ha lo scopo di rallentare un’economia con la funziona di abbassare l’inflazione. Se è vero ciò, come potrebbe la BCE alzare in maniera pesante il costo del denaro dal momento in cui si potrebbe prospettare una pesante recessione? È improbabile lo faccia.

In cosa si traduce questo? In quello che stiamo vivendo da inizi 2022: tassi di interesse americani ben più alti rispetto a quelli Europei.

Nel terzo paragrafo dell’articolo spiegavo come il valore di una valuta è legata al tasso di interesse applicato dalla sua banca centrale di riferimento per la serie dei motivi che voi stessi avete osservato.

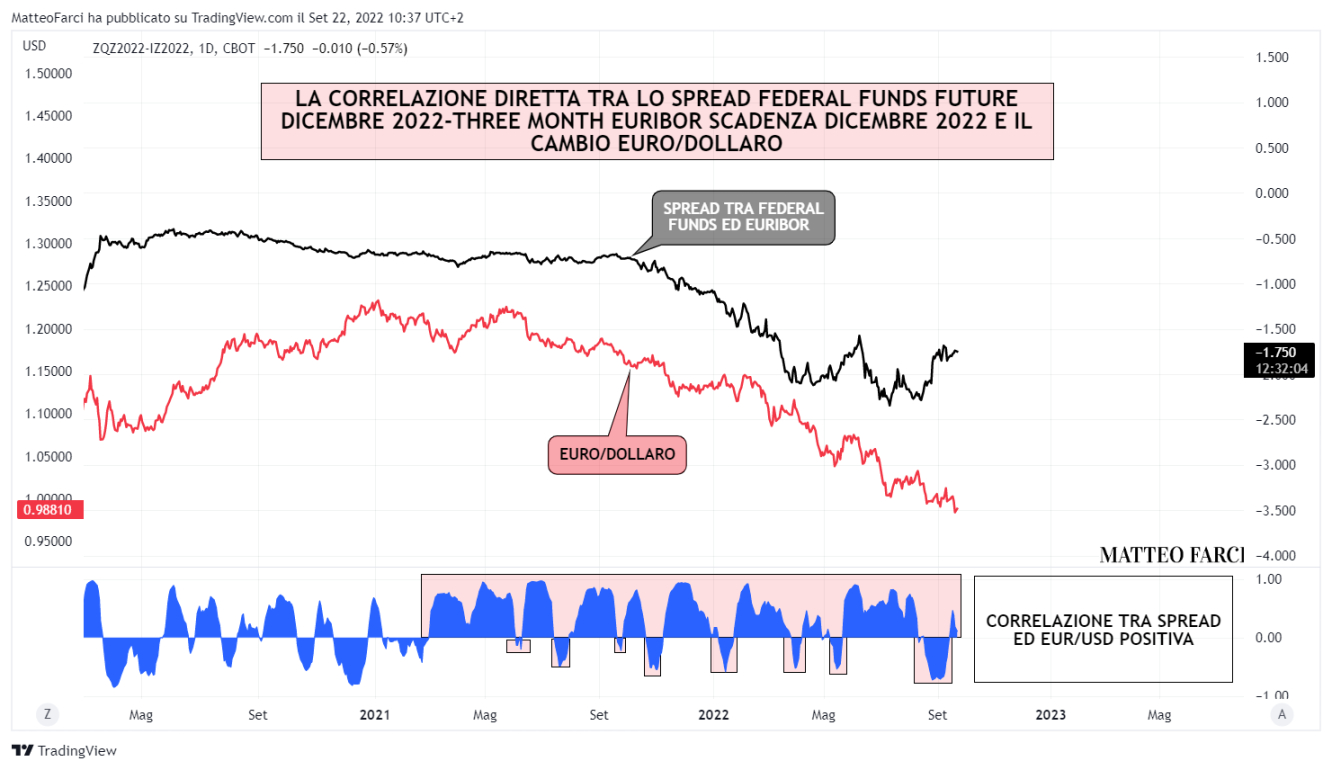

Se è vera questa informazione e se fosse vero il fatto che i futures mostrati inglobano all’interno di essi tutte le informazioni precedentemente descritte, uno spread tra questi ultimi potrebbe essere correlato al cambio Euro/Dollaro?

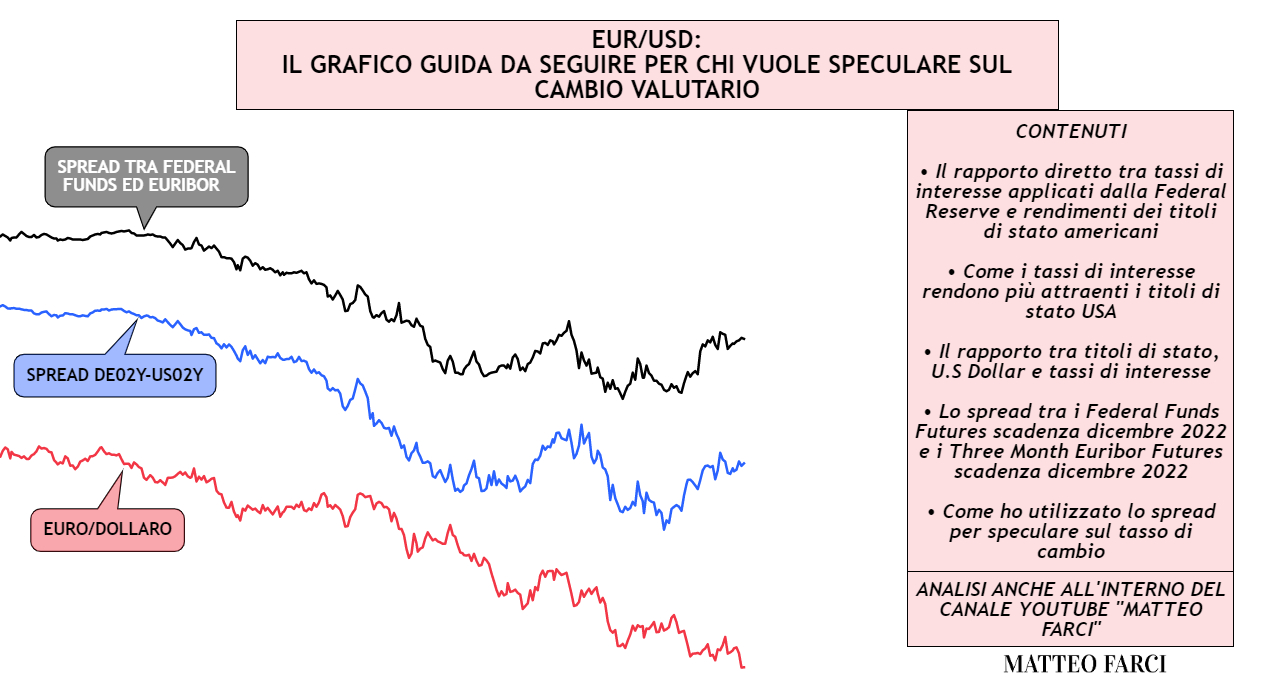

Direi di sì. La correlazione tra lo spread ed EURUSD è positiva, tranne qualche picco di correlazione negativa episodico.

Alcune informazioni sullo spread:

· Quanto più esso registra dei ribassi, tanto più il mercato sconta una FED più aggressiva rispetto alla BCE

· Quanto più esso registra dei rialzi, tanto più il mercato sconta una FED meno aggressiva rispetto alla BCE

· Lo spread ingloba al suo interno le aspettative sulle politiche monetarie americane ed europee, influenzate a loro volta dal conflitto Russia-Ucraina, dai livelli di inflazione e dalle probabilità di recessione

I primi due punti possono essere spiegati dalla grande correlazione diretta tra lo stesso spread e lo spread tra i rendimenti dei titoli di stato tedeschi a due anni e gli stessi americani alla stessa scadenza (DE02Y-US02Y):

Come spesso sottolineo, sono i titoli di stato a scadenza due anni che subiscono più di altri l'influenza delle politiche monetarie, infatti:

· Quanto più lo spread registra dei ribassi, tanto più il mercato sconta una FED più aggressiva della BCE, tanto più il rendimento del titolo di stato USA a 2 anni sovraperforma quello tedesco alla stessa scadenza

· Quanto più lo spread sale, tanto più il mercato sconta una BCE più aggressiva della FED, tanto più il rendimento del titolo di stato tedesco a 2 anni sovraperforma quello americano alla stessa scadenza

Lo spread potrebbe essere utilizzato per diversi scopi, tra i quali:

· Come conferma della tendenza del cambio Euro/Dollaro

· Per ricercare delle divergenze che potrebbero ripercuotersi successivamente sul cambio valutario

Cosa voglio intendere con questi ultimi due punti? Avendo capito ciò che lo spread ingloba al suo interno, è lecito pensare che se EURUSD dovesse continuare a rimanere correlato allo stesso, continuerebbe a seguire lo stesso “binario”; se dovessero iniziare a crearsi delle divergenze tra i due? A quel punto sarebbe lecito pensare che, a titolo di esempio, esista la possibilità che il cambio valutario stia iniziando a seguire nuovi “sentiment”, non più necessariamente legati alle diverse aggressività della FED e della BCE o legati a tutti i diversi punti trattati in precedenza.

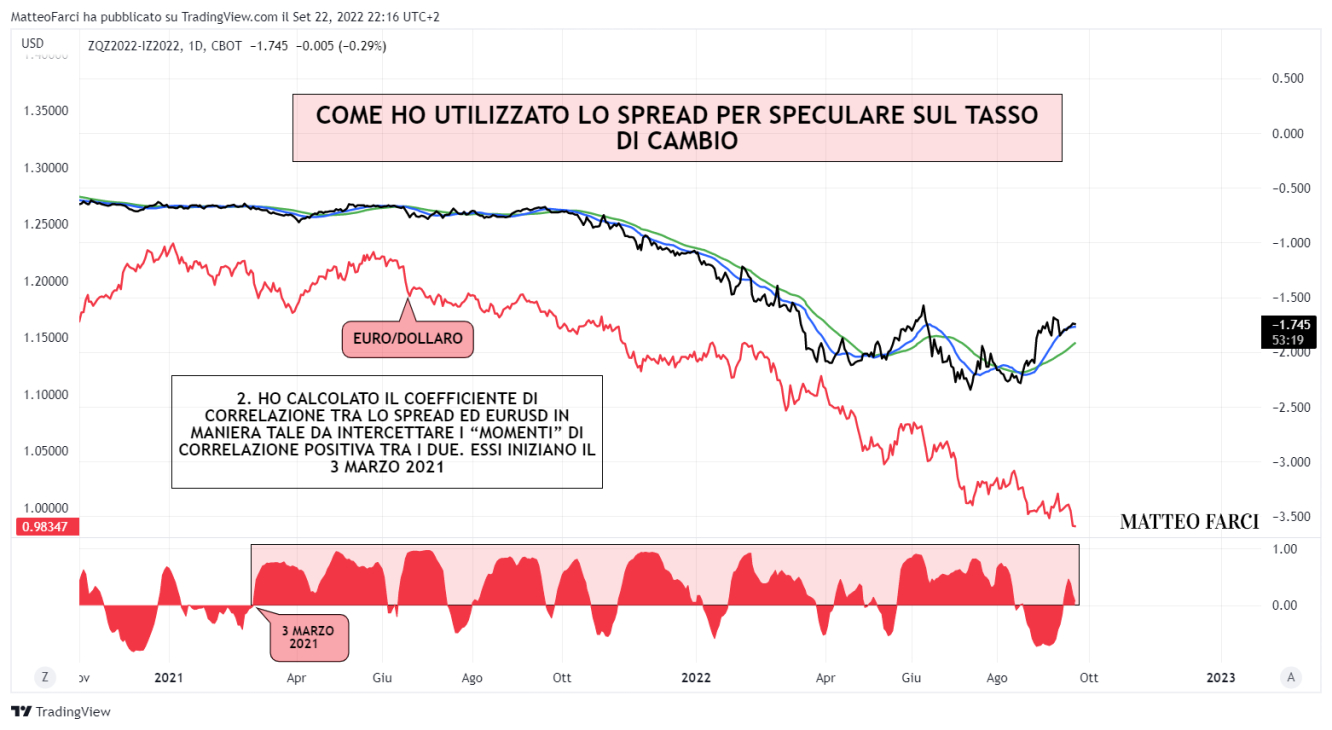

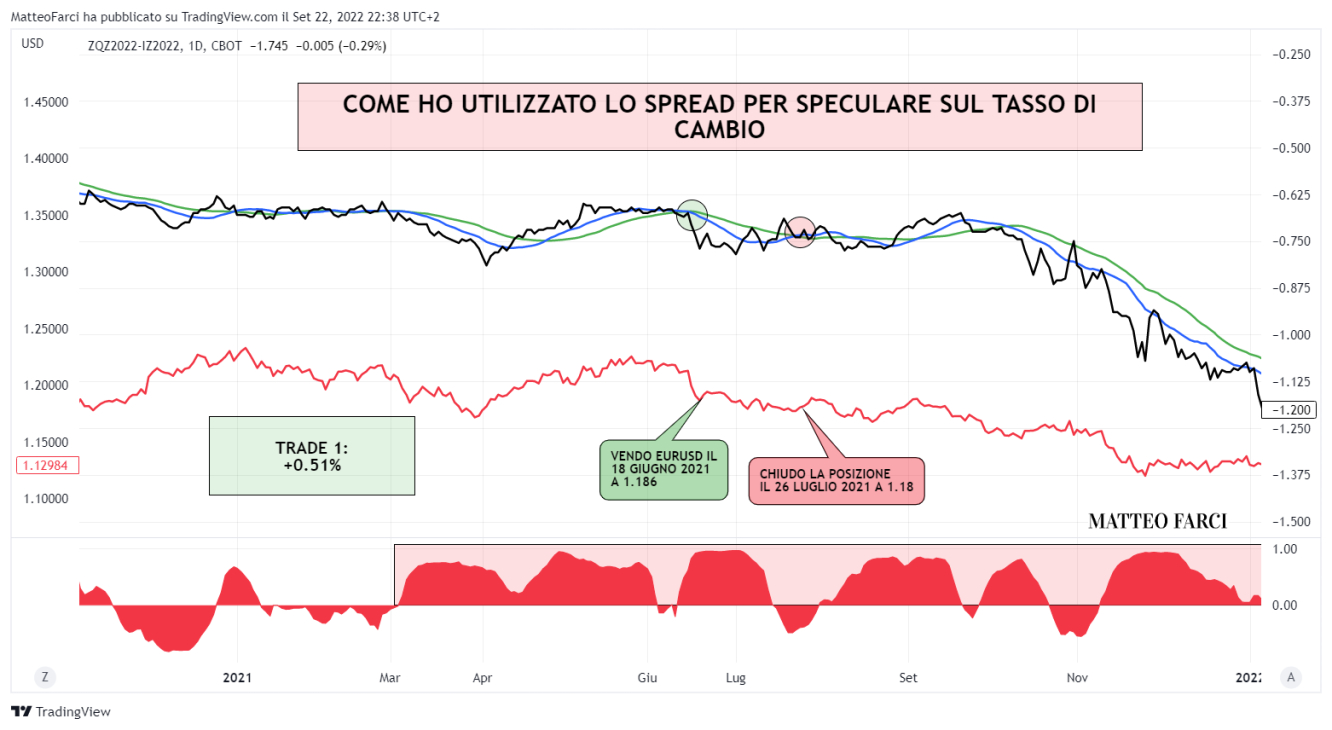

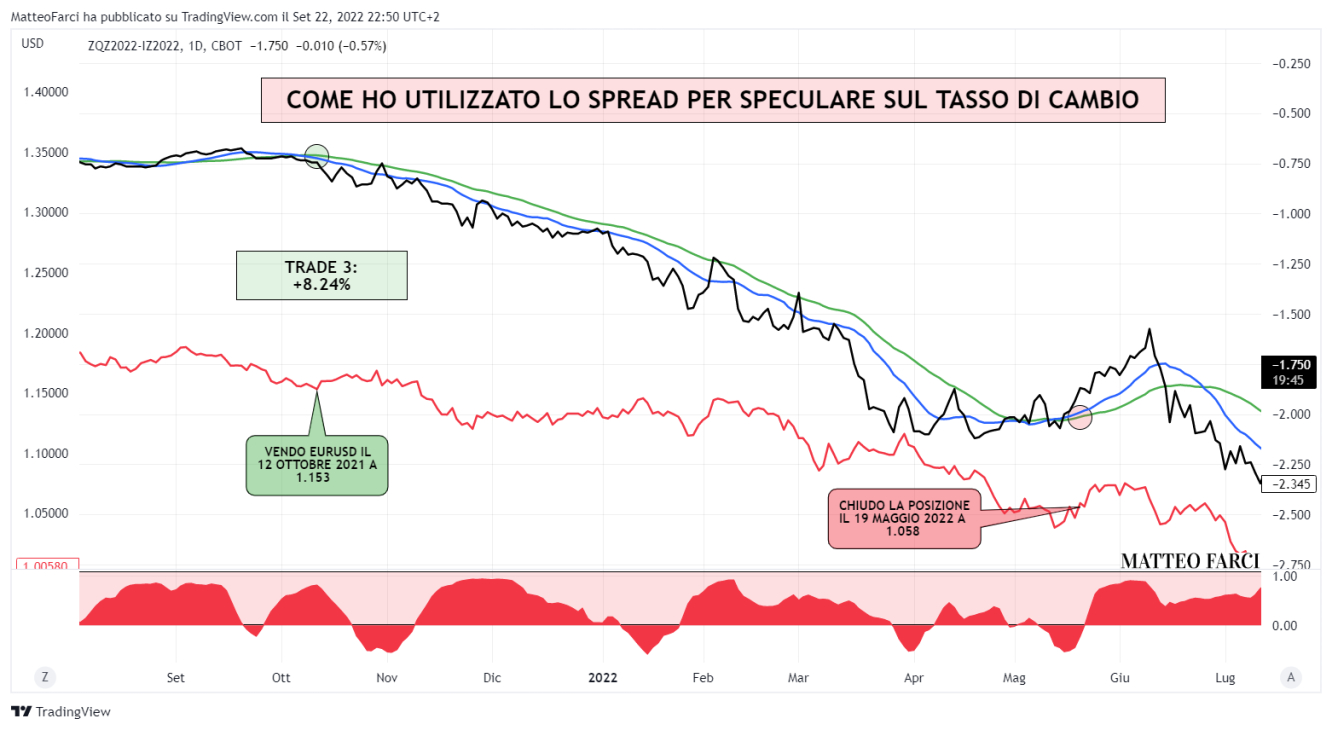

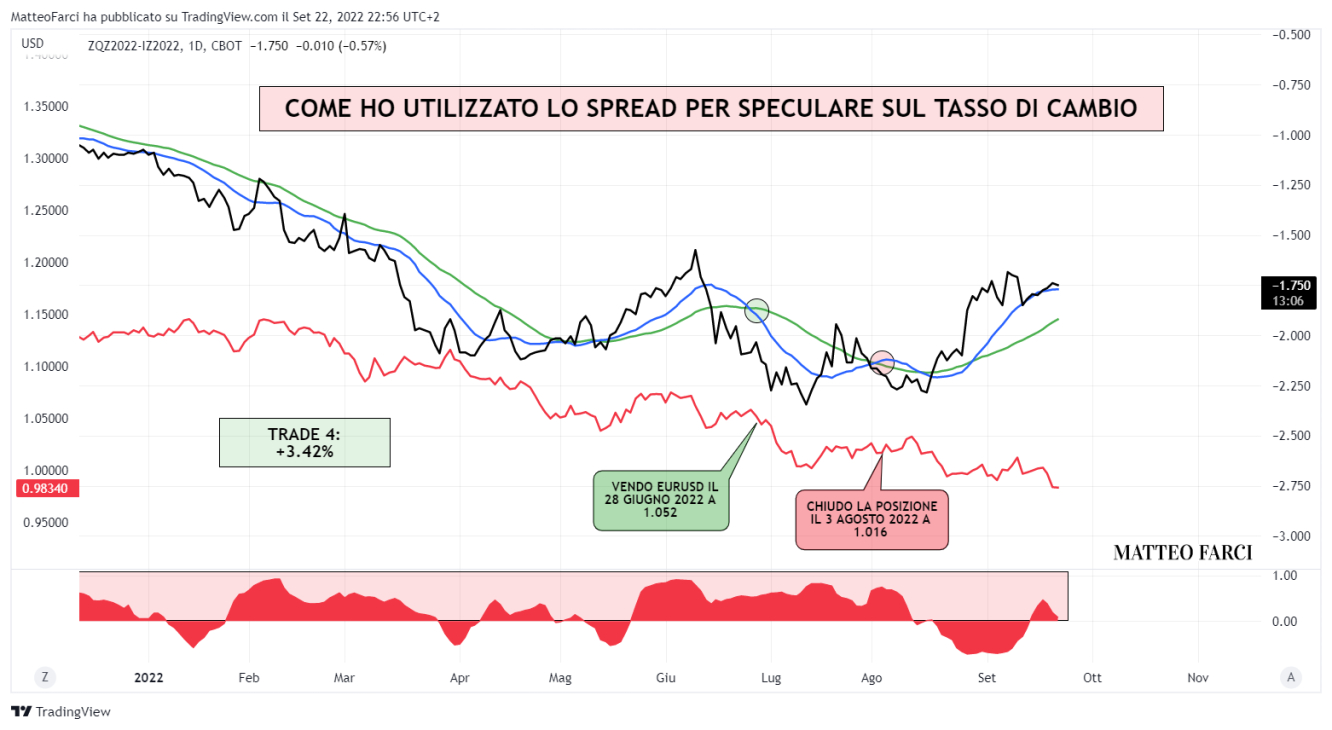

COME HO UTILIZZATO LO SPREAD PER SPECULARE SUL TASSO DI CAMBIO (minuto 38:19 del video)

Arriviamo dunque all’ultimo paragrafo, dove descriverò passo passo una strategia di trading basata proprio sullo spread descritto, in cui ho impostato dal 2021 delle operazioni al ribasso sulla copia forex.

La stessa è simile ad una che avevo pubblicato sul Bitcoin, che potete trovare al link:

· https://it.investing.com/analysis/strategia-intermarket-bitcoin-speculare-sulla-crypto-sfruttando-il-nasdaq-200453824

1. Ho selezionato lo spread "ZQZ2022-IZ2022" e ho applicato allo stesso due medie mobili:

· Una a 15 periodi (in blu)

· Una a 30 periodi (in verde)

2. Ho calcolato il coefficiente di correlazione tra lo spread ed EURUSD in maniera tale da intercettare i “momenti” di correlazione positiva tra i due. Essi iniziano il 3 marzo 2021:

Il passaggio della media veloce al di sotto di quella lenta (death cross) mi forniva il punto di entrata a mercato su EURUSD (in short); il successivo passaggio della media veloce al di sopra di quella lenta (golden cross) mi forniva il punto di chiusura della posizione precedentemente aperta. Il mio obiettivo era quello di intercettare una forte tendenza al ribasso su EURUSD dal momento in cui la moneta statunitense avrebbe offerto tassi di interesse ben più alti di quelli che avrebbe offerto, da lì a qualche mese, l’euro. L’operazione potrebbe essere ricondotta ad una di “carry trade”:

Grazie per l’attenzione, Matteo Farci