In questo articolo, ho provato a descrivere un possibile scenario, favorevole per i metalli preziosi, tenendo in considerazione il consueto bias rialzista del periodo e la temporanea debolezza del Dollaro Americano, tenuto conto dell’impostazione tecnica, e, soprattutto, della necessaria cautela richiesta alla FED, nell’attuazione delle future azioni di politica monetaria. Nell’esempio, riporto una proiezione su un intervallo temporale, che va dal 13 dicembre al 6 gennaio. Il cross valutario preso come riferimento, è euro/dollaro: il pattern di rimbalzo, potrebbe avere maggiori probabilità di concretizzarsi, nel caso in cui la FED annunci una politica monetaria prudente, (ad esempio 1 o al massimo 2 aumenti dei tassi d’interesse nel corso del 2022). La scelta che mette in imbarazzo la Banca Centrale Americana, è tra due MALI da evitare come la peste: INFLAZIONE SISTEMICA e CROLLO DEI MERCATI AZIONARI.

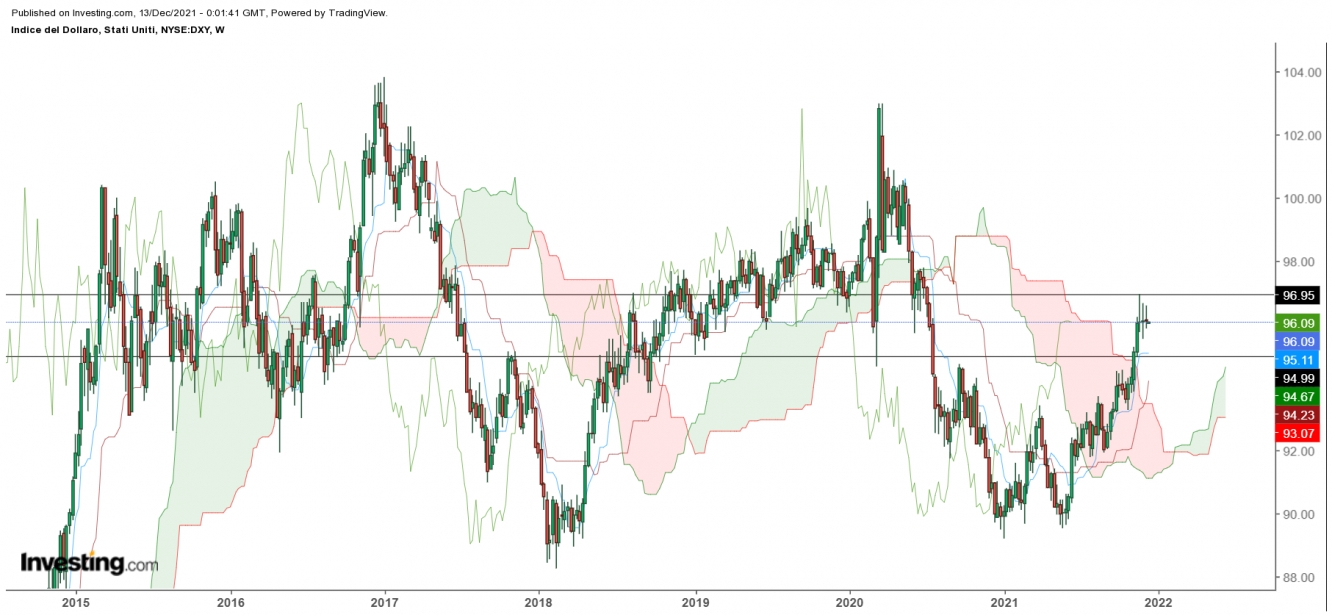

Lo scenario riportato, oltre a presupporre il principio della RAGIONEVOLEZZA dei policy maker, prende in considerazione la stagionalità dei metalli preziosi, che di solito durante il periodo dicembre-gennaio hanno disegnato swing ascendenti. Se la Fed vorrà continuare nella sua linea di moderato regolatore istituzionale, il ritorno alla NORMALITA’ MONETARIA, dovrà essere graduale nelle variazioni dei tassi, sia in un’ottica di annunci che di attuazioni. Considerando la lunga ed estenuante ANNUNCIAZIONE di fine delle politiche espansive, la FED ha già fatto metabolizzare in gran parte ai mercati, i futuri scenari di rialzo dei tassi, ed in parte sono stati anche mitigati gli effetti sulle obbligazioni statali. L’evidenza di questa situazione è ben visibile dall’apprezzamento del dollaro (DXY) che a partire dai minimi di maggio 2021, nel successivo mese di giugno ha iniziato ad apprezzarsi. Sul grafico settimanale, è facilmente comprensibile come l’area 95 – 97 , sia un’AREA STRATEGICA SPARTIACQUE, in cui si concentrano molti volumi, e, per questo, non facilmente “penetrabile” al primo tentativo. Credo che in vista di un comodo per tutti “fine anno col botto”, continui a valere l’acronimo TINA (there is no alternative) e fino alla fine del 2021 non ci sia alcuna intenzione di creare shock all’attuale tendenza rialzista dei titoli azionari, salvo fattori esogeni inaspettati. Alla luce di tutte queste considerazioni e in attesa della fatidica riunione della FED di mercoledì 15 dicembre, ci aspettiamo un paio di sedute con un clima attendista, e, un aumento della volatilità, in concomitanza della RIUNIONE DELLA FED, che vedrà protagonista ancora una volta il riconfermato Presidente Powell. A rendere ancora più movimentato questo periodo prenatalizio sarà infine venerdì 17 dicembre, quando giungeranno a scadenza i contratti di molti strumenti finanziari (futures, options…..)

Dal grafico sopra riportato, è evidente come un pullback sul livello 95 sia più che dovuto, un po' per quanto già avvenuto in passato, un po' per dare respiro al movimento bullish, che, con un appoggio sulla media veloce (tenkan sen), riuscirebbe a trovare nuovo vigore nel deciso trend ascendente partito dai minimi di maggio 2021. Considerata la forte correlazione inversa tra dollaro e materie prime, e, preso atto della stagionalità, passiamo ora all’analisi dei principali metalli preziosi come oro, argento e platino

Di facile lettura il grafico giornaliero del GOLD: si notano innanzitutto i due livelli che se violati, potrebbero portare ad una accelerazione direzionale long 1815 e short 1762. Supporti e resistenze, nel mese di proiezione preso come riferimento, sono 1880 – 1920 in caso di rialzo; mentre in caso di ribasso 1720 – 1680.

Strettamente correlato al Gold, ma con una maggiore sofferenza, per via del raggiungimento di minimi particolarmente significativi, è l’argento.

Considerando lo scenario ottimista, già ampiamente descritto nei fattori che lo determinerebbero, potremmo individuare un livello target di rimbalzo in area 24 – 24,10.

Infine merita un’attenzione particolare il Platino, proprio perché è oggetto di nuove attenzioni per futuri impieghi industriali. Infatti proprio su questo metallo si stanno alzando le stime degli analisti, che, per il 2022 lo vedrebbero a 1.135 dollari. Questo metallo potrebbe avere una nuova vita nei prossimi anni, spinto dalla transizione GREEN, essendo una importante materia prima nella produzione delle auto a idrogeno, preferibile al palladio.

Insomma la partita sui metalli è ancora tutta da giocare, e nonostante la debolezza dimostrata nelle ultime sedute, c'è da mettere in conto il probabile ritracciamento del dollaro e delle stesse materie prime. L'annuncio che uscirà dalla riunione della FED di mercoledì prossimo, rappresenterà un MARKET MOVER importante per determinare la tendenza di medio lungo termine, di sicuro questa occasione animerà i mercati con un aumento di volatilità su tutti i fronti. In questi casi come in occasione delle scadenze del 17 dicembre, gli esperti raccomandano la massima prudenza o astensione.

DISCLAIMER: Questo articolo ha il solo ed esclusivo scopo didattico e formativo pertanto non deve essere inteso in alcun modo come consiglio operativo di investimento, né come sollecitazione di pubblico risparmio. Le attività di investimento in borsa e di trading speculativo comportano notevoli rischi economici e chiunque le svolga, lo fa sotto la propria ed esclusiva responsabilità. Pertanto non mi assumo nessuna responsabilità circa eventuali danni diretti o indiretti relativamente a decisioni di investimento prese dal lettore.

- English (USA)

- English (UK)

- English (India)

- English (Canada)

- English (Australia)

- English (South Africa)

- English (Philippines)

- English (Nigeria)

- Deutsch

- Español (España)

- Español (México)

- Français

- Nederlands

- Português (Portugal)

- Polski

- Português (Brasil)

- Русский

- Türkçe

- العربية

- Ελληνικά

- Svenska

- Suomi

- עברית

- 日本語

- 한국어

- 简体中文

- 繁體中文

- Bahasa Indonesia

- Bahasa Melayu

- ไทย

- Tiếng Việt

- हिंदी

GOLD E METALLI: UNO SCENARIO OTTIMISTA IN CASO DI DEBOLEZZA DEL DOLLARO

Pubblicato 13.12.2021, 08:03

GOLD E METALLI: UNO SCENARIO OTTIMISTA IN CASO DI DEBOLEZZA DEL DOLLARO

Ultimi commenti

Prossimo articolo in arrivo...

Installa le nostre app

Avviso esplicito sui rischi: Il trading degli strumenti finanziari e/o di criptovalute comporta alti rischi, compreso quello di perdere in parte, o totalmente, l’importo dell’investimento, e potrebbe non essere adatto a tutti gli investitori. I prezzi delle criptovalute sono estremamente volatili e potrebbero essere influenzati da fattori esterni come eventi finanziari, normativi o politici. Il trading con margine aumenta i rischi finanziari.

Prima di decidere di fare trading con strumenti finanziari o criptovalute, è bene essere informati su rischi e costi associati al trading sui mercati finanziari, considerare attentamente i propri obiettivi di investimento, il livello di esperienza e la propensione al rischio e chiedere consigli agli esperti se necessario.

Fusion Media vi ricorda che i dati contenuti su questo sito web non sono necessariamente in tempo reale né accurati. I dati e i prezzi presenti sul sito web non sono necessariamente forniti da un mercato o da una piazza, ma possono essere forniti dai market maker; di conseguenza, i prezzi potrebbero non essere accurati ed essere differenti rispetto al prezzo reale su un dato mercato, il che significa che i prezzi sono indicativi e non adatti a scopi di trading. Fusion Media e qualunque fornitore dei dati contenuti su questo sito web non si assumono la responsabilità di eventuali perdite o danni dovuti al vostro trading né al fare affidamento sulle informazioni contenute all’interno del sito.

È vietato usare, conservare, riprodurre, mostrare, modificare, trasmettere o distribuire i dati contenuti su questo sito web senza l’esplicito consenso scritto emesso da Fusion Media e/o dal fornitore di dati. I diritti di proprietà intellettuale sono riservati da parte dei fornitori e/o dalle piazze che forniscono i dati contenuti su questo sito web.

Fusion Media può ricevere compensi da pubblicitari che compaiono sul sito web, in base alla vostra interazione con gli annunci pubblicitari o con i pubblicitari stessi. La versione inglese di questa convenzione è da considerarsi quella ufficiale e preponderante nel caso di eventuali discrepanze rispetto a quella redatta in italiano.

Prima di decidere di fare trading con strumenti finanziari o criptovalute, è bene essere informati su rischi e costi associati al trading sui mercati finanziari, considerare attentamente i propri obiettivi di investimento, il livello di esperienza e la propensione al rischio e chiedere consigli agli esperti se necessario.

Fusion Media vi ricorda che i dati contenuti su questo sito web non sono necessariamente in tempo reale né accurati. I dati e i prezzi presenti sul sito web non sono necessariamente forniti da un mercato o da una piazza, ma possono essere forniti dai market maker; di conseguenza, i prezzi potrebbero non essere accurati ed essere differenti rispetto al prezzo reale su un dato mercato, il che significa che i prezzi sono indicativi e non adatti a scopi di trading. Fusion Media e qualunque fornitore dei dati contenuti su questo sito web non si assumono la responsabilità di eventuali perdite o danni dovuti al vostro trading né al fare affidamento sulle informazioni contenute all’interno del sito.

È vietato usare, conservare, riprodurre, mostrare, modificare, trasmettere o distribuire i dati contenuti su questo sito web senza l’esplicito consenso scritto emesso da Fusion Media e/o dal fornitore di dati. I diritti di proprietà intellettuale sono riservati da parte dei fornitori e/o dalle piazze che forniscono i dati contenuti su questo sito web.

Fusion Media può ricevere compensi da pubblicitari che compaiono sul sito web, in base alla vostra interazione con gli annunci pubblicitari o con i pubblicitari stessi. La versione inglese di questa convenzione è da considerarsi quella ufficiale e preponderante nel caso di eventuali discrepanze rispetto a quella redatta in italiano.

© 2007-2025 - Fusion Media Limited. tutti i Diritti Riservati.