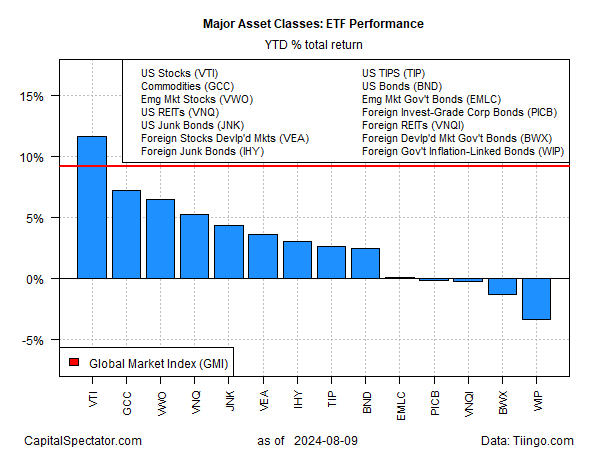

Le ultime settimane sono state difficili, ma i dati sul trend lasciano ancora spazio al dibattito sulle prospettive di mantenimento delle scommesse rialziste. L’utilizzo di una serie di ETF mostra che la maggior parte delle principali classi di asset nel 2024 fino alla chiusura di venerdì (9 agosto) sta registrando guadagni.

Il mercato azionario statunitense continua a detenere il primo posto per i risultati dall’inizio dell’anno, sulla base dell’S&P 500 (NYSE:SPY), in rialzo di quasi il 13%. Le materie prime (GSG), i titoli dei mercati emergenti (VWO) e il settore immobiliare statunitense (VNQ) registrano i risultati migliori. Il peggiore performer: i titoli di Stato indicizzati all’inflazione ex-USA (WIP) con una perdita del 3,3% nel 2024.

L’andamento complessivo di un portafoglio diversificato a livello globale, tuttavia, rimane ampiamente positivo quest’anno. Il Global Market Index (GMI) è in crescita del 9,2% su base annua, una performance solida, tanto più se si considera la recente volatilità. Il GMI è un benchmark non gestito (gestito da CapitalSpectator.com) che contiene tutte le principali classi di attività (eccetto la liquidità) in pesi a valore di mercato tramite ETF e rappresenta un benchmark competitivo per i portafogli multi-asset class.

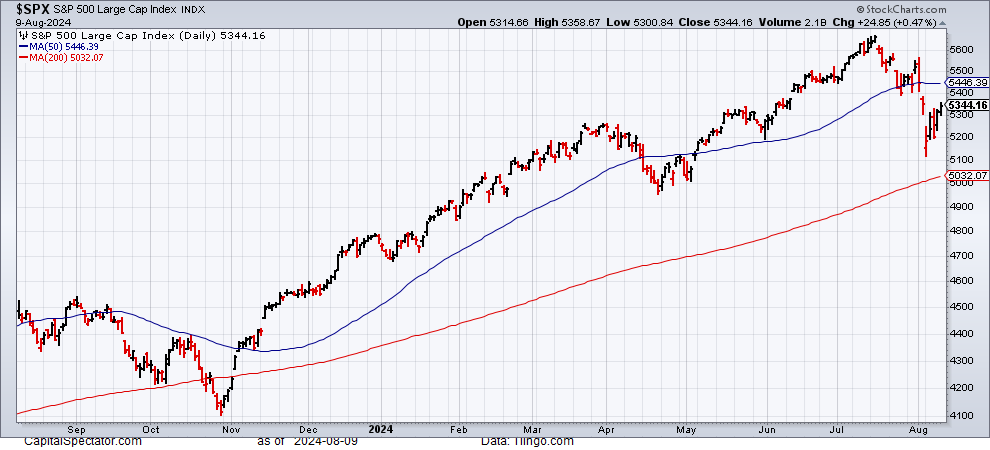

Tuttavia, la recente correzione ha scosso gli investitori ed ha sollevato dubbi sul futuro del mercato. Ma, se analizziamo l’andamento dei titoli azionari statunitensi, è prematuro dichiarare che la corsa al rialzo è finita. L’indiceS&P 500 è sceso dal massimo storico raggiunto a metà luglio, ma la correzione al momento rientra nella categoria “normale”.

Nel frattempo, la media a 50 giorni dell’S&P rimane ben al di sopra della media a 200 giorni, il che suggerisce che prevale ancora un trend positivo.

Cosa potrebbe cambiare il calcolo e dare un colpo fatale alla tendenza del mercato? Nella lista delle cose che potrebbero andare storte: i dati sull’inflazione, più caldi del previsto, che ritardano i tagli dei tassi della Fed, considerati probabili nella riunione politica del mese prossimo. Ma il report di mercoledì (14 agosto) sui prezzi al consumo di luglio dovrebbe mostrare un confronto stabile su base annua.

Nel frattempo, il giorno successivo (venerdì 15 agosto), i dati relativamente positivi sulle richieste di sussidio di disoccupazione e di luglio sulle vendite al dettaglio dovrebbero fornire un certo sostegno alla riduzione dello scenario di “atterraggio duro” per l’economia statunitense.

“Ci sono prove significative di un rallentamento dell’economia, ma non credo che i dati suggeriscano che avremo un atterraggio duro a breve”, consiglia l’economista Nouriel Roubini, alias Dr. Doom. “Semmai, in realtà, ci sono alcuni elementi di forza nell’economia”.

Anche il nowcast del terzo trimestre della Fed di Atlanta sul PIL offre un profilo ottimistico per l’economia statunitense. La stima del modello GDPNow per l’8 agosto: +2.9%. Se accurata, la crescita segnerà un miglioramento di poco superiore al solido 2,8% del secondo trimestre.