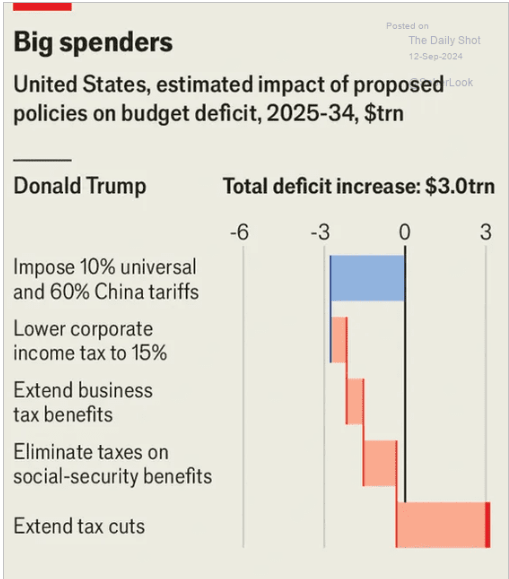

Un’analisi delle proposte politiche del candidato alla presidenza Trump ha recentemente suggerito che i tagli alle tasse aumenteranno il deficit. Sebbene l’analisi grezza sia corretta, in quanto sottrae il potenziale di riduzione del gettito fiscale dalle entrate tariffarie, questa ignora l’impatto sulla crescita economica.

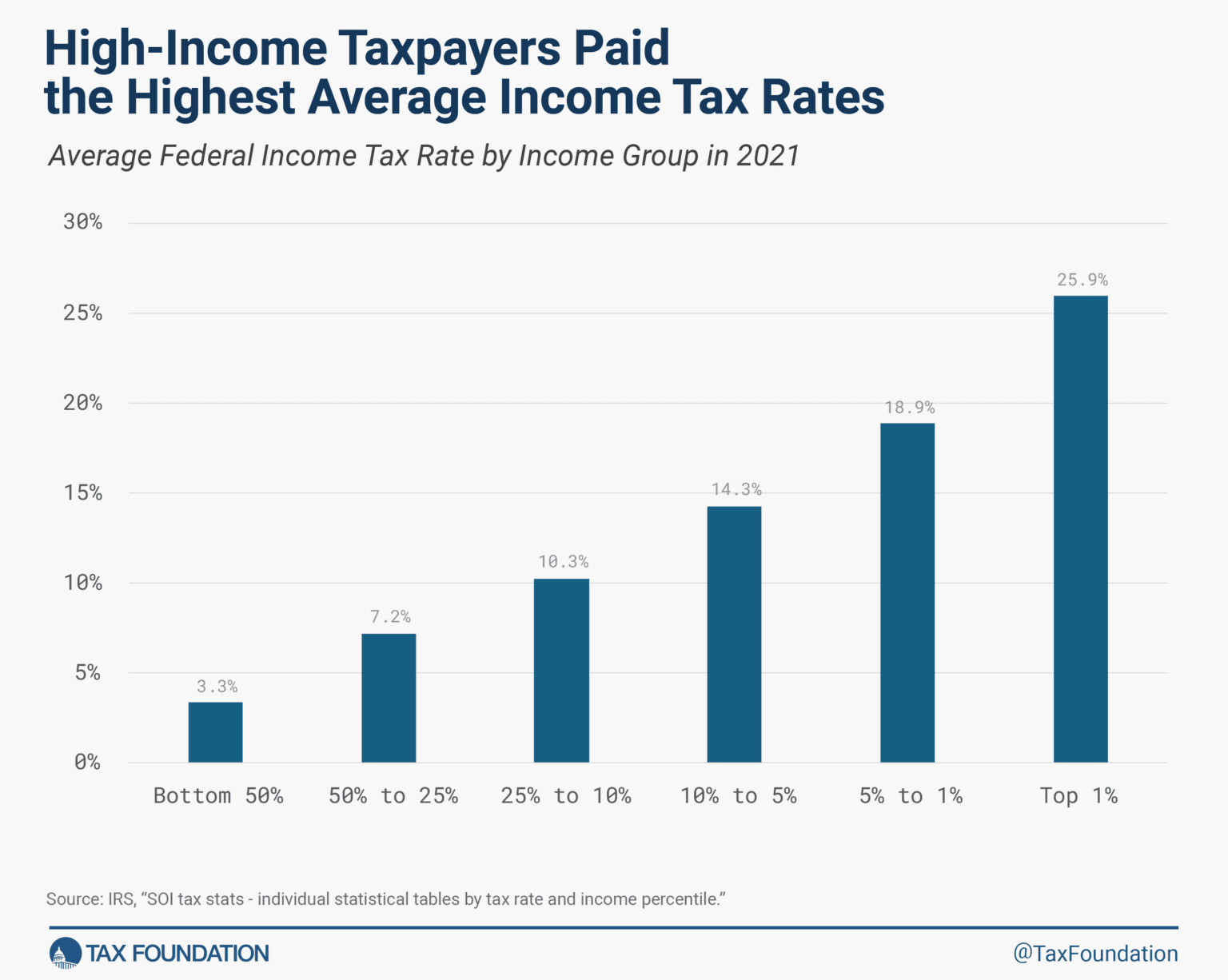

C’è molta retorica sull’impatto dei tagli fiscali, per lo più incentrata sul fatto che “avvantaggeranno solo i ricchi”. Sebbene possa sembrare che siano “i ricchi” a trarne vantaggio, ci sono due punti importanti da considerare. Primo: “i ricchi” pagano già la maggior parte delle tasse.

La Tax Foundation mostra che il primo 10% dei percettori di reddito ha pagato il 59,1% delle tasse. Il primo 25% dei percettori di reddito comprende quasi il 70% di tutte le entrate fiscali, mentre il primo 50% paga il 97% di tutte le imposte.

Naturalmente, questo pone la domanda a coloro che sostengono che “i ricchi dovrebbero pagare la loro giusta quota”, quale sia questa giusta quota.

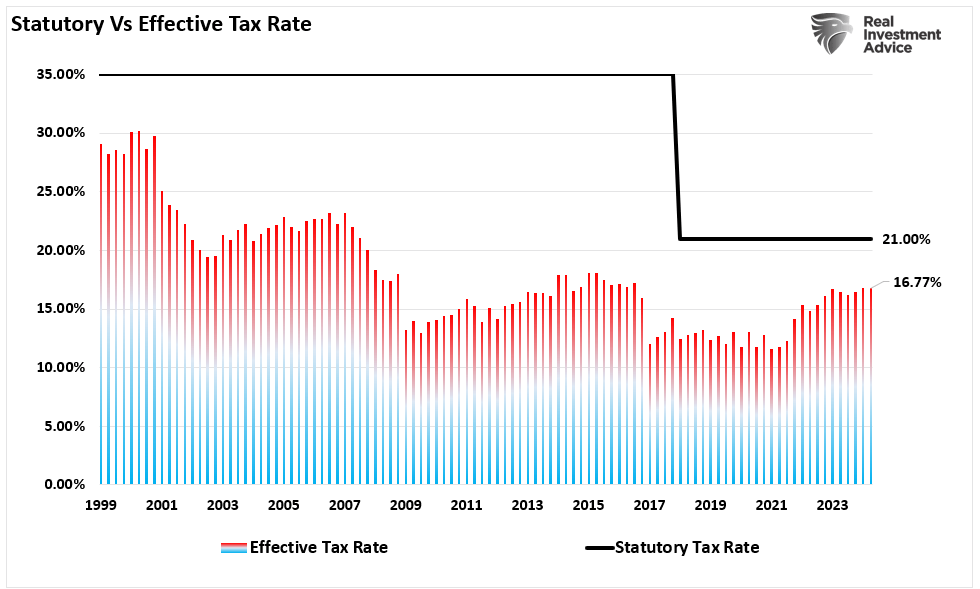

In secondo luogo, a causa della complessità dell’attuale codice fiscale, esiste una differenza significativa tra l’aliquota fiscale “legale” e quella che le società pagano (l’aliquota effettiva).

Nel 2018, l’aliquota effettiva dell’imposta sulle società è stata ridotta al 21%, ma all’epoca l’aliquota effettiva pagata era di circa il 14%. Oggi, nonostante l’aliquota legale non sia stata modificata, l’aliquota effettiva è salita a quasi il 17%.

In particolare, le modifiche all’aliquota legale sono molto più simboliche che reali. Tuttavia, i datori di lavoro subiscono un forte impatto psicologico quando vengono modificate le aliquote fiscali.

L’aumento delle aliquote fiscali spesso induce le aziende ad adottare misure difensive per compensare l’impatto dell’aumento delle imposte. Le riduzioni delle aliquote fiscali, pur avendo un impatto minimo sull’aliquota effettiva, tendono a produrre benefici economici.

3-Esempi dei benefici economici delle riduzioni dell’imposta sulle società

Le riduzioni delle aliquote fiscali sulle società sono state a lungo una pietra d’angolo nelle discussioni di politica economica negli Stati Uniti. I sostenitori sostengono che la riduzione delle imposte sulle società può stimolare gli investimenti, creare posti di lavoro e migliorare la competitività globale del Paese.

I critici spesso affermano che tali riduzioni fiscali avvantaggiano principalmente le grandi aziende e gli azionisti più ricchi, con effetti di ricaduta limitati sull’economia in generale. Questa affermazione è certamente vera. Come abbiamo sostenuto in precedenza, i tagli alle imposte sulle società spesso vanno ad arricchire i dirigenti aziendali.

Tuttavia, questo articolo esplora i tre principali benefici economici delle riduzioni delle aliquote fiscali sulle società, supportati da esempi reali. Cominciamo con uno dei benefici più significativi: la spinta agli investimenti di capitale. Con una pressione fiscale più bassa, le aziende conservano più profitti, che possono essere reinvestiti nell’espansione delle attività, nello sviluppo di nuove tecnologie e nella ricerca e sviluppo (R&S). Questi investimenti migliorano la produttività, promuovono l’innovazione e favoriscono la crescita economica a lungo termine.

- Esempio 1: Tax Cuts and Jobs Act 2017

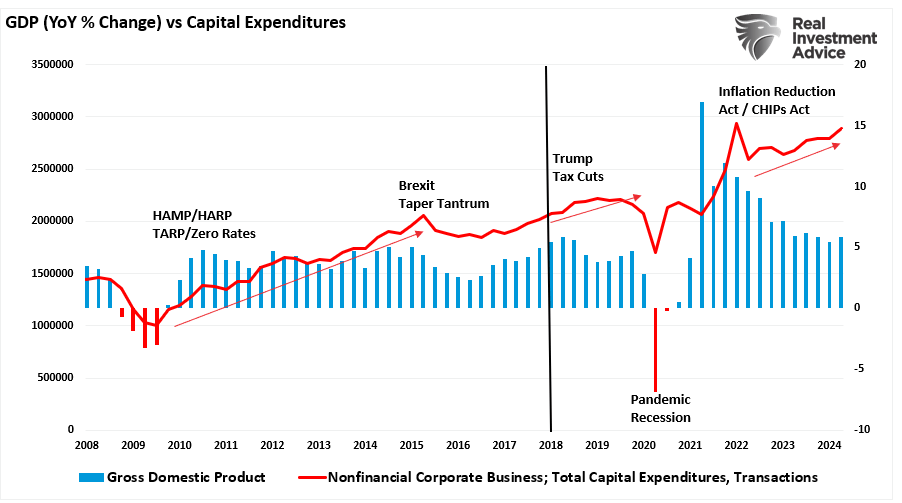

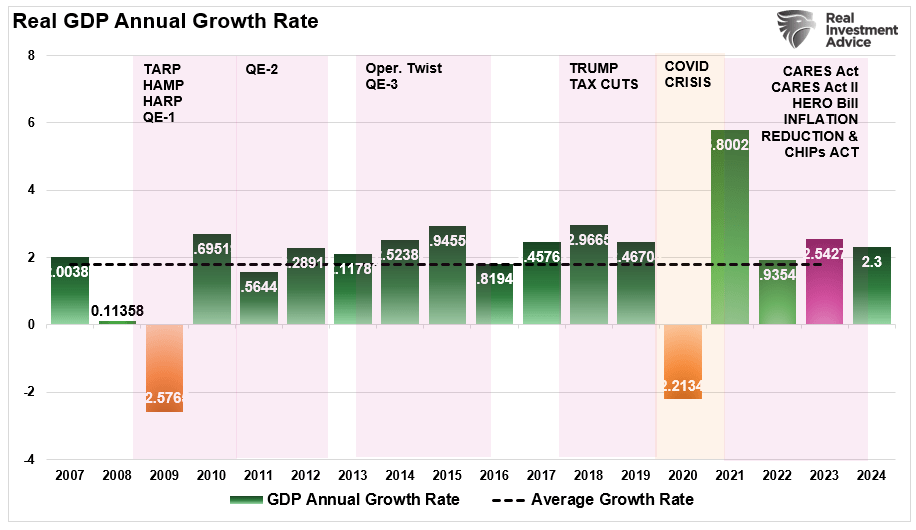

Un esempio importante della relazione tra riduzione delle imposte sulle società e aumento degli investimenti è rappresentato dal Tax Cuts and Jobs Act (TCJA) del 2017. Il TCJA ha ridotto l’aliquota d’imposta federale sulle società dal 35% al 21%, creando un ambiente più favorevole agli investimenti delle imprese.

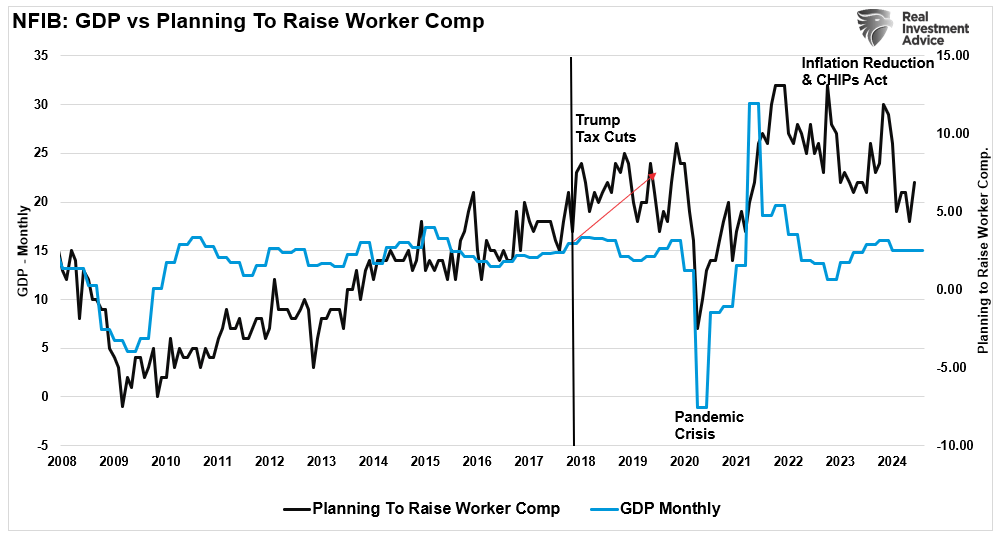

In seguito, diverse grandi aziende hanno annunciato importanti investimenti di capitale nell’economia statunitense. In seguito a questi tagli fiscali, le spese in conto capitale sono cresciute fino al 2019, quando l’economia ha iniziato a preoccuparsi della pandemia e dello shutdown.

Un buon esempio è stato Apple (NASDAQ:AAPL), che si è impegnata a investire 350 miliardi di dollari negli Stati Uniti nell’arco di cinque anni, con una parte dell’investimento attribuita ai risparmi ottenuti grazie ai tagli fiscali. Tra questi, i piani per un nuovo campus, centri dati e infrastrutture tecnologiche per promuovere ulteriormente l’innovazione nell’intelligenza artificiale e nella tecnologia 5G.

Inoltre, il TCJA ha stimolato gli investimenti in vari settori, in particolare in quello manifatturiero ed energetico, dove le aziende hanno utilizzato i risparmi fiscali per modernizzare gli impianti, adottare nuove tecnologie ed espandere la capacità produttiva. Tuttavia, l’insorgere della pandemia e i successivi massicci interventi monetari hanno oscurato gli effetti a lungo termine dei tagli fiscali.

Inoltre, il TCJA ha stimolato gli investimenti in vari settori, in particolare in quello manifatturiero ed energetico, dove le aziende hanno utilizzato i risparmi fiscali per modernizzare gli impianti, adottare nuove tecnologie ed espandere la capacità produttiva. Tuttavia, l’insorgere della pandemia e i successivi massicci interventi monetari hanno oscurato gli effetti a lungo termine dei tagli fiscali.

2. Creazione di posti di lavoro e aumento degli stipendi

I tagli alle imposte sulle società possono anche portare alla creazione di posti di lavoro e alla crescita dei salari. Quando le imprese reinvestono i loro risparmi fiscali nell’espansione aziendale, spesso devono assumere più lavoratori per sostenere la crescita. Inoltre, le imprese possono trasferire parte dei risparmi fiscali ai dipendenti attraverso un aumento dei salari, dei bonus o dei benefit.

Anche in questo caso, ciò è avvenuto nel breve periodo, soprattutto nelle piccole e medie imprese. Tuttavia, come si è detto, la crisi legata alla pandemia ha confuso gli effetti a lungo termine.

- Esempio 2: aumenti salariali e bonus di Walmart

A seguito dell’entrata in vigore del TCJA, Walmart (NYSE:WMT), il più grande datore di lavoro privato degli Stati Uniti, ha annunciato di voler aumentare il salario iniziale a 11 dollari l’ora e di fornire bonus fino a 1.000 dollari a più di un milione di dipendenti.

Sebbene la decisione di Walmart sia stata in parte determinata da un mercato del lavoro competitivo, l’azienda ha esplicitamente attribuito agli sgravi fiscali il merito di aver contribuito all’aumento dei salari e all’offerta di bonus.

Le azioni di Walmart sottolineano la possibilità che le riduzioni delle imposte sulle imprese abbiano un impatto positivo sui dipendenti. Riducendo gli oneri fiscali, le aziende hanno una maggiore flessibilità per ricompensare la propria forza lavoro attraverso aumenti salariali, bonus o migliori benefit.

Come discusso in precedenza, l’aumento dei salari stimola la spesa dei consumatori, un motore fondamentale della crescita economica.

Al di là delle singole aziende, gli studi hanno dimostrato che la riduzione delle aliquote fiscali sulle società può avere un impatto positivo più ampio sui salari. Secondo il National Bureau of Economic Research, una riduzione di un punto percentuale delle aliquote fiscali sulle società può portare a un aumento dei salari dello 0,5% nel lungo periodo.

Ciò è particolarmente vero nei settori in cui le imprese sono altamente redditizie e possono trasferire parte dei loro risparmi fiscali ai dipendenti. Anche se gli effetti sono spesso più graduali, i tagli alle imposte sulle società possono sostenere la crescita dei salari in vari settori.

3. Maggiore competitività degli Stati Uniti in un’economia globale

Nell’era della globalizzazione, le aliquote dell’imposta sulle società giocano un ruolo cruciale nel determinare la capacità di una nazione di attrarre e mantenere le imprese. Un’aliquota fiscale elevata può rendere un Paese meno competitivo rispetto ad altri con aliquote fiscali più basse, spingendo potenzialmente le imprese a delocalizzare le proprie attività all’estero. Riducendo le aliquote d’imposta sulle società, gli Stati Uniti possono aumentare la loro attrattiva per le società nazionali e straniere, incoraggiando gli investimenti e la creazione di posti di lavoro all’interno dei loro confini.

- Esempio 3: Rimpatrio dei profitti esteri dopo il TCJA

Il Tax Cuts and Jobs Act ha incluso disposizioni che incoraggiano le società statunitensi a rimpatriare gli utili all’estero. Prima del TCJA, le società statunitensi dovevano pagare tasse elevate sugli utili esteri, il che induceva molte aziende a tenere i profitti all’estero piuttosto che riportarli negli Stati Uniti. Il passaggio a un sistema fiscale territoriale e l’imposta una tantum sui profitti rimpatriati hanno portato a un notevole afflusso di capitali negli Stati Uniti.

Secondo l’U.S. Bureau of Economic Analysis, le società statunitensi hanno rimpatriato più di 664 miliardi di dollari di profitti esteri nell’anno successivo alla riforma fiscale. Questo rimpatrio di capitali ha dato un notevole impulso all’economia statunitense, con molte aziende che hanno utilizzato i fondi per pagare il debito e investire nelle attività nazionali.

Inoltre, hanno utilizzato il capitale per incrementare il riacquisto di azioni proprie e l’emissione di dividendi. Anche in questo caso, come si è detto, i benefici a lungo termine potrebbero essere stati ridotti dalla crisi pandemica.

In particolare, il TCJA ha reso gli Stati Uniti una destinazione più attraente per gli investimenti delle imprese, allineando maggiormente l’aliquota fiscale sulle società a quella degli altri Paesi sviluppati. Ciò è stato particolarmente importante in settori come quello tecnologico e farmaceutico, dove le aziende tengono in grande considerazione le aliquote d’imposta sulle società quando decidono dove insediare le proprie attività.

Ad esempio, Pfizer (NYSE:PFE), una delle maggiori aziende farmaceutiche del mondo, ha esplicitamente menzionato gli effetti positivi della riforma fiscale statunitense sulla sua competitività globale e sulla sua strategia finanziaria.

Conclusioni

Le riduzioni delle aliquote fiscali sulle imprese negli Stati Uniti hanno prodotto benefici economici tangibili, tra cui l’aumento degli investimenti di capitale, la creazione di posti di lavoro, la crescita dei salari e il miglioramento della competitività globale.

Il Tax Cuts and Jobs Act del 2017 è un esempio chiave di come la riduzione delle aliquote fiscali sulle imprese possa stimolare l’attività economica. Aziende come Apple, Walmart e Pfizer hanno utilizzato i loro risparmi fiscali per reinvestire nell’economia statunitense, creare posti di lavoro, aumentare i salari e rafforzare la loro posizione globale.

Sebbene gli effetti a lungo termine dei tagli alle imposte sulle società continuino a essere discussi, è innegabile che, se attuati in modo strategico, possono avere un impatto positivo sull’economia in generale.

Inoltre, a seguito del TCJA, le entrate fiscali sono aumentate anche se le aliquote sono diminuite. Questo è prevedibile se l’economia beneficia dei tagli fiscali. Tuttavia, come già osservato, tali benefici sono stati ridotti dall’insorgere della pandemia e confusi dai massicci interventi successivi.

Mentre gli Stati Uniti continuano ad affrontare le sfide economiche globali, la politica fiscale delle imprese rimarrà importante per incoraggiare gli investimenti delle imprese, la creazione di posti di lavoro e una crescita economica sostenuta.

Le politiche fiscali della prossima amministrazione giocheranno un ruolo fondamentale per l’economia e i mercati in futuro.