Il settore auto tradizionale tratta a multipli a forte sconto, ma tra nuovi modelli elettrici, riapertura della Cina e posizioni finanziarie solide può essere un’occasione. Il certificate di Vontobel con Isin DE000VU2XVK1 su Stellantis (BIT:STLAM) e Volkswagen (ETR:VOWG) oggi quota sotto la pari 999 euro e ogni semestre cumula premi pari al 7,75% (15,50% annuo) che verranno erogati tutti insieme in caso di rimborso anticipato o a scadenza, con i due sottostanti sopra il livello iniziale.

Possibili rendimenti dal 10% al 20%

Settore auto mai così a sconto. I timori di una recessione, uniti alle scommesse sull’auto elettrica hanno mandato al tappeto le quotazioni del comparto auto tradizionale. Tanto che ora sono in molti a pensare che il settore rappresenti una buona occasione di acquisto. Vediamo perché e soprattutto come esporci senza rischiare troppo.

Fotografia sulla situazione attuale

I multipli del settore auto tradizionale sono eccessivamente depressi per due motivi, il primo si chiama recessione, il secondo auto elettrica.

I timori di recessione sembrano ampiamente prezzati dal mercato, inoltre, il comparto ha una forte richiesta non soddisfatta legata alle mancate forniture di chip. Problemi che piano piano si stanno risolvendo e che manterranno ancora elevate le vendite.

Per quanto riguarda il quadro macro è davvero difficile scommettere se si passerà da una recessione oppure se questa sarà evitata. Sia negli Usa che in Europa, finora la lotta all’inflazione delle banche centrali, unita al forte calo dei prezzi energetici sembra riportare l’inflazione lungo un territorio discendente. Questo scenario non dovrebbe portare le banche centrali a diventare così restrittive da indurre a recessioni profonde. Scenario che le porterebbe poi a correre ai ripari. L’atteggiamento più attendista di Fed e in secondo tempo della Bce ci sembra positivo.

Concorrenza con l’auto elettrica

Per quanto riguarda la concorrenza con l’auto elettrica, più che rappresentare un problema sembra essere una soluzione, con Volkswagen e Stellantis che stanno rapidamente recuperando il terreno rispetto alle società native elettriche come Tesla (NASDAQ:TSLA), Lucid, Nio ecc, che in Borsa quotano a multipli molto elevati.

Il portafoglio prodotti di Volkswagen e Stellantis sta virando sempre di più sui motori a trazione elettrica, tanto che in molti scommettono un sorpasso di Volkswagen su Tesla per quanto riguarda le immatricolazioni elettriche.

Il risultato di questo scenario è quello di avere oggi in Borsa titoli del comparto che quotano a multipli davvero a forte sconto anche andando a confrontarli con i periodi di maggiore crisi.

Perché occasione di acquisto?

Oggi Volkswagen passa di mano soltanto a 4,4 volte gli utili previsti per il 2023 e 0,54 volte il multiplo prezzo sul fatturato (P/S) 2023 a 0,54.

Multipli più bassi li registra solo Stellantis con 3,6 volte, ma se dovessimo togliere la posizione finanziaria netta, scenderebbe a circa 2,2 volte e un prezzo sul fatturato sulle vendite di 0,33 volte.

Le americane GM e Ford viaggiano rispettivamente a 7,1 volte e 8,3 volte con un p/s e Renault (EPA:RENA) ha un P/E di 4,6 volte il multiplo sulle vendite è invece allineato.

Al contrario le native elettriche vantano multipli stellari con le 53 volte il P/e di Tesla con un p/s 2023 di 7,5 volte, Nio non registra ancora utili e passa di mano a un p/s 2022 di 1,3 volte, Lucid un p/s di 8 volte.

Dei 21 analisti che coprono Volkswagen, 12 raccomandano di comprare le azioni e sei hanno un giudizio neutrale. La media dei target price è 174 euro (upside del 33%).

Su 28 analisti che coprono Stellantis, 22 raccomandano di acquistare le azioni e 6 di tenerle in portafoglio, con nessuna raccomandazione a venderle. La media dei target price è 19,98 con un potenziale upside del 31%.

Soluzione di investimento

A questi prezzi il comparto è davvero interessante. Una buona soluzione di investimento per chi cerca rendimento e protezione, puntando anche a un lieve rialzo dei sottostanti potrebbe essere un certificate di tipo Athena.

Il certificate con Isin DE000VU2XVK1 su Stellantis e Volkswagen, oggi quota sotto la pari 999 euro e ogni semestre cumula premi pari al 7,75% (15,50% annuo) che verranno erogati tutti insieme in caso di rimborso anticipato o a scadenza, con i due sottostanti sopra il livello iniziale.

La forza di questa struttura è quella di mantenere al suo interno i premi, come un salvadanaio per ottimizzarne il rendimento e riuscire così ad offrire un flusso cedolare elevato.

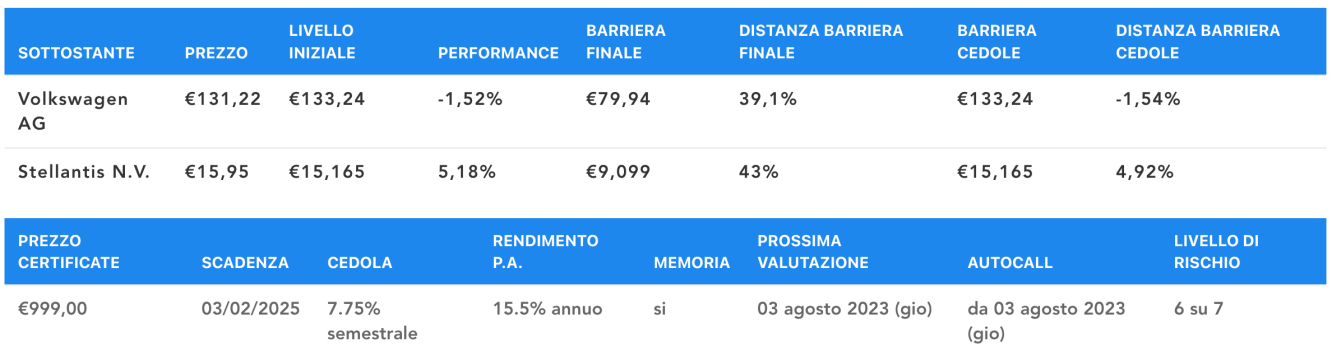

Di sotto una tabellina con i livelli di riferimento del certificate.

Come funziona?

Dalla data di valutazione del sesto mese (3 agosto 2023), e per ogni semestre successivo, con tutti i sottostanti (Stellantis e Volkswagen) sopra o pari al livello iniziale, il certificate verrà rimborsato a 1.000 euro più tutte le cedole del 7,75% semestrali (15,50% annuo) cumulate fino a quel momento.

Le date di valutazione delle cedole e quelle di rimborso anticipato, coincidono.

Alla scadenza (data di valutazione finale del 3 febbraio 2025), se non è mai intervenuto il rimborso anticipato, avrò tre probabili scenari.

- Nel primo, positivo, con tutti i sottostanti sopra al livello iniziale, il certificate rimborserà 1310 euro, (+31% dai 1.000 euro iniziali). Oggi quota sotto la pari a 999 euro.

- Lo scenario neutro lo avremo se alla data di valutazione finale, il 3 febbraio 2025, il certificate non dovesse essere ancora stato ritirato e i sottostanti quotassero tra il 60% del valore iniziale e il 100% del valore iniziale. Il certificate verrà rimborsato a 1.000 euro ma non verranno staccati premi. L'investitore avrà protetto il suo investimento dal calo del peggiore dei sottostanti.

- Lo scenario negativo lo abbiamo per perdite maggiori del 40% del peggiore dei sottostanti con un rimborso che rifletterà la perdita del peggiore dei sottostanti. Se ad esempio Volkswagen dovesse aver perso, alla data di valutazione finale il 50%, il rimborso sarà a 500 euro.

La durata del certificate è di due anni, se non interviene il rimborso anticipato. La barriera è di tipo europeo, dunque anche se violata non cambia la struttura del prodotto ma in caso di recupero, restituirà, il capitale nominale con eventuali cedole.

Il vantaggio di una struttura simile è legata all’idea di investimento ovvero che, oggi, Stellantis e Volkswagen, quotano a forte sconto sulle stime degli analisti fondamentali raccolte da Bloomberg, e quindi nei prossimi anni, la possibilità di trovarli entrambi sopra il livello iniziale non è per forza remota. Questo permette di aumentare molto la cedola e portarla al 15,5% annualizzata, decisamente molto sopra i loro dividend yield, e allo stesso tempo di fornire protezione.

Ricordiamo che investire in certificati espone l’investitore al rischio fallimento dell’emittente e a quello di azzeramento di un sottostante, casi che possono comportare la perdita dell’intero investimento. Vontobel gode di un buon rating: Aa3 da parte di Moody’s. I potenziali rendimenti indicati sono sempre al lordo della tassazione. Prima di ogni investimento leggere sempre tutti i documenti scaricabili dalla pagina del prodotto dell’emittente.