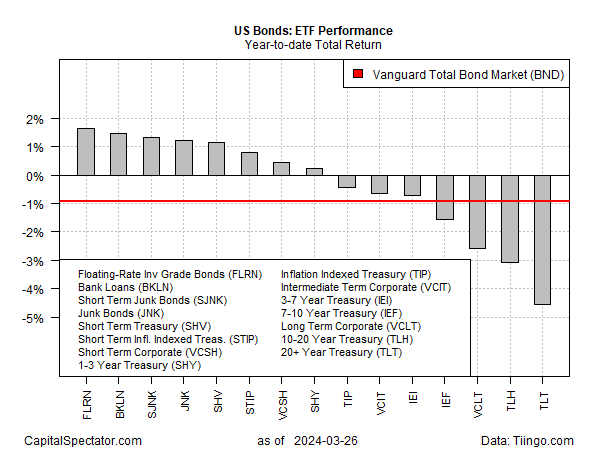

Il mercato dei bond ha fatto fatica a riprendersi completamente dalla serie di rialzi aggressivi dei tassi d’interesse della Federal Reserve nel 2022-2023, ma le sacche di forza rimangono evidenti. Nell’ambito del reddito fisso, persiste un certo grado di resistenza relativa per i titoli a tasso variabile, i titoli di credito a basso rating e le obbligazioni spazzatura, in base alla performance annuale di una serie di ETF alla chiusura di martedì (26 marzo).

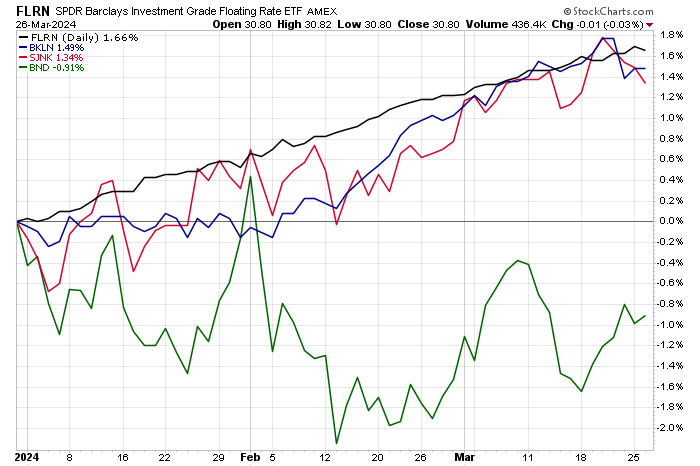

Il top performer nel 2024 per il nostro set di opportunità obbligazionarie statunitensi: SPDR® Bloomberg Investment Grade Floating Rate ETF (NYSE:FLRN), che quest’anno è salito dell’1,7%. Al secondo e terzo posto, un ETF sui prestiti bancari (BKLN) e un ETF sulle obbligazioni spazzatura a breve scadenza (SJNK), che registrano risultati positivi su base annua, appena dietro al guadagno di FLRN.

Questo trio di ETF continua a superare di gran lunga la performance negativa di un ampio benchmark investment-grade per i titoli a reddito fisso statunitensi (BND).

Il vento contrario per le obbligazioni in generale, ovviamente, si lega all’incertezza sulla data in cui la Fed inizierà a tagliare i tassi di interesse. Poiché le aspettative del mercato si sono modificate in base a questa previsione, la maggior parte dei titoli a reddito fisso ha sofferto di recente. Ma alcuni analisti ritengono che la debolezza di molti settori obbligazionari abbia creato un’opportunità, poiché i prezzi più bassi del reddito fisso coincidono con un aumento dei rendimenti.

“I rendimenti sono ancora interessanti”, afferma Mike Cudzil, gestore di portafogli a reddito fisso presso Pimco.

Questo può essere vero per gli investitori buy-and-hold che acquistano singole obbligazioni, ma dal punto di vista del trend dei prezzi attraverso gli ETF è meno ovvio e quindi meno convincente (almeno dal punto di vista comportamentale e supponendo che i detentori di singole obbligazioni non monitorino i prezzi). Si consideri come l’ETF dei Treasury a medio termine (IEF) si è comportato nella storia recente.

Come ci ricorda il grafico settimanale qui sotto, non è ancora chiaro se il mercato ribassista dei titoli di Stato abbia fatto il suo corso. Il recente rimbalzo fa sperare che l’IEF abbia toccato il fondo, ma il flusso e riflusso delle aspettative sulle decisioni della Fed in materia di politica monetaria rimane un ostacolo per un rally prolungato.

Ma forse la marea sta cambiando. Il sentimento del mercato sta nuovamente prezzando un sollievo sotto forma di tagli dei tassi, a partire dalla riunione del FOMC di giugno. I futures sui Fed funds di questa mattina stimano una probabilità del 70% circa che la banca centrale riduca l’attuale tasso obiettivo del 5,25%-5,50% il 12 giugno.

Ma come suggerisce il grafico IEF qui sopra, il mercato dei Treasury non è del tutto convinto che l’inizio di un regime di politica dovish sia vicino, tanto meno iniziato. Il motivo principale è la scarsa inflazione degli ultimi mesi.

Ma c’è un fattore concorrente che potrebbe ancora avere la meglio e superare la riluttanza della Fed a tagliare i tassi: il rallentamento dell’economia statunitense.

La questione è se un andamento economico più morbido supererà l’inflazione persistente nel breve termine e manterrà la Fed sulla strada del taglio dei tassi. In base all’andamento del mercato dei Treasury negli ultimi tempi (in base all’IEF), la stima delle probabilità per l’uno o l’altro percorso sembra ancora un lancio di moneta.