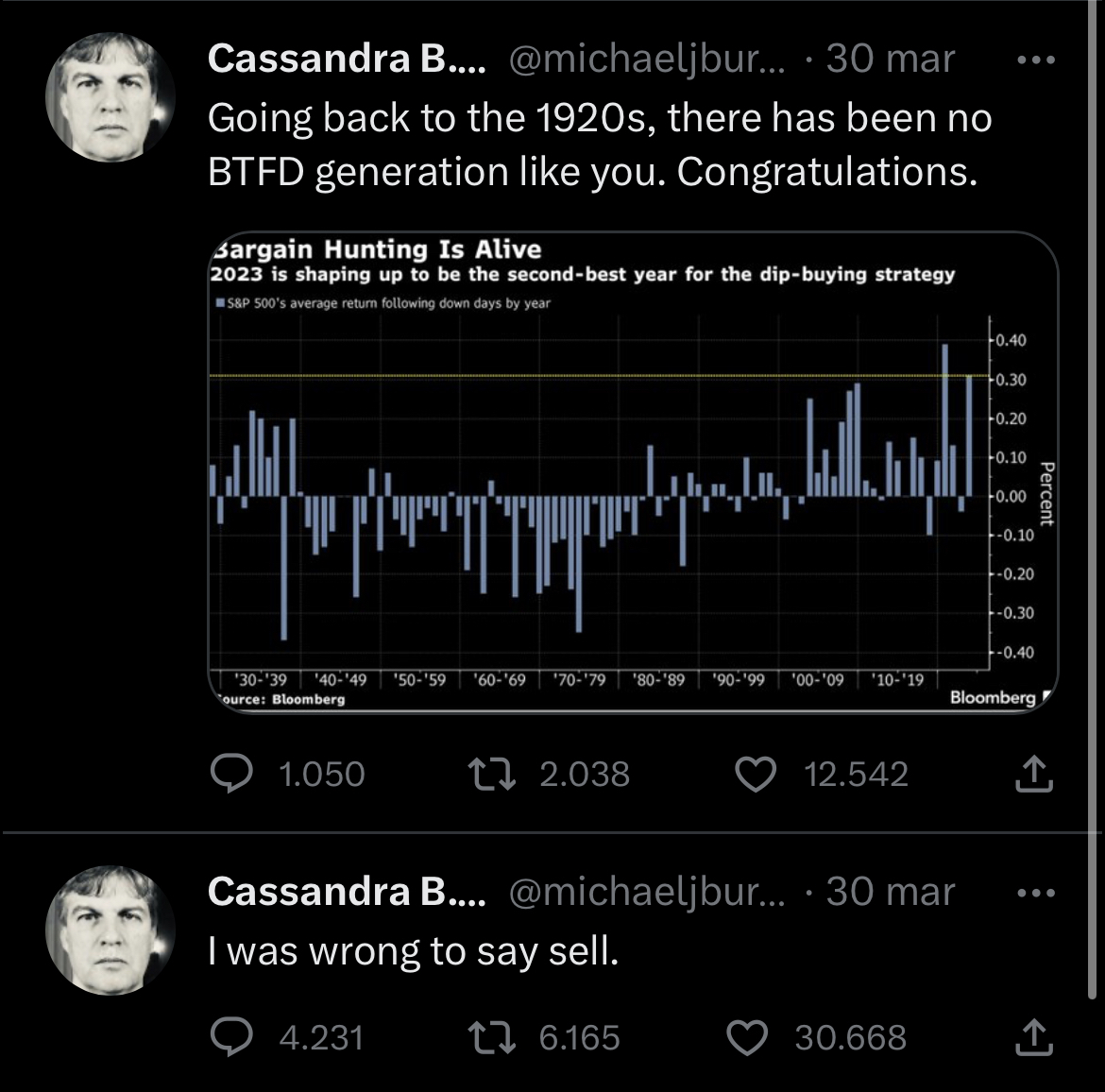

Micheal Burry, anzi mister Big Short, ammette di aver avuto torto. In realtà, crisi dei subprime a parte, non ricordiamo altri eventi in cui abbia avuto ragione.

Nel tweet mostra anche un grafico in cui si evidenzia che la strategia BTFD compra i ribassi, tanto "criticata", sta funzionando bene.

Si potrebbe affermare che anche i grandi cadono nella "trappola" dei Bias cognitivi.

In effetti, mister Big Short, ha rinegoziato le sue parole dopo aver lanciato una serie di minacciosi avvertimenti ed esortando gli investitori a "vendere" le loro azioni a dicembre-gennaio. Ciò è stato detto dopo che i titoli tech stanno registrando perfomance positive, nonostante i rialzi della Fed, che hanno reso il debito più costoso sia per le aziende che per le banche. Ed anche dopo le "turbolenze" bancarie, seguite dai crolli della Silicon Valley Bank e company.

Proprio su questi eventi, Burry ha twittato: "2000, 2008, 2023. È sempre lo stesso". Avrà ragione?

Ce ci pensate le mosse della Fed e di tutte le altre banche centrali influiranno, nei prossimi mesi, sulle famiglie.

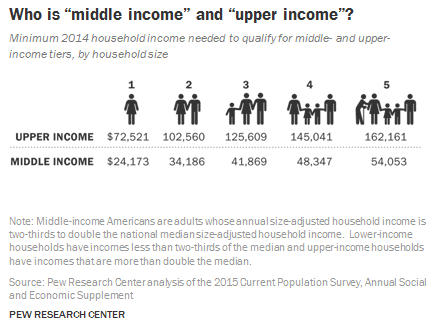

Il fatto che oggi sia "necessario" guadagnare sempre di più per una famiglia è uno dei motivi per cui è da tener d'occhio il tasso di crescita familiare e di fertilità che stanno diminuendo "precipitosamente" non solo in Italia, Cina o negli USA ma non tutto il globo. Secondo la FED, dal 2016, il patrimonio medio delle famiglie americane è di poco inferiore ai 100 mila dollari mentre l'1% più ricco detiene quasi il 40% della ricchezza dell'intero paese.

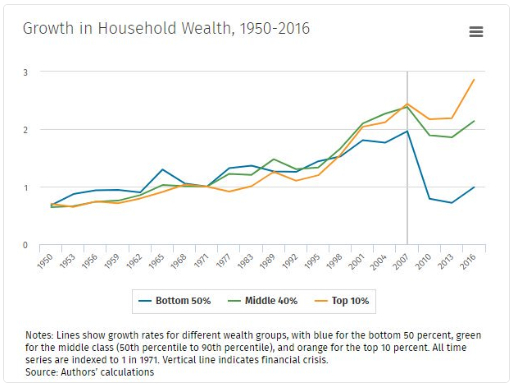

Su questi dati e sulla ricchezza delle famiglie, la Grande Recessione e poi la ripresa hanno avuto un impatto "enorme". Uno studio della Fed di Minneapolis mostra quanto sia stata dannosa la crisi per i redditi bassi (più poveri) rispetto al 10% più ricco (che possiede l'84% del mercato azionario), e quanto tempo abbiano impiegato per "riprendere" un minimo di stabilità, in termini di "ricchezza" familiare.

Proprio per questo, nei prossimi mesi, sarà importante visionare una serie di grafici

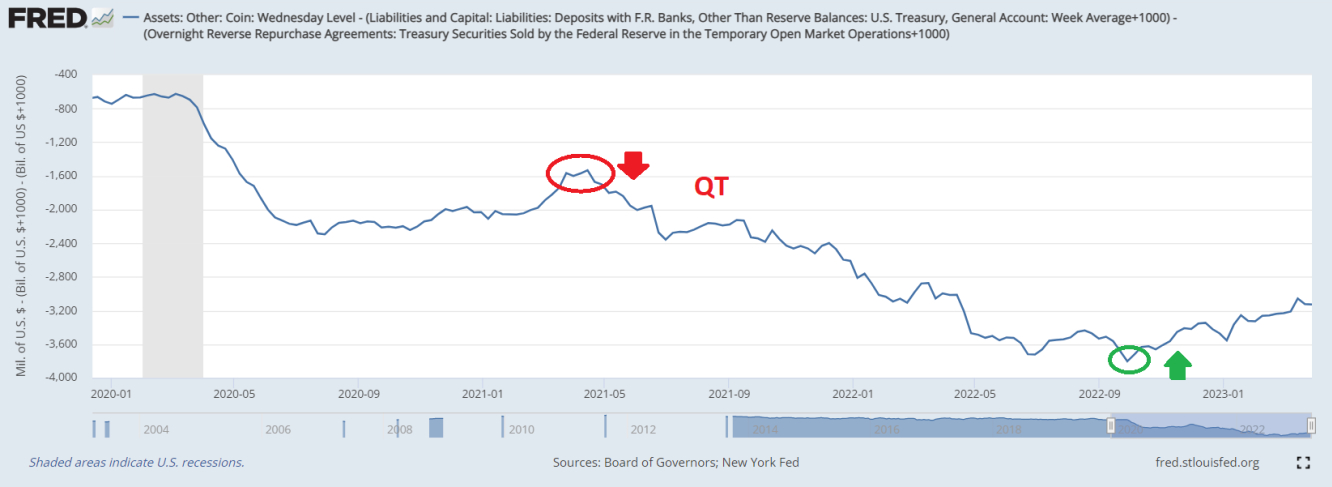

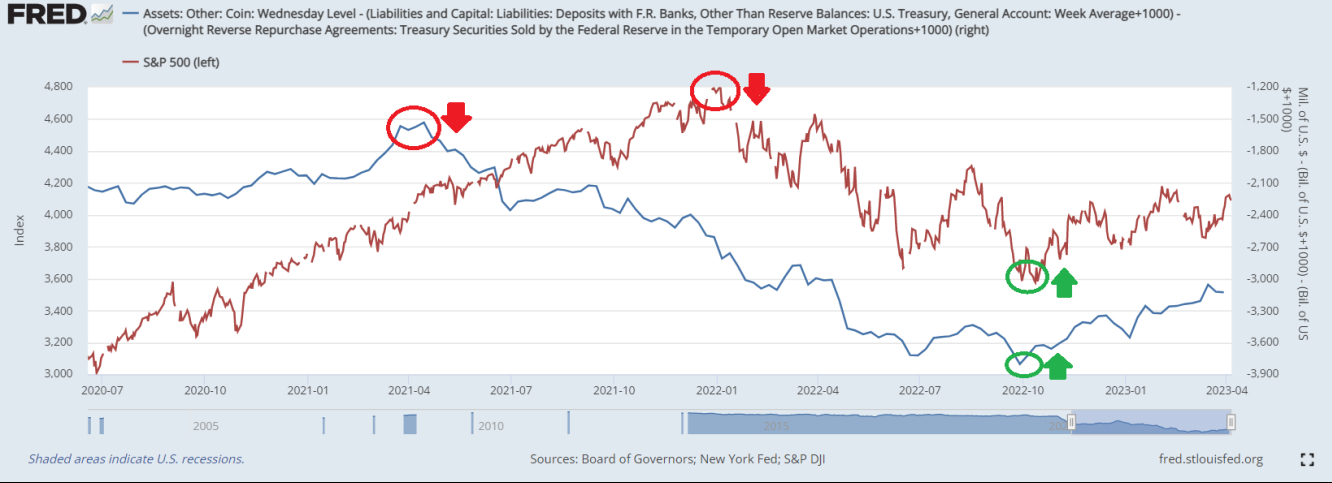

Al grafico dell'attività monetaria della FRED abbiamo aggiunto le passività di depositi presso le banche ed i titoli del tesoro venduti dalla Fed. Con questo possiamo visionare come nonostante ci sia in atto il "QT" (quantitative tightening), l'operazione con cui una Banca centrale riduce la liquidità in circolazione con lo scopo di frenare la crescita economica, la liquidità dopo il minimo registrato il 28 settembre 2022 è tornata a salire. Ciò potrebbe portare maggiore "severità" verso le aziende e per l'accesso al credito, quindi un maggiore rallentamento economico (in particolar modo nel secondo semestre) che porta il mercato attuale a scontare (fedete Fed Funds) dei tagli della banca centrale di 50pb entro dicembre 2023.

La liquidità riflette, ovviamente, anche sul mercato azionario

Questo perchè, "parte" di essa andrà qui. Dal grafico possiamo evidenziare come i due "asset" siano correlati positivamente, alla diminuzione o aumento del primo (liquidità) sussegue quella azionaria.

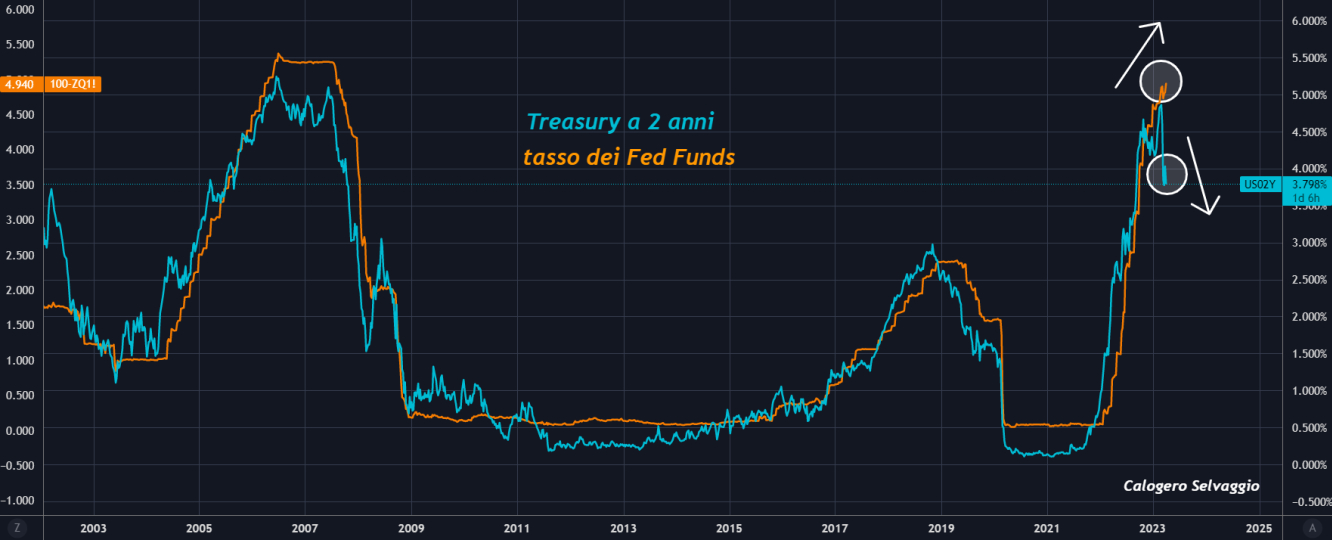

Come mostra il grafico qui sotto, l'US02Y e il tasso dei Fed Funds tendono a muoversi "insieme"

A volte, come in questo caso, la loro correlazione svanisce creando delle divergenze, ciò quando il mercato che controlla i treasury non è d'accordo con la Fed che controlla il tasso dei Fed Funds. In questo momento il mercato sta "dicendo" alla banca centrale di "alzare la testa e fermarsi".

Inoltre, da non sottovalutare, le previsioni "ottimistiche" di aumento del consumo di petrolio nella seconda metà dell’anno minano la disinflazione in atto ma allo stesso tempo ci dicono che gli organi competenti prevedono un rallentamento economico nei prossimi mesi. Ciò a seguito dell'annuncio da parte dell'OPEC+ di tagliare la produzione di oltre 1,1 milioni di barili al giorno e da luglio 1,6 milioni di barili (a causa della riduzione dell’offerta russa), dando un "segnale" ribassista per la domanda nel breve termine.

Questa "mossa" è anche a supporto dei prezzi

Il Brent potrebbe toccare i 95 dollari a dicembre del 2023 e superare i 100 dollari a dicembre del 2024, leggi l'articolo sul Petrolio cliccando qui

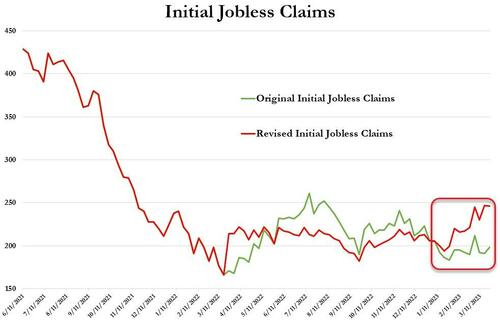

Ulteriore segnale di rallentamento sono i continui licenziamenti su larga scala. Le aziende del settore tech, che finora hanno annunciato circa 103 mila tagli, sono procinto di superare il "record annuo" di licenziamenti dal 2001.

Gli ultimi 3 mesi hanno visto revisioni al rialzo, le richieste sono arrivate a 246 mila rispetto alle 198 mila della scorsa volta. Ciò potrebbe avere un impatto "significativo" sulle decisioni della Fed, infatti dal grafico in basso notiamo che dopo essersi creata una divergenza per mesi, il mercato del lavoro si sta nuovamente avvicinando, e inviando segnali, allo stato di rallentamento dell'economia.

Infine, l'indice del dollaro USA continua nella sua perenne discesa.

Molti paesi, davanti a tutti Cina e Russia, hanno iniziato a "scaricare" il dollaro USA. Perché? Pensateci bene, oltre all'essere una riserva di valore, all'improvviso è diventata un'arma politica contro chiunque lo detenesse (come con la Russia) e quindi cominciano a "sembrare" meno attraenti per il resto del mondo. In questo modo possiamo dire che è iniziata la de-dollarizzazione, che noon sottovaluterei.

la Russia ha annunciato i suoi affari in Asia, Africa e nel Sud America in valuta cinese. Il Brasile e il Pakistan faranno la stessa cosa, in aggiunta l'India e la Malesia (due delle più grandi economie del mondo) hanno annunciato da poco che i loro scambi verranno fatti nelle loro valute.

Gli USA dovrebbero prepararsi a "perdere" la loro posizione di detentori della valuta di riserva mondiale?

Alla prossima!

Per non perderti le mie analisi, ricevere gli aggiornamenti in tempo reale, clicca sul pulsante [SEGUI] del mio profilo!

"Quest'articolo è stato scritto a titolo esclusivamente informativo; non costituisce sollecitazione, offerta, consigli, consulenza o raccomandazione all'investimento in quanto tale non vuole incentivare in nessun modo l'acquisto di assets. Ricordo che qualsiasi tipo di asset, viene valutato da più punti di vista ed è altamente rischioso e pertanto, ogni decisione di investimento e il relativo rischio rimangono a carico dell'investitore".

- English (USA)

- English (UK)

- English (India)

- English (Canada)

- English (Australia)

- English (South Africa)

- English (Philippines)

- English (Nigeria)

- Deutsch

- Español (España)

- Español (México)

- Français

- Nederlands

- Português (Portugal)

- Polski

- Português (Brasil)

- Русский

- Türkçe

- العربية

- Ελληνικά

- Svenska

- Suomi

- עברית

- 日本語

- 한국어

- 简体中文

- 繁體中文

- Bahasa Indonesia

- Bahasa Melayu

- ไทย

- Tiếng Việt

- हिंदी

Il rallentamento economico e la de-dollarizzazione sono alle porte?

Pubblicato 06.04.2023, 19:06

Il rallentamento economico e la de-dollarizzazione sono alle porte?

Ultimi commenti

Prossimo articolo in arrivo...

Installa le nostre app

Avviso esplicito sui rischi: Il trading degli strumenti finanziari e/o di criptovalute comporta alti rischi, compreso quello di perdere in parte, o totalmente, l’importo dell’investimento, e potrebbe non essere adatto a tutti gli investitori. I prezzi delle criptovalute sono estremamente volatili e potrebbero essere influenzati da fattori esterni come eventi finanziari, normativi o politici. Il trading con margine aumenta i rischi finanziari.

Prima di decidere di fare trading con strumenti finanziari o criptovalute, è bene essere informati su rischi e costi associati al trading sui mercati finanziari, considerare attentamente i propri obiettivi di investimento, il livello di esperienza e la propensione al rischio e chiedere consigli agli esperti se necessario.

Fusion Media vi ricorda che i dati contenuti su questo sito web non sono necessariamente in tempo reale né accurati. I dati e i prezzi presenti sul sito web non sono necessariamente forniti da un mercato o da una piazza, ma possono essere forniti dai market maker; di conseguenza, i prezzi potrebbero non essere accurati ed essere differenti rispetto al prezzo reale su un dato mercato, il che significa che i prezzi sono indicativi e non adatti a scopi di trading. Fusion Media e qualunque fornitore dei dati contenuti su questo sito web non si assumono la responsabilità di eventuali perdite o danni dovuti al vostro trading né al fare affidamento sulle informazioni contenute all’interno del sito.

È vietato usare, conservare, riprodurre, mostrare, modificare, trasmettere o distribuire i dati contenuti su questo sito web senza l’esplicito consenso scritto emesso da Fusion Media e/o dal fornitore di dati. I diritti di proprietà intellettuale sono riservati da parte dei fornitori e/o dalle piazze che forniscono i dati contenuti su questo sito web.

Fusion Media può ricevere compensi da pubblicitari che compaiono sul sito web, in base alla vostra interazione con gli annunci pubblicitari o con i pubblicitari stessi. La versione inglese di questa convenzione è da considerarsi quella ufficiale e preponderante nel caso di eventuali discrepanze rispetto a quella redatta in italiano.

Prima di decidere di fare trading con strumenti finanziari o criptovalute, è bene essere informati su rischi e costi associati al trading sui mercati finanziari, considerare attentamente i propri obiettivi di investimento, il livello di esperienza e la propensione al rischio e chiedere consigli agli esperti se necessario.

Fusion Media vi ricorda che i dati contenuti su questo sito web non sono necessariamente in tempo reale né accurati. I dati e i prezzi presenti sul sito web non sono necessariamente forniti da un mercato o da una piazza, ma possono essere forniti dai market maker; di conseguenza, i prezzi potrebbero non essere accurati ed essere differenti rispetto al prezzo reale su un dato mercato, il che significa che i prezzi sono indicativi e non adatti a scopi di trading. Fusion Media e qualunque fornitore dei dati contenuti su questo sito web non si assumono la responsabilità di eventuali perdite o danni dovuti al vostro trading né al fare affidamento sulle informazioni contenute all’interno del sito.

È vietato usare, conservare, riprodurre, mostrare, modificare, trasmettere o distribuire i dati contenuti su questo sito web senza l’esplicito consenso scritto emesso da Fusion Media e/o dal fornitore di dati. I diritti di proprietà intellettuale sono riservati da parte dei fornitori e/o dalle piazze che forniscono i dati contenuti su questo sito web.

Fusion Media può ricevere compensi da pubblicitari che compaiono sul sito web, in base alla vostra interazione con gli annunci pubblicitari o con i pubblicitari stessi. La versione inglese di questa convenzione è da considerarsi quella ufficiale e preponderante nel caso di eventuali discrepanze rispetto a quella redatta in italiano.

© 2007-2025 - Fusion Media Limited. tutti i Diritti Riservati.