La notizia della scorsa settimana secondo cui la Federal Reserve ha lasciato fermi i tassi di interesse, seguita da un aumento più lento del previsto dell’occupazione ad ottobre, ha ravvivato gli spiriti animali.

Ora viene la parte difficile: Si è trattato di un rumore o il rally su larga scala di venerdì ha segnato un punto di svolta a favore dei tori?

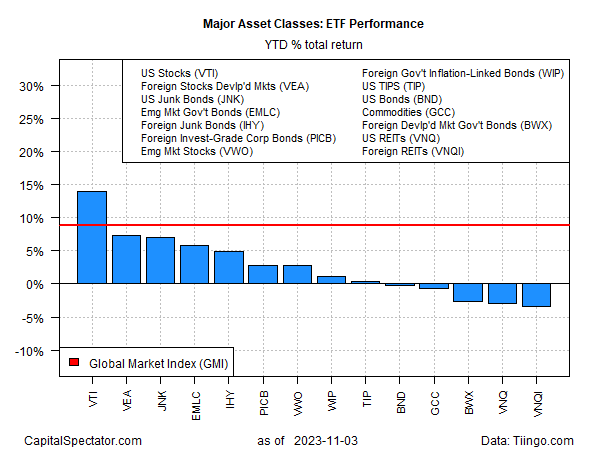

L’iniezione di adrenalina ha fatto salire la propensione al rischio venerdì, facendo salire tutte le principali classi di asset, tranne una (le materie prime sono state l’eccezione al ribasso) per la settimana, sulla base di un insieme di ETF.

In testa: i titoli immobiliari: il Vanguard Real Estate Index Fund ETF Shares (NYSE:VNQ) è salito dell’8,9% nella settimana di scambi al 3 novembre.

I risultati su base annua, tuttavia, riflettono ancora un quadro eterogeneo, che spinge gli investitori a chiedersi se l’ultima impennata sia qualcosa di più di una temporanea fase di volatilità in un periodo di vendite iniziato in estate.

Un analista ritiene che la correzione del mercato degli ultimi tempi abbia fatto il suo corso. Larry Adam, chief investment officer del gruppo di clienti privati di Raymond James, consiglia ai clienti che le condizioni attuali rappresentano un’opportunità di acquisto. In una nota di ricerca pubblicata venerdì, l’analista illustra cinque ragioni, tra cui la previsione che i rialzi dei tassi siano giunti al culmine.

“È vero che le dinamiche della domanda e dell’offerta hanno guidato i tassi d’interesse negli ultimi tempi, ma i fattori macro della crescita economica più debole e della continua disinflazione dovrebbero far scendere i tassi d’interesse in modo significativo nei prossimi mesi”, spiega Adam.

Mike Wilson, strategist di Morgan Stanley (NYSE:MS), è invece ancora favorevole a una prospettiva prudente e invita gli investitori a non leggere troppo nell’ultimo calo dei rendimenti dei Treasury.

“Il calo dei rendimenti dei Treasury è più legato alle indicazioni sull’emissione di cedole inferiori alle attese e ai dati economici più deboli, che all’interpretazione rialzista (per le azioni) secondo cui la Fed taglierà i tassi all’inizio del prossimo anno”, afferma Wilson.

Per un’altra prospettiva, è bene tenere d’occhio l’andamento del mercato. L’indice S&P 500, ad esempio, ha impressionato Wall Street con il potente rimbalzo della scorsa settimana. Ma l’impennata settimanale del 5,9% non è sufficiente a invertire la tendenza al ribasso che domina da diversi mesi.

Se si tratta di un vero e proprio punto di svolta, i prezzi si stabilizzeranno, se non aumenteranno, nei giorni e nelle settimane a venire. I dati economici in arrivo saranno probabilmente cruciali per determinare le prossime mosse del mercato.

This week’s schedule, however, is light. The main event: the weekly release of jobless claims on Thursday (Nov. 9), which will offer an update on the view that the labor market is cooling.

Tuttavia, l’agenda di questa settimana non è poi così fitta. L’evento principale saranno i dati jobless giovedì (9 novembre), che offrirà un aggiornamento sull’opinione che il mercato del lavoro si stia raffreddando.

Nel frattempo, le previsioni sul PIL indicano un rallentamento della crescita economica dopo l’entusiasmante report del terzo trimestre. Il modello GDPNow della Fed di Atlanta stima attualmente che la produzione rallenterà bruscamente a un modesto ritmo dell’1,2% dal precedente 4,9%.

Sul fronte dei tassi d’interesse, i futures sui Fed funds questa mattina valutano una probabilità del 90% che la banca centrale lasci nuovamente invariato il suo tasso obiettivo nella prossima riunione del FOMC del 13 dicembre.

Nella misura in cui le previsioni rialziste trarranno forza da un’attività economica più debole e da ulteriori indizi che indicano che i rialzi dei tassi sono terminati, la settimana che ci attende è iniziata in modo incoraggiante.

È prematuro concludere che ciò sia sufficiente a porre fine al recente scivolone dei prezzi di azioni e obbligazioni, ma gli argomenti a favore dell’ottimismo sono un po’ più solidi rispetto alla settimana scorsa.