Secondo gli economisti E.J. Antoni e Peter St Onge, l’economia statunitense è in recessione dal 2022. Essi spiegano il crescente divario tra la percezione di Main Street e il consenso di Wall Street con un’inflazione sottostimata. Se i dati del PIL tenessero conto dell’inflazione cumulativa non corretta, mostrerebbero una crescita fasulla.

Se aggiustato, il valore reale del PIL indica una recessione prolungata, a partire dal primo trimestre del 2022. Un ragionamento simile ha probabilmente portato Berkshire Hathaway (NYSE:BRKa) ad accumulare quantità record di riserve di liquidità, raggiungendo un picco di 325,2 miliardi di dollari negli utili del terzo trimestre del 2024 recentemente comunicati.

Per gli investitori al dettaglio è sconsigliato accumulare liquidità in periodi di recessione, poiché ciò equivale a perdere molte opportunità di investimento. Ma gli investitori retail possono trarre utili indicazioni dalle ultime mosse di Warren Buffett?

Gli utili di Berkshire Hathaway sono recessivi?

Per il terzo trimestre di settembre, pubblicato il 2 novembre, il conglomerato multinazionale di investimenti reported ha registrato un utile netto di 26,5 miliardi di dollari, contro una perdita di 12,5 miliardi di dollari nel trimestre precedente. Ma se si escludono le distorsioni del mercato, gli utili operativi della Berkshire sono scesi del 6% rispetto all’anno precedente, a 10,1 miliardi di dollari.

Tra i vari settori diversificati, la società ha ottenuto il maggior numero di entrate dal settore assicurativo, insieme a quello manifatturiero, dei servizi e della vendita al dettaglio, entrambi con il 29% di entrate ciascuno. La sottoscrizione di assicurazioni è al secondo posto, con il 17% degli utili della Berkshire, seguita dal segmento ferroviario (BNSF) con l’11%. Quest’ultimo è dovuto alla maggiore redditività delle spedizioni di beni di consumo di qualità superiore.

Per i tre trimestri del 2024, il reddito da investimenti assicurativi di Berkshire è aumentato del 41% rispetto al 2023. Dato che il settore assicurativo è resistente alla recessione, grazie ai mandati e alle tariffe flessibili, questo è un altro punto a favore della già citata tesi della recessione.

Per quanto riguarda l’accumulo di liquidità di Buffett (compresi i Treasury a breve termine), questa è passata da 277 miliardi di dollari nel secondo trimestre a un massimo storico di 325,2 miliardi di dollari. Questo è il risultato dell’uscita da molte posizioni redditizie, che hanno finito per ristrutturare il portafoglio di Berkshire.

Lo stato attuale delle operazioni di Buffett

Negli ultimi due anni (otto trimestri consecutivi), Berkshire è stato un venditore netto di azioni, avendo speso solo 1,5 miliardi di dollari in nuove posizioni azionarie. È interessante notare che in questo trimestre la società ha omesso i riacquisti di azioni, cosa che non accadeva dal secondo trimestre del 2018.

Allo stesso modo, sono otto anni che Berkshire non acquisisce alcuna società. Anche in questo caso, ciò si allinea alla strategia di riduzione del rischio che si osserva comunemente durante un periodo di recessione. Il titolo Apple (NASDAQ:AAPL) è stato il principale venditore di azioni di Berkshire, avendo venduto circa 600 milioni di azioni nel corso del 2024.

Ciò ha ridotto il peso del portafoglio di Apple da quasi il 50% alla fine del 2023 all’attuale 30%, ovvero da 174,3 miliardi di dollari a circa 69,9 miliardi di dollari di azioni AAPL. Oltre ad Apple, anche le azioni di Bank of America Corp (NYSE:BAC) hanno subito una riduzione, passando da 41,1 miliardi di dollari nel secondo trimestre a 31,7 miliardi di dollari di esposizione a BAC nel terzo trimestre.

La spesa pubblica è la probabile causa delle uscite di Buffett

In precedenza, Buffett aveva sottolineato che Apple sarebbe rimasta il pilastro del portafoglio della Berkshire. Tuttavia, si aspetta che l’aliquota fiscale federale sui guadagni raggiunga nuovi livelli. Ciò è in linea con il continuo aumento della spesa pubblica, che si considera crescita del PIL.

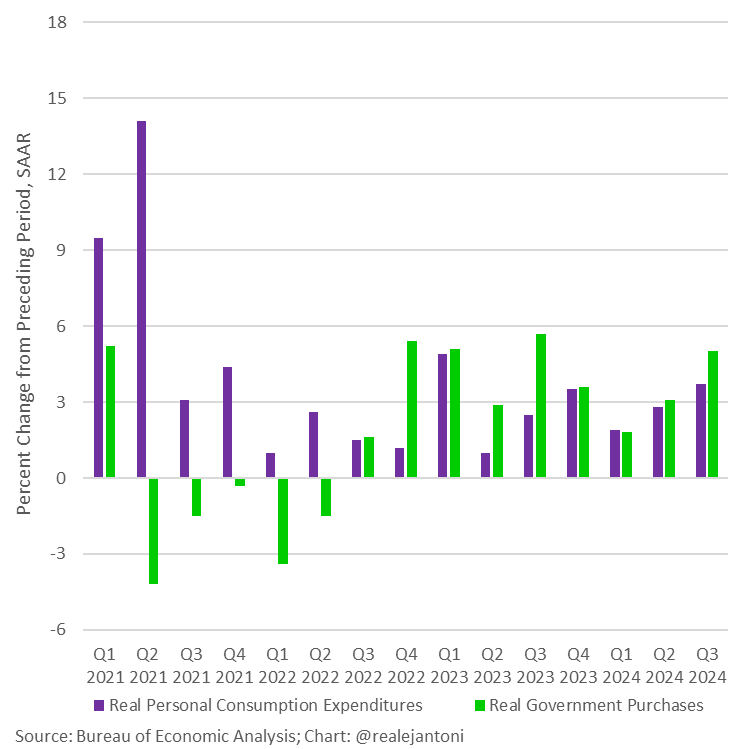

Sebbene non vi sia ancora alcun segnale che indichi che il governo taglierà la spesa, persino il FMI nel 2018 ha concluso che sarebbe preferibile rispetto all’aumento delle tasse. Secondo il già citato economista E.J. Antoni, nel terzo trimestre gli acquisti del governo statunitense hanno nuovamente superato la crescita della spesa dei consumatori.

Credito d’immagine: @RealEJAntoni

La pratica di includere la spesa del governo statunitense nei dati del PIL può anche indurre distorsioni perché porta a un doppio conteggio a causa dei trasferimenti. In altre parole, le redistribuzioni finanziarie offuscano il valore effettivo di beni e servizi che contribuiscono alla produzione e alla crescita reale, espressa infine come PIL.

Indicativa mancanza di riacquisti di azioni

Nel documento normativo relativo al trimestre, Berkshire Hathaway ha osservato che i riacquisti di azioni (sia BRK.A che BRK.B) sono assenti in questo periodo perché i tempi sono sbagliati. Dovrebbero riprendere quando “il prezzo di riacquisto è inferiore al valore intrinseco di Berkshire, determinato in modo conservativo”.

Ciò significa che anche Warren Buffett considera le azioni Berkshire sopravvalutate al momento. Rispetto alla media delle 52 settimane di 410,81 dollari, il titolo BRK.B è attualmente quotato a 442,90 dollari per azione, con una crescita del 22% dall’inizio dell’anno.

Dato che le elezioni presidenziali statunitensi determineranno anche se l’accento sarà posto sul taglio della spesa pubblica o sull’aumento delle tasse, gli investitori dovrebbero aspettarsi una certa volatilità del mercato nei prossimi giorni.

A differenza di altri Paesi sviluppati, negli Stati Uniti lo spoglio dei voti si protrae a lungo, ma a prescindere dall’esito delle elezioni, i mercati non solo prevedono cambiamenti politici, ma anche un risultato favorevole potrebbe portare a un sell-off dei titoli azionari in seguito al classico effetto “sell the news”.

Di conseguenza, gli investitori dovrebbero seguire l’esempio di Buffett e adottare un approccio attendista.

***

Né l’autore, Tim (BIT:TLIT) Fries, né questo sito web, The Tokenist, forniscono consulenza finanziaria.

Vi invitiamo a consultare la nostra politica del sito prima di prendere decisioni finanziarie.