Due settimane fa ho scritto che i titoli statunitensi appaiono ipercomprati, sulla base di una serie di parametri. Alla chiusura di ieri dell’indice S&P 500 le azioni sono ben al di sotto del loro recente picco. Sfortuna?

Può darsi, ma la domanda migliore è se l’ultimo calo sia l’inizio di un’estensione del ribasso o se si tratti di una semplice correzione. Ahimè, nessuno conosce la risposta. Anzi, nessuno la conosce mai. Ma possiamo rivedere le basi per sviluppare stime di rischio calcolate.

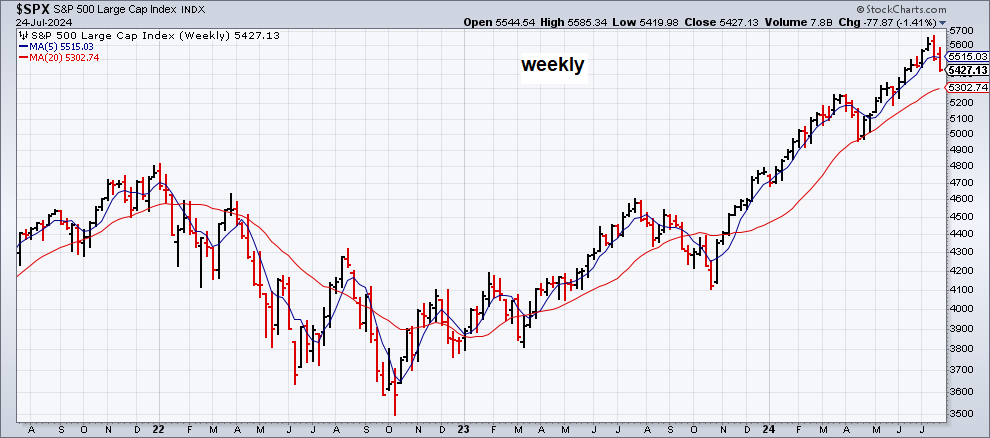

Iniziamo col riconoscere che il profilo settimanale dell’S&P suggerisce che l’attuale sell-off è un rumore. Il mercato sembra destinato a registrare il secondo calo settimanale consecutivo. Le perdite settimanali consecutive sono insolite come trovare stelle nel cielo.

Ciò che è stato insolito, come discusso due settimane fa, è la corsa dell’S&P per gran parte dell’anno. Come ho osservato l’11 luglio, “l’attuale lettura dell’indice S&P 500 Sentiment Momentum non è senza precedenti, il che lascia spazio a prezzi ancora più alti, ma dati relativamente alti ricordano che siamo probabilmente più vicini a un massimo a breve termine rispetto a qualsiasi altro momento degli ultimi tre anni”.

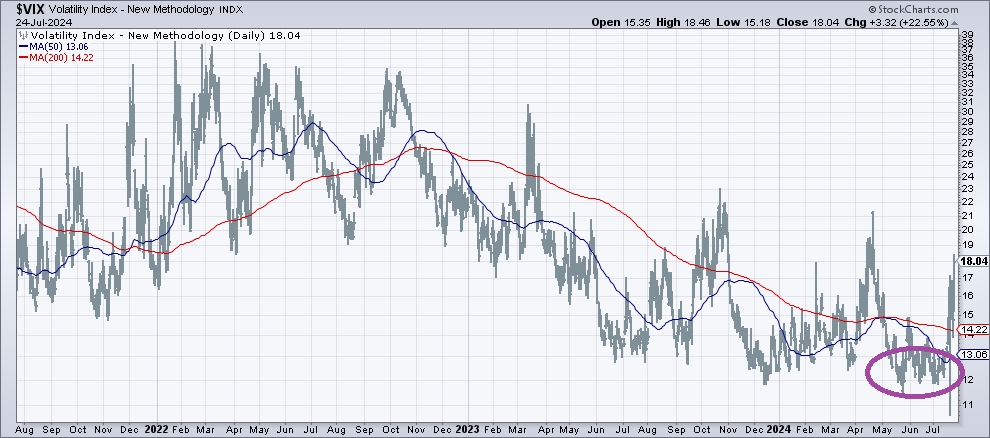

Un altro indizio per pensare che le azioni, due settimane fa, si fossero spinte troppo in fretta: la bassa volatilità, come definita dall’indiceVIX. Quando la volatilità del mercato è bassa, è solo questione di tempo prima che rimbalzi, come è successo negli ultimi giorni. E così via. Non è possibile prevedere il mercato sulla base di questo indicatore, ma è utile inserirlo nel kit di strumenti per gestire le aspettative.

Il passato è chiaro, ma dove ci porta ora? Per avere un’idea del contesto, si consideri il confronto tra la media mobile a 5 settimane dell’S&P e la sua controparte a 20 settimane, come mostrato nel primo grafico in alto. Ci sono molti modi per profilare il trend, e questo è un modo per iniziare. Come misura di base per capire da che parte soffia il vento, è utile come prima approssimazione, anche se con i suoi pro e contro. Su questa base, questo profilo suggerisce che è prematuro leggere troppo nell’attuale andamento del mercato.

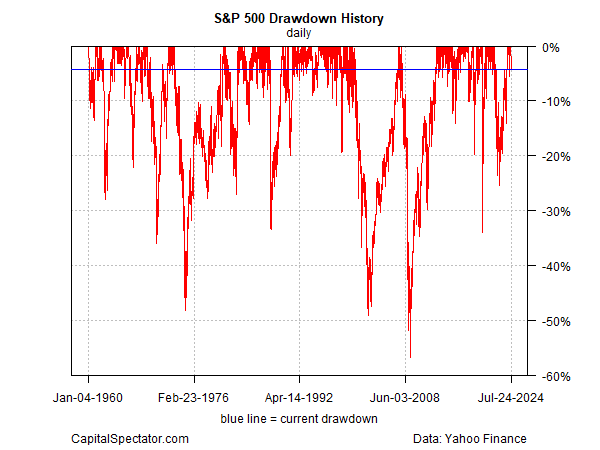

Lo stesso vale per l’analisi del drawdown del mercato. Il calo da picco a picco dell’S&P è attualmente del -4,2%.

Ma tutto ciò è privo di significato senza un contesto dal punto di vista dell’investitore. Decidere come, o se, aggiustare il proprio portafoglio dovrebbe essere fortemente influenzato da diversi fattori specifici, a partire dalle variabili chiave: l’orizzonte temporale dell’investimento e la tolleranza al rischio. Con una visione chiara della vostra posizione su questi punti, potete decidere se le attuali condizioni di mercato sono un rumore o un segnale.

Come ho scritto all’inizio del mese (7 luglio) sul The ETF Portfolio Strategist, una pubblicazione gemella di CapitalSpectator.com:

Per gli investitori conservatori che non tollerano il rischio a breve termine - e sono disposti a rinunciare a quelli che potrebbero essere rendimenti sostanziali nel breve periodo - l’argomentazione di un ritiro è valida. Ma se la vostra tolleranza al rischio è più o meno nella media, o superiore alla media, e il vostro orizzonte temporale è di diversi anni o più, il profilo tecnico degli asset di rischio appare ancora sufficientemente rialzista per mantenere la rotta.

Una settimana dopo (14 luglio) ho aggiunto, consigliando:

La domanda che si pone la maggior parte degli investitori è se di recente c’è stato troppo di buono? La risposta è quasi certamente “sì”, nel senso che i forti rendimenti sono un prestito alla performance futura. La domanda più importante è: cosa fare, se c’è qualcosa da fare? È qui che il calcolo diventa complicato, soprattutto perché la risposta dipende dalle caratteristiche specifiche di ciascun investitore.

Il punto è che il mercato azionario statunitense è uno solo, ma la lettura delle foglie di tè ha molte interpretazioni, a seconda della posizione dell’investitore nella scala dell’orizzonte temporale e della tolleranza al rischio. Ciò che sembra un rumore per un investitore può essere altamente significativo per un altro.

Ne consegue che cercare di fornire consigli generici che siano rilevanti per tutti è uno sforzo destinato a fallire. È comunque utile tenere d’occhio le tendenze del mercato, ma con l’avvertenza che i risultati devono essere affinati attraverso un processo che personalizzi l’analisi per ogni investitore.

Tolto questo avvertimento, ecco cosa cercherò nei giorni e nelle settimane a venire. In primo luogo, l’ultimo scivolone dell’S&P continuerà a peggiorare? Anche in questo caso ci sono molti modi per analizzare i numeri, ma un modo per iniziare è osservare la media a 5 settimane rispetto a quella a 20 settimane. Quando la media a breve scende al di sotto della sua controparte a più lungo termine, attira la mia attenzione e solleva la questione: Il momentum generale dell’S&P è diventato negativo per le prospettive di medio termine?

A quel punto, ammesso che arrivi nel breve termine, sarà il momento di indagare ulteriormente con un’altra serie di analisi. Per ora, supponendo di non essere un trader di breve termine, il profilo a 5/20 settimane suggerisce che è prematuro leggere troppo nell’ultimo calo.