- Secondo l’indicatore preferito da Warren Buffett, i titoli azionari al momento sono sopravvalutati.

- Un valore superiore al 100% indica sopravvalutazione, e si trova al 170%.

- Significa che l’attuale correzione continuerà ancora?

- Basa la sua valutazione sul confronto tra il PIL del trimestre precedente e l’attuale valore del mercato azionario.

- Il PIL non tiene conto degli utili esteri, anche se le compagnie statunitensi includono operazioni internazionali.

- Il sentiment bullish (le aspettative che i titoli azionari saliranno nei prossimi sei mesi) è sceso di 4,3 punti percentuali al 44,7% ma è rimasto sopra la media storica del 37,5%. Si tratta del più lungo periodo sopra la media dalle 13 settimane comprese tra febbraio e maggio 2021.

- Il sentiment bearish (le aspettative che i titoli azionari scenderanno nei prossimi sei mesi) si trova al 25,5% ed è rimasto sotto la media storica del 31%.

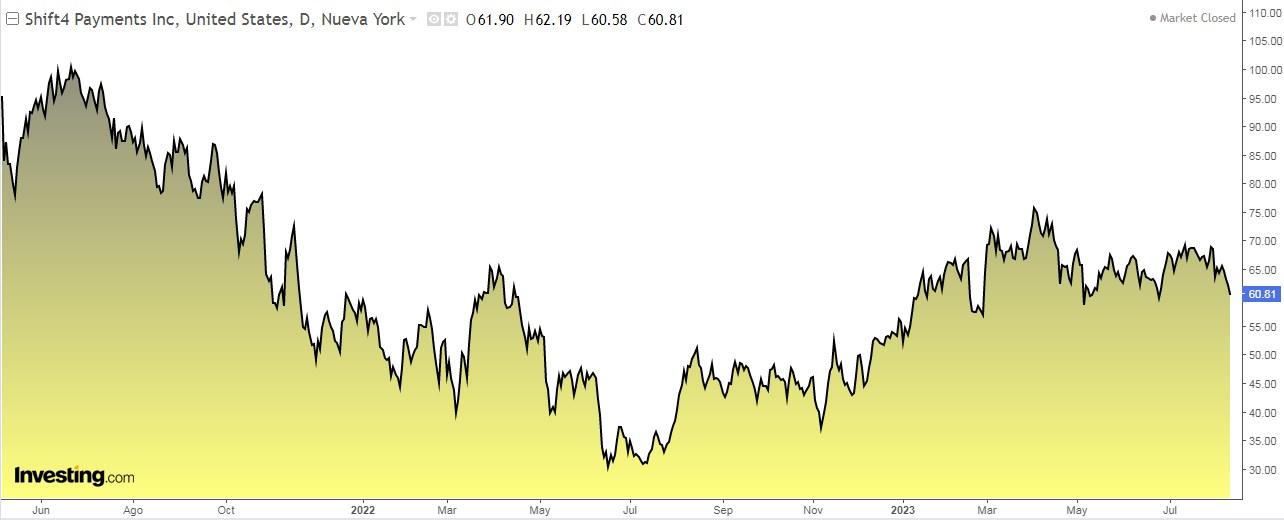

- Forte performance trimestrale: Gli ultimi risultati trimestrali della compagnia, pubblicati il 3 agosto, sono stati altamente promettenti. Gli EPS hanno superato le aspettative del mercato di ben il 36%, così come il fatturato.

- Risultati all’orizzonte: Segnate sul calendario il 7 novembre, giorno in cui arriveranno i prossimi risultati della compagnia. Le aspettative sono alte per un altro dato positivo, sia in termini di ricavi che di utili per azione.

- Prospettive positive per utili e ricavi: Le stime sugli utili per azione e il fatturato per il 2023 e il 2024 sembrano ottimistiche.

- Potenziale di mercato: Gli analisti vedono del potenziale nella compagnia, stimando un valore compreso tra 80 ed 83 dollari.

- Livelli di supporto vicini: La compagnia attualmente oscilla vicino ai suoi due livelli di supporto critici di 58,81 e 56,31 dollari e potrebbe rimbalzare.

- MFN Partners Management: In testa, con ben il 42,5%.

- Tesoro USA: Al secondo posto, con il 30,6%.

- Vanguard: Con una partecipazione del 5,1%.

Warren Buffett sta lanciando un avvertimento: i titoli azionari sembrano stare entrando in una fase di sopravvalutazione, come mostra il suo indicatore preferito. Nel 2001, in un articolo su Fortune, Buffett asseriva che questo particolare indicatore riesce ad essere il più preciso barometro delle valutazioni di mercato in qualunque momento.

Buffett ha introdotto questo indicatore quasi due decenni fa, sottolineando l’importanza del rapporto tra la capitalizzazione complessiva del mercato azionario e il prodotto interno lordo (PIL) della nazione come prova del nove definitiva per capire se il mercato tenda verso il costoso o l’economico, il sopravvalutato o il sottovalutato.

In parole povere, confronta la capitalizzazione di mercato aggregata dei titoli quotati in borsa con gli ultimi dati trimestrali sul prodotto interno lordo degli Stati Uniti.

Quando questo dato supera la soglia del 100%, avverte che i titoli stanno entrando nel reame della sopravvalutazione. Al momento, questo indicatore è schizzato notevolmente, raggiungendo un elevato livello del 170%.

Tuttavia, è importante notare che, per quanto valido, non è infallibile, soprattutto per due motivi:

Legame tra EPS e performance del mercato azionario

Nonostante le compagnie dell’S&P 500 abbiano superato le previsioni sugli utili trimestrali, è emerso un trend curioso: la solita armonia tra utili e movimento del mercato azionario sembra saltata.

Un’analisi approfondita condotta da FactSet svela che ben il 79% delle compagnie dell’S&P 500 hanno battuto le stime sugli utili. Sebbene questa statistica batta la media decennale, la reazione del mercato azionario ha preso una svolta inaspettata.

Sorprendentemente, i titoli che sono riusciti a battere le stime sugli EPS hanno visto un calo dello 0,5% in media nella seduta di scambi successiva. E questo in netto contrasto con la norma degli ultimi cinque anni, durante i quali questi titoli avevano visto un’ascesa dell’1%.

Sentiment degli investitori (AAII)

Il progetto mBridge costituisce una sfida per il dollaro USA?

La spinta dello yuan digitale per sfidare la supremazia del dollaro sta prendendo slancio tramite il progetto mBridge, una nuova piattaforma pensata per espandere l’influenza della moneta digitale cinese.

Questo prototipo digitale, studiato per facilitare i trasferimenti globali di denaro senza dipendere dagli istituti finanziari statunitensi, sta avanzando ad un ritmo rapido. Al punto che alcuni osservatori in Europa e USA ora lo considerano uno sfidante nascente delle transazioni denominate in dollari nel panorama finanziario globale.

L’iniziativa mBridge, che coinvolge Cina, Tailandia, Hong Kong ed Emirati Arabi Uniti, ha il potenziale di facilitare l’aggiramento di sanzioni, tasse e norme per l’anti-riciclaggio di denaro.

Mentre il progetto va avanti, il Fondo Monetario Internazionale (FMI) cerca di impedirne l’evoluzione da una soluzione tecnica ad uno strumento geopolitico.

Shift4 Payments: vale la pena comprare?

Shift4 Payments (NYSE:FOUR) è una compagnia di elaborazione pagamenti che si trova negli Stati Uniti fondata nel 1999 e con sede ad Allentown, Pennsylvania.

Ecco perché bisogna tenerla d’occhio:

Il Tesoro USA detiene una partecipazione stabile in Yellow, ora in bancarotta

Yellow ha presentato istanza di bancarotta il 6 agosto. Tuttavia, un aspetto meno noto è la composizione dei suoi azionisti e i profili di rilievo che possiedono le azioni della compagnia.

Potrebbe sorprendere scoprire che il Tesoro USA si piazza al secondo posto come principale azionista.

Ecco il podio:

***

Nota: L’autore non possiede nessuno degli asset menzionati.

Nota: Questo articolo ha scopo puramente informativo; non costituisce una sollecitazione, un’offerta, un consiglio, una consulenza o una raccomandazione di investimento e non è inteso a incentivare in alcun modo l’acquisto di asset. Ricordiamo che tutti gli asset vengono considerati da prospettive differenti e sono estremamente rischiosi; dunque la decisione di investimento e il relativo rischio sono responsabilità dell’investitore.