- I funzionari della Fed si riuniscono questa settimana per il simposio annuale a Jackson Hole, nel Wyoming.

- Tutti gli occhi saranno puntati sul discorso programmatico del presidente della Fed Powell, che esporrà le sue ultime opinioni su tassi di interesse, economia e inflazione.

- Mi aspetto che Powell colga l'occasione per ribadire la sua posizione da falco e contrastare le crescenti aspettative di una svolta politica dovish.

La Federal Reserve potrebbe inviare ai mercati finanziari un messaggio da falco quando i banchieri centrali mondiali si incontreranno questa settimana sul sito Simposio economico di Jackson Hole.

Il momento clou è previsto quando il presidente della Fed Jerome Powell terrà l'attesissimo discorso venerdì mattina, in cui parlerà delle prospettive della politica monetaria, dell'economia e di prezzi al consumo.

A mio avviso, Powell assumerà un atteggiamento da falco e lascerà intendere che saranno necessari ulteriori rialzi dei tassi per evitare una recrudescenza dell'inflazione. Ritengo inoltre che il capo della Fed utilizzerà il suo discorso programmatico per segnalare che i tassi resteranno più alti a lungo e per respingere l'idea di tagli ai tassi.

In effetti, il mercato obbligazionario sembra prepararsi a una politica monetaria più aggressiva, visto che martedì della scorsa settimana il benchmark statunitense 10-year Treasury yield è salito al 4,366%, un massimo di oltre 15 anni.

Nel frattempo, il mercato azionario ha perso slancio, con il S&P 500 in calo del 4,4% ad agosto.

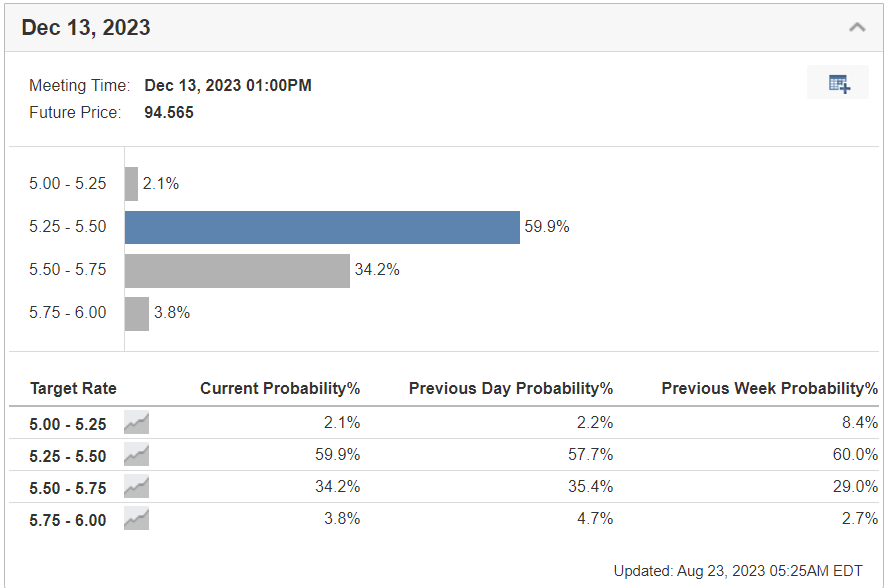

Gli operatori dei contratti legati alla politica dei tassi della Fed vedono ora circa il 40% di possibilità di un altro rialzo dei tassi entro la fine dell'anno, rispetto al 30% della settimana precedente.

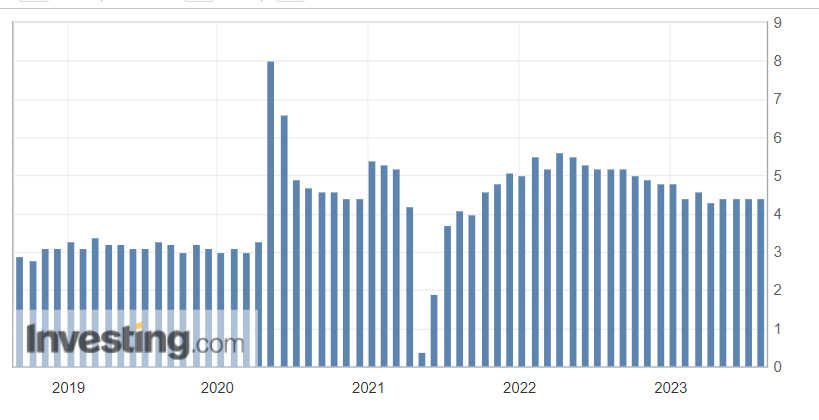

Fonte: Investing.com

Allo stesso tempo, le speranze di un taglio dei tassi entro l'inizio del prossimo anno si sono affievolite, in quanto gli investitori si sono resi conto che i tassi non scenderanno così rapidamente come pensavano.

La Fed ha alzato il tasso di interesse di riferimento in 11 delle ultime 12 riunioni politiche, aumentandolo di 525 punti base dal marzo 2022 fino all'attuale intervallo 5,25%-5,50%.

Ecco i tre motivi principali per cui la Fed non smetterà presto di inasprire la politica monetaria.

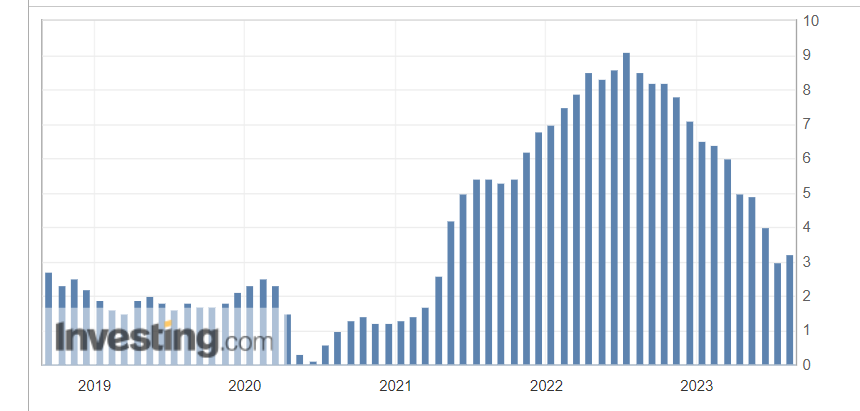

1. Economia forte

Il discorso di Powell a Jackson Hole avverrà dopo che un'altra serie di solidi dati economici ha mostrato che la spesa dei consumatori è rimasta solida a luglio, con vendite al dettaglio che ha registrato il maggior guadagno mensile da febbraio.

Un anno fa, molti operatori del mercato erano convinti che l'economia statunitense si stesse dirigendo verso una profonda e grave recessione, mentre la Fed intraprendeva il suo storico ciclo di inasprimento per affrontare l'inflazione.

Oggi l'economia ha retto molto meglio del previsto, inducendo diversi membri del FOMC ad abbandonare le loro previsioni su un'imminente recessione.

"Lo staff non ritiene più che l'economia entrerà in una lieve recessione verso la fine dell'anno", hanno rivelato i verbali della riunione della Fed del 25-26 luglio della scorsa settimana.

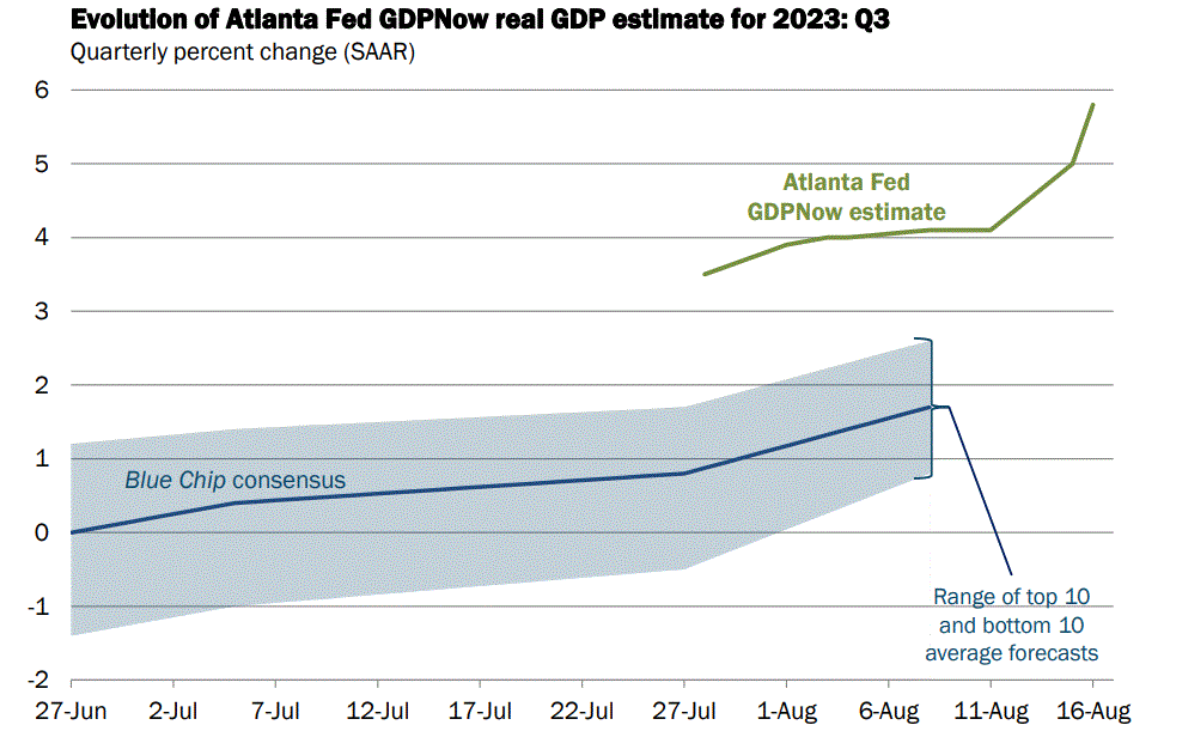

L'economia non solo non sta rallentando, ma sta addirittura mostrando segni di ripresa.

L'Atlanta Fed GDP Now indica che la crescita del PIL per il periodo luglio-settembre in corso è stata di ben il 5,8%, evidenziando il continuo forte slancio dei consumi e un sorprendente rimbalzo della produzione industriale e dell'avvio di abitazioni.

Fonte: Fed di Atlanta

Tutto sommato, un'economia forte e una robusta spesa per i consumi indicano che non è giustificato che Powell diventi più dovish a Jackson Hole.

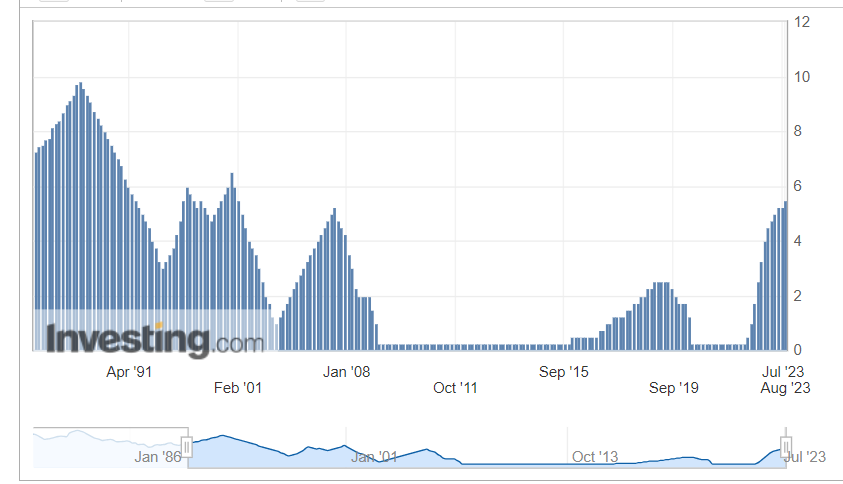

2. Mercato del lavoro caldo

Contrariamente alle aspettative, il mercato del lavoro statunitense continua ad essere caldo: i dati recenti hanno mostrato solidi aumenti salariali e un calo del tasso di disoccupazione al 3,5% a luglio.

Per contestualizzare la situazione, il tasso di disoccupazione si è attestato al 3,7% esattamente un anno fa, nell'agosto del 2022, suggerendo che la Fed ha ancora spazio per aumentare i tassi.

I funzionari della Fed hanno segnalato in passato che il tasso di disoccupazione deve essere almeno del 4,0% per rallentare l'inflazione.

Un altro segno di tenuta del mercato del lavoro è il fatto che i datori di lavoro hanno continuato ad aumentare i salari a un ritmo sostenuto il mese scorso. Retribuzione oraria media ha guadagnato lo 0,4% a luglio, dopo essere aumentato dello stesso importo a giugno, che è ancora troppo caldo per la Fed.

Il tasso su base annua è aumentato del 4,4%, aggiungendo ulteriore carburante a una preoccupante prospettiva di inflazione che offre alla Fed un margine sufficiente per mantenere il suo percorso di inasprimento.

"Le condizioni del mercato del lavoro in generale saranno un elemento importante per far scendere l'inflazione ed è per questo che pensiamo che sia necessario un ulteriore ammorbidimento delle condizioni del mercato del lavoro", ha dichiarato Powell durante la conferenza stampa post riunione della Fed il mese scorso.

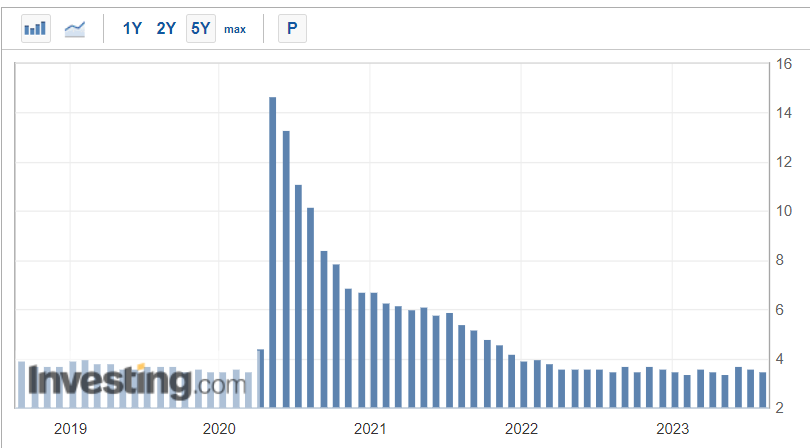

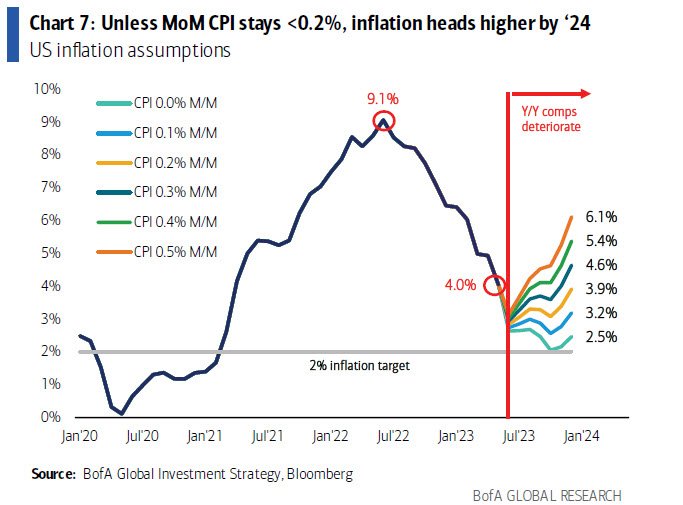

3. Riaccelerazione dell'inflazione

Nel complesso, sebbene la tendenza dell'IPC sia stata più bassa, gli ultimi dati sollevano il rischio di un nuovo aumento dell'inflazione, che sta già correndo molto più rapidamente di quanto la Fed consideri coerente con il suo obiettivo del 2%.

I prezzi al consumo sono aumentati del 3,2% a luglio, segnando la prima volta in 13 mesi che il tasso annuale dell'IPC è aumentato rispetto al mese precedente. Il dato fa seguito all'aumento del 3,0% registrato a giugno.

Alla luce dei recenti e notevoli aumenti dei prezzi dell'energia e dei generi alimentari, prevedo che le pressioni inflazionistiche si riaccelereranno nei prossimi mesi.

È probabile che questa tendenza si protragga fino all'inizio del 2024, con l'IPC che potrebbe tornare a salire verso una fascia compresa tra il 4,6% e il 5,4%.

Pertanto, ritengo che i livelli di inflazione potrebbero rimanere elevati per un periodo più lungo di quello attualmente previsto dai mercati finanziari.

Durante la conferenza stampa post riunione del FOMC del mese scorso, Powell ha avvertito che, sebbene l'inflazione si sia moderata un po' dalla metà dell'anno scorso, il raggiungimento dell'obiettivo del 2% della Fed "ha ancora molta strada da fare". Inoltre, ha aggiunto di non vedere l'inflazione scendere all'obiettivo del 2% prima del 2025.

Tutto sommato, il contesto attuale non è indicativo di una Fed che dovrà cambiare politica, e credo che ci sia ancora un po' di strada da fare prima che i responsabili politici siano pronti a dichiarare missione compiuta sul fronte dell'inflazione.

***

Divulgazione: Al momento della stesura del presente documento, sono lungo su Dow Jones Industrial Average tramite lo SPDR Dow ETF (DIA). Ho anche una posizione lunga sull'Energy Select Sector SPDR ETF (NYSE:XLE) e sull'Health Care Select Sector SPDR ETF (NYSE:XLV). Inoltre, sono short sull'S&P 500, Nasdaq 100 e Russell 2000 tramite i fondi ProShares Short S&P 500 ETF (SH), ProShares Short QQQ ETF (PSQ) e ProShares Short Russell 2000 ETF (RWM).

Ribilancio regolarmente il mio portafoglio di singoli titoli e di ETF sulla base di una costante valutazione del rischio sia del contesto macroeconomico sia dei dati finanziari delle società.

Le opinioni espresse in questo articolo sono esclusivamente quelle dell'autore e non devono essere considerate come consigli di investimento.