Giornate piuttosto tranquille sui mercati finanziari, in questi giorni di fine anno, si abbassa la volatilità un pò su tutti gli asset. S&P500 in andamento laterale, seguono lo stesso tenore tutti gli altri indici azionari: il DAX indice direzionale per eccellenza, è in compressione di volatilità oramai da diversi giorni.

Il rally di Natale c’è stato, non è stato smentito, e probabilmente proseguirà fino alla fine di questo “movimentato” 2022. Gli ultimi eventi che hanno mosso i prezzi, mettendo un po’ di sale alle quotazioni, sono stati: il discorso del Presidente della Federal Reserve e i dati sul mercato del lavoro statunitense “non farm payroll” pubblicati qualche giorno fa.

Il mercato del lavoro USA si è dimostrato ancora una volta molto forte, resiliente alla politica monetaria restrittiva, e cosa piuttosto grave per l’inflazione: si riscontra una notevole crescita dei salari. Dunque se da una parte sta rientrando lentamente il “caro energia” (per petrolio e gas meno costosi), dall’altra parte l’aumento dei salari contribuisce ad alimentare il fuoco dell’inflazione. Questo meccanismo lascia intendere che non sarà facile e immediato il percorso intrapreso dalle banche centrali per riportare la situazione ad una condizione di normalità.

Sul fronte valutario, il dollaro sembra aver rallentato la sua corsa a beneficio di tutte le altre valute, in modo particolare: euro, sterlina e yen. Per le valute europee in particolare si stanno registrando rialzi significativi nelle ultime settimane come non si vedevano da un pò di tempo.

Il quadro generale, ci offre lo spunto per capire un po’ la psicologia degli operatori e individuare la “story telling” che sta influenzando gli investitori. I mercati sono fatti di persone, e da sempre l’aspetto psicologico e le aspettative, sono alla base delle decisioni finanziarie. Cosa si aspettano di preciso per il prossimo futuro la maggior parte degli operatori?

E’ convinzione sempre più diffusa che l’inflazione si fermerà prima del previsto, questo d’altronde è nelle righe dei numerosi speech di Powell di questi ultimi mesi. La narrativa del c.d. “pivot” del tasso di inflazione, ha sempre più alimentato la convinzione che tra qualche mese il problema inflazione sarà risolto, nonostante la promessa della FED di mantenere per un lungo periodo tassi alti per evitare recidive. Concetto ribadito più volte da Powell nelle conferenze che hanno accompagnato le azioni di rialzo del tasso d’interesse.

Diciamo che si tende a “vedere il bicchiere mezzo pieno”, convinti del fatto che arrivati a metà del 2023, il peggio “per l’inflazione” sarà alle spalle. A quel punto, sempre secondo le aspettative, la Fed sarebbe pronta ad allentare di nuovo il cordone dei tassi, per dare un po’ di respiro all’economia e ai mercati.

Ma sarà davvero così? Basterà un tasso del 5% tenuto per qualche mese, per rimettere le cose a posto e tenere successivamente la situazione sotto controllo?

E soprattutto, anche se dovesse rientrare l’inflazione, sarebbe corretto tornare a tagliare i tassi a fine 2023 in nome della crescita e della prosperità delle società quotate a tutti i costi?

Vedere così le cose farebbe comodo a tutti, per alimentare profitti e corsi degli asset, ma la ricerca della crescita ad ogni costo, quando c’è inflazione, non è la strada giusta da percorrere. Purtroppo la realtà è molto più complessa e le banche centrali lo sanno, non possono permettersi di sbagliare seppur consapevoli che le azioni restrittive comporteranno sacrifici per molti. L’inflazione può diventare sistemica, soprattutto nel momento in cui si insinua nei salari: un suo consolidamento la renderebbero infatti difficile da contenere con conseguente instabilità per l’intero sistema finanziario e dell’economia reale.

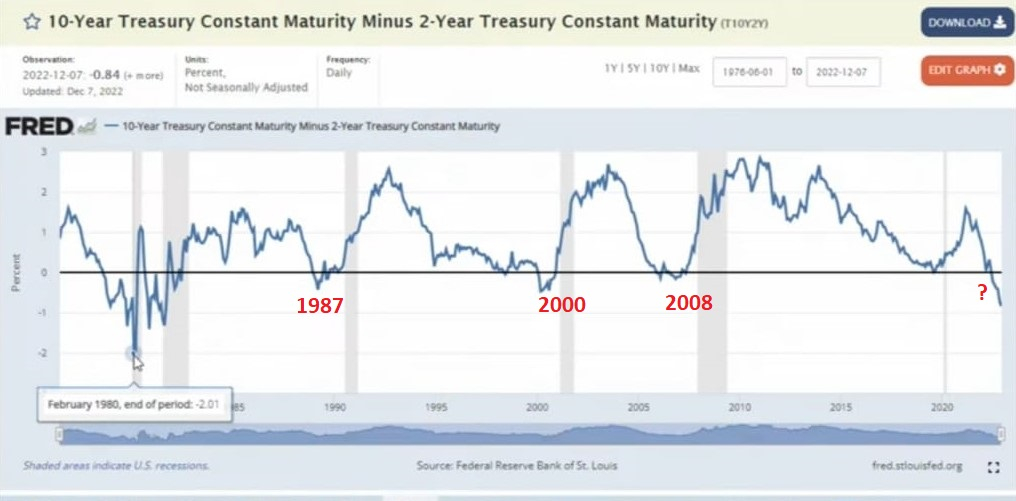

Il rialzo dei tassi d’interesse attuati nel corso del 2022 comporteranno effetti collaterali di cui avremo manifestazione nei prossimi due-tre trimestri, con ricadute sul mercato del lavoro prima e sui bilanci societari poi. Di probabile recessione in Europa, Regno Unito e Stati Uniti, oramai se ne parla già da un po’. Molti analisti già iniziano a prendere spunto dall’andamento del mercato obbligazionario. Un importante indicatore “Trigger” della recessione, è rappresentato infatti dal differenziale dei tassi di rendimento tra obbligazioni a medio termine (10 anni) e breve (2 anni) brevissimo (3 mesi). Quando questo differenziale si amplia, si ha una elevata probabilità che si verifichi una recessione. Ne abbiamo evidenza statistica per il passato: ogni volta che si è registrato un minimo, negli anni 1987, 2000, 2008 sappiamo cosa è successo.

Di tutto questo ne stiamo iniziando ad avere una importante evidenza grafica, con un minimo addirittura inferiore agli ultimi tre. Il resto lo scopriremo tra qualche trimestre….

Insomma, forse il peggio dovrà ancora arrivare, fino ad ora non abbiamo visto niente di sconvolgente. I cicli economici hanno bisogno del tempo necessario per fare il loro corso. Bisognerà navigare a vista, consapevoli che il ritorno alla normalità richiederà tempo. Per gli investimenti sarà importante la pianificazione e l’attenzione agli sviluppi futuri. Con l’inflazione e le politiche monetarie, nulla è da dare per scontato. Di sicuro la strategia “buy and hold” in questo contesto non funzionerà: l’asset allocation richiederà per i prossimi due o tre anni, competenze e attenzioni necessarie per la corretta scelta degli asset e del giusto timing.

Dicembre è il mese in cui si tirano le somme per molti gestori e difficilmente emergono in questo periodo elementi di instabilità sui mercati. I nodi verranno al pettine a partire da gennaio, quando torneranno volumi e paure. Con il nuovo anno tutto sarà più chiaro e il bull market rally di queste settimane, probabilmente sarà messo in soffitta insieme all’albero di Natale.Questo e altri articoli puoi trovarli nel mio blog ORSI CONTRO TORI.

DISCLAIMER: Questo articolo ha il solo ed esclusivo scopo didattico e formativo pertanto non deve essere inteso in alcun modo come consiglio operativo di investimento, né come sollecitazione di pubblico risparmio. Le attività di investimento in borsa e di trading speculativo comportano notevoli rischi economici e chiunque le svolga, lo fa sotto la propria ed esclusiva responsabilità. Chi scrive non si assume nessuna responsabilità circa eventuali danni diretti o indiretti relativamente a decisioni di speculazione o d’ investimento prese dal lettore.

- English (USA)

- English (UK)

- English (India)

- English (Canada)

- English (Australia)

- English (South Africa)

- English (Philippines)

- English (Nigeria)

- Deutsch

- Español (España)

- Español (México)

- Français

- Nederlands

- Português (Portugal)

- Polski

- Português (Brasil)

- Русский

- Türkçe

- العربية

- Ελληνικά

- Svenska

- Suomi

- עברית

- 日本語

- 한국어

- 简体中文

- 繁體中文

- Bahasa Indonesia

- Bahasa Melayu

- ไทย

- Tiếng Việt

- हिंदी

Jerome Powell’s coming to town! Mood e aspettative dei mercati sotto l’albero

Pubblicato 09.12.2022, 12:18

Aggiornato 09.07.2023, 12:32

Jerome Powell’s coming to town! Mood e aspettative dei mercati sotto l’albero

Ultimi commenti

Prossimo articolo in arrivo...

Installa le nostre app

Avviso esplicito sui rischi: Il trading degli strumenti finanziari e/o di criptovalute comporta alti rischi, compreso quello di perdere in parte, o totalmente, l’importo dell’investimento, e potrebbe non essere adatto a tutti gli investitori. I prezzi delle criptovalute sono estremamente volatili e potrebbero essere influenzati da fattori esterni come eventi finanziari, normativi o politici. Il trading con margine aumenta i rischi finanziari.

Prima di decidere di fare trading con strumenti finanziari o criptovalute, è bene essere informati su rischi e costi associati al trading sui mercati finanziari, considerare attentamente i propri obiettivi di investimento, il livello di esperienza e la propensione al rischio e chiedere consigli agli esperti se necessario.

Fusion Media vi ricorda che i dati contenuti su questo sito web non sono necessariamente in tempo reale né accurati. I dati e i prezzi presenti sul sito web non sono necessariamente forniti da un mercato o da una piazza, ma possono essere forniti dai market maker; di conseguenza, i prezzi potrebbero non essere accurati ed essere differenti rispetto al prezzo reale su un dato mercato, il che significa che i prezzi sono indicativi e non adatti a scopi di trading. Fusion Media e qualunque fornitore dei dati contenuti su questo sito web non si assumono la responsabilità di eventuali perdite o danni dovuti al vostro trading né al fare affidamento sulle informazioni contenute all’interno del sito.

È vietato usare, conservare, riprodurre, mostrare, modificare, trasmettere o distribuire i dati contenuti su questo sito web senza l’esplicito consenso scritto emesso da Fusion Media e/o dal fornitore di dati. I diritti di proprietà intellettuale sono riservati da parte dei fornitori e/o dalle piazze che forniscono i dati contenuti su questo sito web.

Fusion Media può ricevere compensi da pubblicitari che compaiono sul sito web, in base alla vostra interazione con gli annunci pubblicitari o con i pubblicitari stessi. La versione inglese di questa convenzione è da considerarsi quella ufficiale e preponderante nel caso di eventuali discrepanze rispetto a quella redatta in italiano.

Prima di decidere di fare trading con strumenti finanziari o criptovalute, è bene essere informati su rischi e costi associati al trading sui mercati finanziari, considerare attentamente i propri obiettivi di investimento, il livello di esperienza e la propensione al rischio e chiedere consigli agli esperti se necessario.

Fusion Media vi ricorda che i dati contenuti su questo sito web non sono necessariamente in tempo reale né accurati. I dati e i prezzi presenti sul sito web non sono necessariamente forniti da un mercato o da una piazza, ma possono essere forniti dai market maker; di conseguenza, i prezzi potrebbero non essere accurati ed essere differenti rispetto al prezzo reale su un dato mercato, il che significa che i prezzi sono indicativi e non adatti a scopi di trading. Fusion Media e qualunque fornitore dei dati contenuti su questo sito web non si assumono la responsabilità di eventuali perdite o danni dovuti al vostro trading né al fare affidamento sulle informazioni contenute all’interno del sito.

È vietato usare, conservare, riprodurre, mostrare, modificare, trasmettere o distribuire i dati contenuti su questo sito web senza l’esplicito consenso scritto emesso da Fusion Media e/o dal fornitore di dati. I diritti di proprietà intellettuale sono riservati da parte dei fornitori e/o dalle piazze che forniscono i dati contenuti su questo sito web.

Fusion Media può ricevere compensi da pubblicitari che compaiono sul sito web, in base alla vostra interazione con gli annunci pubblicitari o con i pubblicitari stessi. La versione inglese di questa convenzione è da considerarsi quella ufficiale e preponderante nel caso di eventuali discrepanze rispetto a quella redatta in italiano.

© 2007-2025 - Fusion Media Limited. tutti i Diritti Riservati.