- Le aspettative sono più importanti di qualunque altra cosa

- Il mercato si sta rimettendo in piedi dopo essere stato spiazzato a Jackson Hole

- Le valute rispecchiano le ultime pressioni

- 1931: -57,5%

- 1932: -51%

- 2008: -49%

- 1937: -45%

- 1929: -44,6%

- 1930: -44,3%

- 1987: -34%

- 2002: -34%

- 2020: -34%

- 2009: -28%

- 1995: -2,5%

- 2017: -2,8%

- 1964: -3,5%

- 1961: -4,4%

- 1958: -4,4%

- 1954: -4,4%

C’è un criterio per il comportamento dei mercati che va oltre i fondamentali, i macro-dati, l’attività delle banche centrali. È la gestione delle aspettative.

Immaginiamo che stia per uscire un importante macro-dato. Diciamo che un numero sopra 57 è buono, ma che il mercato si aspetta una lettura di 60. Il dato alla fine risulta 58.

Il dato è buono, perché è sopra 57. Ma, avendo deluso le attese di 60, il mercato reagisce, quasi sempre con un calo immediato.

I mercati, dopo la pubblicazione degli ultimi dati sull’inflazione negli Stati Uniti, hanno iniziato a convincersi e ad aspettarsi che la Federal Reserve, a settembre, avrebbe tolto il piede dall’acceleratore alzando di meno i tassi di interesse (50 punti base anziché 75) e che nel 2023 sicuramente avrebbe smesso di alzarli, cambiando rotta.

Ed ecco invece l’amara realtà. A Jackson Hole, il Presidente della Fed Jerome Powell ha ribadito che l’obiettivo è controllare l’inflazione, a qualunque costo.

Il report sull’occupazione non agricola ha battuto le attese, con 315.000 unità, più delle 300.000 attese, ad agosto, alimentando le aspettative di aumenti più aggressivi. Gli ultimi dati hanno rivelato che le posizioni lavorative aperte sono salite a luglio e che la fiducia dei consumatori si è ripresa ad agosto.

Per quanto riguarda la Banca Centrale Europea, qualcuno propone un aumento da 75 punti base in occasione del vertice dell’8 settembre. Gli energetici sono prezzati in dollari, e un euro debole li rende più costosi per la zona euro, aggiungendosi alle pressioni inflazionarie. Una politica monetaria più inasprita con degli aumenti dei tassi aggressivi farà rafforzare il cambio EUR/USD e combatterà questo elemento di inflazione.

Il che è importante, dato che l’inflazione nella zona euro è accelerata al 9,1% ad agosto. Esclusi gli energetici, è salita al 5,8% dal precedente 5,4%. E in Italia è arrivata all’8,4% ad agosto, il massimo in oltre 36 anni, dal 7,9% del mese prima.

Questi due fattori correlati hanno spiazzato i mercati, facendoli cadere.

In condizioni “normali”, settembre potrebbe essere un altro mese delicato.

Storicamente, settembre è il mese peggiore dell’anno per la performance dell’S&P 500 in termini di ritorni di investimento. Negli ultimi 20 anni, il ritorno medio è di -1,18%, negli ultimi 50 anni di -0,92% e negli ultimi 100 di -1,08%.

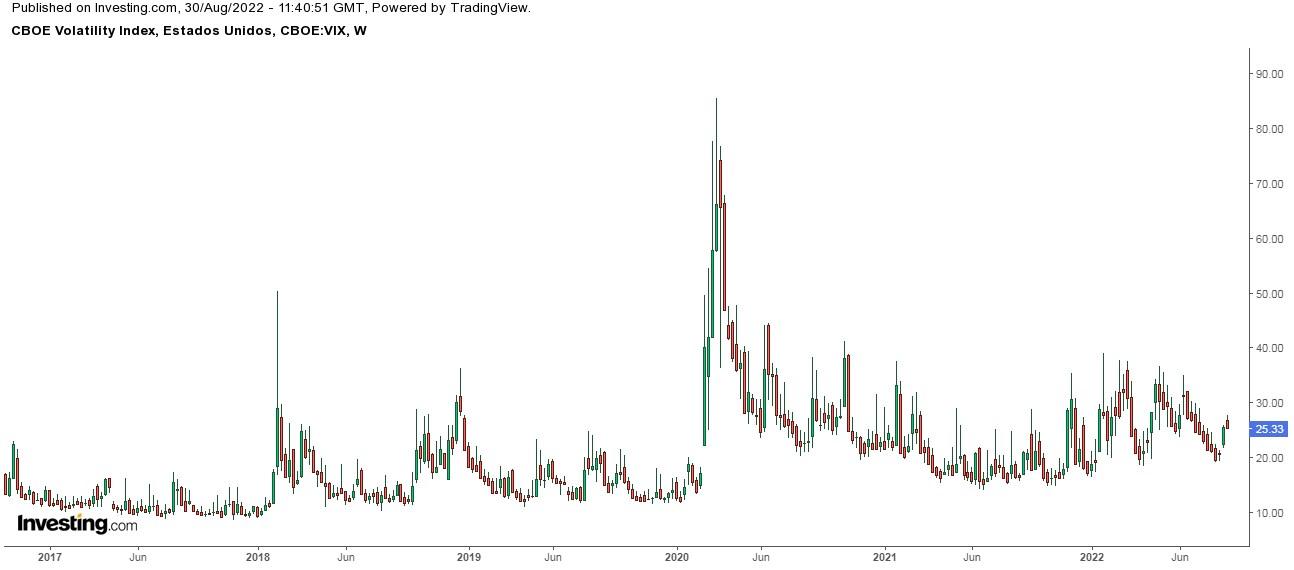

Venerdì scorso c’è stato un segnale che gli investitori non hanno del tutto perso il controllo delle loro emozioni. Sebbene l’indice S&P 500 sia crollato di oltre il 3%, l’{44336|indice VIX sulla volatilità}} è rimasto vicino a 25, cioè al di sotto dei livelli raggiunti quando l’S&P 500 ha registrato cali simili quest’anno.

Inoltre, il P/E dell’S&P 500 è ancora al di sopra del livello a cui si trovava alla fine degli ultimi 11 mercati bearish. Ciò significa che, nonostante i cali di quest’anno, il mercato azionario non si può definire ad un prezzo d’affare.

Prendiamo in considerazione anche i drawdown. Un drawdown è un calo percentuale su un mercato dal suo massimo al suo minimo. Indica la portata di un mercato bearish.

Il drawdown massimo finora nel 2022 è il seguente: S&P 500 -24%, Nasdaq -33%, Russell 2000 -27%.

Vediamo la dimensione dei maggiori e dei minori drawdown dal 1928 al 2020:

I maggiori drawdown

I minori drawdown

L’impatto delle aspettative

Le valute sono uno dei mercati più turbolenti per quanto riguarda le aspettative dei movimenti delle banche centrali.

Lo yen giapponese è crollato di quasi il 4% questo mese e la coppia USD/JPY ha raggiunto 139,40 a luglio.

La coppia USD/JPY è vicinissima ad un nuovo massimo di 24 anni ed al livello di 140, che potrebbe essere un livello chiave per la Banca del Giappone. Dovremo stare in allerta nel caso in cui la BoJ decidesse di intervenire sul mercato delle valute a questo livello.

L’euro continua a sgonfiarsi contro il dollaro, soprattutto con l’ultimo segnale bearish: la perdita del supporto.

Le posizioni short (bearish) sull’euro hanno raggiunto i massimi dall’inizio della pandemia sul rischio che i prezzi degli energetici trascinino la regione in recessione.

Notevole che la scorsa settimana siano aumentate le posizioni short sull’euro (44.120 contratti contro i 42.700 della settimana prima). Il record più recente risale al marzo 2020 con 86.700 contratti.

Finora quest’anno l’euro ha perso il 15% contro il biglietto verde ed ha raggiunto il minimo in 20 anni.

Intanto, l’indice del dollaro è salito a 109, avvicinandosi al massimo di 20 anni ed avviandosi al terzo guadagno mensile consecutivo.