Questo articolo è stato scritto in esclusiva per Investing.com

I tassi di inflazione a dicembre non hanno dato segno di rallentamento, con l’indice sui prezzi al consumo (IPC) su del 7% su base annua e l’indice sui prezzi alla produzione (IPP) a +9,7%. Il rimbalzo, sia dell’indice IPC che dell’IPP, è stata una sorpresa, soprattutto dopo un report manifatturiero dell’ISM ed un indice sui prezzi pagati più deboli del previsto ed il forte calo dei prezzi di petrolio e benzina a novembre.

I trend storicamente hanno favorito un alleviamento della pressione inflazionaria grazie a questi fattori, ma ora il greggio è di nuovo in salita ed altre materie prime come il rame ricominciano a salire, mentre il dollaro ne indebolisce qualcuna. Il grande rischio per questa economia è che l’inflazione continui a salire, finendo per portare l’economia statunitense in recessione.

Tassi di inflazione alti

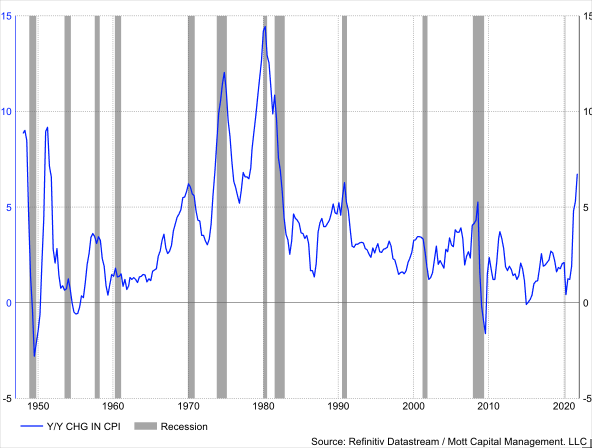

Sebbene dei tassi di inflazione alti non sempre abbiano portato ad una recessione negli Stati Uniti, dalla fine degli anni Quaranta quasi tutte le impennate dell’indice sui prezzi al consumo su base annua sono state associate ad una recessione importante. Anche se stavolta potrebbe essere diverso, le probabilità sembrano suggerire che non sarà così.

Inasprimento della politica monetaria

Anche se la Fed ora sta lavorando duramente per far scendere i tassi di inflazione, potrebbe essere troppo poco e troppo tardi. La Fed sta tentando di inasprire la politica monetaria, il che ucciderà il lato della domanda dell’economia, quando si stima già che l’economia statunitense vedrà un rallentamento del tasso di crescita. Un recente sondaggio di Reuters mostra che la crescita del PIL nel 2022 dovrebbe rallentare al 3,9% dalla stima del 5,6% e poi ancora al 2,5% nel 2023. Non ci vorrebbe molto perché la Fed inasprisca eccessivamente e causi una contrazione.

Ed è proprio quello che è successo in passato. Storicamente, un’inflazione più alta ha spinto la Fed ad incrementare aggressivamente il tasso dei fondi federali nei cicli precedenti, a partire dagli anni Settanta. Ogni volta, la combinazione del tasso dei fondi federali più alti e dell’alto tasso di inflazione ha fatto cadere in recessione l’economia statunitense. Stavolta sembra che succederà lo stesso, in quanto la Fed punta ad alzare i tassi nel 2022 e i mercati cominciano ad aspettarsi ben quattro aumenti.

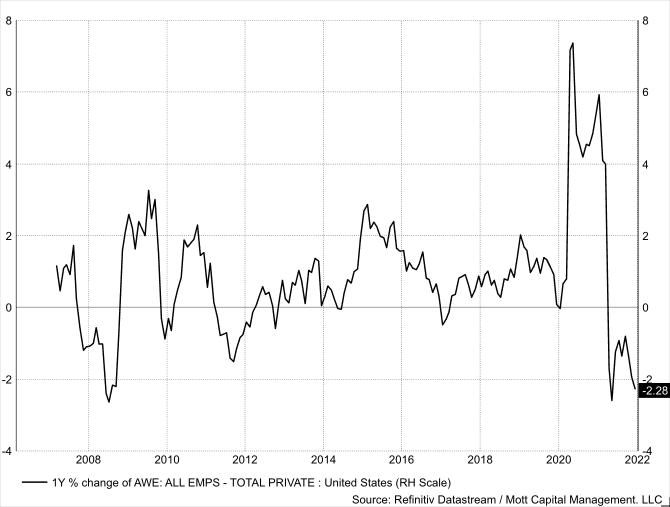

Gli stipendi non riescono a tenere il passo

Un altro motivo di preoccupazione sono i compensi reali. Recenti dati mostrano che, rivisti sull’inflazione, i compensi sono scesi del 2,3% a dicembre rispetto ad un anno fa, segnale che i guadagni dei consumatori non stanno tenendo il passo con il cambiamento delle dinamiche di inflazione dell’economia. I compensi sono in calo se rivisti sull’inflazione dal maggio 2021.

Nonostante l’inflazione alta e la minaccia che la Fed alzi i tassi e riduca il bilancio, i rendimenti non stanno salendo, soprattutto nella parte lunga della curva. I decennali sono ancora scambiati intorno all’1,75%. I bond a 2 anni sono scambiati a 90 punti base. Questo comporta un appiattimento della curva e suggerisce che il mercato dei bond fatica a credere che la Fed sarà aggressiva con l’aumento dei tassi come dice.

Questo può solo significare che il mercato dei bond non pensa che la Fed arriverà ad alzare i tassi quanto dice, perché il mercato dei bond si aspetta un considerevole rallentamento economico in arrivo. Sebbene la curva del rendimento non stia ancora dando segnali di recessione, lo spread tra i bond a 30 e a 5 anni è scambiato ad appena 55 punti base, appiattendosi drasticamente da maggio. Al momento, un’inversione non sembra fuori questione.

Ciò peserebbe sui mercati azionari, con i titoli che hanno alte valutazioni che non mettono pienamente in conto le probabilità di una Fed aggressiva e contano su una crescita degli utili dell’8% nei prossimi dodici mesi. Ma, se i compensi non tengono il passo con l’inflazione in aumento, ciò potrebbe pesare sugli utili delle aziende, rallentando la crescita e comportando contrazioni dei multipli, innescando ulteriori ribassi del valore delle azioni.

Sembra che la storia stia per ripetersi, di nuovo.