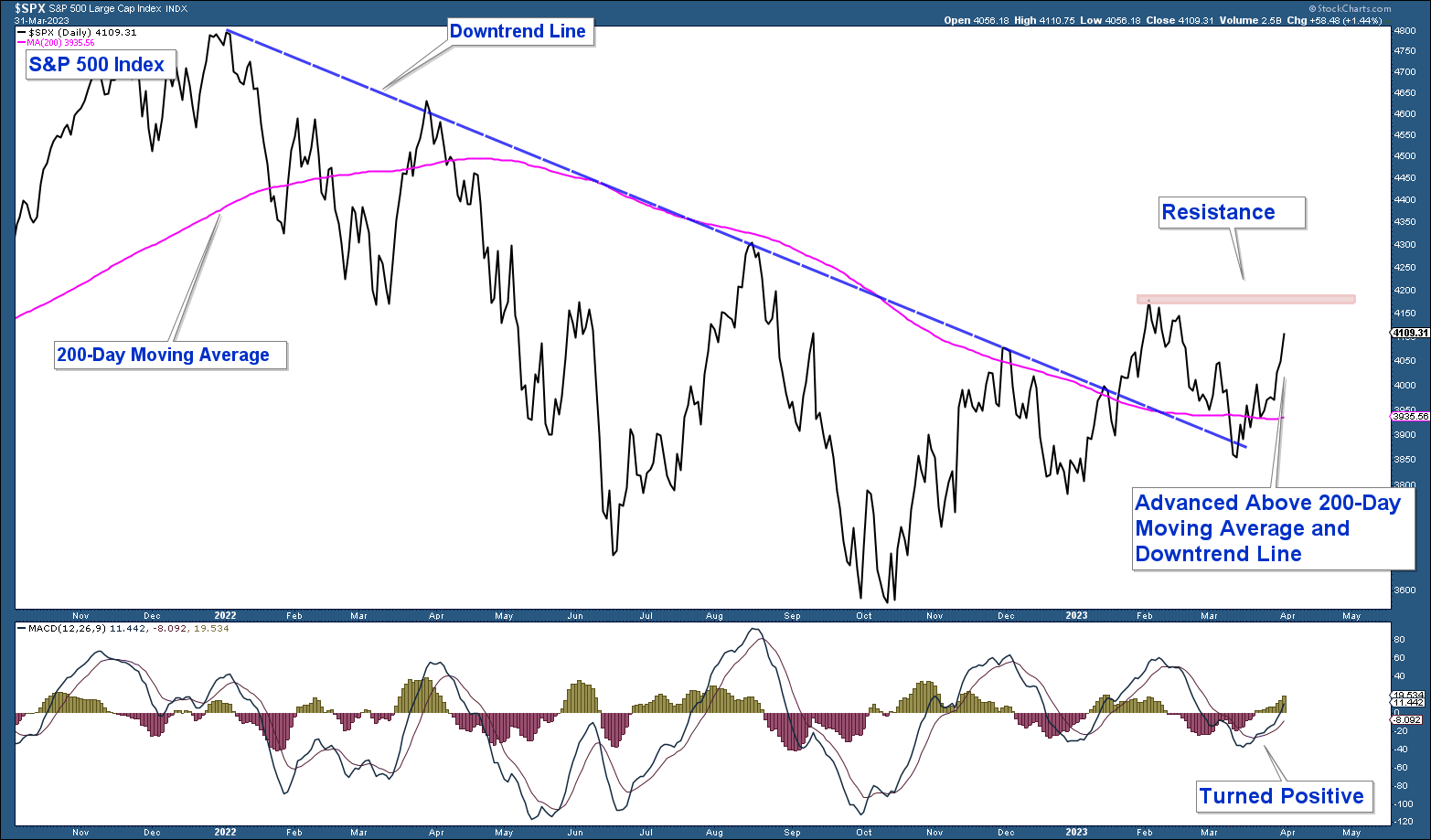

Di seguito è riportato un grafico che mostra l’S&P 500 nella parte superiore e l’indicatore MACD nella parte inferiore. Ecco le mie considerazioni.

- Lo slancio è diventato positivo

- L’indice S&P 500 è avanzato fortemente al di sopra della sua media mobile a 200 giorni, dopo essere sceso brevemente al di sotto di essa il mese scorso. Durante i mercati ribassisti del passato, questa media mobile ha rappresentato una forte area di resistenza, pertanto un movimento al di sopra di essa è decisamente rialzista.

- L’S&P 500 è ancora in una tendenza strutturale al rialzo, dato che non è sceso sotto i minimi del dicembre 2022.

L’azione dei prezzi è rialzista finché l’S&P 500 si trova al di sopra della sua media mobile a 200 giorni.

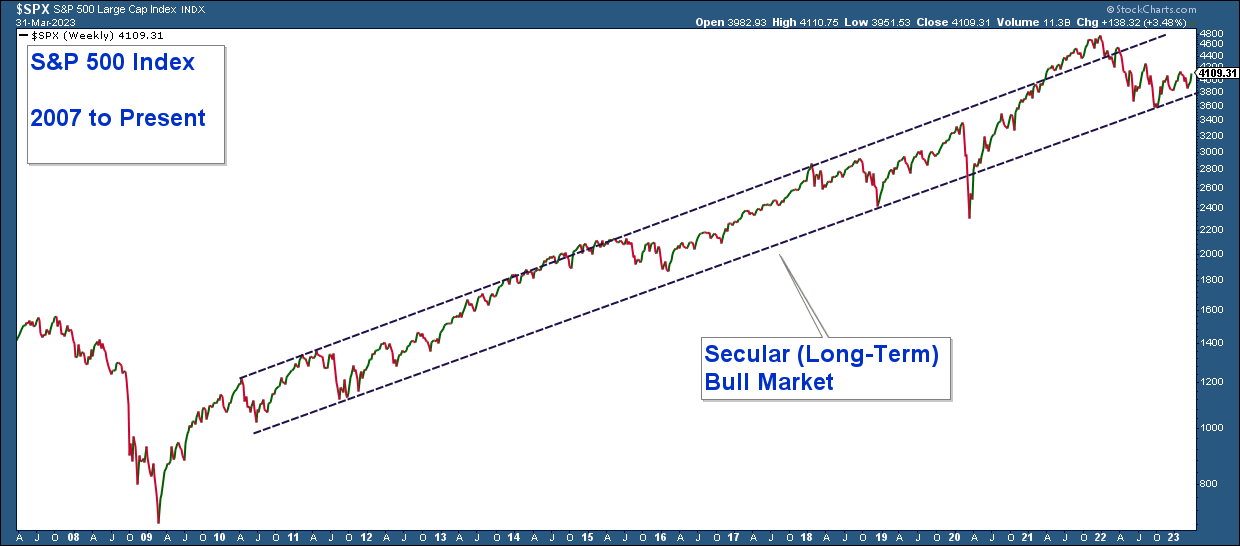

Grafico settimanale S&P 500

Di seguito è riportato un grafico dell’S&P 500 che risale al 2007. Ecco le mie considerazioni.

- Ho tracciato un canale attorno all’azione dei prezzi che risale al 2010. Attualmente il prezzo si trova ancora all’interno di questo canale e quindi il mercato è ancora in un mercato secolare (a lungo termine).

- Storicamente, quando il prezzo ha raggiunto l’estremità inferiore del canale, è avanzato fortemente.

- Il prezzo si trova all’estremità inferiore del canale; pertanto, se siamo ancora in un mercato toro secolare, mi aspetto che l’indice avanzi fortemente in questo punto.

- Se il prezzo scendesse al di sotto dell’estremità inferiore del canale, segnalerebbe che potremmo entrare in un contesto di mercato orso secolare.

Nonostante la correzione dello scorso anno, il mercato azionario è ancora in un mercato secolare (a lungo termine).

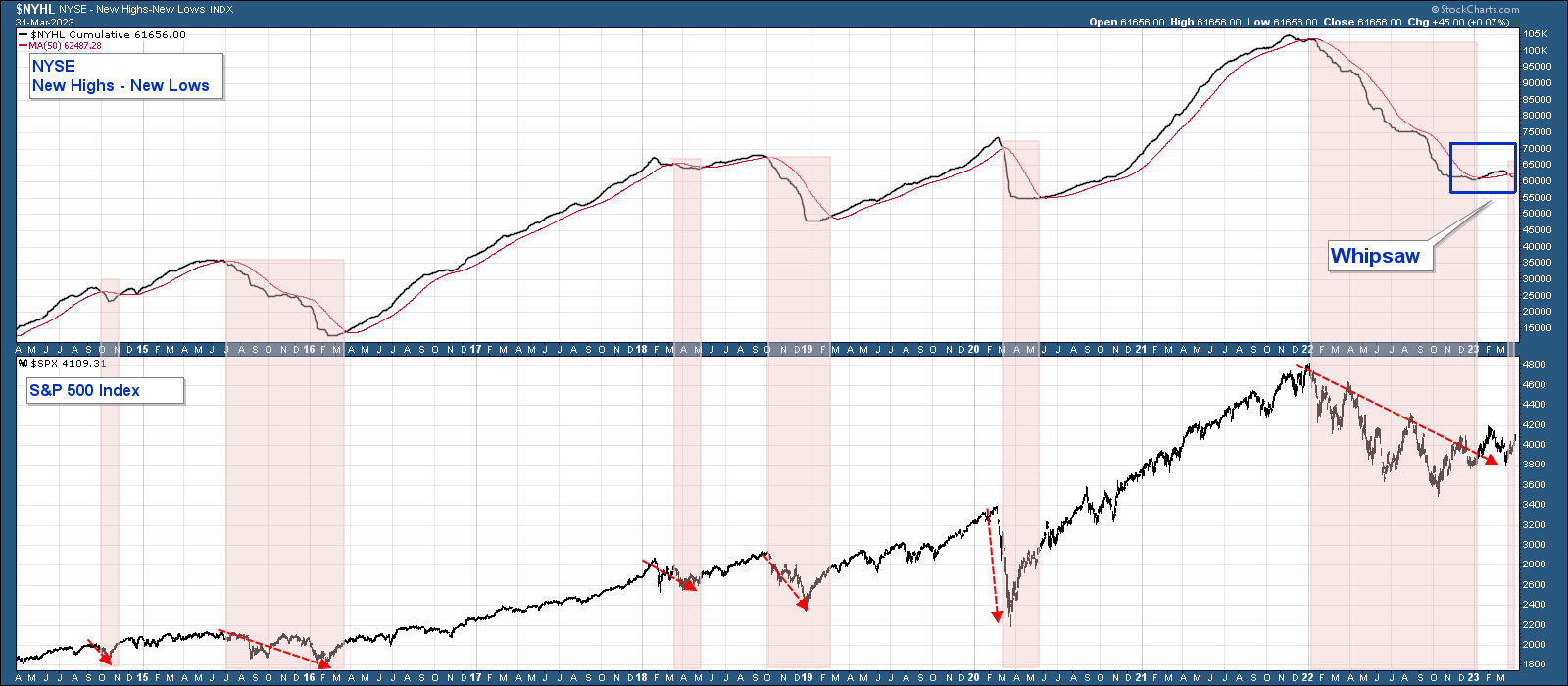

Ampiezza del mercato a lungo termine

Di seguito è riportato un grafico del NYSE New Highs Minus New Lows nella parte superiore e dell’indice S&P 500 nella parte inferiore.

Questo indicatore di ampiezza sottrae i nuovi minimi dai nuovi massimi. “Nuovi minimi” è il numero di titoli che registrano nuovi minimi di 52 settimane. “Nuovi massimi” è il numero di titoli che hanno raggiunto nuovi massimi di 52 settimane.

Questo indicatore è una misura affidabile a lungo termine dell’ampiezza del mercato, anche se con un piccolo numero di oscillazioni storiche e di ritardi nel fornire segnali. Un movimento al di sopra della media mobile a 50 giorni è un segnale rialzista, mentre al di sotto è un segnale ribassista. Ecco le mie considerazioni.

- Storicamente, ogni volta che l’indicatore è sceso al di sotto della sua media mobile (evidenziata in rosso), l’S&P 500 è stato debole.

- L’indicatore ha dato un segnale di vendita tempestivo all’inizio del 2022 ed è rimasto al di sotto della sua media mobile per tutto l’anno.

- All’inizio di quest’anno l’indicatore è avanzato al di sopra della sua media mobile, segnalando un segnale di acquisto. Tale segnale è fallito quando l’indicatore è tornato al di sotto della sua media mobile, formando quello che sembra un falso segnale.

L’ampiezza del mercato a lungo termine appare debole.

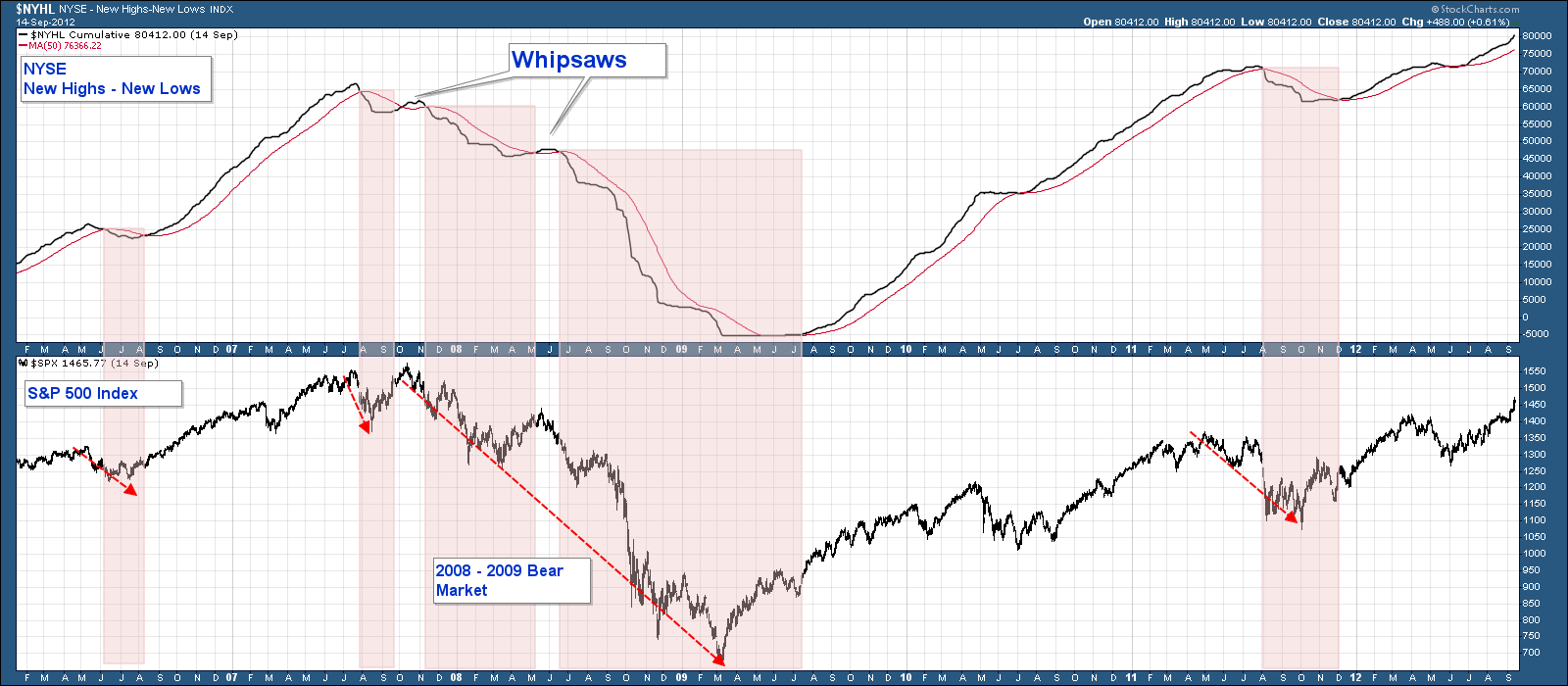

Osserviamo ora lo stesso indicatore di ampiezza, ma durante l’ultimo grande mercato orso del 2008-2009. Notate come l’indicatore abbia fatto un buon lavoro nel segnalare la forza e la debolezza del mercato, anche se con un certo ritardo.

Nel corso di quel mercato orso si sono verificate due oscillazioni che, col senno di poi, si sono rivelate falsi segnali.

L’oscillazione di quest’anno è molto simile a quella dell’ultimo grande mercato orso.

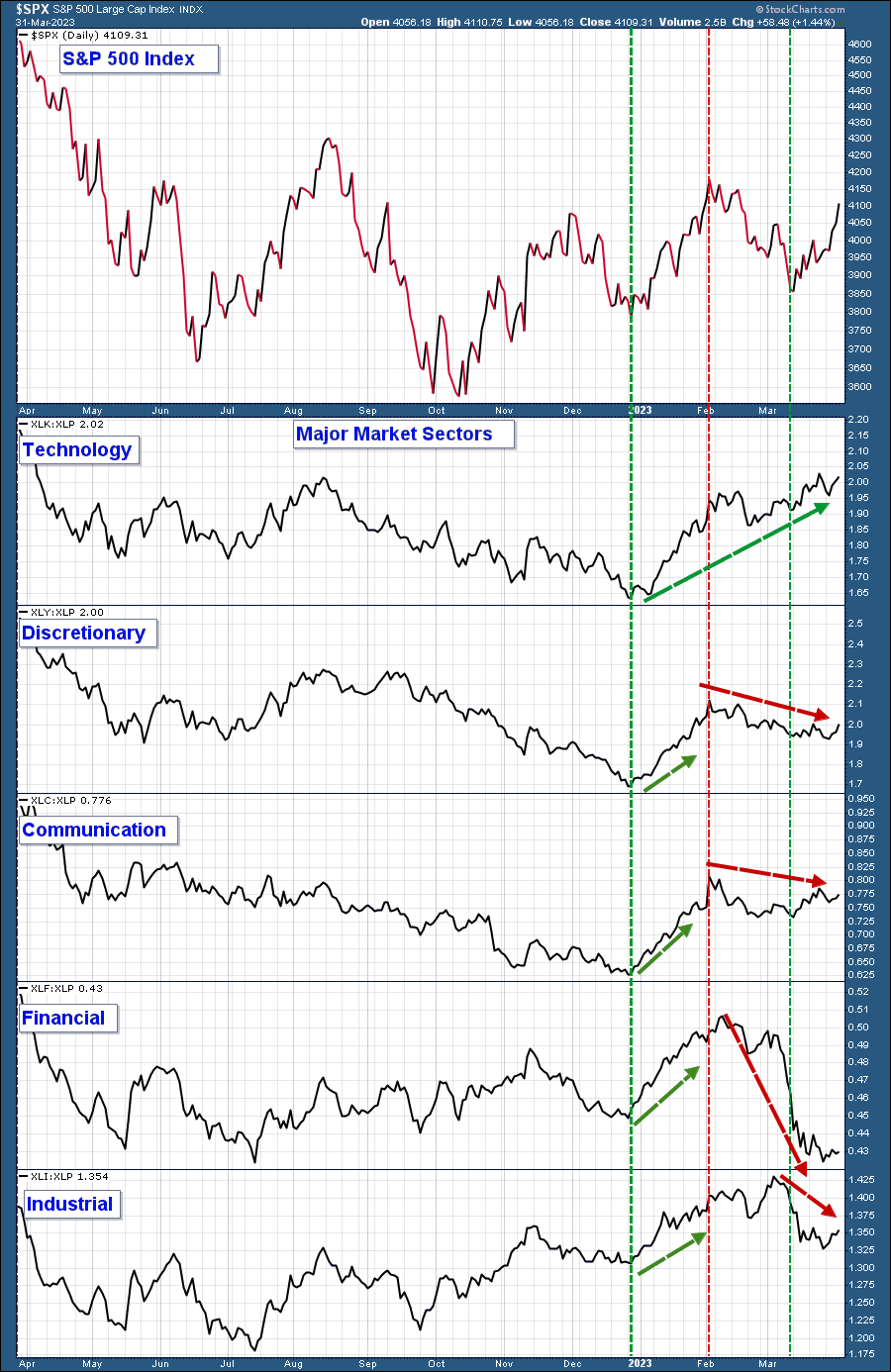

Forza/debolezza del settore

Di seguito è riportato un grafico dell’S&P 500 nella parte superiore e la forza relativa dei principali settori di mercato in quello inferiore.

Ho tracciato il grafico della forza relativa di ciascuno di questi settori rispetto a Consumer Staples (NYSE:XLP). Ho scelto XLP perché è un settore che di solito si comporta relativamente bene in contesti di mercato sfavorevoli, in quanto gli investitori cercano di ridurre il rischio del portafoglio. Ho indicato i recenti bottom e top di breve termine dell’S&P 500 con linee verticali rosse e verdi come riferimento. Ecco le mie considerazioni.

- Nel nostro aggiornamento sul mercato di febbraio, ho notato come questi settori abbiano iniziato a sovraperformare, indicando un contesto di mercato più rialzista e favorevole al rischio. Osservate come la loro linea di forza relativa sia avanzata dall’inizio dell’anno fino al picco di inizio febbraio (linea verticale rossa).

- Tutti i settori, tranne quello tecnologico, hanno invertito la rotta e hanno iniziato a scendere al picco di febbraio.

Non stiamo assistendo a un’ampia forza relativa nei principali settori del mercato. L’unica eccezione è rappresentata dalla tecnologia.

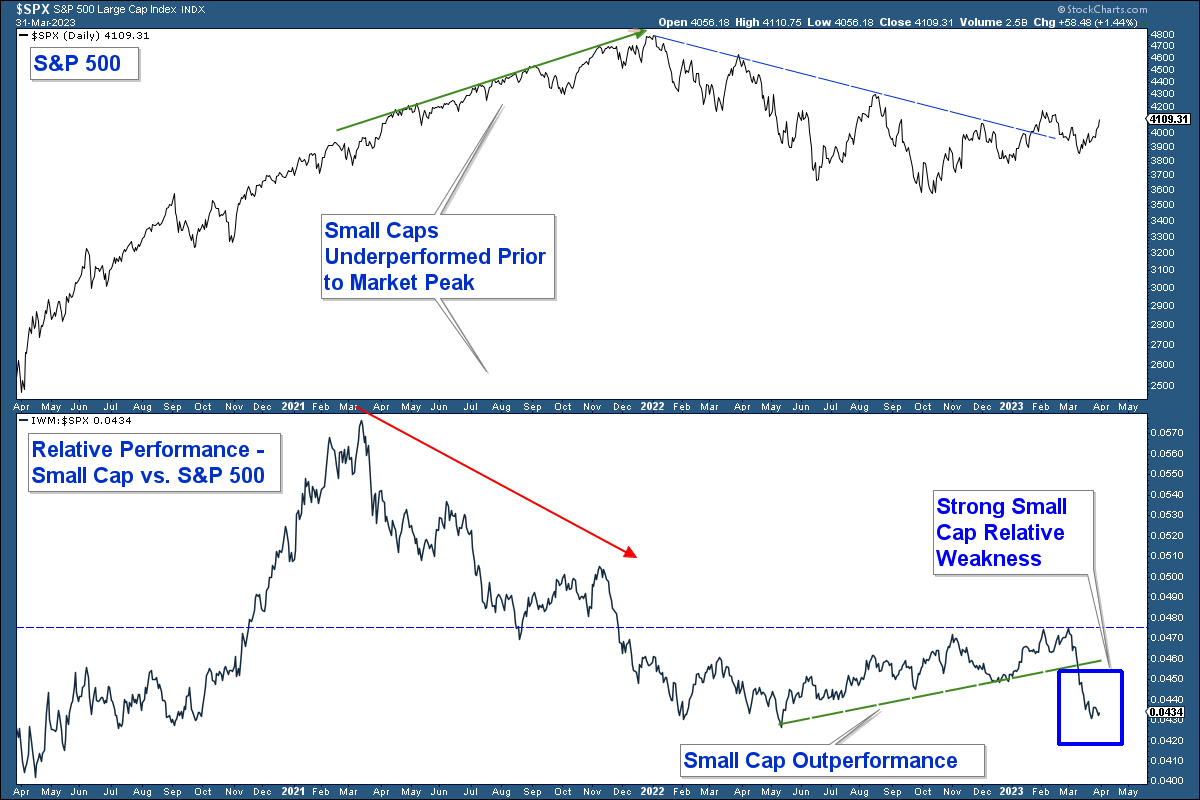

Risk-On Vs. Risk-Off

Nei periodi di forza del mercato, in genere si assiste a una sovraperformance degli asset più rischiosi, come le azioni a piccola capitalizzazione.

Di seguito è riportato un grafico di forza relativa nel pannello inferiore, in cui confronto la performance dei titoli a piccola capitalizzazione con quella di S&P 500 index. Quando la linea sale, indica che le small cap stanno sovraperformando (risk-on), mentre quando scende, le small cap stanno sottoperformando (risk-off). Ecco le mie considerazioni.

Le small cap hanno sottoperformato per mesi prima del picco di mercato del gennaio 2022. Questa debolezza ha segnalato una debolezza interna, che ha preceduto il forte ribasso del mercato.

Le small cap hanno iniziato a sovraperformare nell’estate del 2022, suggerendo che il mercato stava assumendo un ambiente più propenso al rischio prima del bottom dell’ottobre 2022. Inoltre, questa forza ha preceduto il breakout dell’S&P 500 al di sopra della sua linea di tendenza al ribasso e della media mobile a 200 giorni (non riportata nel grafico).

La forza relativa delle small cap è scesa decisamente al di sotto della linea di tendenza rialzista (verde).

La sottoperformance delle small cap suggerisce un ambiente di risk-off ribassista.

Conclusione

Finché l’S&P 500 continua a restare al di sopra della sua media mobile a 200 giorni, le condizioni di mercato sono favorevoli dal punto di vista dei prezzi. Tuttavia, dato che la maggior parte dei dati interni del mercato è diventata decisamente negativa, non ripongo molta fiducia nella capacità del mercato di continuare a scambiare al di sopra di questa media per un periodo prolungato, a meno che i dati interni non migliorino in qualche modo.