- Tutti i tipi di strumenti

- Indici

- Azioni

- ETF

- Fondi

- Mat. prime

- Valute

- Cripto

- Obbl.

- Certificati

Per Favore, prova con una nuova ricerca

Nvidia e la trimestrale: qualità ma a che prezzo?

Domani ci sarà probabilmente la trimestrale più attesa di questa sessione di utili, quella di NVIDIA Corporation (NASDAQ:NVDA).

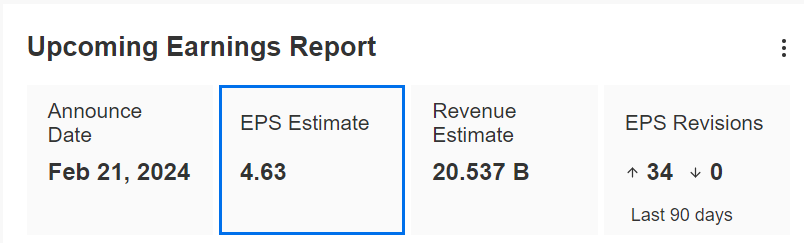

Le attese sono, come potete notare qui sotto usando InvestingPro, di un fatturato a 20.37 Miliardi di Dollari, ed utili per azione di 4.63 Dollari.

Come spesso ho indicato nelle mie analisi, sia nel 2022 sia nel 2023, io non sono un permabullish, o meglio, sono convinto che il mercato a lungo termine sia molto meglio comprarlo e tenerlo, ma ci sono delle occasioni dove è anche giusto riconoscere il rischio quando lo si vede.

E personalmente, su Nvidia ritengo che il rischio ci sia e come. E provo a spiegarlo qui sotto…

Nvidia da punto di vista dei fondamentali, graficamente e qualitativamente, è una buona azione.

-

Approfitta di uno sconto speciale su InvestingPro! Maggiori dettagli in fondo a questo articolo

Ha un fatturato in crescita, così come gli EPS che nell’ultimo anno sono cresciuti parecchio, debito sotto controllo ed un Flusso di cassa libero positivo. Il punteggio di salute finanziaria è di 4/5.

La domanda che però spesso mi pongo prima di investire su un titolo è la seguente: a queste valutazioni però il gioco vale la candela?

E la domanda più importante che un investitore dovrebbe porsi è la seguente: quanto di ciò che attende Nvidia in futuro, è già incorporato nei prezzi?

Certo che a breve come ho sempre detto, il prezzo può arrivare dove vuole, non c’è limite all’avidità umana ed all’euforia, ma prima o poi, i conti tornano sempre sui mercati.

Ma ci sono diversi punti interrogativi (o campanelli d’allarme) che a mio giudizio vanno valutati, vediamoli insieme…

- Hype sul titolo: Nvidia oggi è il titolo più menzionato, più chiacchierato, più seguito da investitori, analisti e stampa. Di solito, quando c’è tutta questa attenzione positiva, il rischio è molto forte

- Percezione di rischio assente: nessuno si pone i problema “può crollare da un momento all’altro?”. Ma tutti invece si pongono la domanda “fino a dove può salire?”. L’assenza di percezione di rischio su un determinato titolo, spesso è indicatore evidente del rischio stesso

- Aspettative elevate: Nvidia venderà circa 2 Milioni di Chip H100 nel 2024. Ma la narrativa su questo è che la domanda sia infinita. Tradotto: Nvidia può crescere per sempre, perché “questa volta è diverso”

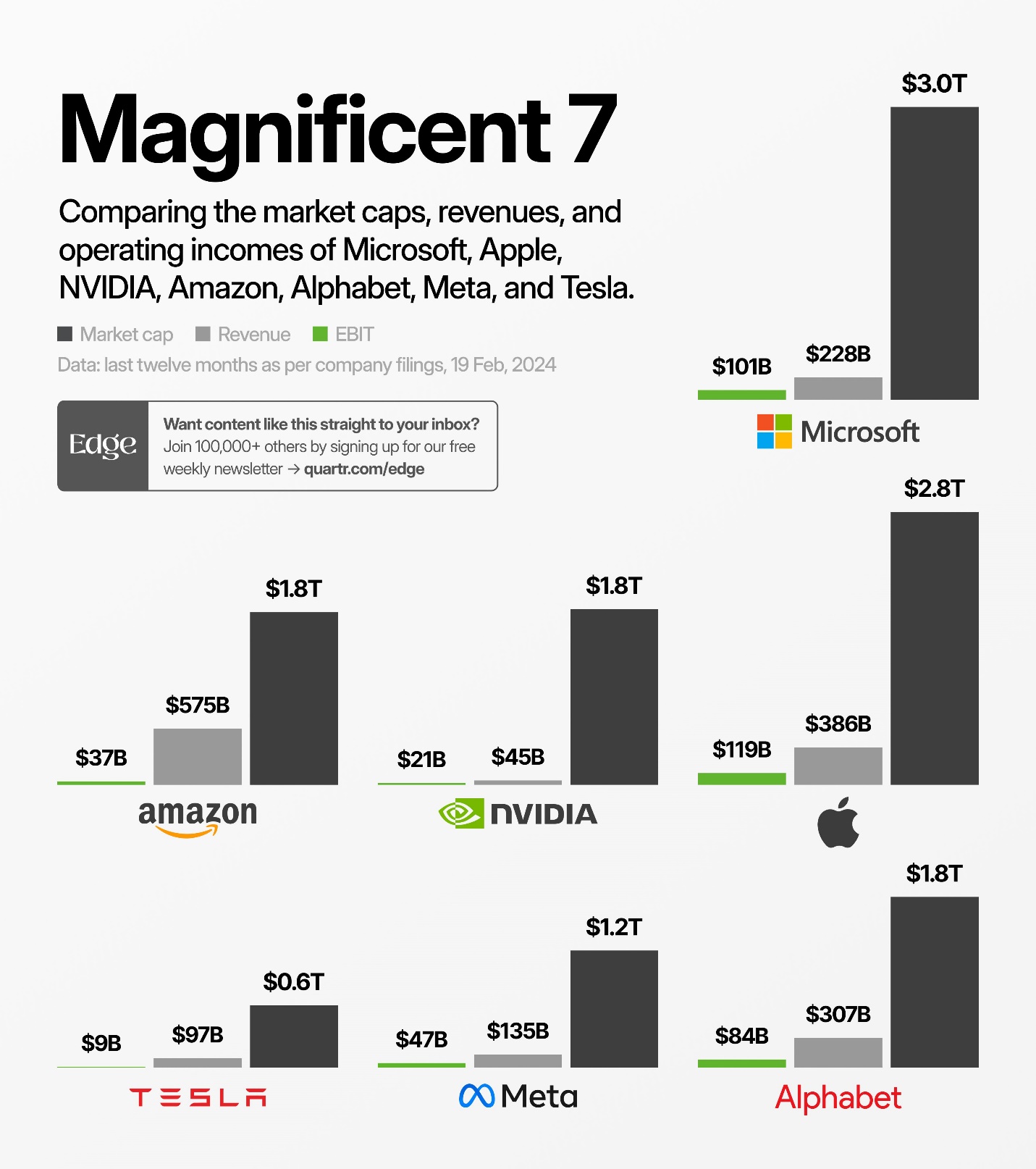

- Valutazioni: oggi Nvidia scambia a circa 40 volte il fatturato e, ipotizzando che gli EPS siano confermati domani, a circa 58 volte gli utili.

- Gli analisti hanno rivisto al rialzo i prezzi: personalmente, ritengo l’approccio degli analisti sui target price delle aziende “l’approccio lemmings”. Se l’azione è buona e sale alzano il target, se il titolo va male e scende lo abbassano, seguendo la corrente.

Ora, veniamo al punto fondamentale di oggi: davvero Nvidia può avere una crescita infinita o comunque estremamente elevata nei prossimi anni?

Oggi vale circa 1.8 trilioni di Dollari. Se continuasse a crescere ad un ritmo del 15% annuo, potrebbe valere più del PIL di Paesi come l’Italia, il Canada o il Brasile, e più di metà del PIL tedesco.

Ma davvero può esistere la “crescita infinita” questa volta? Sinceramente non credo. Tutto questo mi ricorda, per chi conosce un po' di storia, il fenomeno delle Nifty-Fifty, società ad inizio anni ’70 che erano considerate solidissime, e con un futuro brillante davanti.

Effettivamente molte di quelle aziende (McDonald’s Corporation (NYSE:MCD), Walt Disney Company (NYSE:DIS), American Express Company (NYSE:AXP)) esistono ancora oggi, ma il prezzo pagato in quei 2 anni tra i 1973 ed il 1974, è stato molto caro, poiché queste aziende avevano raggiunto multipli e valutazioni di circa 70 volte gli utili, salvo poi tornare a multipli di 8-9 dopo il crollo.

Per concludere: questa trimestrale andrà bene? Probabilmente sì. Il prezzo può salire ancora nei prossimi mesi, assolutamente sì, spinto da Hype, euforia, e dalla narrativa “questa volta è diverso”.

E’ un carro su cui salire: a mio personale giudizio, no, in quanto il rischio non fa che aumentare giorno dopo giorno.

Può volerci 1 mese, 1 anno, non ne ho idea, ma investire significa sempre avere a che fare con il rischio, ed in questo caso, qui è molto alto.

Come lettori dei nostri articoli, potete approfittare della nostra piattaforma di strategia borsistica e di analisi fondamentale InvestingPro a un prezzo ridotto, con uno sconto del 10% sul piano annuale.

Potrete scoprire quali azioni acquistare e quali vendere per sovraperformare il mercato e incrementare i vostri investimenti, grazie a una serie di strumenti esclusivi:

- ProPicks: portafogli azionari gestiti da una fusione di intelligenza artificiale e competenze umane, con performance comprovate.

- ProTips: informazioni digeribili per semplificare in poche parole masse di dati finanziari complessi

- Fair Value e Health Score: 2 indicatori sintetici basati su dati finanziari che forniscono una visione immediata del potenziale e del rischio di ciascun titolo.

- Screener avanzato di titoli: Cerca i titoli migliori in base alle vostre aspettative, tenendo conto di centinaia di metriche e indicatori finanziari.

- Dati finanziari storici per migliaia di titoli: In modo che i professionisti dell'analisi fondamentale possano scavare da soli in tutti i dettagli.

- E molti altri servizi, per non parlare di quelli che abbiamo in programma di aggiungere presto!

Non affrontate più il mercato da soli: unitevi alle migliaia di utenti di InvestingPro per prendere le decisioni giuste sul mercato azionario e far decollare il vostro portafoglio, qualunque sia il vostro profilo o le vostre aspettative.

Cliccate qui per abbonarvi con un Super sconto valido per abbonamenti Pro+ annuale!

Informazioni Pro

Ecco i nostri consigli sulle Azioni italiane sottovalutate a Febbraio 2024.

Puoi iscriverti gratuitamente al prossimo webinar del 28 febbraio "Le possibili applicazioni delle medie mobili e come sfruttarle" a QUESTO LINK.

Inoltre, scopri come Battere S&P 500 con azioni selezionate dall’Intelligenza Artificiale grazie al nostro ultimo strumento ProPicks.

Articoli Correlati

- La guerra commerciale di Trump, i dati sull’inflazione e l’ultima serie di utili saranno al centro dell’attenzione questa settimana. - L’imminente inclusione di DoorDash...

Il mercato del lavoro sembra reggere nonostante l'ondata di dazi, ma forse è ancora troppo presto per capirne appieno la portata. Gli sviluppi economici riflettono una maggiore...

Da investitore di lungo corso, sono convinto che le migliori opportunità di crescita si trovino in aziende con vantaggi competitivi solidi, guidate da manager capaci e sostenute da...

Sei sicuro di voler bloccare %USER_NAME%?

Confermando il blocco tu e %USER_NAME% non potrete più vedere reciprocamente i vostri post su Investing.com.

%USER_NAME% è stato aggiunto correttamente alla lista di utenti bloccati

Poiché hai appena sbloccato questa persona, devi aspettare 48 ore prima di bloccarla nuovamente.

Considero questo commento come:

Grazie!

La tua segnalazione è stata inviata ai nostri moderatori che la esamineranno

Inserisci un commento

Ti consigliamo di utilizzare i commenti per interagire con gli utenti, condividere il tuo punto di vista e porre domande agli autori e agli altri iscritti. Comunque, per mantenere alto il livello del discorso, ti preghiamo di tenere a mente i seguenti criteri :

Autori di spam o abuso verranno eliminati dal sito e vietati dalla registrazione futura a discrezione di Investing.com.