Occidental Petroleum (NYSE:OXY) opera con asset energetici e chimici negli USA, Medio Oriente e Nord Africa. OXY ha guadagnato il 110% e quasi il 100% negli ultimi 12 mesi.

Fonte: Investing.com

Per fare un paragone il Dow Jones U.S. Oil & Gas ha ritornato il 45,5% nel 2022. Nel frattempo, l’S&P 500 è in calo di quasi il 20,5% nello stesso periodo.

Come molte delle compagnie energetiche, Occidental Petroleum ha beneficiato dell’aumento del prezzo del petrolio. Il greggio Brent è salito ben oltre il 55% quest’anno.

Inoltre, Berkshire Hathaway (NYSE:BRKa) (NYSE:BRKb) di Warren Buffett ha fatto incetta di titoli Occidental. Ora possiede più del 15% della compagnia energetica. Secondo InvestingPro, il titoli OXY stock è tra i primi 10 titoli e comprende più del 2% del portafoglio di Berkshire.

Dati recenti

Occidental Petroleum ha rilasciato i dati finanziari del Q1 il 10 maggio. Il fatturato è stato di 8,53 miliardi, su del 58% su base annua. Gli utili diluiti rivisti per azione si sono attestati a 2,12 dollari, rispetto alla lettura di 1,48 dollari dello stesso periodo dello scorso anno.

Liquidità ed equivalenti hanno chiuso il trimestre a 1,95 miliardi. Wall Street è stata lieta di vedere che Occidental ha ripagato il 12% del suo debito, o 3,3 miliardi di dollari, nel corso del trimestre.

Cosa aspettarsi dal titolo Occidental Petroleum

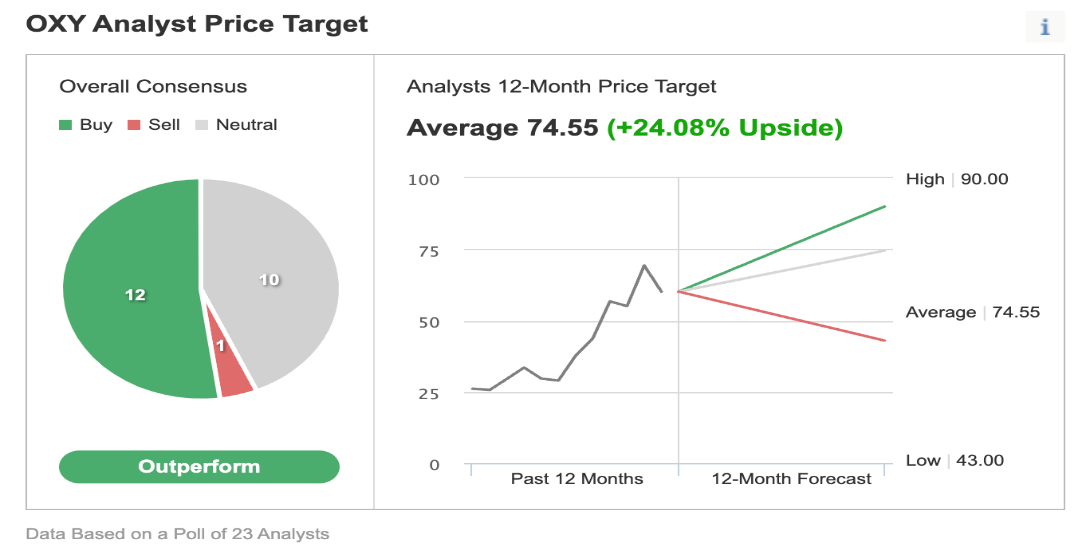

Per i 23 analisti intervistati da Investing.com, il titolo OXY ha un rating “outperform”. Wall Street ha un target price medio per il titolo su di 12 mesi di 74,55 dollari. Una mossa del genere indicherebbe un aumento del 24,08% dal prezzo attuale. Il range del target su 12 mesi è 43 e 90 dollari.

Fonte: Investing.com

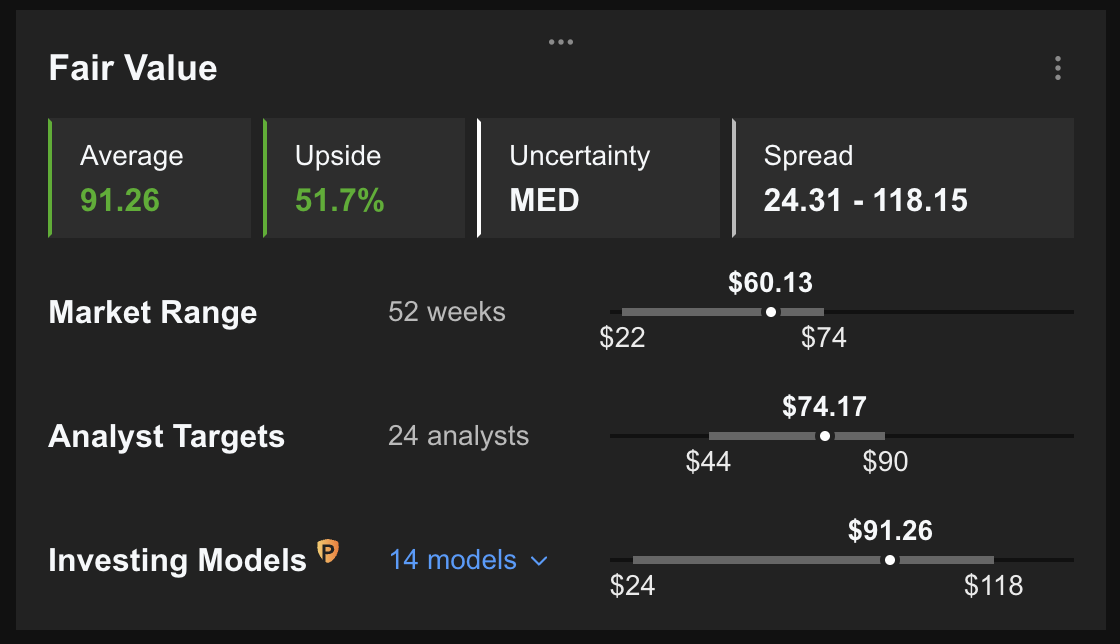

In maniera analoga, secondo diversi modelli di valutazione, come quelli che possono considerare I multipli P/E o P/S o valori terminali, il fair value medio del titolo OXY su InvestingPro è a 91,26 dollari.

Fonte: InvestingPro

In altre parole, la valutazione dei fondamentali ci dice che le azioni potrebbero aumentare di quasi il 51%.

Possiamo considerare anche la salute di OXY tramite oltre 100 fattori rispetto ai competitor del settore energetico.

Ad esempio, in termini di crescita e di slancio di prezzo, il punteggio è di 4 su 5. Il punteggio di 4 è un posizionamento che indica un’ottima performance.

Attualmente i rapporti di P/E, P/B e P/S di OXY sono di 8,9x, 3,8x e 2,0x. I dati comparabili dei competitor stanno a 4,8x, 1,6x e 1,6x.

È comprensibile che la performance complessiva di un nome del settore energetico come Occidental sia strettamente legata alla volatilità dei prezzi del petrolio. Ci aspettiamo che il titolo OXY sia sotto pressione a causa delle prese di profitto e che nelle prossime settimane venga scambiato tra i 55 e i 60 dollari. In seguito, le azioni potrebbero potenzialmente iniziare una nuova fase di rialzo.

Aggiungere OXY al portafoglio

I tori di Occidental Petroleum che non temono la volatilità a breve termine potrebbero considerare di investire ora. Il loro target price sarebbe di 74.55 dollari, come indicato dagli analisti.

In alternativa, gli investitori potrebbero considerare di acquistare un ETF che possiede OXY. Ecco qualche esempio:

- John Hancock Multifactor Energy ETF (NYSE:JHME)

- Invesco Dynamic Energy Exploration & Production ETF (NYSE:PXE)

- First Trust Natural Gas ETF (NYSE:FCG)

- Invesco S&P 500® Equal Weight Energy ETF (NYSE:RYE)

- SPDR S&P® North American Natural Resources ETF (NYSE:NANR)

Infine, gli investitori leggermente rialzisti su OXY prevedendo prese di profitto potrebbero impostare un bear put spread.

La maggior parte delle strategie di opzioni non è adatta a tutti gli investitori retail. Pertanto, la seguente discussione sul titolo OXY è offerta a scopo informativo e non come una vera e propria strategia da seguire per l’investitore medio retail.

Bear put spread su OXY

Prezzo attuale: 60,40 dollari

Per la prima fase di questa strategia, il trader potrebbe acquistare un’opzione put at-the-money (ATM) o leggermente out-of-the-money (OTM), come l’opzione put OXY 60-strike del 19 agosto. Questa opzione è attualmente offerta a 6,30 dollari.

Per la seconda fase di questa strategia, il trader vende un’opzione put OXY, come l’opzione put OXY 55-strike del 19 agosto. Il premio attuale di questa opzione è di 4,10 dollari.

Nel nostro esempio, il rischio massimo sarà pari al costo dello spread più le commissioni. In questo caso, il costo netto dello spread è di 2,20 dollari (6,30 dollari - 4,10 dollari = 2,20 dollari).

Poiché ogni contratto di opzione rappresenta 100 azioni del titolo sottostante, il rischio massimo è di 220 dollari (2,20 dollari x 100).

In un bear put spread, il profitto potenziale è limitato alla differenza tra i due prezzi di esercizio meno il costo netto dello spread più le commissioni. Quindi, nel nostro esempio, il profitto massimo è di 2,80 dollari (5 dollari - 2,20 dollari = 2,80 dollari) per azione meno le commissioni. Moltiplicando 2,80 dollari per 100 azioni, il profitto massimo per questa strategia di opzioni è di 280 dollari.

I lettori che hanno già operato con le opzioni sapranno che le posizioni short put vengono generalmente assegnate alla scadenza se il prezzo delle azioni è inferiore al prezzo di esercizio (in questo caso 55 dollari). Tuttavia, esiste anche la possibilità di un’assegnazione anticipata. Pertanto, la posizione deve essere monitorata fino alla scadenza.