Scrivendo pubblicamente da oltre 13 anni e gestendo i miei servizi e insegnando trading e investimenti a migliaia di clienti retail e money manager, ho imparato molto su come la maggior parte di voi si approccia al mercato. Soprattutto, ho imparato cosa sbaglia la maggior parte di voi, dato che gli errori commessi dalla maggior parte di voi sembrano essere abbastanza universali e onnipresenti.

Vediamo quindi alcune delle trappole in cui cade la maggior parte di voi.

Narrazioni

Troppi investitori e trader si lasciano convincere da una narrazione inventata sul mercato o su un’azione, nonostante la mancanza di prove empiriche sulla sua veridicità o falsità. Inoltre, raramente fa differenza se si tratta di una narrazione che contraddice quella che vi siete detti il giorno prima.

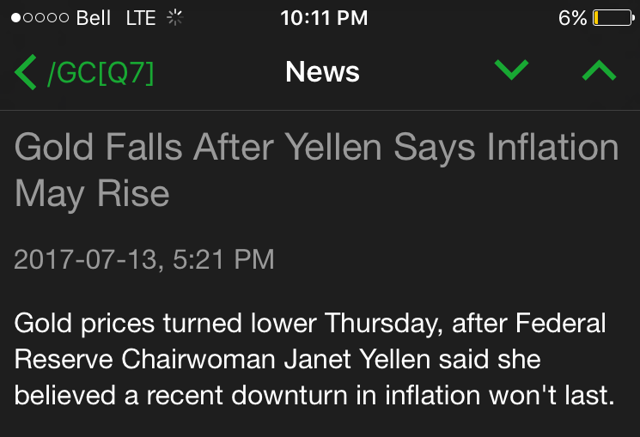

Considerate quante volte vi capiterà di vedere il mercato reagire in modo esattamente opposto, ma apparentemente in seguito alla pubblicazione delle stesse informazioni in due giorni consecutivi da due fonti economiche diverse. Ecco un ottimo esempio che ho usato molte volte in precedenza riguardo all’oro:

Come potete vedere, abbiamo avuto due notizie che suggerivano la stessa cosa sull’inflazione (i rapporti suggerivano che l’inflazione stava scendendo) a distanza di un giorno l’uno dall’altro, eppure l’oro si è mosso in direzioni esattamente opposte, apparentemente sulla base delle stesse notizie.

Come ha osservato Daniel Crosby nel suo libro The Behavioral Investor:

“Lo storytelling aggira molti dei filtri critici che applichiamo ad altre forme di raccolta di informazioni. Per questo motivo, le storie sono nemiche dell’investitore comportamentale. Il potere della narrazione si manifesta in modo più evidente che nell’investimento in IPO. Cogliati, Paleari e Vismara in “IPO Pricing: Growth Rates Implied in Offer Pricing” che l’IPO media negli Stati Uniti ha sottoperformato il benchmark di mercato del 21% all’anno nei primi tre anni successivi al lancio. Nonostante la massiccia sottoperformance, non ci sono buone ragioni per supporre che la domanda di IPO diminuirà di popolarità negli anni a venire. Dopo tutto, ci saranno sempre storie”.

Il problema si basa sul fatto che le narrazioni sono abbastanza convincenti, ma spesso sono sbagliate. E l’affidarsi a queste narrazioni ragionate porta spesso a grandi perdite sul mercato.

Come ha osservato Ben Franklin, “è così conveniente essere una creatura ragionevole, poiché permette di trovare o di farsi una ragione per tutto ciò che si ha in mente di fare”.

Inoltre, una volta che ci si è immedesimati in una specifica narrazione ragionata, le prove dimostrano che è quasi impossibile guardare a quella narrazione in modo oggettivo. Come notò Francis Bacon, “l’intelligenza umana, quando ha adottato una volta un’opinione (sia che si tratti dell’opinione ricevuta, sia che sia piacevole per se stessa) attira tutte le altre cose a sostenerla e ad accordarsi con essa”.

Inoltre, come ha notato anche Daniel Crosby nel suo libro The Behavioral Investor:

“Uno studio del 2009 dell’Ohio State ha rilevato che le persone dedicano il 36% del tempo in più alla lettura di un saggio se questo è in linea con la loro opinione”. Purtroppo, per gli onesti cercatori di verità, diventa sempre più facile evitare le informazioni che non corrispondono alla propria narrazione personale”.

Pertanto, una volta che si acquista una narrazione, è piuttosto improbabile che si riesca a uscire dalla propria posizione se questa si rivela sbagliata.

Speranza / Incapacità di sapere oggettivamente quando si ha torto

Ho sempre detto che “speranza” è la parola più pericolosa della lingua inglese per un investitore o un trader. L’ho vista migliaia di volte nella mia carriera ed è una delle peggiori abitudini degli investitori.

Un investitore acquista una posizione (di solito sulla base di un racconto) e continua a cavalcare quella posizione sempre più in basso mentre “spera” di avere ragione e che il prezzo si inverta. Quando i fondamentali o la narrativa si spostano al punto che l’investitore si rende conto di essersi sbagliato, spesso si ritrova con un ribasso del 10% o molto di più.

Ciò provoca un cambiamento di prospettiva dell’investitore, che passa da una situazione di quasi certezza riguardo all’investimento a una in cui si rassegna alla sciocca convinzione che non si tratti di una perdita finché non vende. Il problema principale è che questi investitori spesso non hanno un modo oggettivo per determinare quando si sbagliano abbastanza presto da minimizzare le perdite, il che li lascia solo con la speranza.

Per questo motivo, ho consigliato alle migliaia di investitori e trader a cui abbiamo insegnato nel corso degli anni che è necessario avere un piano oggettivo prima di entrare nell’operazione o nell’investimento. Dovete sapere dov’è il vostro ingresso ideale, dove intendete prendere profitto e dove uscire con una piccola perdita perché vi siete sbagliati nella vostra valutazione. Questi livelli di prezzo vengono sviluppati da The Market Pinball Wizard attraverso l’uso della matematica di Fibonacci. Questo dovrebbe far parte del piano di gestione del rischio di ogni singolo investitore.

Come ha detto Warren Buffett, “la prima regola di un investimento è non perdere [denaro]. E la seconda regola di un investimento è non dimenticare la prima. E queste sono tutte le regole che ci sono”.

Non sapere quale sia l’orizzonte temporale più vantaggioso per voi

Dopo aver formato migliaia di investitori e trader nel corso degli anni, uno degli altri problemi che riscontro spesso è la mancanza di consapevolezza di quale sia il time frame più adatto alla propria personalità. La personalità di un day trader è molto diversa da quella di uno swing trader e da quella di un investitore. Capire quale sia l’orizzonte temporale più adatto alla vostra personalità e alle vostre capacità è assolutamente necessario per avere successo nella vostra impresa.

Ho visto troppe persone tentare di forzarsi nel day-trading e perdere così una quantità significativa di denaro. Sebbene molti sostengano che il 95% dei day trader perde denaro, le statistiche reali indicano che la percentuale si aggira tra il 64 e il 72%. Inoltre, il 40% dei day trader abbandona entro il primo mese, solo il 13% dei day trader rimane attivo dopo tre anni e solo il 7% dei day trader rimane attivo dopo cinque anni. Il motivo è che sono pochissime le persone che possono continuare a farlo a causa di quanto sia difficile per i nervi e questo vale anche per coloro che riescono a farlo bene.

Pertanto, un altro consiglio che ho dato a tutti coloro che entrano nelle porte virtuali dei nostri servizi è quello di assicurarsi di identificare il tipo di trader/investitore che si è e l’orizzonte temporale più adatto.

Quindi, la domanda che vi pongo in questo momento è se avete un piano di gestione del rischio per il mercato azionario. È probabile che ci stiamo avvicinando a quello che potrebbe essere un top di mercato generazionale, che porterà a un mercato ribassista di lungo periodo, di cui ho già scritto in precedenti articoli. Pertanto, disponete di un piano di gestione del rischio per ridurre le perdite o intendete resistere a quella che potrebbe essere una perdita del 60-80%? Naturalmente, potete sempre pensare che non si tratta di una perdita finché non vendete. (sorriso)