L’ultima stagione degli utili non lascia presagire un’imminente recessione. Con oltre il 90% delle società dell’indice S&P 500 che hanno già comunicato i propri utili per il secondo trimestre, ecco la classifica.

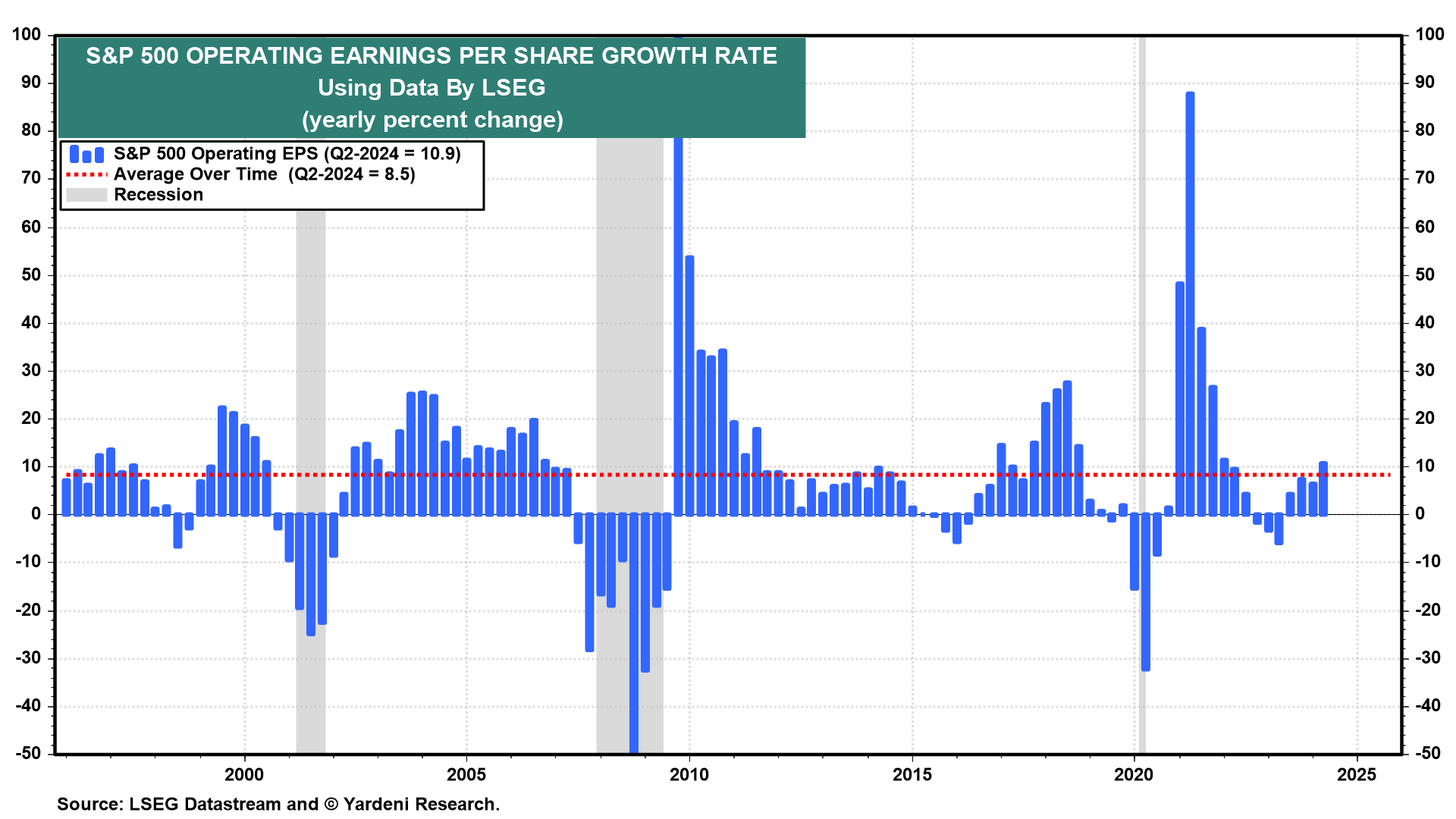

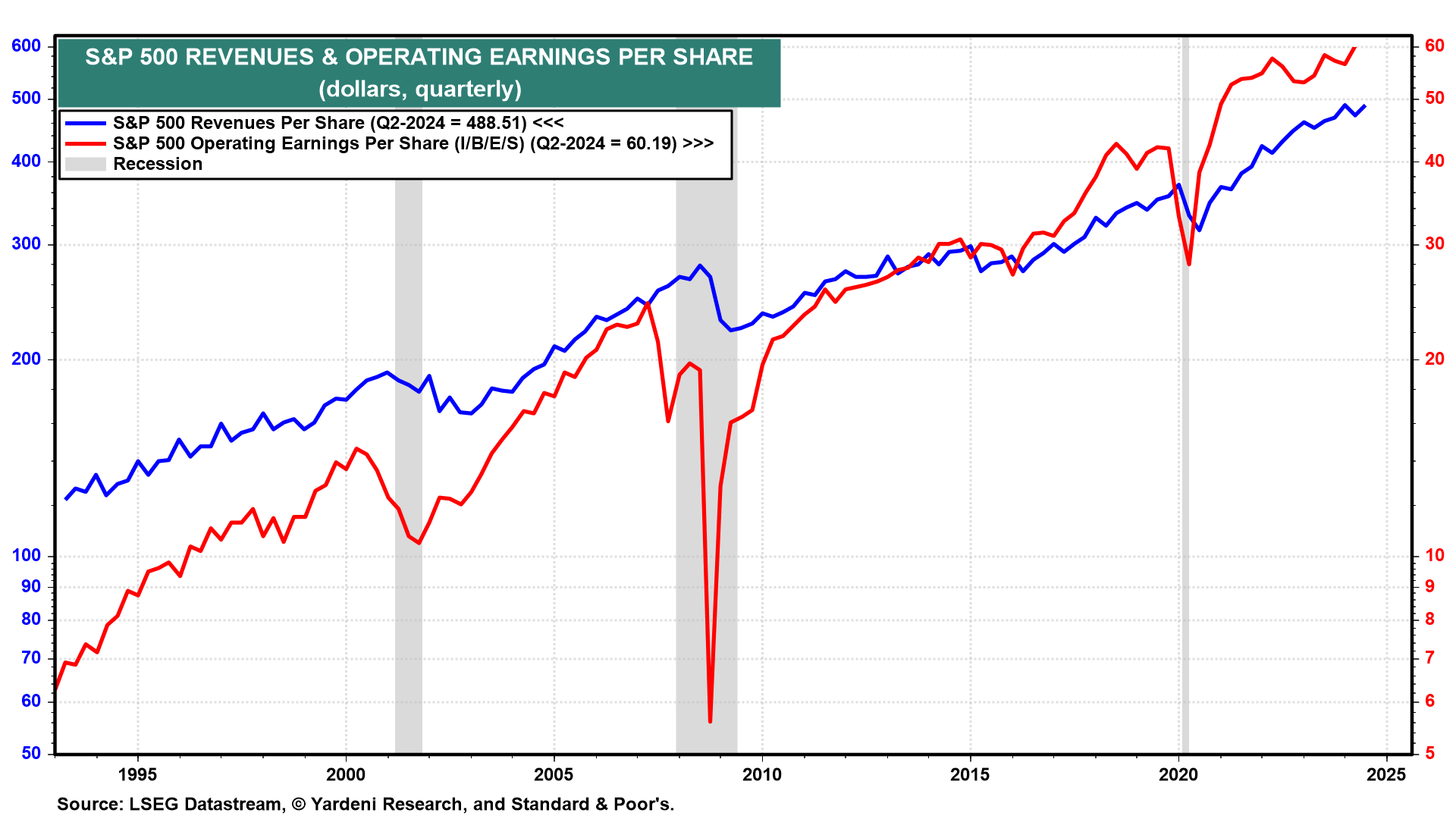

L’utile operativo per azione (EPS) dell’S&P 500 è aumentato del 10,9% su base annua durante il trimestre, raggiungendo il livello record di 60,19 dollari.

Ecco altre buone notizie correlate:

1. Utili trimestrali

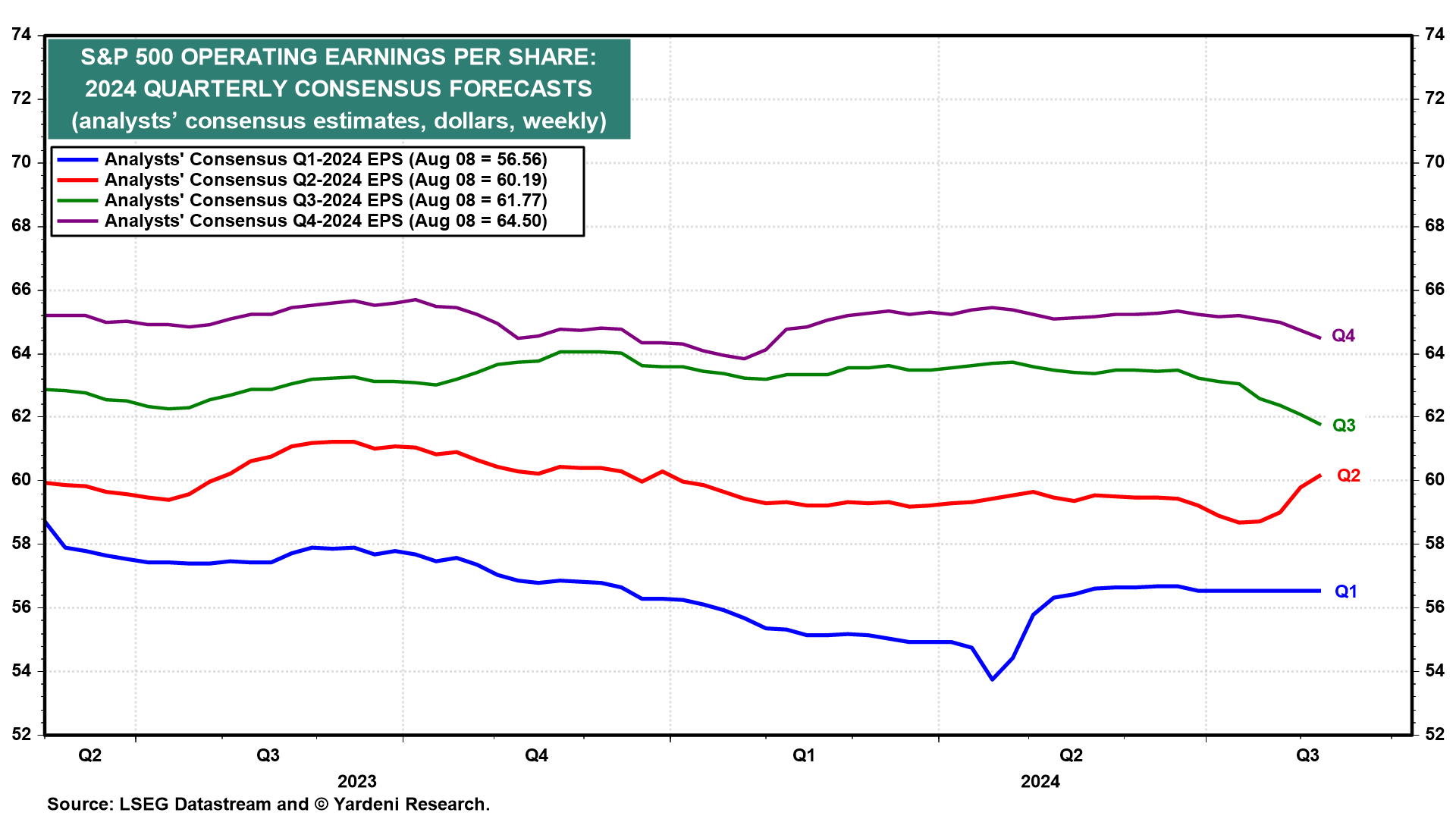

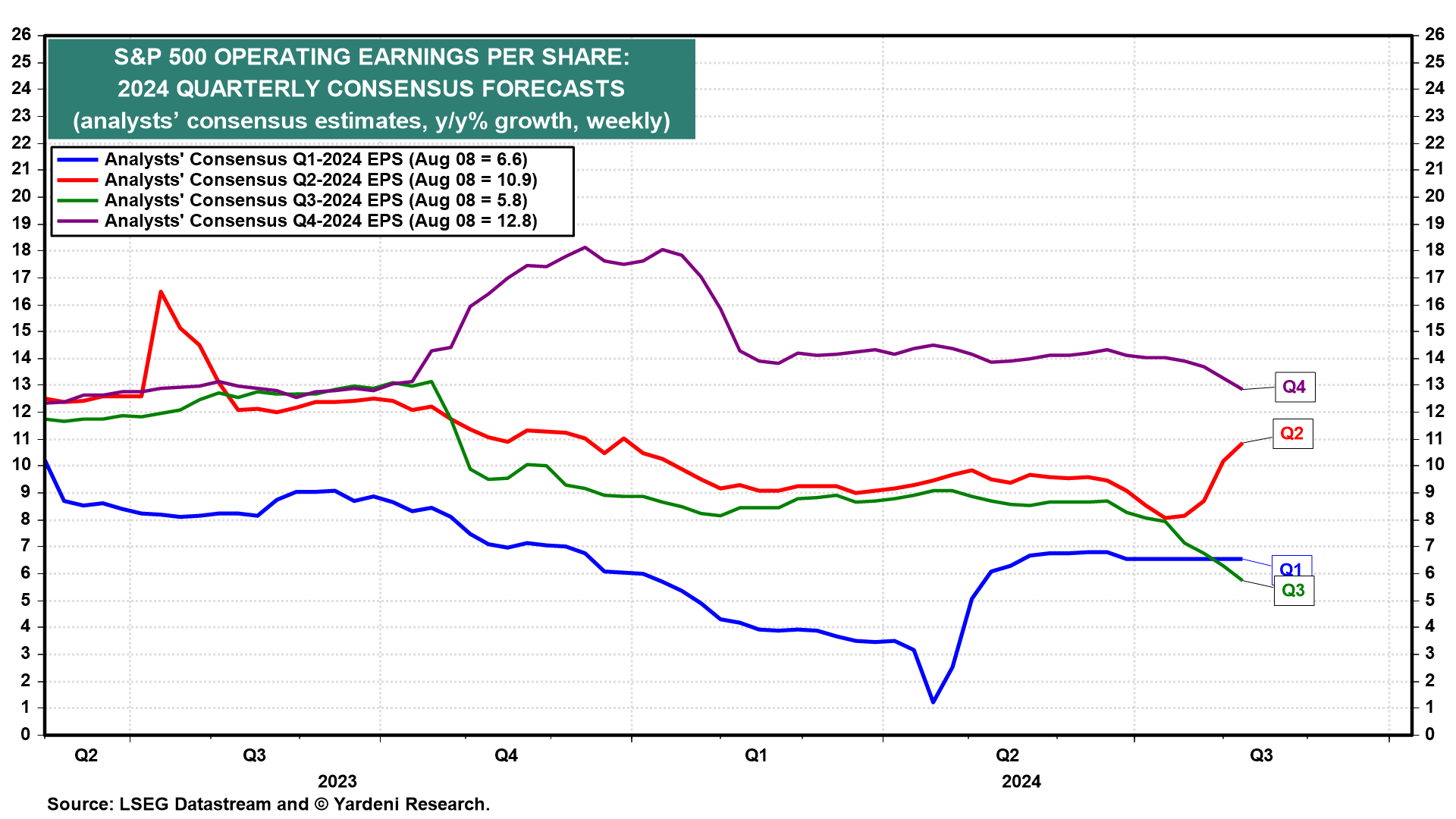

Poco prima dell’inizio della stagione di comunicazione degli utili del 2° trimestre, nella settimana del 28 giugno, gli analisti avevano previsto un aumento del 9,1% dell’EPS del 2° trimestre.

Tuttavia, i dirigenti della società devono aver fornito molte indicazioni negative, perché nello stesso periodo le previsioni sull’EPS del 3° trimestre erano sceso del 2,7% a 61,77 dollari e la previsione di crescita annuale è scesa dall’8,3% al 5,8%.

2. Utili annuali

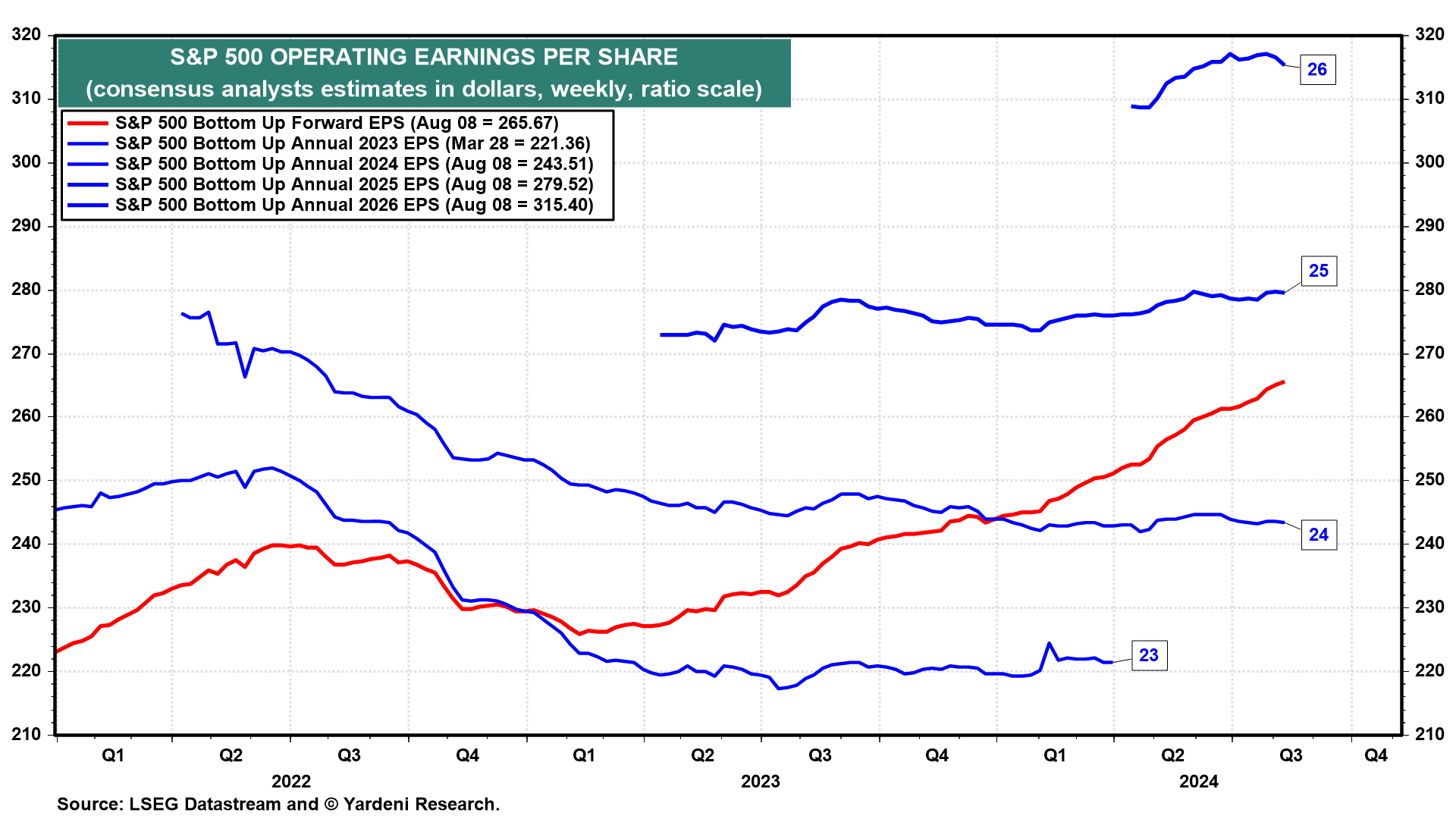

Ciononostante, la stima degli utili annuali del 2024 è rimasta piatta durante l’ultima stagione di comunicazione degli utili ed è attualmente pari a 243,51 dollari per azione.

Anche la stima per il 2025 è rimasta piatta; attualmente è di 279,52 dollari, con un aumento del 15% rispetto alla stima per il 2024. La stima per il 2026 è scesa nella settimana dell’8 agosto a 315,40 dollari, con un aumento del 13% rispetto alla stima per il 2025.

3. Nessuna recessione

Ancora una volta, non c’è alcuna recessione evidente né negli utili record del 2° trimestre né nelle stime degli analisti sugli utili fino al 2026. Abbiamo già osservato che gli analisti del settore non hanno un buon curriculum per quanto riguarda le recessioni.

È il nostro lavoro di economisti e strategist. Abbiamo correttamente contrastato le previsioni di recessione nel 2022 e nel 2023. Lo faremo anche quest’anno. Potremmo farlo anche nei prossimi due anni.

4. Utili previsti

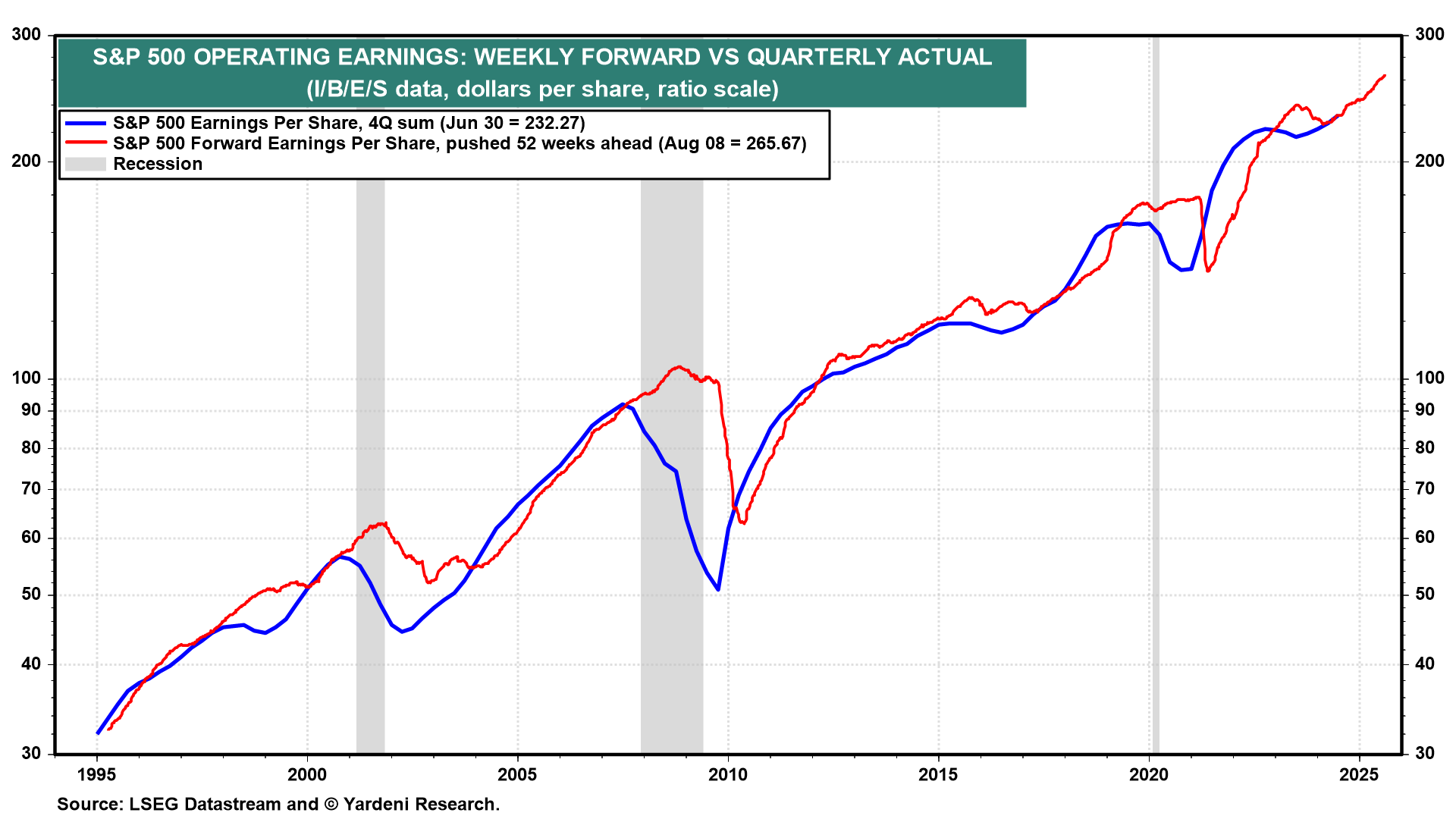

Nel frattempo, se la recessione non si manifesta, gli EPS previsti dell’S&P 500 dovrebbero continuare a essere un indicatore rialzista per gli EPS effettivi e per l’economia. Nella settimana dell’8 agosto, gli EPS previsti sono saliti a un altro record di 265,67 dollari.

Si tratta di un indicatore anticipato di un anno rispetto agli utili di quattro trimestri, che nel secondo trimestre erano pari a 232,27 dollari; calcoliamo gli utili a termine come media ponderata nel tempo delle stime annuali degli analisti sugli EPS per l’anno in corso e per quello successivo.

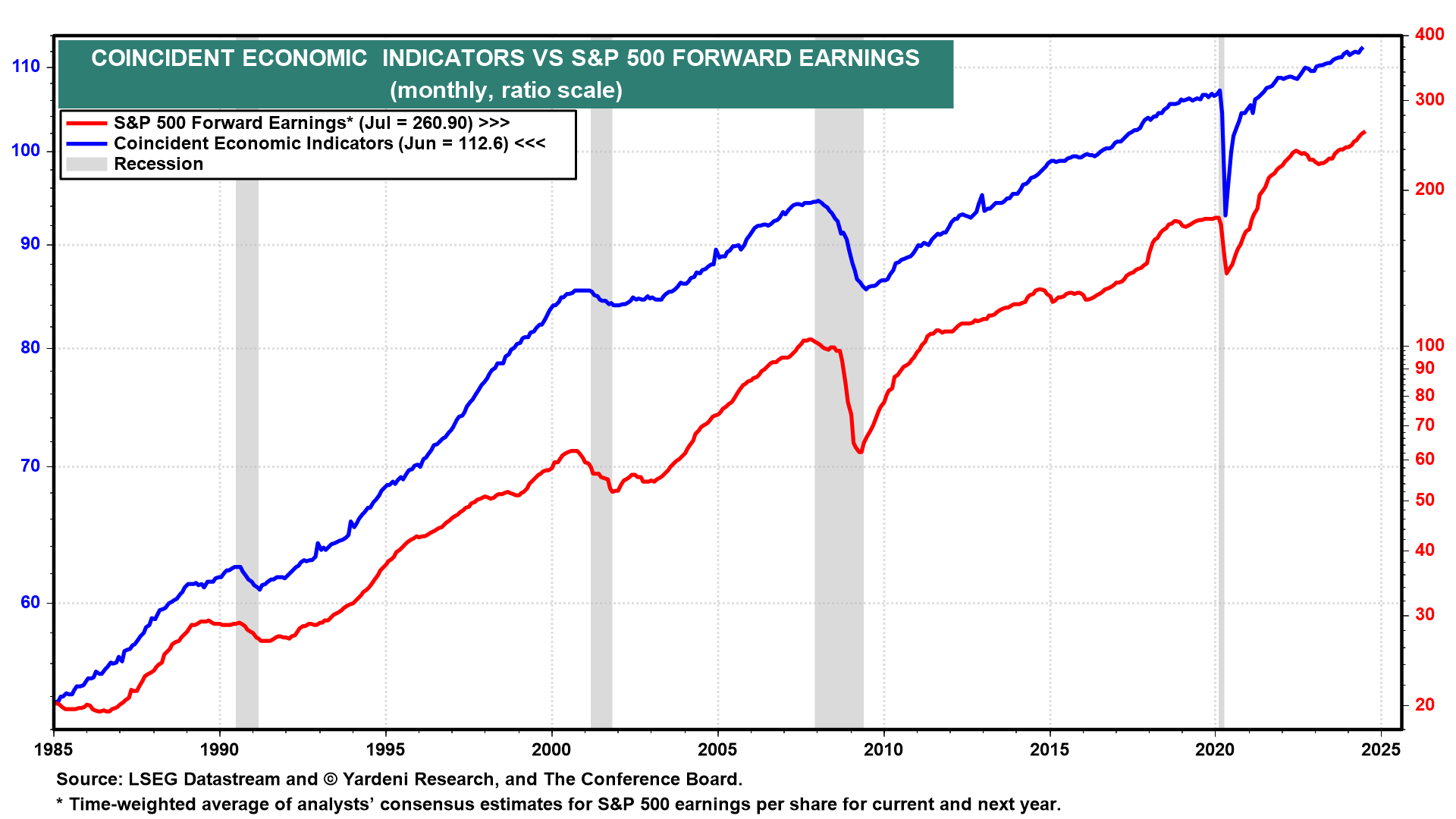

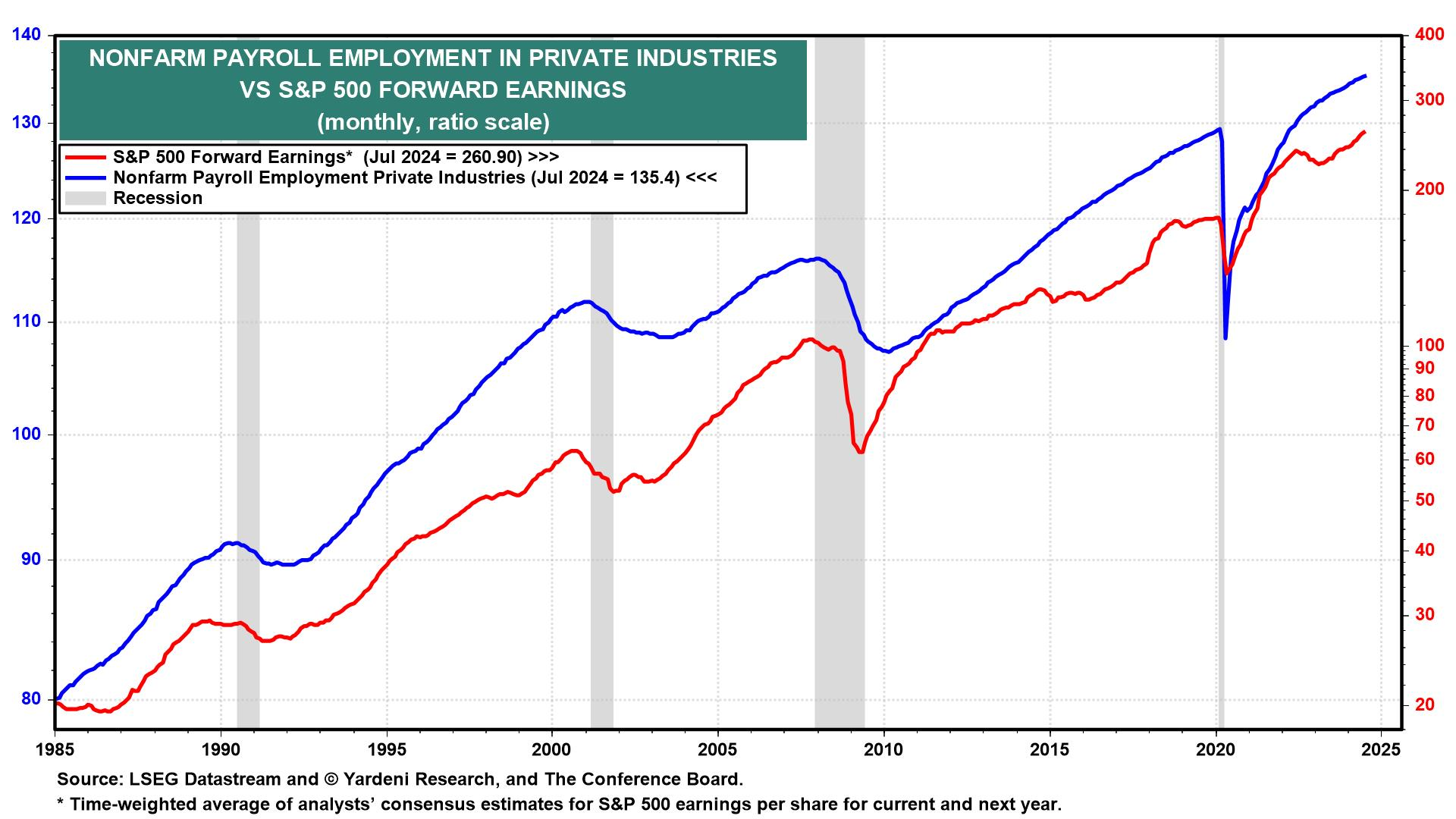

Come abbiamo osservato in precedenza, gli utili previsti sono altamente correlati sia all’Indice degli indicatori coincidenti (CEI) sia all’occupazione salariale, che è una delle quattro componenti del CEI.

Ciò ha senso in quanto le aziende redditizie tendono a espandere i loro salari, mentre quelle non redditizie tendono a ridurre i loro organici.

5. Fatturati e margini di profitto

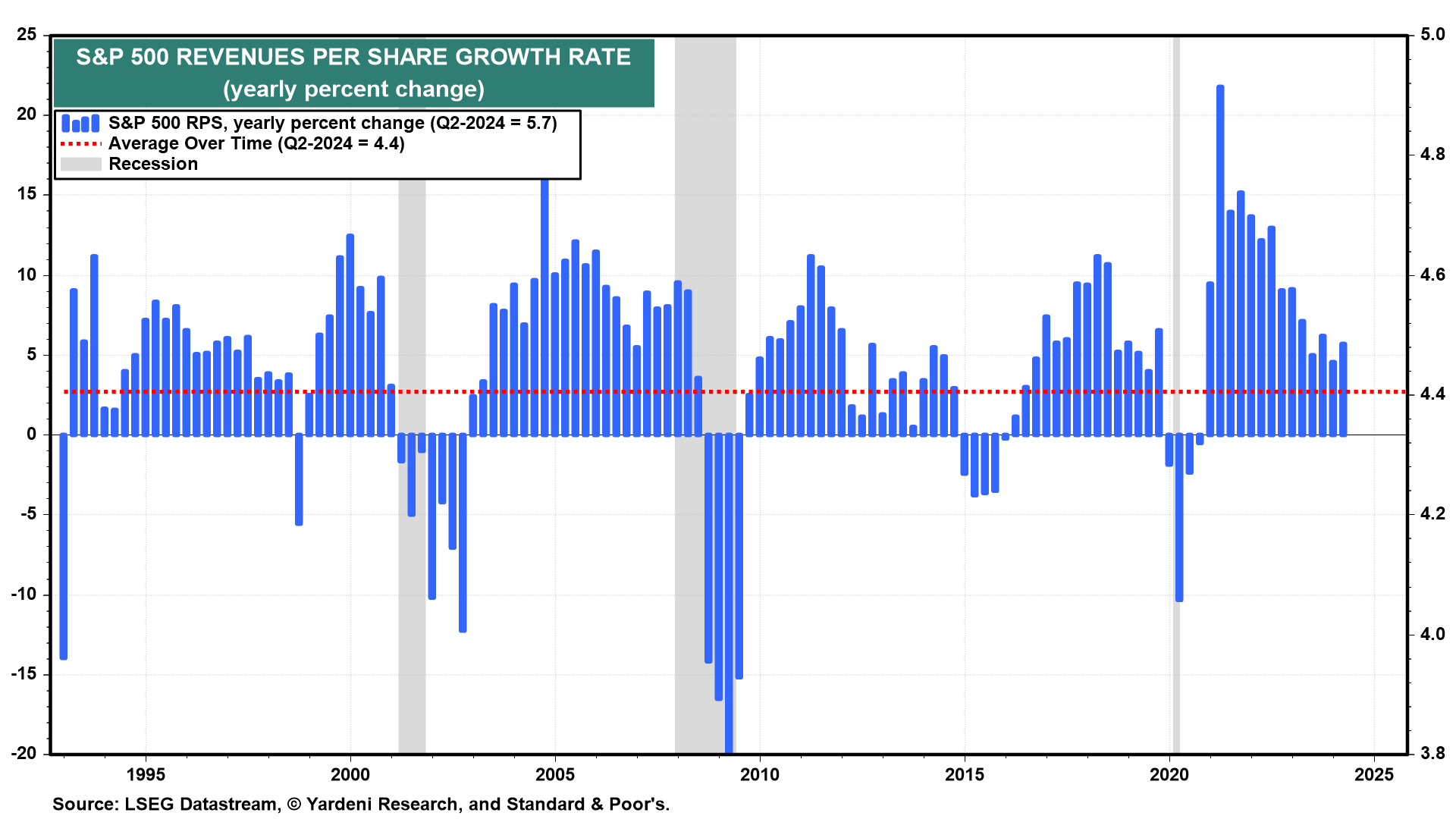

Nel secondo trimestre, il fatturato per azione (RPS) dell’S&P 500 è aumentato del 5,7% rispetto all’anno precedente.

È probabile che questo ritmo rallenti a causa della continua moderazione dell’inflazione. In ogni caso, l’RPS ha quasi eguagliato il suo record del 4° trimestre del 2023.

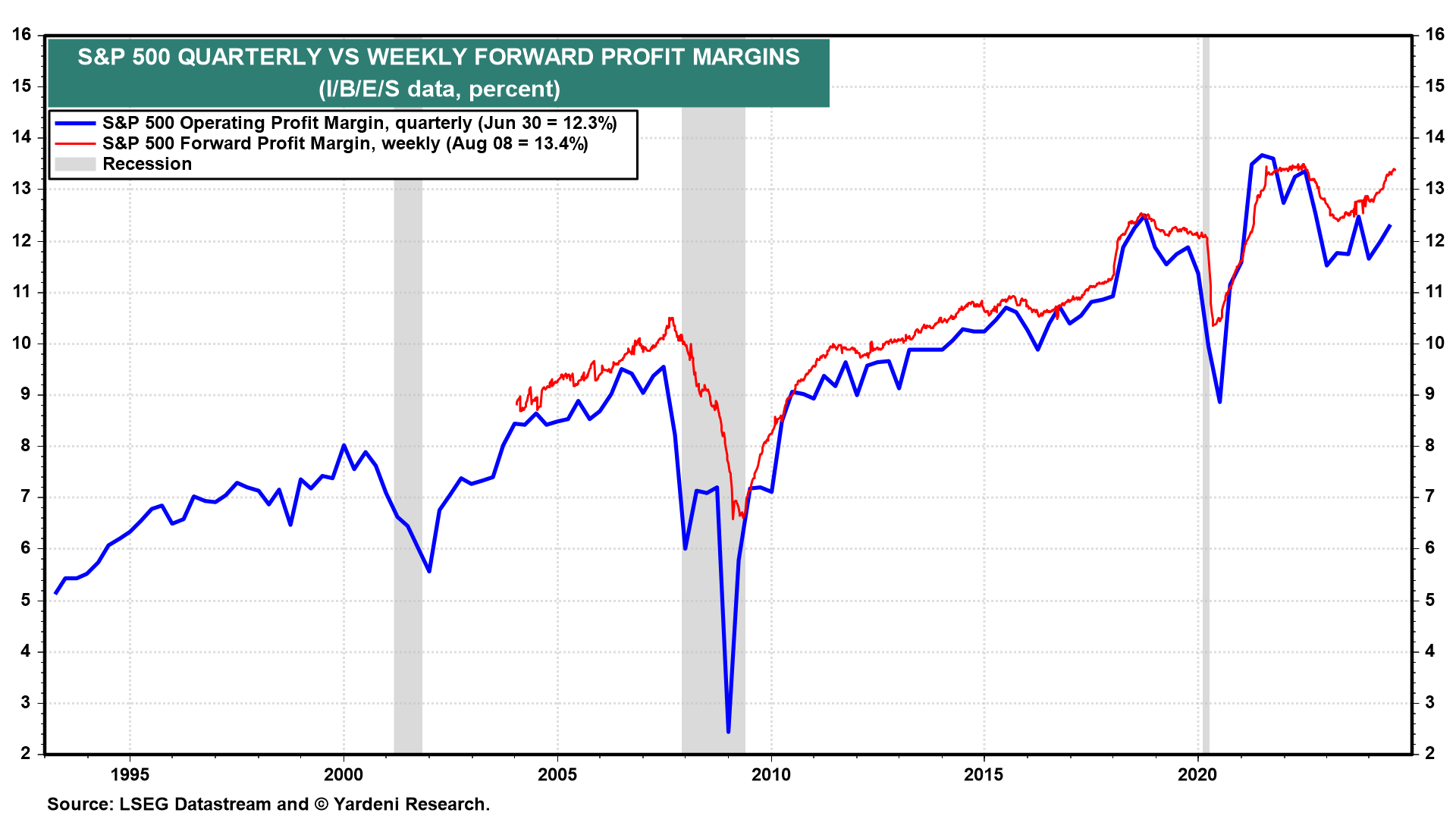

Il margine di profitto dell’S&P 500 è salito al 12,3% nel secondo trimestre. È ancora inferiore al massimo storico del 13,7% raggiunto nel secondo trimestre del 2021.

Il margine di profitto settimanale dell’S&P 500 è salito al 13,4% nella settimana dell’8 agosto, eguagliando il massimo storico del 13,4% raggiunto nella settimana del 9 giugno 2022.

Questo è di buon auspicio per il margine di profitto effettivo, che secondo il nostro scenario “Ruggenti anni 2020”, basato su una crescita della produttività guidata dalla tecnologia, salirà a nuovi livelli record nei prossimi anni.

Quale titolo dovresti acquistare nel prossimo trade?

Con le valutazioni che schizzano nel 2024, molti investitori non se la sentono di investire in borsa. Sei indeciso su dove investire? Accedi ai nostri portafogli e scopri le nostre opportunità ad alto potenziale.

Solo nel 2024, i ProPicks IA hanno identificato 2 titoli che sono schizzati di oltre il 150%, 4 titoli saliti di oltre il 30%, e altri 3 che sono saliti di oltre il 25%. Si tratta di dati che lasciano di stucco.

Con i portafogli adatti ai titoli degli indici Dow, S&P, ai titoli tech e a quelli Mid Cap è possibile esplorare varie strategie per creare ricchezza.