I verbali della Fed di febbraio potrebbero rivelare che i tassi devono salire molto di più.

È un settimana di scambi ridotti, ma sarà comunque ricca di dati in grado di influenzare il mercato. Mercoledì verranno pubblicati i verbali della Fed e venerdì avremo i dati sull’inflazione PCE, oltre a quelli sulle aspettative di inflazione dell’Università del Michigan. I verbali forniranno probabilmente qualche indicazione su ciò che la Fed sta cercando per mettere in pausa il suo ciclo di rialzo dei tassi. Sospetto che vorranno vedere una chiara tendenza nelle letture dell’inflazione mese su mese che implichi che la Fed sta gestendo l’economia a un tasso del 2%.

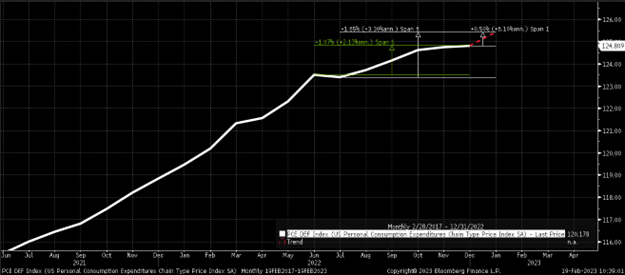

L’inflazione PCE dovrebbe aumentare dello 0,5% su base mensile, rispetto allo 0,1% di dicembre, e del 5% su base annua, invariata rispetto a dicembre. Se il valore mensile dovesse corrispondere alle attese, il trend annualizzato a 3 mesi del PCE salirebbe al 3,35% (novembre, dicembre, gennaio) dallo 0,9% annualizzato (ottobre, dicembre, gennaio). Allo stesso tempo, il tasso annualizzato del 3,3% da luglio a gennaio è aumentato rispetto al 2,1% annualizzato nello stesso periodo.

Si può quindi notare che, sebbene le variazioni su base annua a 3 e a 6 mesi siano in netto calo rispetto ai valori precedenti, sono ancora ben al di sopra dell’obiettivo della Fed per il PCE headline del 2% e mostrano una significativa accelerazione rispetto al trend precedente. Sebbene un solo dato non possa gettare nel panico la Fed, un’altra lettura forte a febbraio potrebbe farlo. Quindi, se il mese di gennaio si rivelerà come previsto, è probabile che la Fed faccia un passo indietro nel raggiungimento del suo obiettivo.

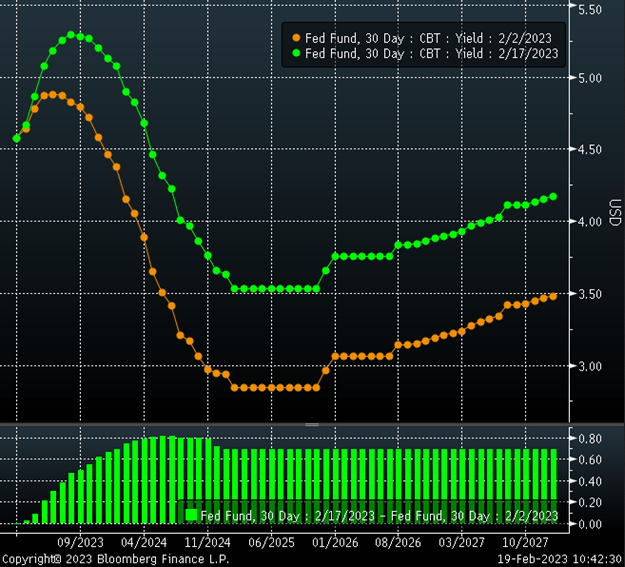

L’ inflazione al consumo e l’inflazione alla produzione di quest’ultima settimana hanno certamente fatto riflettere gli investitori e hanno persino indotto gli analisti ad aumentare le loro stime sul PCE. Di conseguenza, i futures sui Fed Fund sono stati riprezzati e ora sono più di 80 punti base più alti rispetto al 2 febbraio, il giorno prima del report sull’occupazione di gennaio. Il picco del tasso terminale è ora visto al 5,3% in agosto, dal 4,85% circa.

Tasso decennale

Ciò ha comportato un aumento dei tassi nominali, con il decennale che ha raggiunto e testato la resistenza al 3,9%. Sembra inoltre che il tasso sia uscito da un modello a pennant toro e che l’RSI abbia superato due tendenze al ribasso. Ciò suggerisce probabilmente che lo slancio generale del decennale si è spostato verso tassi più elevati.

Inoltre, se il decennale dovesse salire oltre il 3,9%, confermerebbe probabilmente un doppio fondo e potenzialmente porterebbe a un retest dei massimi intorno al 4,25%.

TLT

Uno sviluppo simile si osserva nell’ETF TLT, che è sceso al di sotto di un’importante tendenza rialzista dai minimi di ottobre. Anche lo slancio del TLT è passato da rialzista a ribassista, con la rottura dell’RSI al di sotto di un trend rialzista e la formazione di un nuovo trend ribassista nell’RSI. A questo punto, il supporto si trova intorno a 99,70 dollari, e se questo price point viene superato, si configura un modello di doppio top e il potenziale per le azioni di raggiungere i loro minimi.

DXY

Anche l’indice del dollaro ha fatto un breakout, uscendo da un cuneo discendente. Credo che il dollaro possa tornare in area 105,80.

SPX

Ancora più importante è il fatto che l’S&P 500 sembra completare un modello di bump-and-run. Il primo trend rialzista del modello “bump and run” è stato completato e ora è probabile che l’S&P 500 continui a scendere verso trend line inferiore, intorno a 3.950.

QQQ

A questo punto, la domanda è se il QQQ abbia completato un cuneo di allargamento. Se ha completato l’onda “E”, il prossimo stop per il QQQ sarà intorno ai 270 dollari.

QQQ vs TIP

Inoltre, c’è stato un enorme distacco tra il QQQ e il TIP ETF. L’ETF TIP rappresenta i tassi reali e quando scende, indica che i tassi reali stanno aumentando. L’aumento dei tassi reali è negativo per le azioni e soprattutto per il NASDAQ. Il divario tra il QQQ e il TIP è molto ampio e suggerisce che il QQQ è sopravvalutato rispetto ai rendimenti reali.

NVDA

Questa settimana Nvidia (NASDAQ:NVDA) comunicherà i risultati, e mi azzarderei a dire che non sarà all’altezza del rally del 51% registrato dal titolo dall’inizio dell’anno. Il titolo ha smesso di salire intorno all’estensione dell’1% del ritracciamento dell’onda A ed è ora molto vicino alla rottura del supporto a 209 dollari. Il prossimo livello di supporto è a 200 dollari.

AAPL

Tenete d’occhio Apple (NASDAQ:AAPL). Possiedo questo titolo da molto tempo, ma ha avuto un movimento mostruoso dai minimi. Il titolo si è fermato a 156 dollari nonostante alcuni tentativi di fuga. Le azioni stanno flirtando con il movimento al di sotto della media mobile esponenziale a 10 giorni. Se andasse al di sotto di questa media mobile, segnalerebbe un cambiamento di trend e probabilmente funzionerebbe per colmare il gap a 145 dollari.

Buona fortuna per questa settimana.