Buongiorno a tutti.

L’obiettivo di questa analisi è triplice:

· Andare a commentare i dati sul mercato del lavoro (Non Farm Payrolls, disoccupazione e salario orario medio)

· Andare a commentare la reazione dei mercati finanziari all’uscita dei dati macroeconomici

· Illustrare la strategia di trading intermarket che io ho utilizzato per calvalcare la formazione di una possibile tendenza

Buona lettura.

I DATI SUL MERCATO DEL LAVORO: NON FARM PAYROLLS, DISOCCUPAZIONE E SALARIO ORARIO MEDIO

I dati di venerdì 7 ottobre riguardanti il mercato del lavoro statunitense hanno confermato ancora una volta come esso riesca ancora a reggersi nonostante gli aumenti dei tassi di interesse da parte della Federal Reserve. Infatti:

· Le buste paga del settore non agricolo si sono attestate a 263K, battendo le stime degli analisti del 5.2% (250K). Nonostante questo, l’aumento delle buste paga è stato il più basso da aprile 2021; i maggiori incrementi si sono verificati nel tempo libero e nell’ospitalità che hanno registrato aumenti di 83K, l’assistenza sanitaria 60K, i servizi professionali e aziendali 46K

· Il livello di disoccupazione è calato dal 3.7% (dato di agosto) al 3.5%, raggiungendo nuovamente i livelli di luglio

· La retribuzione oraria media su base annua si è attestata al 5% (inferiore alle stime del 5.1%), mentre quella su base mensile ha visto un incremento del +0.3%, in linea con le aspettative

Come oramai si sente dagli inizi del 2022, “ogni buona notizia per l’economia è una cattiva notizia per la FED”; i motivi? Un mercato del lavoro forte potrebbe sostenere l’inflazione, nemica numero uno della banca centrale da qualche tempo a questa parte. Il motivo è logico:

· Quanti più cittadini hanno un impiego e quanto più i salari salgono, tanto più essi saranno disposti a spendere. Una predisposizione ad acquistare beni si rifletterebbe in maniera diretta sulla domanda che a questo punto impatterebbe sull’inflazione, andando a sostenerla

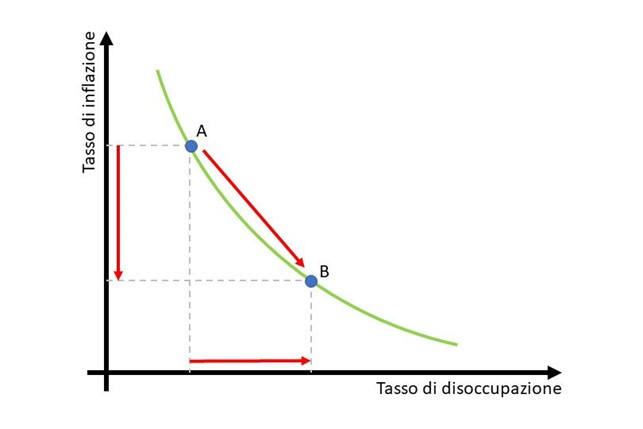

Per spiegare meglio questo concetto, vi riporto ad una relazione di macroeconomia. Essa lega in maniera inversa il tasso di inflazione e quello di disoccupazione; parlo della curva di Phillips (anni ’50):

Concentriamoci sui punti A e B:

· Proiettiamo il punto A sull’asse delle ascisse (tasso di disoccupazione) e sull’asse delle ordinate (tasso di inflazione); osserviamo come a un basso tasso di disoccupazione corrisponda un alto tasso di inflazione

· Proiettando il punto B sugli stessi assi la situazione si capovolge: ad un alto tasso di disoccupazione corrisponde un basso tasso di inflazione

Questo modello non è tuttavia utilizzabile quando si vive in regimi di stagflazione (all’interno del quale un aumento del tasso di inflazione è seguito da un aumento di quello di disoccupazione); l’ho voluto utilizzare come strumento “logico” per chiarire il concetto secondo il quale “ogni buona notizia per l’economia è una cattiva notizia per la FED”. Basandoci sulle scelte di politica monetaria, qual è ora il sentiment da parte degli investitori dopo i dati sul mercato del lavoro? Scopriamolo insieme con la condivisione delle grafiche della Fed Watch Tool, reperibili al sito internet https://www.cmegroup.com/trading/interest-rates/countdown-to-fomc.html:

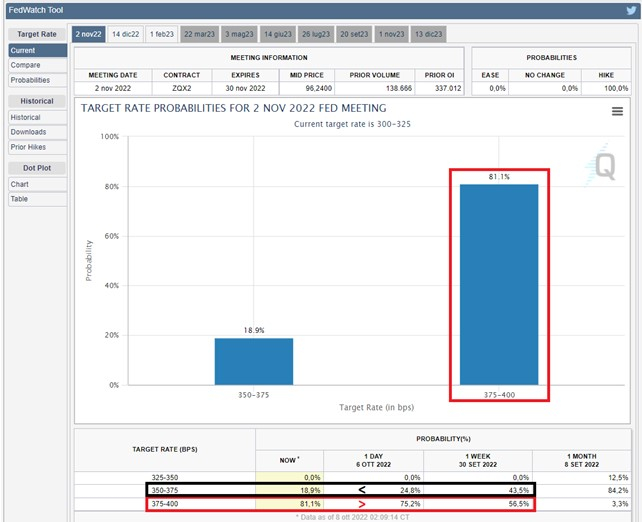

· RIUNIONE DEL 2 NOVEMBRE

Per la riunione del 2 novembre il mercato sconta ampiamente un rialzo dei tassi di 75 punti base (con livello dei tassi a 400 bps); la probabilità è altissima (dell’81%), superiore alla probabilità della settimana precedente che si attestava al 56.5%; diminuiscono di conseguenza le probabilità di un aumento di “soli” 50 punti base (ora al 18.9%).

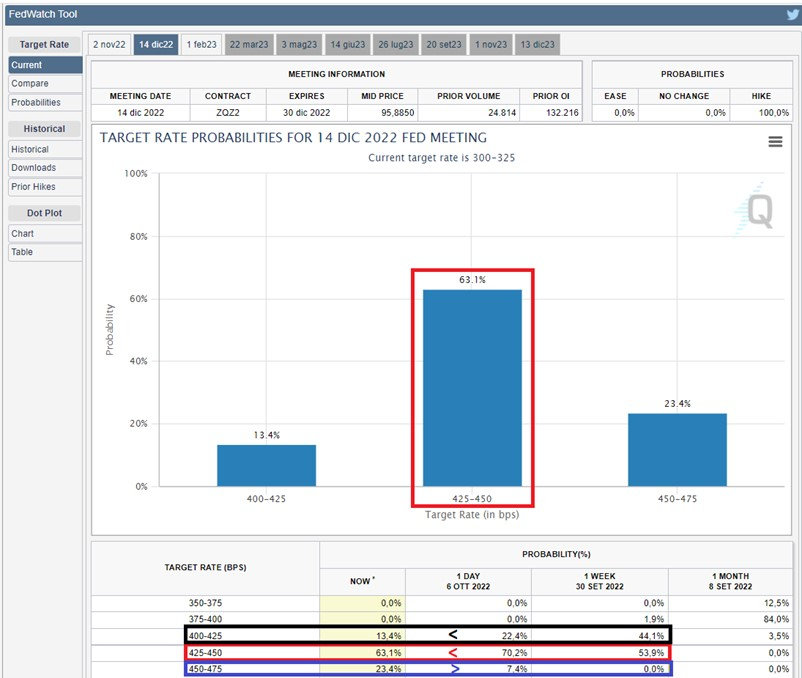

· RIUNIONE DEL 14 DICEMBRE

Per la riunione del 14 dicembre il mercato continua a scontare una probabilità maggiore (del 63.1%) di un aumento di 50 punti base, con tassi a fine anno al 4.5%; la probabilità che i tassi vengano aumentati di soli 25 punti base è bassissima, al 13.4%; tuttavia, è doveroso fare delle considerazioni: la stessa probabilità del 63.1% è diminuita rispetto al 70.2% che presentava prima del comunicato sui dati del lavoro; al contempo è aumentata la probabilità di un aumento di 75 punti base (con tassi a fine anno al 4.75%) dal 7.4% al 23.4% (incremento del 215%). Questo è un dato da osservare nei prossimi giorni.

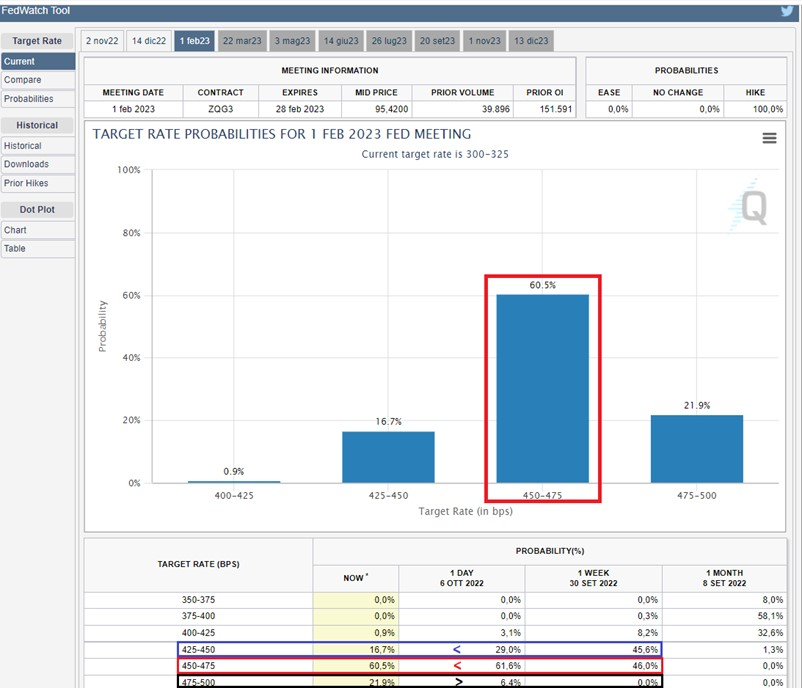

· RIUNIONE DEL 1° FEBBRAIO 2023

Il mercato sembra d’accordo sul fatto che nella prima riunione del 2023 i tassi verranno aumentati di un ulteriore 0.25% (60.5% di probabilità); questa probabilità è leggermente inferiore rispetto alla stessa il giorno precedente la lettura dei dati sul lavoro (che si presentava al 61.6%). È invece aumentata vertiginosamente la possibilità di tassi a 500 punti base, che da un giorno all’indomani è incrementata dal 6.4% al 21.9%. Più bassa invece la possibilità che i tassi rimarranno a 450 punti base (del 16.7%).

Che concetto estrapolare dalle ultime tre grafiche condivise?

· Il mercato, dopo i dati sul lavoro, conferma l’aspettativa di una FED hawkish; lo stesso atteggiamento potrebbe tuttavia essere ancora più aggressivo dal momento in cui le stesse probabilità (evidenziate da un rettangolo di color indaco nella seconda grafica e di color nero nella terza) nell’ultimo giorno di contrattazioni della settimana sono salite repentinamente.

LA REAZIONE DEI MERCATI FINANZIARI

Prestazioni piuttosto negative da parte dei benchmark azionari:

· S&P500: -2.8%

· Nasdaq: -3.81%

· Dow Jones Industrial: -2.11%

· Russel 2000: -2.87%

Le quattro percentuali negative stanno a testimoniare lo “sconforto” degli investitori davanti a 263K nuove buste paga e a un livello di disoccupazione al 3.5%; sconforto osservabile grazie al VIX, che segna un +2.69%:

La formazione del canale parallelo ascendente evidenziato in giallo sta a testimoniare le crescenti preoccupazioni del mercato.

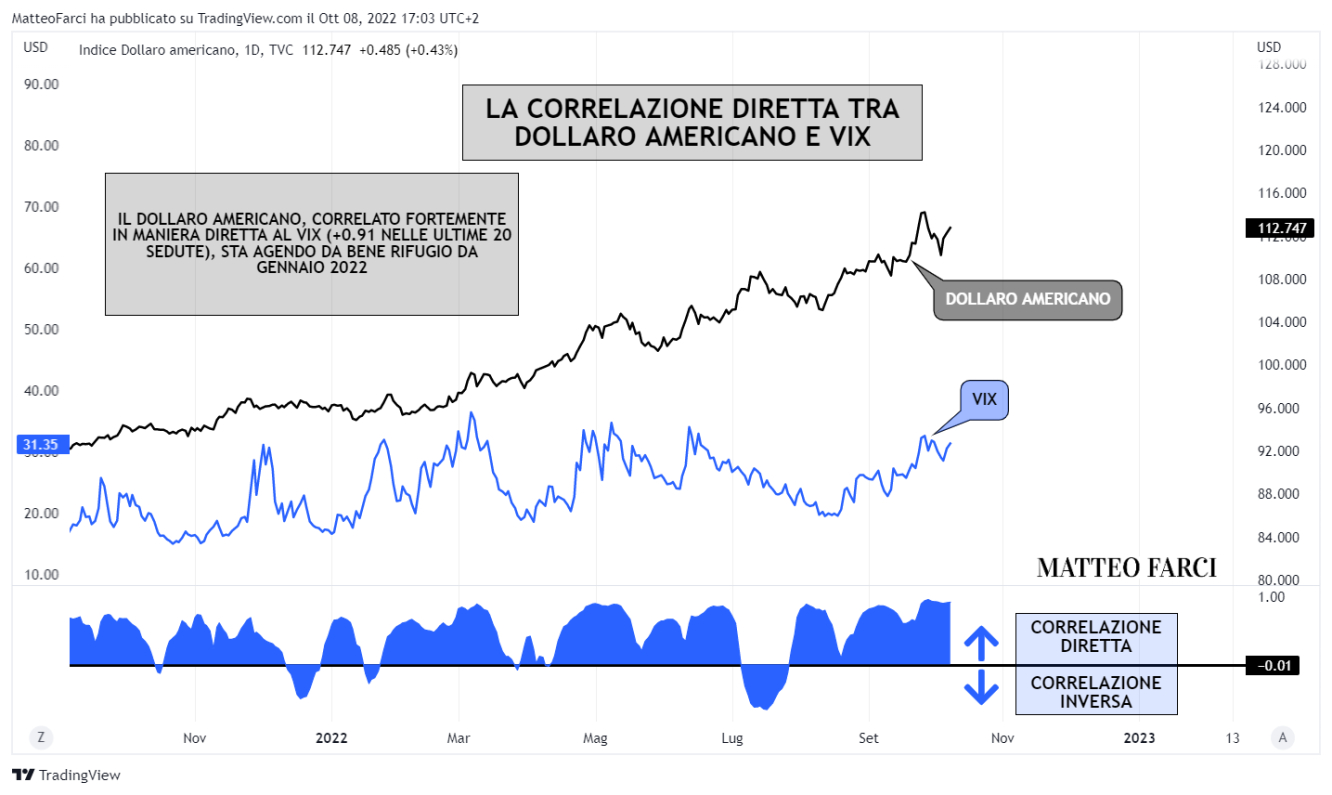

Come spesso ho rimarcato attraverso le mie analisi delle ultime settimane, qual è il bene rifugio per eccellenza che anche venerdì ha agito come tale? Il dollaro americano!

Esso si apprezza del +0.43% e la sua correlazione diretta con il VIX nelle ultime 20 sedute continua a mantenersi altissima (+0.91%).

Ricordo, inoltre, come la stessa currency sia legata in maniera diretta non solo all’indice di volatilità, ma anche al rendimento del titolo di stato a due anni, infatti:

Il rendimento a scadenza 2 anni guadagna un +1.22%; il motivo? Il mercato ha scontato una FED leggermente più aggressiva (come mostravo nelle grafiche del primo paragrafo) e lo stesso rendimento, al pari del dollaro, è proprio influenzato da quelle aspettative; ecco il motivo per il quale i due asset sono legati da una correlazione fortemente diretta (+0.91 nelle ultime 20 sedute).

Al contrario di questi ultimi due asset, l’oro è invece influenzato negativamente, infatti:

Esso perde 0.67 punti percentuali. I motivi sono due:

· È influenzato negativamente da una politica monetaria aggressiva

· Una FED più “falco” impatta positivamente sul dollaro che a sua volta indebolisce il metallo prezioso (vista la loro correlazione fortemente inversa che nelle ultime sedute si attesta al -0.89)

LA MIA STRATEGIA IN SPREAD

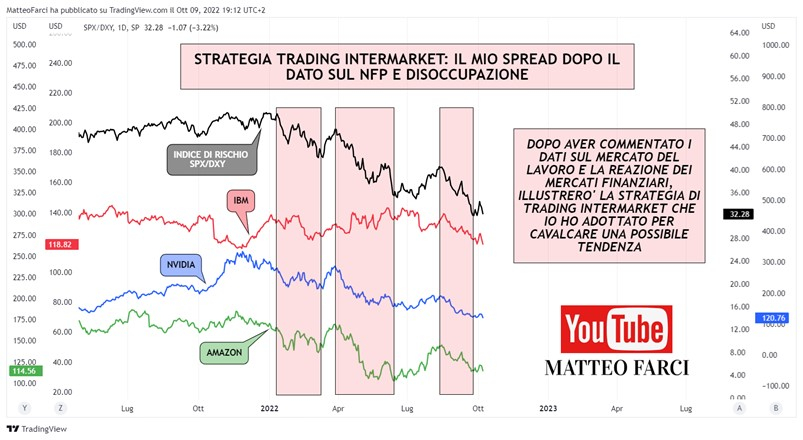

IL PUNTO DI PARTENZA: L’INDICE DI RISCHIO SPX/DXY

All’interno dell’ultima analisi pubblicata il 5 ottobre, che potete trovare al link:

· https://it.investing.com/analysis/se-lazionario-rimbalzasse-del-15-i-migliori-asset-oro-eetf-metals--mining-200457266

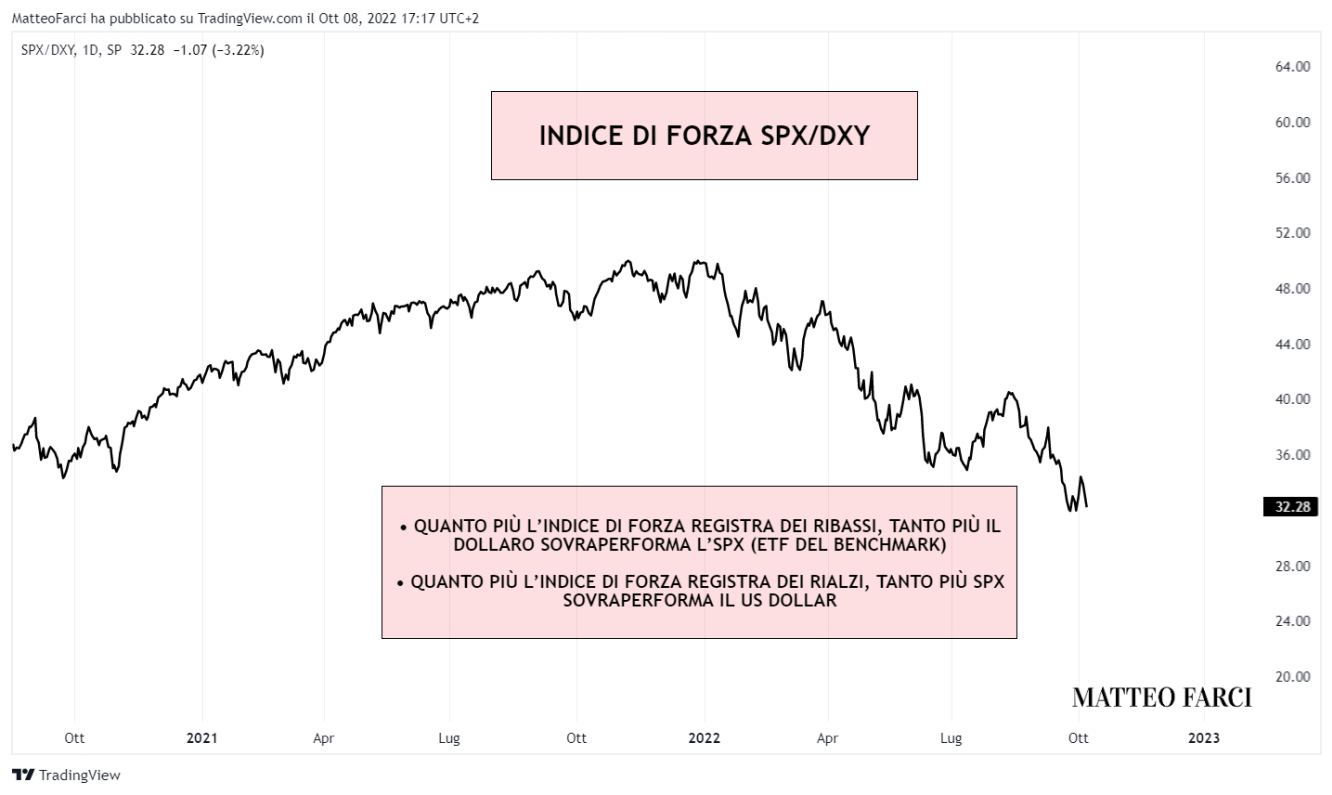

Andavo a creare un indice di rischio corrispondente all’indice di forza tra S&P500 e dollaro americano. Il motivo? Farò un breve riepilogo, maggiori informazioni le troverete all’interno del link.

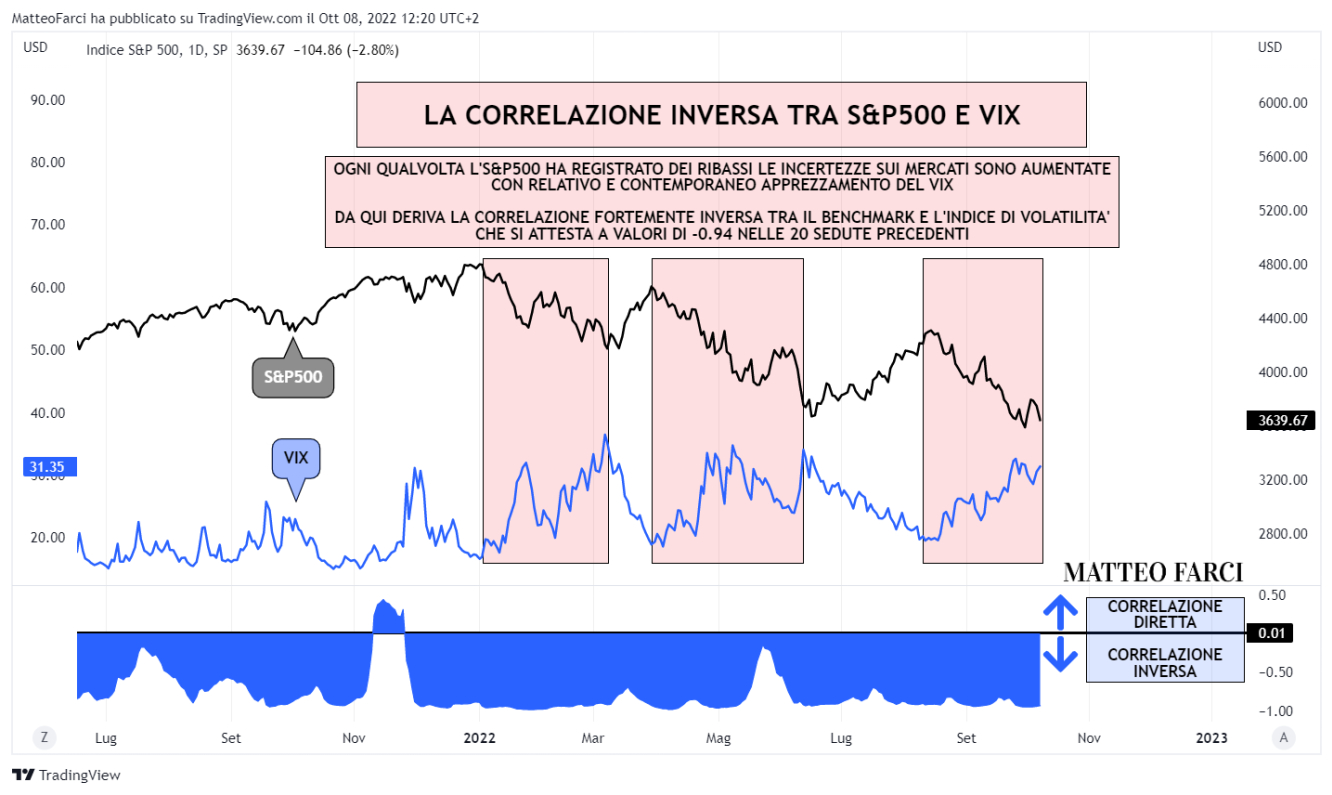

· Dall’inizio del 2022, ogni qualvolta l’S&P500 ha creato degli impulsi ribassisti, le “paure” e le “incertezze” degli investitori sono aumentate, con corrispondente incremento del VIX, l’indice di paura del benchmark stesso. Da questo rapporto tra essi ne deriva una correlazione inversa, che oggi si attesta al -0.94

· L’asset che ha rappresentato il bene rifugio numero uno è stato il dollaro americano. Il motivo? La sua correlazione positiva con il VIX; la stessa indica come il dollaro andasse ad apprezzarsi durante i momenti di turbolenza

· Il ruolo del dollaro americano come bene rifugio è evidenziato dalla grafica che segue, dove correlo lo stesso con l’S&P500: ogni qualvolta quest’ultimo ha registrato dei ribassi la valuta è andata ad apprezzarsi

· A questo punto ho creato l’indice di forza tra SPX (etf dell’S&P500) e DXY (indice del dollaro americano); che tipo di informazioni fornisce esso? Quanto più l’indice registra dei ribassi, tanto più il dollaro sovraperforma l’SPX; viceversa, quanto più l’indice di forza registra dei rialzi, tanto più SPX sovraperforma il US Dollar

· Considero questo indice ottimo in qualità di “termometro di risk on – risk off”, ossia capace di fornire informazioni relative all’appetito al rischio presente all’interno dei mercati. Questo è confermato da due importanti correlazioni:

Una, inversa, con il VIX (-0.95 nelle ultime 20 sedute):

Una, diretta, con l’indice di rischio XLY/XLP:

Dunque, ricapitolando:

• Se il dollaro registra delle sedute di contrattazioni migliori dell’S&P500 (con l’indice di rischio che registra allo stesso tempo dei ribassi) siamo in clima di risk off; viceversa, di risk on!

Questo significa che l’indice di forza SPX/DXY può essere considerato un ottimo indicatore risk on/risk off per il contesto di mercato che viviamo da inizio anno. A conferma di ciò arriva la sua correlazione diretta con un altro indicatore di rischio del settore azionario dei beni ciclici rispetto a quello dei beni difensivi (o di prima necessità), che costituisce a sua volta un ottimo indicatore di sentiment perché:

• Quando gli investitori concentrano i loro acquisti maggiormente su aziende cicliche (ossia tutte quelle che sono fortemente influenzate dai cicli economici, come il settore automobilistico) rispetto a quelle difensive (ossia tutte quelle che non sono influenzate dagli stessi cicli come, ad esempio, Procter & Gamble), l’indice di forza tende ad apprezzarsi segnalando il “risk on nei mercati”

• Quando gli investitori concentrano maggiormente i loro acquisti su aziende difensive rispetto a quelle cicliche, l’indice di forza tende a deprezzarsi segnalando il “risk off nei mercati”

L’OBIETTIVO DELLA STRATEGIA E LA SCELTA DELLE TRE SOCIETA’

Qual è il significato della frase “ogni buona notizia per l’economia è una cattiva notizia per la FED”?

· Quanto più i dati macroeconomici statunitensi si dimostreranno forti, tanto più la Federal Reserve sarà incentivata ad essere aggressiva

Come si riflette questo sul mercato?

· Di fronte a dati macroeconomici “forti” esso continuerà a scontare una FED aggressiva e la probabilità di ulteriori ribassi sul mercato azionario aumenterebbe come conseguenza di ciò

È diventata oramai opinione comune il fatto che il mercato è dominato e catalizzato dalla Federal Reserve, motivo per il quale:

· Ad un dato sul mercato del lavoro debole gli investitori avrebbero probabilmente reagito euforicamente (scontando una FED meno aggressiva)

· Ad un dato sul lavoro forte si sarebbero comportati in maniera opposta

In entrambi i casi il dato avrebbe lasciato degli strascichi positivi o negativi, che si sarebbero riflessi sui benchmark azionari in positivo o in negativo; che significato ha per me la parola “strascichi”? Significa “tendenze di breve periodo”.

Ecco, dunque, l’obiettivo della strategia: andare a cavalcare una possibile tendenza sviluppatasi in scia dell’uscita del dato macroeconomico. A seconda dell’entità del dato, mi sarei comportato di conseguenza.

Se il dato si fosse palesato “short” avrei aperto uno spread:

· Nvidia in vendita

· Amazon (NASDAQ:AMZN) in vendita

· IBM in acquisto

Perché uno spread? Perché queste società?

DOPO LA “BUONA NOTIZIA PER L’ECONOMIA” DECIDO DI ENTRARE A MERCATO

I dati comunicati il 7 ottobre alle 14:30 dal US Bureau of Labor Statistics si palesano “short” per tutti i motivi descritti nei paragrafi precedenti, motivo per il quale decido di mettere in atto la strategia.

Ho scelto Nvidia e Amazon come posizioni da aprire in vendita perché:

· Nvidia è un’azienda volatile con un beta di 1.71; essa inoltre ha carattere growth ed appartiene al settore tecnologico che, in questo contesto di fase del ciclo economico (fase 6), tende ad avere delle performance negative

· Amazon è anch’essa un’azienda volatile con un beta di 1.32; anch’essa ha carattere growth ed appartiene al settore dei beni ciclici che tende ad avere delle prestazioni piuttosto negative quando le condizioni macroeconomiche iniziano a deteriorarsi (come sta accadendo da diverso tempo)

Per chi non lo sapesse, le aziende growth sono quelle definite “di crescita”, ossia quelle che basano i loro guadagni (revenues) sul futuro e non sul presente. Presentano tassi di crescita futura molto elevati e sono tipicamente aziende piuttosto volatili. Il rialzo dei tassi di interesse impatta sulle loro valutazioni in maniera negativa; nonostante riprenderò questo concetto in un’altra analisi che pubblicherò in futuro, si pensi che le growth sono quelle che richiedono più prestiti per investire sulla loro crescita; se i tassi di interesse salgono e richiedere denaro in prestito risulta sempre più costoso, non credete che esse sarebbero alcune tra le prime categorie di azioni a risentirne?

Facendo ancora riferimento alle due aziende citate, avere beta di 1.71 e 1.32 significa che:

· Nvidia si muoverà 1.71 volte il benchmark di riferimento

· Amazon si muoverà 1.32 volte lo stesso

Prima dell’uscita dal dato pensavo che se esso si fosse dimostrato forte, i benchmark azionari avrebbero potuto creare una tendenza ribassista di breve termine, motivo per il quale:

· Se l’S&P500 avesse realizzato, ad esempio, 5 sedute dal -1% ciascuna Nvidia, per la sua volatilità, avrebbe potuto realizzare un -8.55% (percentuale trovata moltiplicando il possibile -5% realizzato dal benchmark in 5 sedute totali e il beta di 1.71 di NVDA) e Amazon un -6.6% (per gli stessi motivi)

Scommettere al ribasso su due aziende volatili in un contesto di alta volatilità sui mercati (il VIX si attesta a valori di oltre 36 punti) potrebbe significare guadagnar tanto in poche sedute; questo, tuttavia, è legato in maniera diretta al rischio dell’investimento stesso, perché:

· Quanto più è alto il rendimento che si può ottenere da un investimento sul breve periodo, tanto più il rischio sale

Per andare ad abbassare il rischio, ho dunque deciso di aprire un’operazione in acquisto su IBM, appartenente al settore tecnologico, con beta di 0.83.

Ora, attraverso un esempio, vi faccio capire come IBM influirebbe all’interno della strategia, coprendomi dal rischio:

· Immaginiamo che, dopo aver aperto le posizioni NVDA e AMZN in short, il mercato azionario si muova al rialzo (contro le mie aspettative) e non al ribasso. Se il benchmark segnasse in 3 sedute un totale di 6 punti percentuali, mi ritroverei ad avere una perdita del 10.3% su NVDA e una del 7.9% su AMZN; totale perdita: 18.2%;

· Con IBM in acquisto recante beta di 0.83, mi ritroverei un guadagno del 5%; l’investimento composto dalle due aziende growth più IBM non segnalerà più una perdita del 18.2%, bensì del 13.2%

Spero di aver spiegato il motivo per il quale ho deciso di inserire anche IBM in acquisto.

IL SEGNALE DI ENTRATA A MERCATO

L’indice di riferimento che ho utilizzato per entrare a mercato è stato SPX/DXY.

Allo stesso indice ho applicato una media a 10 periodi con lo scopo di individuare la tendenza dello stesso nelle ultime due settimane.

Il segnale di apertura dello spread mi è giunto quando l’indice, dopo il dato sul mercato del lavoro, apriva la seduta di contrattazioni con gap-down al di sotto della stessa media mobile:

· Fintanto che il dollaro agirà da bene rifugio e andrà dunque a sovraperformare

l’S&P500 saremo in risk-off, dove lo spread dovrebbe restituirmi delle buone prestazioni

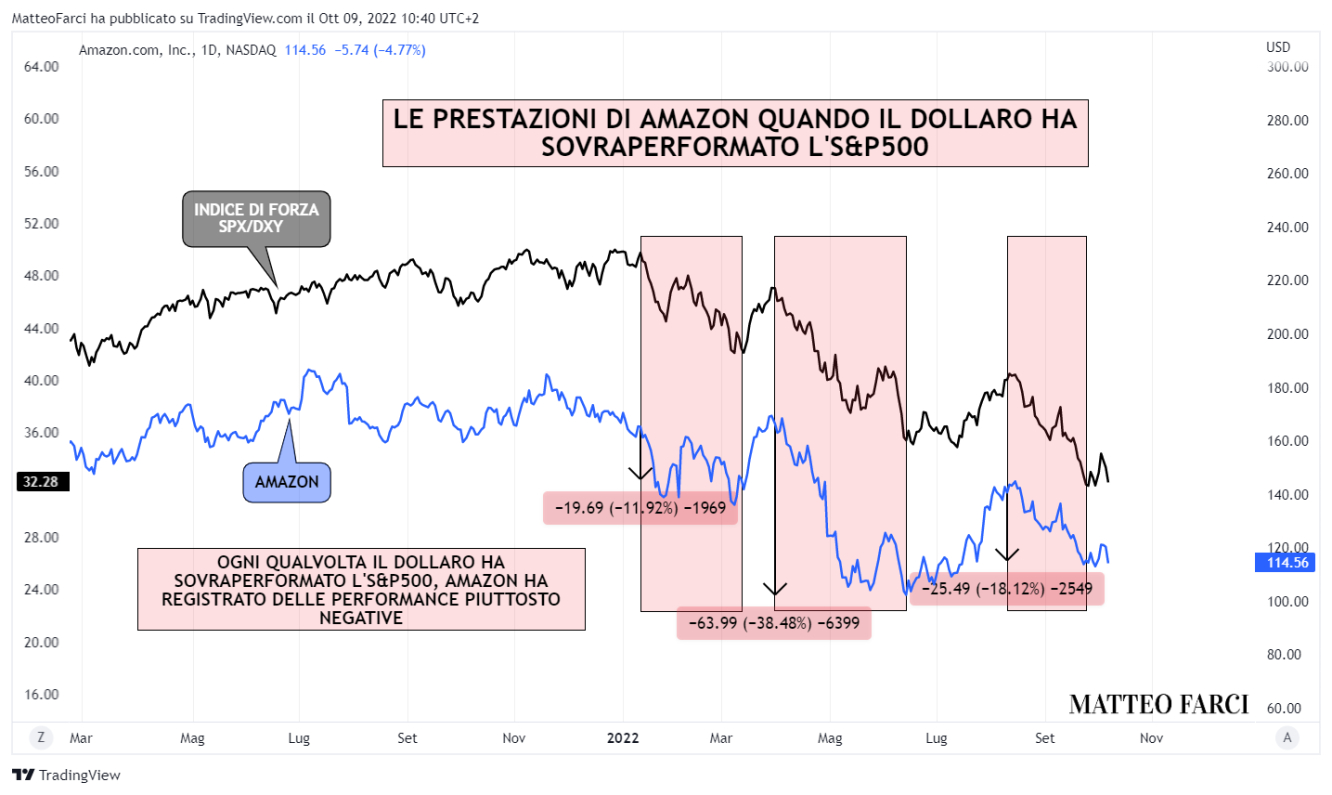

Quando scrivevo di come l’obiettivo fosse quello di cavalcare una tendenza di breve termine, mi riferivo alle stesse evidenziate dai rettangoli di color rosso nella grafica seguente:

Appare ovvio come avessi misurato qualche giorno prima le prestazioni che AMZN e NVDA presentavano ogni qualvolta il dollaro sovraperformava l’S&P500:

Le performance peggiori di NVDA rispetto a quelle di AMZN sono frutto della diversa volatilità tra le aziende growth.

Ho aperto lo spread alle 16:00 di venerdì 7 ottobre. Ad ora le prestazioni sono:

· AMZN: +1.26%

· NVDA: +3.26%

· IBM: -1.29%

Manterrò aperta l’operazione fintanto che il prezzo dell’indice SPX/DXY rimarrà al di sotto della media mobile a 10 periodi.

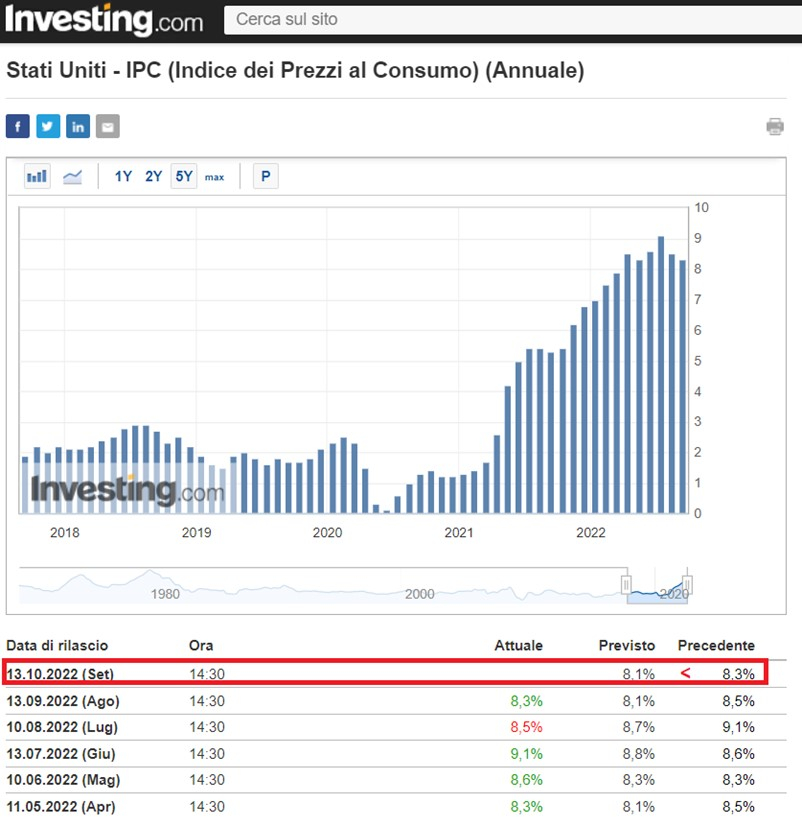

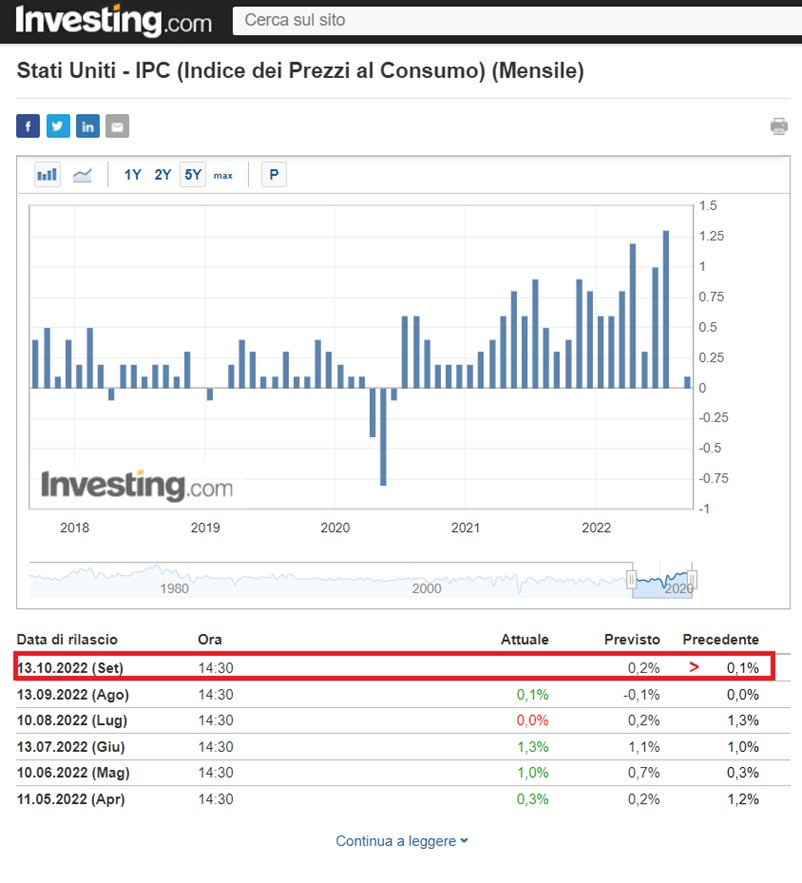

Inoltre, valuterò nei prossimi giorni se mantenere aperto questo “investimento di breve periodo” oltre la seduta di contrattazione del 12 ottobre; il motivo? Il 13 verrà comunicato il dato sull’inflazione:

Le attese vedono il dato anno/anno in contrazione, dal +8.3% al +8.1%; la prospettiva cambia se si osservano le attese sul dato mese/mese, con incremento del +0.2%:

L’evento trascinerà probabilmente tanta volatilità, motivo per il quale mi dimostrerò estremamente cauto.

Ci tengo a specificare di come questo non sia un invito ad investire, ma semplicemente il mettere in pratica determinati concetti e idee che voi stessi leggete all’interno delle mie analisi.

Matteo Farci

- English (USA)

- English (UK)

- English (India)

- English (Canada)

- English (Australia)

- English (South Africa)

- English (Philippines)

- English (Nigeria)

- Deutsch

- Español (España)

- Español (México)

- Français

- Nederlands

- Português (Portugal)

- Polski

- Português (Brasil)

- Русский

- Türkçe

- العربية

- Ελληνικά

- Svenska

- Suomi

- עברית

- 日本語

- 한국어

- 简体中文

- 繁體中文

- Bahasa Indonesia

- Bahasa Melayu

- ไทย

- Tiếng Việt

- हिंदी

Strategia trading intermarket: il mio spread dopo il dato sul NFP e disoccupazione

Pubblicato 10.10.2022, 07:28

Aggiornato 01.11.2024, 10:27

Strategia trading intermarket: il mio spread dopo il dato sul NFP e disoccupazione

Ultimi commenti

Prossimo articolo in arrivo...

Installa le nostre app

Avviso esplicito sui rischi: Il trading degli strumenti finanziari e/o di criptovalute comporta alti rischi, compreso quello di perdere in parte, o totalmente, l’importo dell’investimento, e potrebbe non essere adatto a tutti gli investitori. I prezzi delle criptovalute sono estremamente volatili e potrebbero essere influenzati da fattori esterni come eventi finanziari, normativi o politici. Il trading con margine aumenta i rischi finanziari.

Prima di decidere di fare trading con strumenti finanziari o criptovalute, è bene essere informati su rischi e costi associati al trading sui mercati finanziari, considerare attentamente i propri obiettivi di investimento, il livello di esperienza e la propensione al rischio e chiedere consigli agli esperti se necessario.

Fusion Media vi ricorda che i dati contenuti su questo sito web non sono necessariamente in tempo reale né accurati. I dati e i prezzi presenti sul sito web non sono necessariamente forniti da un mercato o da una piazza, ma possono essere forniti dai market maker; di conseguenza, i prezzi potrebbero non essere accurati ed essere differenti rispetto al prezzo reale su un dato mercato, il che significa che i prezzi sono indicativi e non adatti a scopi di trading. Fusion Media e qualunque fornitore dei dati contenuti su questo sito web non si assumono la responsabilità di eventuali perdite o danni dovuti al vostro trading né al fare affidamento sulle informazioni contenute all’interno del sito.

È vietato usare, conservare, riprodurre, mostrare, modificare, trasmettere o distribuire i dati contenuti su questo sito web senza l’esplicito consenso scritto emesso da Fusion Media e/o dal fornitore di dati. I diritti di proprietà intellettuale sono riservati da parte dei fornitori e/o dalle piazze che forniscono i dati contenuti su questo sito web.

Fusion Media può ricevere compensi da pubblicitari che compaiono sul sito web, in base alla vostra interazione con gli annunci pubblicitari o con i pubblicitari stessi. La versione inglese di questa convenzione è da considerarsi quella ufficiale e preponderante nel caso di eventuali discrepanze rispetto a quella redatta in italiano.

Prima di decidere di fare trading con strumenti finanziari o criptovalute, è bene essere informati su rischi e costi associati al trading sui mercati finanziari, considerare attentamente i propri obiettivi di investimento, il livello di esperienza e la propensione al rischio e chiedere consigli agli esperti se necessario.

Fusion Media vi ricorda che i dati contenuti su questo sito web non sono necessariamente in tempo reale né accurati. I dati e i prezzi presenti sul sito web non sono necessariamente forniti da un mercato o da una piazza, ma possono essere forniti dai market maker; di conseguenza, i prezzi potrebbero non essere accurati ed essere differenti rispetto al prezzo reale su un dato mercato, il che significa che i prezzi sono indicativi e non adatti a scopi di trading. Fusion Media e qualunque fornitore dei dati contenuti su questo sito web non si assumono la responsabilità di eventuali perdite o danni dovuti al vostro trading né al fare affidamento sulle informazioni contenute all’interno del sito.

È vietato usare, conservare, riprodurre, mostrare, modificare, trasmettere o distribuire i dati contenuti su questo sito web senza l’esplicito consenso scritto emesso da Fusion Media e/o dal fornitore di dati. I diritti di proprietà intellettuale sono riservati da parte dei fornitori e/o dalle piazze che forniscono i dati contenuti su questo sito web.

Fusion Media può ricevere compensi da pubblicitari che compaiono sul sito web, in base alla vostra interazione con gli annunci pubblicitari o con i pubblicitari stessi. La versione inglese di questa convenzione è da considerarsi quella ufficiale e preponderante nel caso di eventuali discrepanze rispetto a quella redatta in italiano.

© 2007-2025 - Fusion Media Limited. tutti i Diritti Riservati.