- Dopo due anni di acquisti a raffica nel periodo della pandemia, un cambiamento nel comportamento dei consumatori ha lasciato i rivenditori con miliardi di dollari di scorte invendute

- Le vendite di Walmart stanno migliorando grazie alle forti vendite del back-to-school, al calo dei prezzi del carburante e agli acquisti dei clienti in cerca di occasioni

- Target, che genera più vendite da articoli discrezionali, è il rivenditore più colpito, con i suoi margini in calo

Le ultime notizie sugli utili di Target (NYSE:TGT) e di Walmart (NYSE:WMT) indicano che il peggio potrebbe essere passato per i due maggiori rivenditori statunitensi. Nonostante le crescenti difficoltà di inventario, le vendite sono rimaste resistenti nel difficile contesto macroeconomico dell’ultimo trimestre.

Walmart, il più grande rivenditore al mondo, ha registrato un utile per azione migliore del previsto grazie alle robuste vendite per il back-to-school, al calo dei prezzi del carburante e all’aumento degli acquisti da parte dei clienti più ricchi in cerca di occasioni.

Durante la call sugli utili, l’azienda di Bentonville (Arkansas) ha anche comunicato agli investitori che i suoi profitti annuali non sarebbero diminuiti come previsto tre settimane fa, quando aveva lanciato un profit warning.

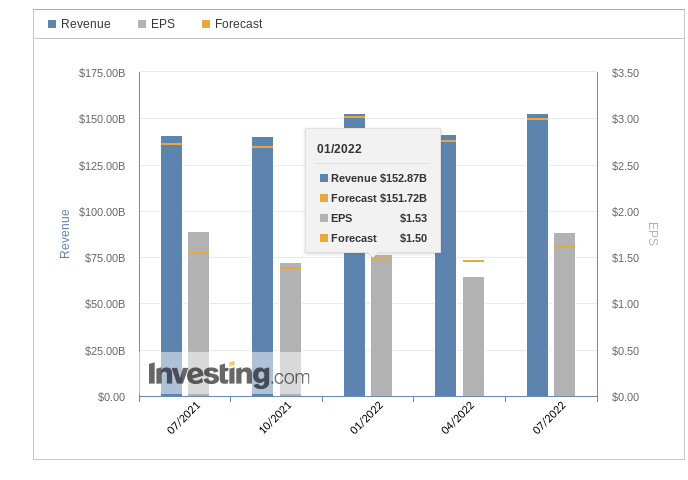

Fonte: Investing.com

Target, con sede a Minneapolis, in Minnesota, ha mantenuto le sue previsioni di crescita dei ricavi per l’intero anno nella fascia bassa o media a una cifra e un margine operativo di circa il 6% nella seconda metà dell’anno.

Eccesso di scorte

Dopo due anni di acquisti a raffica nel periodo della pandemia, un improvviso cambiamento nel comportamento dei consumatori dovuto a un’inflazion al massimo di quarant’anni ha lasciato a Walmart e Target miliardi di dollari di scorte invendute, danneggiando i loro margini e i prezzi delle azioni.

Target sembra stia pagando il prezzo più alto di questo riequilibrio dei consumatori. Gli utili netti dell’azienda sono crollati del 90%, mentre il margine operativo è sceso all’1,2% nel trimestre terminato il 30 luglio.

Il colosso del Minnesota, che genera più vendite di articoli discrezionali rispetto a Walmart, è stato costretto a scontare in modo aggressivo le scorte in eccesso in settori come gli elettrodomestici da cucina, i mobili da giardino e le biciclette per uscire dal pantano delle scorte ed evitare ulteriori perdite.

Un barlume di speranza

Visto che il rischio di recessione resta elevato, gli investitori non propensi al rischio dovrebbero evitare di investire in questi colossi delle vendite al dettaglio.

Ma se avete una maggiore tolleranza al rischio, vedo un affare nelle azioni di Target, che hanno perso circa un terzo del loro valore nell’ultimo anno. Walmart ha in gran parte recuperato le perdite precedenti e le sue azioni sono scese solo dell’8% circa nello stesso periodo.

Inoltre, ci sono molti motivi di ottimismo per quanto riguarda Target. In primo luogo, il retailer ha affrontato il problema delle scorte in modo più aggressivo rispetto ai suoi colleghi. Secondo il direttore finanziario di Target:

“Se non avessimo affrontato il problema dell’eccesso di scorte, avremmo potuto evitare qualche sofferenza a breve termine sulla linea dei profitti, ma ciò avrebbe ostacolato il nostro potenziale a lungo termine”.

Questa azione aggressiva mette Target sulla strada della ripresa, in quanto il rivenditore potrebbe essere uno dei primi a sperimentare un recupero dei margini, dato che ha agito in modo così deciso.

Mentre ha alzato il suo obiettivo di prezzo di circa il 25% a 195 dollari, Wells Fargo ha affermato in una recente nota che gli investitori sono troppo pessimisti sul titolo. Sulla nota aggiunge:

“TGT ha subito il primo e più grande colpo di margine nel settore retail, suggerendo un rischio relativamente più basso da qui in poi e una ripresa più rapida. Gli investitori sembrano troppo pessimisti sugli utili in ripresa; noi vediamo un EPS di 12,70 dollari quando il polverone si poserà nel 2023, contro una barra del lato buy che sembra più vicina agli 11 dollari”.

Investors seem too pessimistic on recovery earnings; we see EPS of $12.70 when the dust settles in 2023 vs. a buy-side bar that seems closer to $11.”

Sul fronte macro, ci sono anche sviluppi positivi. Con il rallentamento dell’inflazione negli Stati Uniti, una parte della pressione sulla spesa discrezionale dovrebbe diminuire, a vantaggio di Target più che di Walmart, che genera circa l’80% delle sue vendite da articoli non alimentari. Target ha dichiarato agli investitori che la stagione del back-to-school, spesso indicatore degli affari autunnali e invernali, è stata incoraggiante.

Un altro motivo per acquistare titoli Target è l’impressionante appeal del dividendo della società. Il rivenditore ha aumentato costantemente il suo dividendo ogni anno negli ultimi 50 anni, coprendo crisi come il crollo delle dot-com dei primi anni 2000, il crollo finanziario del 2008-2009 e la pandemia COVID-19.

Mentre consegna liquidità agli investitori ogni trimestre, la catena ha mantenuto un rapporto di payout conservativo di circa il 30%, mostrando una maggiore capacità di distribuzione della liquidità.

Nel giugno dello scorso anno, Target ha annunciato un aumento del 32% del payout, portando il dividendo a 0,9 dollari per azione con un rendimento annuo del 2,3%.

Morale della favola

Target rimane sulla buona strada per superare le sfide a breve termine e riprendere la normale crescita dei margini. L’attuale debolezza offre un interessante punto di ingresso agli investitori di lungo termine.

Nota: L’autore non possiede alcuna posizione nei titoli menzionati nel presente articolo.

Quale titolo dovresti acquistare nel prossimo trade?

Con le valutazioni che schizzano nel 2024, molti investitori non se la sentono di investire in borsa. Sei indeciso su dove investire? Accedi ai nostri portafogli e scopri le nostre opportunità ad alto potenziale.

Solo nel 2024, i ProPicks IA hanno identificato 2 titoli che sono schizzati di oltre il 150%, 4 titoli saliti di oltre il 30%, e altri 3 che sono saliti di oltre il 25%. Si tratta di dati che lasciano di stucco.

Con i portafogli adatti ai titoli degli indici Dow, S&P, ai titoli tech e a quelli Mid Cap è possibile esplorare varie strategie per creare ricchezza.