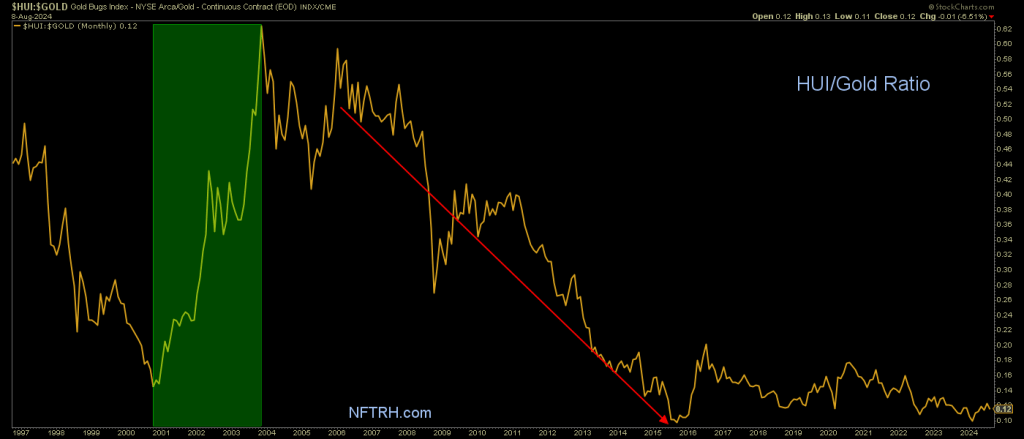

Non ho l’abitudine di pompare il settore azionario più frustrante del pianeta solo per il gusto di farlo. Ma ho l’abitudine di descrivere perché, dal 2003, il contesto macro è stato molto più spesso sfavorevole ai titoli legati all’oro. Di riflesso, indicatori interni come il rapporto HUI/oro sono giustamente bearish a lungo termine.

Come possiamo vedere, il rapporto HUI/oro ha segnato un apice nel 2003 e da allora è sceso e rimasto piatto. Personalmente, credo che abbia segnato un doppio bottom all’inizio dell’anno. Non lo credo perché voglio crederci (anche se vorrei). Ma per via degli sviluppi macro attualmente in atto.

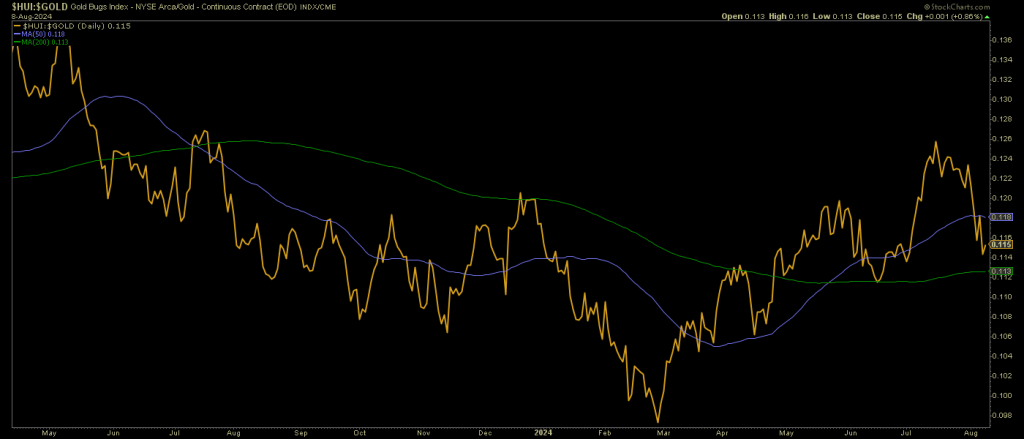

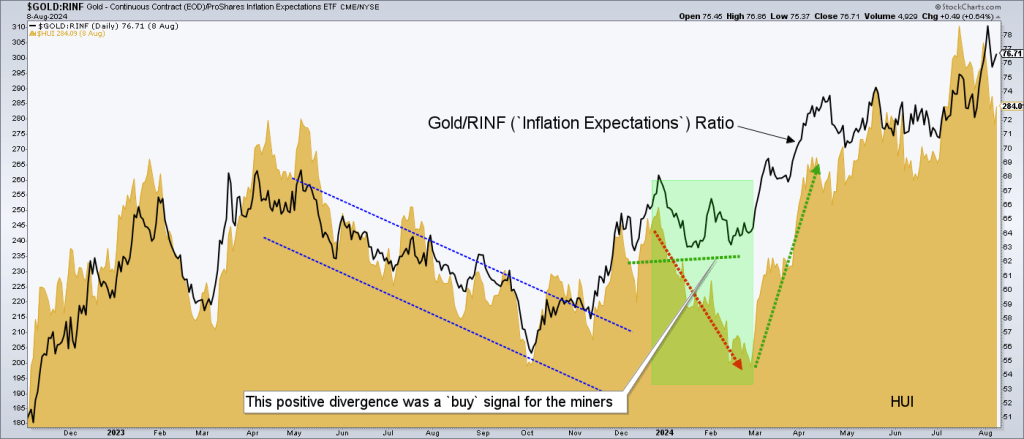

Ma vediamo una panoramica a breve termine del rapporto HUI/oro, intatta fino al minimo secondario, registrato il 28 febbraio. Quelli che vogliono un’indicazione tecnica interna sulle prospettive a breve termine del settore dovrebbero tenere d’occhio questo indicatore. Alla chiusura del mercato l’8 agosto è intatto il rally, sopra il minimo di giugno.

Ma perché stavolta il quadro macro si allinea in modo così diverso per i titoli legati all’oro, rispetto a tutte quelle altre volte in cui le speranze dei fan dell’oro erano state alimentate e poi improvvisamente schiacciate?

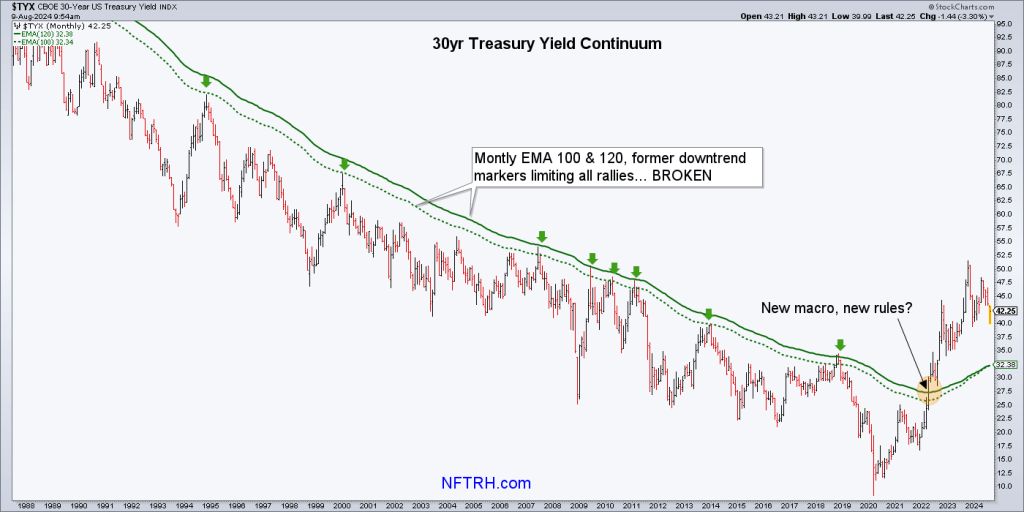

Stavolta è diverso, secondo me, perché sia le operazioni monetarie (Fed) che fiscali (governo) saranno ostacolate in modo significativo dalle implicazioni del grafico sottostante. Non esiste un indicatore singolo che racconti tutta la storia, ma questa immagine racconta effettivamente una storia importante. Si tratta di una storia di licenza implicita nel mercato dei bond, che ha permesso ai politici di gonfiare a piacimento ogni volta che i rendimenti a lungo termine sono scesi nella paura di una deflazione. Esempi drammatici li troviamo nel Q4 2008 e nel Q1 2020.

In sostanza, per i policymaker e per il sistema keynesiano stesso, era questione di “gonfiare o morire”. Hanno scelto abitualmente di “gonfiare” perché il mercato dei bond non solo lo permetteva, ma lo richiedeva (dato che il nostro sistema moderno si regge praticamente sull’inflazione, ovvero sulla creazione di denaro dal nulla e sulla manipolazione della massa monetaria).

Tra parentesi, mi aspetto un continuo calo dei rendimenti dei Treasury, che sarebbe un vantaggio per l’oro e i minatori, ma anche potenzialmente per coloro che parlano di un “atterraggio morbido” dell’economia e di una ripresa del mercato azionario prima dell’arrivo del prossimo bear market. Mi aspetto anche che il cambiamento di tendenza dei rendimenti dei Treasury resista. Sono finiti i giorni in cui i rendimenti dell’1%-2% imploravano una politica inflazionistica. I limiti delle medie mobili ascendenti saranno un campo di battaglia epico se/quando i rendimenti continueranno a diminuire nel breve/medio termine.

Il settore dei titoli dell’oro al momento non è unico, in quanto schizza e si corregge più o meno in linea con la maggior parte degli altri mercati. Ma il punto è che se i policymaker cercano di premere il pulsante del panico come hanno fatto solitamente a ogni segnale di stress sistemico da quando Alan Greenspan ha introdotto l’era dell’inflazione su richiesta nel 2001, i risultati non saranno gli stessi dei precedenti decenni di rendimenti in discesa (segnale macro disinflazionistico). L’ormai defunto trend al ribasso dei rendimenti ha dato la licenza di gonfiare a piacimento durante molti anni di bolla.

Scommetto che la prossima volta il pulsante del panico andrà in cortocircuito. Se si cercherà di gonfiare con tutto questo debito in corso nel sistema, non sarà bello dal punto di vista della stagflazione. Se non si farà niente, potremmo finalmente avere una liquidazione deflazionistica dalla quale il sistema per come lo conosciamo non tornerà indietro.

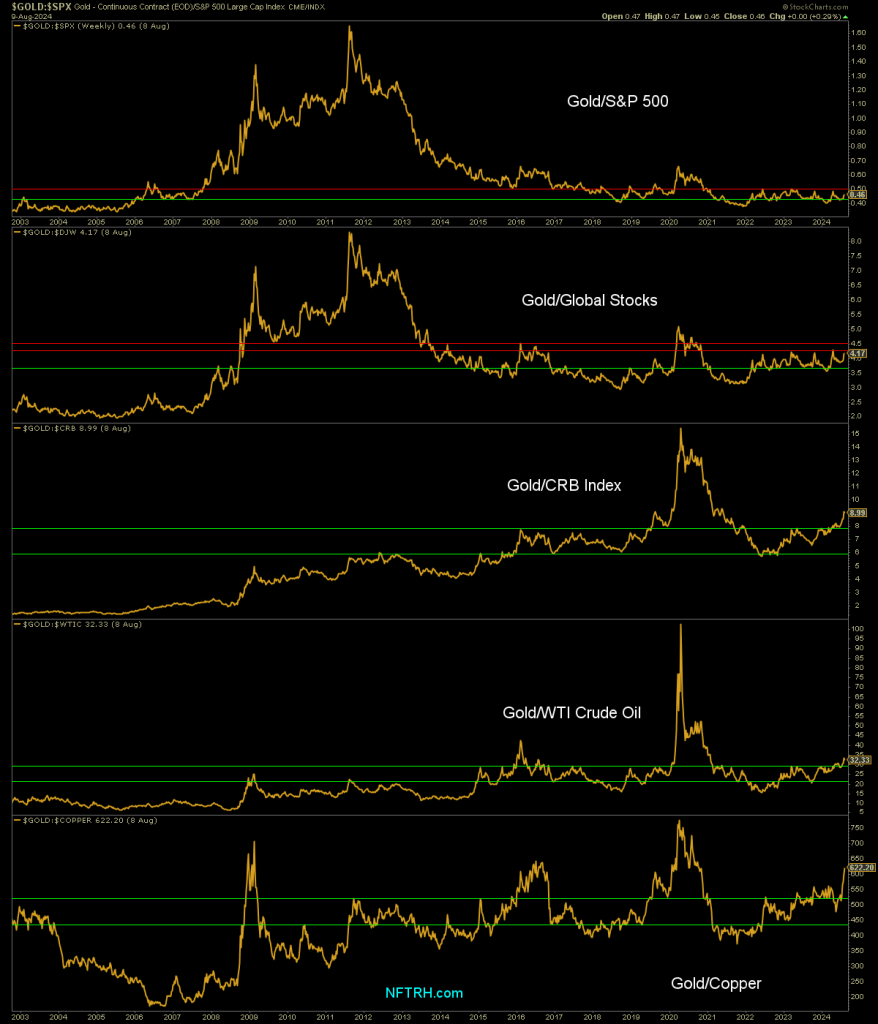

Ma torniamo alla situazione macro dei titoli dell’oro: l’oro sta lavorando per capovolgere la macro dell’inflazione anticiclica e anticiclica. Il grafico settimanale mostra l’oro che ancora combatte per affermarsi sui mercati azionari (dategli tempo), ma in rottura rispetto alle materie prime, tra cui il greggio, il che è un’importante considerazione fondamentale per l’industria mineraria dell’oro, e il rame, che è IL metallo ciclico per eccellenza.

Sono da sempre convinto che una macro anticiclica e, per usare le parole di Bob Hoye, una macro “post-bolla”, debba essere in grado di far sì che i titoli dell’oro siano posizionati in modo unico per ottenere performance positive. Quando inizierà il bear market e l’oro farà il botto rispetto alle azioni (indipendentemente dall’andamento del suo prezzo nominale), si attiverà finalmente la macro post-bolla.

Un’indicazione che abbiamo utilizzato in NFTRH per orientarci nella nuova macro rispetto ai titoli dell’oro è il rapporto Oro/RINF, ossia la performance relativa dell’oro rispetto a un indicatore delle aspettative di inflazione. Al contrario della maggior parte dei 20 anni precedenti, i minatori di oro (HUI) stanno in realtà percorrendo una strada simile a quella della performance dell’oro rispetto alle aspettative di inflazione.

Storicamente, negli ultimi vent’anni, ogni volta che i timori di deflazione sono stati accolti da una politica monetaria/fiscale inflazionistica, i titoli dell’oro hanno guidato i mercati fuori dall’abisso, per poi iniziare a registrare performance nettamente inferiori nel momento in cui l’inflazione ha preso piede e ha iniziato a sostenere l’economia. Ma che succederebbe se, come previsto, non ci fosse un’inflazione ciclica ad arrivare in soccorso dell’economia nella nuova macro? I titoli dell’oro hanno attualmente una correlazione positiva rispetto ai segnali macro disinflazione/deflazione. Se questi segnali diventassero cronici, anche il mercato toro dei titoli dell’oro dovrebbe essere lungo.

Ci sono molte altre indicazioni tecniche, fondamentali e interne da tenere d’occhio man mano che il processo si evolve, ma quelle sopra riportate rappresentano il quadro di uno scenario macro che si sta avviando verso una condizione che sorprenderà molti quando le azioni dell’oro registreranno un rally e, a differenza dei due decenni precedenti, non smetteranno tanto presto di avere una performance superiore.

Si dice che non si investe sui titoli dell’oro ma li si scambia. Ma questa idea è nata in un contesto macro piuttosto diverso da quello verso cui stiamo andando.