Gli azionisti di TJX (NYSE:TJX) hanno visto il valore del loro investimento crollare di quasi il 5% nelle ultime 52 settimane e del 16,7% finora quest’anno. In paragone, l’indice Dow Jones US Retail Index è schizzato del 7,2% negli ultimi 12 mesi ma è sceso del 7,1% sull’anno in corso.

I rivali Ross Stores (NASDAQ:ROST) e Burlington Stores (NYSE:BURL) registrano tonfi del 16,9% e del 33,1% rispettivamente dall’inizio dell’anno.

Il 4 gennaio, le azioni TJX hanno superato i 77 dollari, toccando un massimo storico. Tuttavia, l’8 marzo, il titolo ha visto un minimo di 52 settimane di 57,92 dollari, crollando di oltre il 24% in circa due mesi.

Al momento della scrittura, il titolo si attesta a 63,20 dollari. Il range su 52 settimane è di 57,92-77,35 dollari, mentre la market cap al momento è di 75,4 miliardi.

Quale sarà la prossima mossa del titolo TJX?

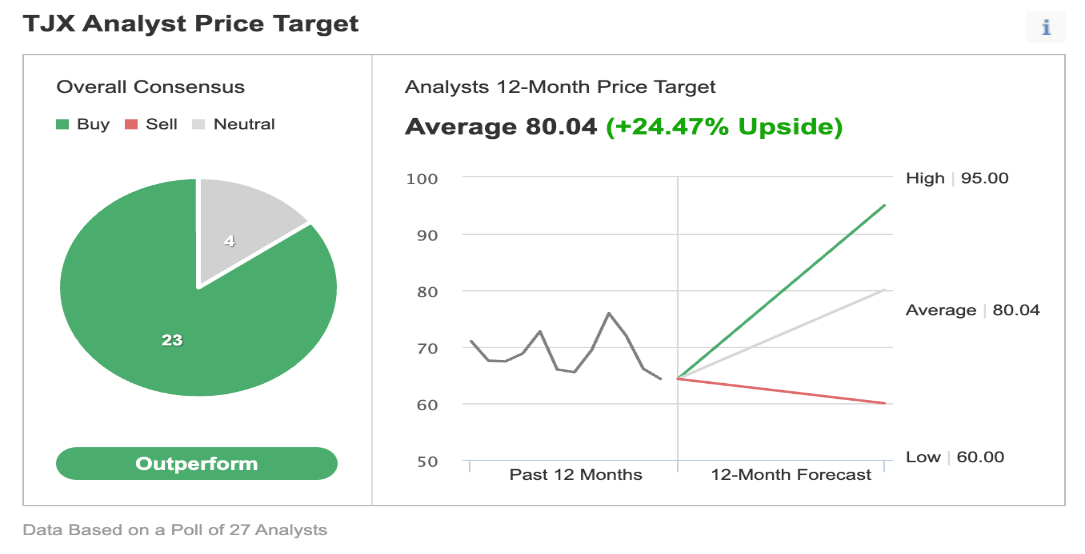

Tra i 27 analisti intervistati da Investing.com, il titolo TJX ha un rating “outperform”, con un prezzo obiettivo medio su 12 mesi di 80,04 dollari. Ciò implica un rialzo di oltre il 26% dal livello attuale. Il range obiettivo è di 60-95 dollari.

Fonte: Investing.com

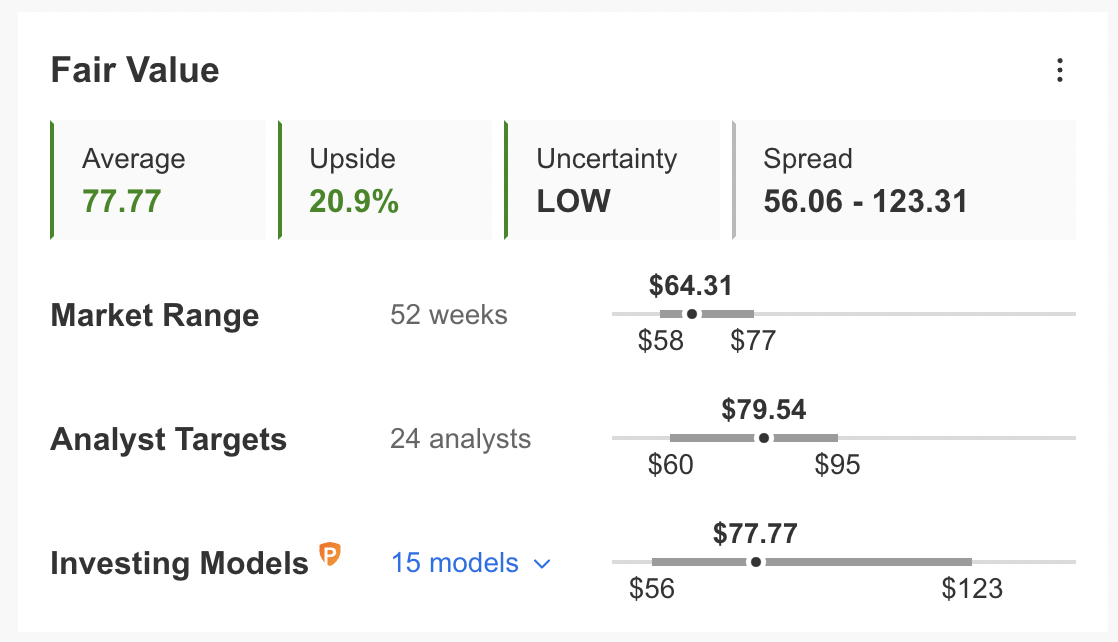

Allo stesso modo, in base ai modelli di valutazione, il fair value medio del titolo TJX Companies su InvestingPro è di 77,77 dollari.

Fonte: InvestingPro

Le nostre aspettative sono che TJX continui a trovare forte supporto al livello di 60 dollari. Sebbene possa inizialmente scendere al di sotto di questo livello, probabilmente rimbalzerà molto rapidamente. Dopodiché è probabile che sia scambiato lateralmente, magari tra 60 e 65 dollari, mentre stabilisce una nuova base.

Cash-Secured Put su TJX

Prezzo intraday: 63,20 dollari

Gli investitori che non temono i movimenti di prezzo giornalieri e che credono nel potenziale a lungo termine dell’azienda potrebbero pensare di investire sul titolo TJX adesso. Potrebbero aspettarsi che il titolo vada verso i 77,77 dollari, il fair value stimato.

Chi ha esperienza con le opzioni potrebbe inoltre considerare la vendita di un’opzione put cash-secured sul titolo TJX, una strategia di cui parliamo spesso. Poiché riguarda le opzioni, questa strategia non è adatta a tutti gli investitori.

Un contratto di opzioni put sul titolo TJX è l’opzione di vendere 100 azioni.

Ammettiamo che un investitore voglia acquistare il titolo TJX ma non voglia pagare il prezzo di 63,20 dollari che presenta al momento della scrittura. L’investitore preferirebbe comprare le azioni ad un prezzo più basso nei prossimi mesi.

Una possibilità sarebbe aspettare che TJX scenda ancora, il che potrebbe succedere ma anche non succedere. L’altra possibilità è vendere un contratto di un’opzione put cash-secured su TJX.

Dunque, il trader scriverebbe un’opzione put ATM o OTM e simultaneamente metterebbe da parte abbastanza denaro da comprare 100 azioni del titolo.

Considerando la data di scadenza dell’opzione del 15 luglio 2022, poiché il titolo è a 63,20 dollari al momento della scrittura, un’opzione put OTM avrebbe uno strike di 60 dollari.

Quindi il venditore dovrebbe comprare 100 azioni TJX allo strike di 60 dollari se il compratore dovesse esercitare l’opzione di assegnarla al venditore.

L’opzione put TJX del 15 luglio allo strike di 60 al momento è offerta ad un prezzo (o premio) di 2,70 dollari.

Il compratore di opzioni dovrebbe pagare 2,70 dollari X 100, o 270 dollari, in premio al venditore di opzioni. L’ammontare del premio appartiene al venditore dell’opzione, a prescindere da cosa succederà in futuro. L’opzione put scadrà venerdì 15 luglio.

Ammesso che il trader voglia entrare in questo trade a 63,20 dollari ora, alla scadenza del 15 luglio il ritorno massimo per il venditore sarebbe 270 dollari, esclusi costi e commissioni di trading.

Il massimo guadagno del venditore sarebbe il premio se il titolo TJX dovesse chiudere sopra lo strike di 60 dollari. Se dovesse succedere, l’opzione scadrebbe senza valore.

Se l’opzione put dovesse essere in the money in qualunque momento prima, o durante, la scadenza del 15 luglio, potrà essere assegnata. Il venditore sarebbe allora obbligato a comprare 100 azioni TJX al prezzo strike dell’opzione put di 60 dollari (un totale, cioè, di 6.000 dollari).

Il punto di pareggio del nostro esempio è il prezzo strike (60 dollari) meno il premio dell’opzione ricevuto (2,70 dollari), cioè 57,30 dollari. Questo è il prezzo al quale il venditore comincerebbe ad andare in perdita.

Gli investitori che finiscono per possedere le azioni TJX dopo la vendita di put potrebbero pensare anche a delle covered call per aumentare i potenziali ritorni delle loro azioni. Quindi, la vendita di cash-secured put potrebbe essere considerata il primo passo per il possesso del titolo.