- Uber ed Airbnb sono alle prese con ostacoli macroeconomici simili

- Ma lo shock della pandemia ha dimostrato che i loro business model sono resilienti e possono sopportare un improvviso calo della domanda

- Il titolo Uber ha recuperato negli ultimi tre mesi, con +50% dal minimo di giugno

A meno che non arrivi una svolta positiva per l’economia, due colossi tech dell’era moderna, Uber Technologies (NYSE:UBER) ed Airbnb (NASDAQ:ABNB), sono destinati a vivere la loro prima recessione da quando sono sbarcati in borsa.

Le due aziende di San Francisco appartengono ad un segmento di mercato nato dopo la crisi finanziaria globale del 2008. Dunque non hanno mai affrontato sfide come quelle attuali.

Tuttavia, sebbene gli investitori solitamente siano riluttanti a tenere in portafoglio le compagnie tech quando si naviga in cattive acque, entrambi gli operatori sono usciti più forti dallo shock economico della pandemia.

Vediamo nel dettaglio la loro recente performance per capire se i loro titoli possano essere un affare per gli investitori a lungo termine.

Uber trae vantaggio dalla diversificazione

La strategia post-pandemia dell’amministratore delegato Dara Khosrowshahi è stata quella di capitalizzare sul boom delle consegne espandendosi in altre categorie, come prodotti dei mini-market, alcol e prodotti alimentari, diventando molto di più che una semplice app di ride-sharing.

Gli ultimi utili dimostrano che questa strategia sta dando frutto. Sia ricavi che ordini lordi sono schizzati ad un massimo storico nel trimestre terminato il 30 giugno.

Il fatturato di Uber Eats è cresciuto del 25% dall’anno scorso e dovrebbe continuare a farlo: Khosrowshahi ha detto agli analisti che il focus per il resto dell’anno sarà aumentare la redditività nel segmento delivery.

Il titolo Uber ha recuperato nettamente negli ultimi tre mesi, schizzando di circa il 55% dal minimo di giugno. Secondo la maggior parte degli analisti, questo slancio probabilmente continuerà, man mano che la società si avvicinerà alla redditività.

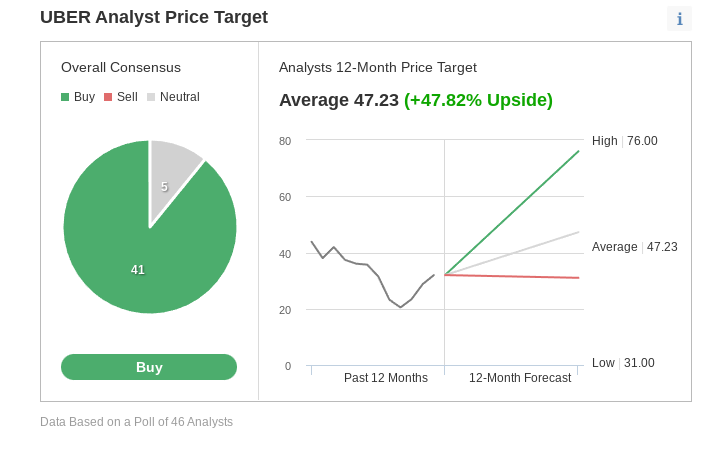

In un sondaggio di Investing.com su 46 analisti, 41 danno un rating buy, con un price target che implica un rialzo del 48%.

Fonte: Investing.com

In una recente nota, Wolfe ha confermato Uber come scelta ottimale, vedendo “considerevole spazio per la redditività” nella compagnia. Bernstein ribadisce che Uber è “outperform”, affermando che, in un contesto economico difficile, gli investitori dovrebbero tenersi stretti i leader di mercato, come Uber, appunto, che possono emergere da questo periodo come imprese migliori.

Airbnb trae vantaggio dalla ripresa globale dei viaggi

Airbnb ha sviluppato un business model abbastanza flessibile per far fronte alle varie sfide economiche. La recente dimostrazione di questa adattabilità è arrivata durante la pandemia, quando la domanda di viaggi è improvvisamente affondata, facendo sorgere dubbi sul futuro di una compagnia che aveva debuttato in borsa durante una delle peggiori emergenze sanitarie della storia moderna.

Ma, in questi due anni di scombussolamenti, Airbnb non solo è riuscita a sopportare la pandemia, ma anche a prosperare, raggiungendo l’anno migliore della sua storia nel 2021.

La società ha rapidamente ristrutturato la sua app per approfittare di un nuovo mondo di viaggi grazie alla flessibilità offerta dalle politiche di lavoro da remoto che hanno consentito alle persone di spostarsi in migliaia di città e paesi, restandoci a volte per settimane, mesi o persino intere stagioni.

Le permanenze a lungo termine sono state la categoria con la crescita più rapida nel secondo trimestre, con un aumento di quasi il 90% rispetto a tre anni fa, suggerendo che parte dell’impennata dovuta alla pandemia è destinata a durare, soprattutto quando moltissimi lavoratori hanno la possibilità di lavorare da qualunque posto.

In base al suo ultimo report sugli utili, ANBN ha registrato un balzo del 58% su base annua delle vendite nel Q2 a 2,1 miliardi di dollari, il suo secondo trimestre più redditizio finora. Tuttavia, questa crescita è stata più lenta rispetto al trimestre precedente, quando i ricavi erano schizzati del 70% in confronto al primo trimestre del 2020.

L’impennata dei prezzi ed i tassi di interesse più alti cominciano a pesare sul potere di spesa dei consumatori e la domanda di viaggi potrebbe esserne colpita nei prossimi giorni, quando il desiderio post-pandemico di prendere un aereo diminuirà.

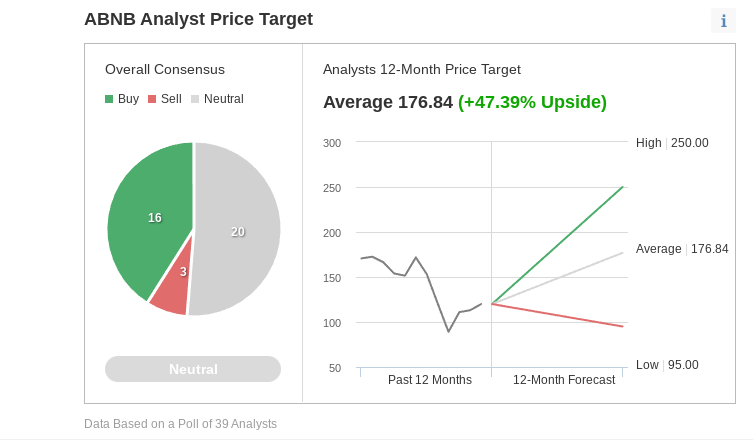

Ecco perché la maggior parte degli analisti di Wall Street non crede che sia il momento giusto per scommettere sul titolo Airbnb, malgrado la società preveda un terzo trimestre da record in termini di prenotazioni lorde e vendite. In un sondaggio di Investing.com su 39 analisti, solo 16 considerano il titolo un buy.

Fonte: Investing.com

Morale della favola

Sebbene mi piacciano entrambi i titoli per un portafoglio buy-and-hold a lungo termine, il business model diversificato di Uber lo rende molto più resiliente ad uno shock economico. Nonostante sia ancora forte, Airbnb è più esposto a problemi economici se i viaggiatori dovessero diminuire le spese voluttuarie. Se dovessi scegliere tra i due, consiglieri Uber.

Nota: L’autore è long sia su Uber che su Airbnb.