Indipendentemente dalla direzione che prenderà il mercato, qui di seguito evidenzio un titolo che probabilmente sarà richiesto e un altro che potrebbe subire un nuovo ribasso. Ricordate però che il mio orizzonte temporale è solo per questa settimana, da lunedì 20 a venerdì 24 maggio.

Da comprare: Nvidia

Prevedo che questa settimana Nvidia sovraperformerà, e forse culminerà in un breakout e in una spinta verso nuovi massimi storici, dato che il beniamino della tecnologia si prepara a presentare un’altra relazione sugli utili trimestrali in crescita e in aumento, grazie all’aumento della domanda per i suoi chip AI.

Il gigante dei chip con sede a Santa Clara, in California, pubblicherà l’aggiornamento del primo trimestre dopo la chiusura di mercoledì alle 16:20, e si prevede che il record di vendite verrà nuovamente battuto, poiché le prospettive di crescita dell’intelligenza artificiale rimangono forti. Alle 17:00 è prevista una call con il CEO Jensen Huang.

Gli operatori di mercato si aspettano una notevole oscillazione delle azioni NVDA a seguito dei dati, come da mercato delle opzioni, con un possibile movimento implicito di circa il 9% in entrambe le direzioni. In particolare, le azioni hanno registrato un’impennata del 13% dopo l’ultima relazione sugli utili di febbraio.

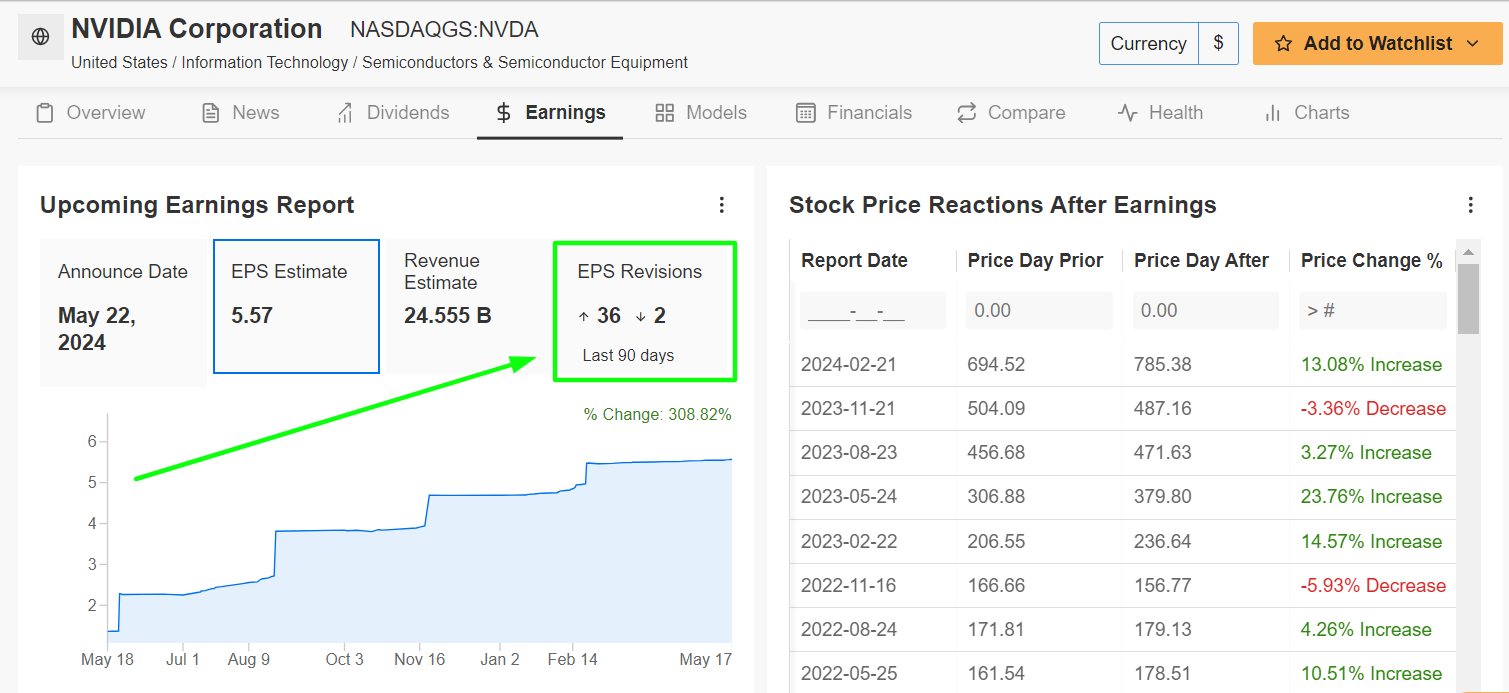

Come era prevedibile, un sondaggio di InvestingPro sulle revisioni degli utili da parte degli analisti indica un aumento dell’ottimismo in vista dei dati, grazie al rapido passaggio all’elaborazione accelerata e all’IA generativa. Le stime sugli utili sono state riviste al rialzo 36 volte negli ultimi 90 giorni, rispetto a due sole revisioni al ribasso.

Fonte: InvestingPro

Le aspettative prevedono per Nvidia un utile per azione di 5,57 dollari per il primo trimestre, con un balzo del 412% rispetto all’utile per azione di 1,09 dollari del periodo precedente. Se tale risultato si realizzasse, Nvidia registrerebbe il trimestre più redditizio della sua storia.

Nel frattempo, si prevede che il fatturato salirà del 241% rispetto all’anno precedente, raggiungendo i 24,55 miliardi di dollari, in quanto il leader tecnologico beneficia dell’aumento della domanda dei suoi chip AI A100 e H100, che sono diventati uno standard nello sviluppo dell’AI.

Se questo dato venisse confermato, Nvidia registrerebbe il quarto trimestre consecutivo di crescita percentuale a tre cifre del fatturato e degli utili.

Ma, come di solito accade, gli investitori si concentreranno sulle prospettive per il trimestre in corso e per quelli successivi. Ritengo che l’amministratore delegato Jensen Huang fornirà indicazioni sugli utili e sulle vendite migliori del previsto, grazie alla forte domanda di processori grafici utilizzati per l’esecuzione di applicazioni AI.

Il titolo NVDA ha chiuso la seduta di venerdì a 924,79 dollari, appena al di sotto del massimo storico di 974 dollari raggiunto l’8 marzo. Ai livelli attuali, Nvidia ha una capitalizzazione di mercato di 2,3 trilioni di dollari, il che la rende la terza società di maggior valore quotata alla borsa statunitense.

Fonte: Investing.com

Le azioni sono aumentate di ben l’86,7% nel 2024, rendendo Nvidia uno dei titoli S&P 500 più performanti dell’anno, grazie al continuo fermento legato all’intelligenza artificiale.

Vale la pena ricordare che il “Financial Health Score” di Nvidia, valutato dai modelli basati sull’intelligenza artificiale di InvestingPro, riflette la sua eccellente posizione finanziaria e la promettente traiettoria di crescita. Pro sottolinea anche il previsto aumento sostanziale del flusso di cassa libero di Nvidia grazie ai suoi elevati margini operativi.

Da vendere: Target

Ritengo che per Target si prospetti una settimana difficile, in quanto gli ultimi risultati e le ultime indicazioni del grande distributore non convinceranno gli investitori a causa del difficile contesto operativo, del panorama competitivo e delle continue attività di sconto.

I risultati finanziari di Target per il primo trimestre sono attesi prima dell’apertura della borsa mercoledì alle 6:30AM ET e probabilmente subiranno un colpo a causa del rallentamento della domanda da parte dei consumatori di articoli discrezionali, come l’arredamento, l’abbigliamento e gli accessori.

L’azienda di Minneapolis, in Minnesota, è il settimo più grande rivenditore di negozi negli Stati Uniti, ed ha lottato con l’aumento dei costi e la diminuzione dei margini operativi in questo contesto.

Secondo il mercato delle opzioni, gli operatori stanno valutando un’oscillazione di circa il 7% in entrambe le direzioni per il titolo TGT dopo i dati.

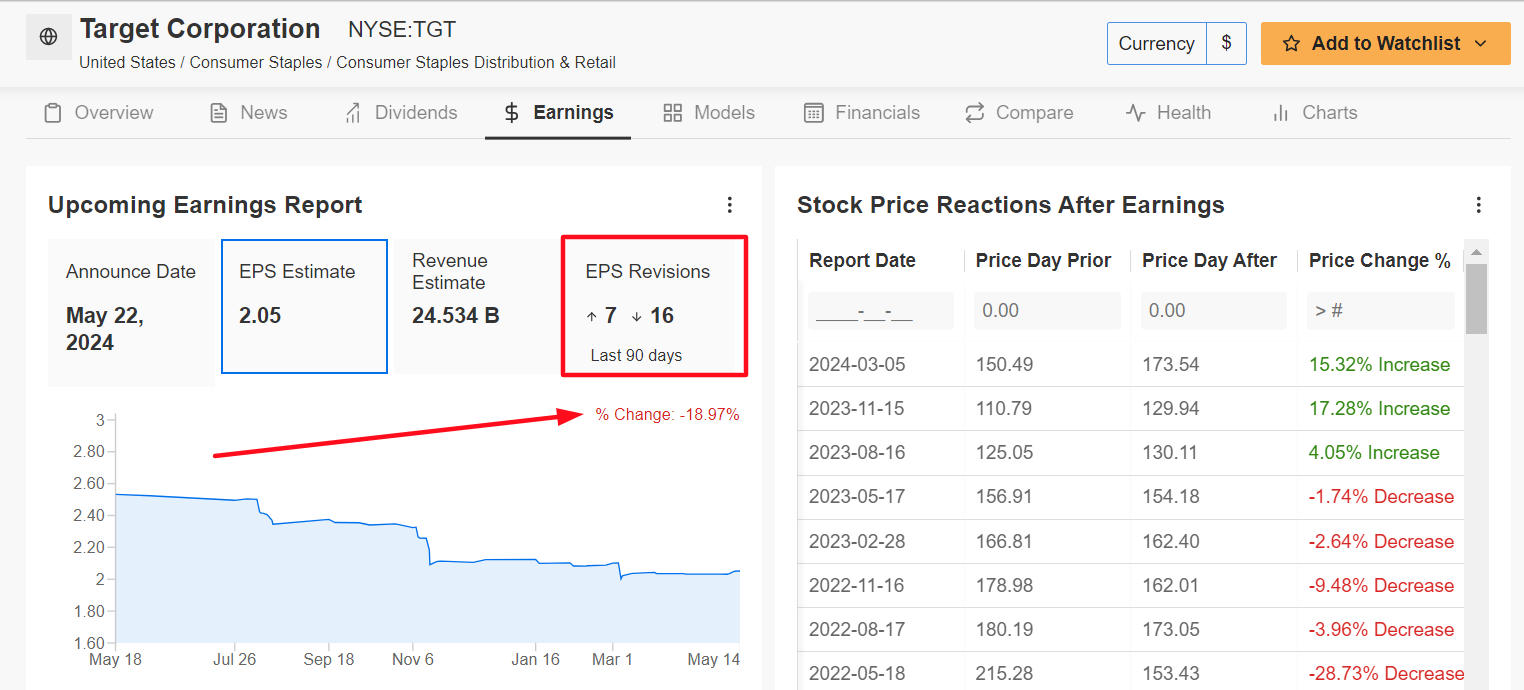

A sottolineare le sfide a breve termine che Target sta affrontando, 16 dei 23 analisti intervistati da InvestingPro hanno tagliato le loro stime sugli utili prima della stampa, con un calo di circa il 19% rispetto alle loro aspettative iniziali.

Fonte: InvestingPro

Il consenso prevede che Target riporti un utile di 2,05 dollari per azione per il trimestre di aprile, lo stesso del periodo precedente.

Nel frattempo, si prevede che il fatturato diminuisca del 3,1% su base annua, raggiungendo i 24,53 miliardi di dollari, a causa del debole andamento del traffico e della scarsa spesa dei consumatori per i beni discrezionali.

Pertanto, ritengo che l’amministratore delegato Brian Cornell adotterà un tono cauto nelle sue previsioni per il trimestre in corso, per riflettere le preoccupazioni relative al rallentamento dell’economia, nonché le preoccupazioni per le persistenti pressioni inflazionistiche e gli elevati tassi di interesse.

Il titolo TGT ha chiuso venerdì a 160,16 dollari, in calo rispetto al picco del 2024 di 181,74 dollari raggiunto il 1° aprile. Alle valutazioni attuali, Target ha un valore di mercato di 74 miliardi di dollari.

Fonte: Investing.com

Su base annua il titolo ha registrato un guadagno di circa il 12,5%.

Va notato che Target ha attualmente un “Punteggio complessivo” di InvestingPro inferiore alla media, pari a 2,6 su 5,0, a causa delle persistenti preoccupazioni per l’indebolimento dei margini di profitto e la crescita discontinua delle vendite.

Assicuratevi di controllare InvestingPro per rimanere in sintonia con l’andamento del mercato e con le sue implicazioni per il vostro trading.

I lettori di questo articolo hanno diritto a uno sconto del 40% sui piani annuali e biennali con i codici coupon PROTIPS2024 (annuale) e PROTIPS20242 (biennale).

Che siate investitori alle prime armi o trader esperti, l’utilizzo di InvestingPro può aprire un mondo di opportunità di investimento riducendo al minimo i rischi in un contesto difficile, caratterizzato da un’inflazione elevata, tassi di interesse elevati e crescenti turbolenze geopolitiche.

Abbonatevi qui e sbloccate l’accesso a:

- Fair Value: Per scoprire immediatamente se un titolo è sottovalutato o sopravvalutato.

- ProPicks: Azioni vincenti selezionate dall’intelligenza artificiale con un comprovato track record.

- ProTips: Approfondimenti in pillole per semplificare i dati finanziari complessi.

- Stock Screener: Ricerca dei titoli migliori in base a centinaia di filtri e criteri selezionati.

- Top Ideas: Per scoprire quali azioni stanno acquistando investitori miliardari come Warren Buffett, Ray Dalio, Michael Burry e George Soros.

Nota dell’autore: Al momento della scrittura sono long sull’S&P 500, e sul Nasdaq 100 tramite l’SPDR S&P 500 ETF (SPY), e l’Invesco QQQ Trust ETF (QQQ).

Ribilancio regolarmente il mio portafoglio di singoli titoli ed ETF sulla base di una costante valutazione del rischio sia del contesto macroeconomico che dei risultati finanziari delle società.

Le opinioni espresse in questo articolo sono esclusivamente quelle dell’autore e non devono essere considerate come consigli di investimento.

Seguite Jesse Cohen su X/Twitter @JesseCohenInv per ulteriori analisi e approfondimenti sul mercato azionario.