Questo articolo è stato scritto in esclusiva per Investing.com

Il mercato ha l’abitudine di ripetere la storia regolarmente, con fattori di innesco sempre leggermente diversi, ma la morale è quasi sempre la stessa. A quanto pare, data la recente palla curva lanciata dalla Fed durante il vertice del FOMC della scorsa settimana, la curva del rendimento è passata da in inclinazione a in appiattimento. In passato, questa azione solitamente ha scatenato i timori di una potenziale recessione.

Chiaramente, una curva del rendimento in appiattimento metterebbe in allarme molti investitori circa un’economia in rallentamento. E questo probabilmente spingerebbe gli investitori a tenersi alla larga dagli asset di reflazione che hanno guidato la carica dalle elezioni di novembre. Di conseguenza, i settori di banche, industrie, materiali ed energia molto probabilmente vedrebbero dei bruschi ribassi.

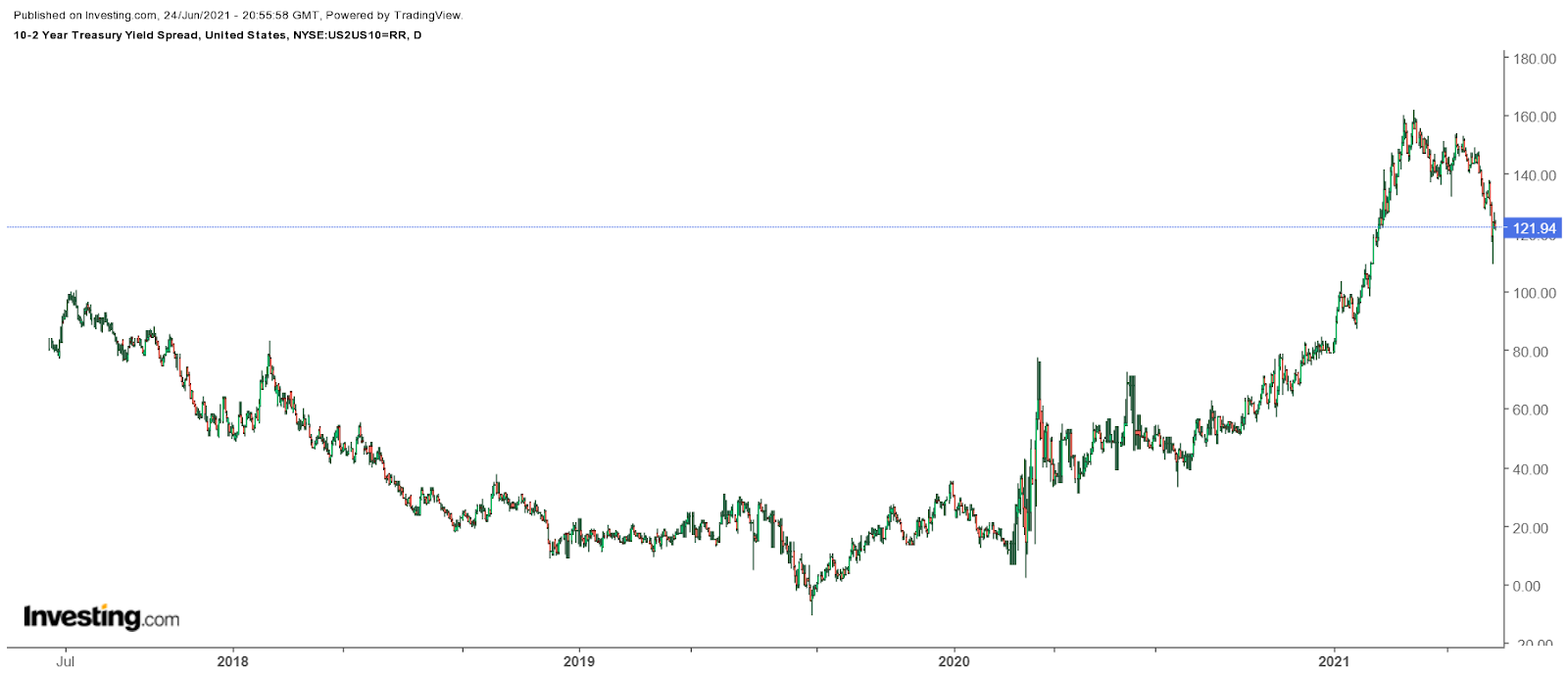

Rendimento spread Treasury 10-2 anni

Curva più piatta

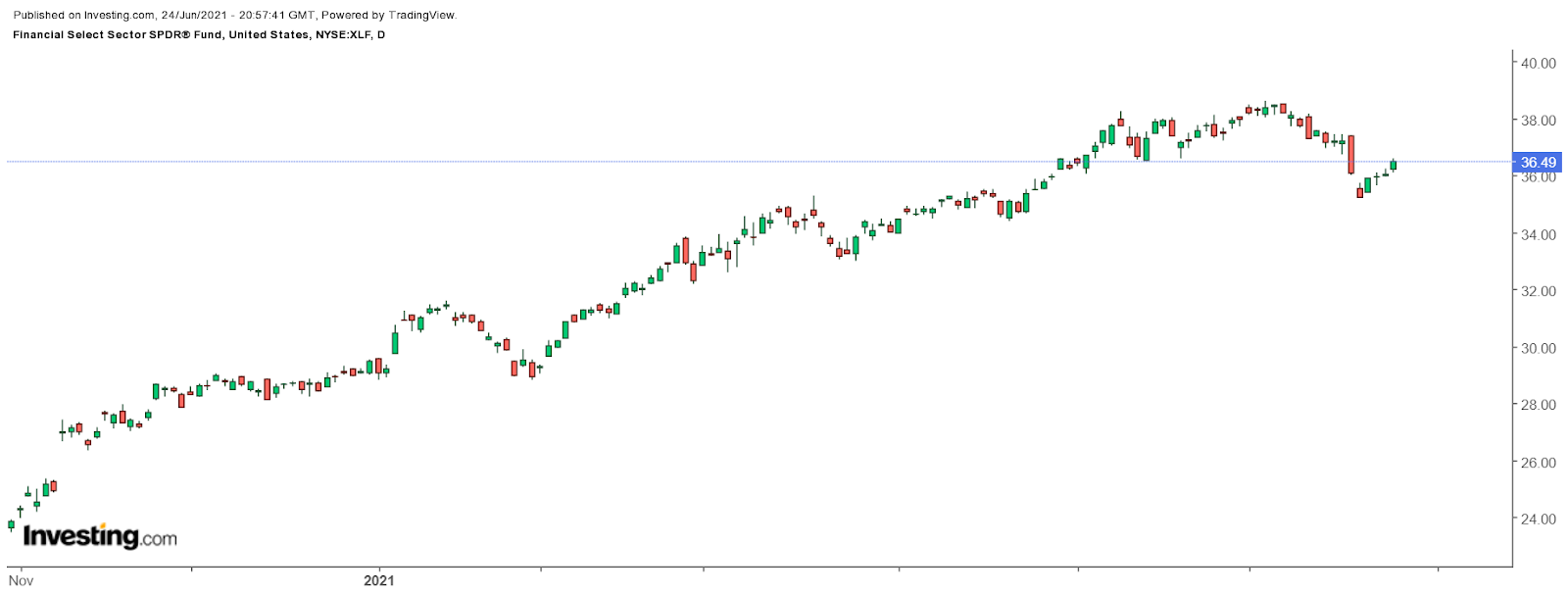

Il danno alla curva del rendimento a questo punto non è stato tanto tremendo ma è bastato a far crollare il Financial ETF (NYSE:XLF) la scorsa settimana. Segna un crollo di circa il 5,25% ora dal picco del 7 giugno. Il rendimento dei Titoli del Tesoro a 10 anni meno quelli a 2 anni ha raggiunto il picco di circa l’1,6% ad inizio aprile e da allora è crollato a circa l’1,22%, con un calo di circa 40 punti base. All’inizio, la curva di stava appiattendo per via del calo dei tassi decennali ma, dopo la decisione della Fed della scorsa settimana, la mossa ha accelerato, con i tassi a 2 anni saliti da 12 a 26 punti base, il 15 giugno.

Andamento giornaliero XLF

La parte breve dovrà salire

Nel tempo, la parte a breve termine in salita e la parte a lungo termine in calo della curva probabilmente si appiattiranno ulteriormente. A quanto pare, se la Fed prevede 2 aumenti dei tassi entro il 2023, il rendimento a 2 anni potrebbe salire molto di più, potenzialmente ben oltre i 60 punti base. Tuttavia, il rendimento decennale scende da un po’, segnale che il mercato dei bond non vede una minaccia a lungo termine di inflazione nell’economia. La curva in appiattimento suggerirebbe che il mercato dei bond vede un’economia in rallentamento in futuro, probabilmente causata da una politica monetaria più aspra.

Rendimenti giornalieri Buoni del Tesoro a 2 anni

Scambi di reflazione i più colpiti

Sarebbe un fattore estremamente negativo per il reflation trade sul mercato azionario. Questi settori hanno visto enormi quantità di apprezzamento negli ultimi mesi tra l’aumento degli spread e delle aspettative sull’inflazione. Tuttavia, la Fed ha essenzialmente capovolto questi scambi con le sue recenti azioni. Ammettiamo che spread ed aspettative sull’inflazione continuino a scendere. In questo caso, è probabile che si traduca sul mercato azionario, con i settori reflazionari che vedranno il danno maggiore.

Questa storia si ripete regolarmente, con una curva del rendimento in appiattimento che scatena continuamente timori tra gli investitori circa il messaggio dei mercati dei bond. Ovviamente, questo non vuol dire che questi timori si scateneranno oggi o domani. Tuttavia, ammettiamo che lo spread continui ad appiattirsi ad un certo punto: questi timori probabilmente si scateneranno. In questo caso, sarà prestata molta più attenzione, che si sposterà alla fine sui timori di un rallentamento della crescita o, peggio, di una recessione.

Osservare la direzione dello spread nelle prossime settimane potrebbe essere cruciale per determinare in quale direzione gli investitori azionari sposteranno i loro possedimenti. Più si appiattirà la curva, più forti saranno queste rotazioni probabilmente, e più si accentueranno i timori di un tonfo economico.