La scorsa settimana i titoli azionari sono rimasti per lo più fermi o in ribasso, con l’indice S&P 500 in calo di circa 40 punti base venerdì, mentre il NASDAQ 100 ha chiuso in ribasso di circa 50 punti base. Questo a seguito di un rally di venerdì mattina che è stato contrastato da vendite iniziate poco dopo le 10 del mattino.

La vendita è stata sufficiente a spingere l’S&P 500 a oltre l’1% dai massimi del mattino e a creare una candela ribassista engulfing sul grafico giornaliero. Si è trattato della seconda candela di questo tipo in una settimana.

Questo ha creato due modelli di inversione chiave che i tori cercheranno di evitare questa settimana:

1. Schema di inversione 2B Daily Top

Si è anche creato quello che sembra essere un modello di inversione 2b top. Questi pattern non funzionano sempre, ma sono piacevoli da usare perché ci danno dei livelli con cui lavorare che ci dicono molto su dove il mercato potrebbe essere diretto.

Questo pattern si forma spesso quando un indice o un’azione tenta di fare un nuovo massimo, non riesce a mantenerlo e chiude al di sotto del precedente massimo di chiusura.

2. Schema di chiusura settimanale

Anche sulla candela settimanale, abbiamo visto il massimo di questa settimana superare il massimo della settimana scorsa, con l’indice che ha chiuso in ribasso la settimana. Questo non accade spesso, ma è successo diverse volte da gennaio 2020.

In questo arco di tempo, sembra essersi verificato altre otto volte e in sette di queste occasioni ha portato a una settimana più bassa la settimana successiva. In 5 delle sette occasioni, ha portato a cali del 35,3%, 11,2%, 14,4%, 12,9% e 19,3%.

Nelle altre due occasioni, l’indice è sceso del 2,1%; nell’altra, del 2,5%. Solo una volta l’indice è salito: nel gennaio 2021. Quindi, il segnale ha un certo peso e non dovrebbe essere ignorato o scartato facilmente.

Questo ci dice un paio di cose che possiamo utilizzare per valutare meglio l’andamento futuro. Se questa settimana l’S&P 500 chiuderà al di sopra di 5.487,02 sul grafico giornaliero, il modello di trading giornaliero 2b top sarà invalidato.

La candela di inversione settimanale sarà invalidata se l’indice S&P 500 chiuderà al di sopra di 5464,61 sul grafico settimanale.

Chi guarda questo dato di fatto dirà che è ridicolo pensare che l’indice S&P 500 possa scendere di alcuni dei valori sopra citati. Potrei anche sostenere che sarebbe stato sciocco credere che l’S&P 500 potesse fare un rally così forte dal minimo dell’ottobre 2023.

L’S&P 500 ha impiegato 271 giorni per passare da 4.100 dell’8 aprile 2021 al massimo intraday di 4.818 il 4 gennaio 2022, quando i tassi overnight erano allo 0% e la Fed stava conducendo il QE. L’S&P 500 ha impiegato 245 giorni per recuperare il 34,4% dal minimo del 27 ottobre di 4.100 al massimo intraday della settimana del 28 giugno, con tassi overnight del 5,33% e la Fed che svuotava il bilancio.

Quale delle due cose sembra più ridicola ora? La cautela è quindi giustificata al momento, ed essere cauti non significa essere ribassisti o ribassisti a oltranza. Si tratta di valutare le probabilità e di gestire il rischio.

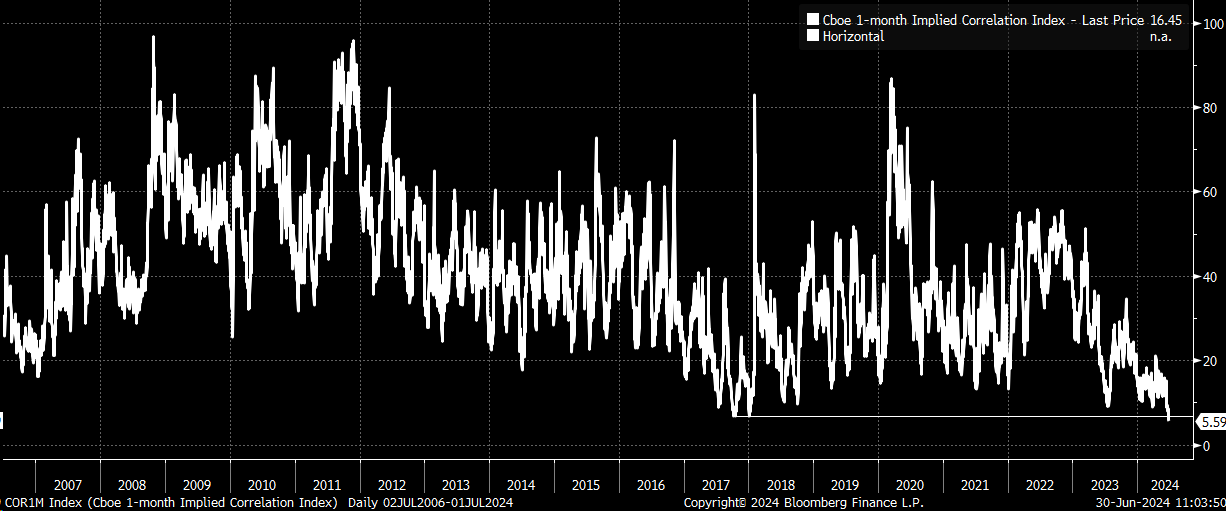

Alcune condizioni di questo mercato sono estreme, soprattutto per quanto riguarda le correlazioni implicite, che hanno chiuso al di sotto di 6, il livello più basso di sempre, non di poco ma di più di un punto intero, a 5,59 rispetto al precedente minimo di 6,78 dell’ottobre 2017.

Nel frattempo, gli spread del credito ad alto rendimento stanno aumentando di pari passo con l’aumento dei prezzi delle azioni. L’ultima volta abbiamo visto queste condizioni svilupparsi nel gennaio 2020 e nell’autunno 2021.

Nel frattempo, l’ETF SMH sembra essere in procinto di completare un gigantesco cuneo ascendente di allargamento, dato che la media mobile a 20 giorni funge da supporto. Una rottura del supporto a 255 dollari confermerebbe la rottura del pattern e l’inizio di un movimento al ribasso.

Nel frattempo, Nvidia (NASDAQ:NVDA) è incuneata tra la media mobile esponenziale a 10 giorni e la media mobile semplice a 20 giorni, il che significa che le cose sono abbastanza facili perché una chiusura al di sopra della EMA a 10 giorni potrebbe segnalare un movimento verso l’alto, seguito da una conferma, che potrebbe portare a una spinta verso i 130 dollari. Una chiusura al di sotto della media mobile a 20 giorni, seguita da una conferma, potrebbe aprire le porte.

Per me è tutto. Potreste non sentirmi più fino al 10 luglio.

Buon 4 luglio!