- Le banche canadesi sono tra i migliori titoli a dividendo del Nord America

- Bank of Nova Scotia offre attualmente il rendimento più elevato tra le prime sei banche del Paese

- Canadian Natural Resources è un altro nome forte che beneficia della forza del Paese nei mercati energetici

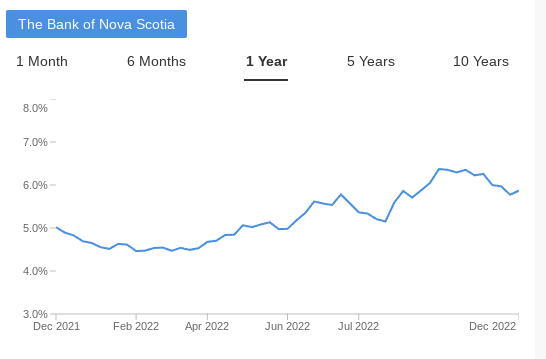

- Rendimento: 5,88%

- Payout trimestrale: 0,7625 dollari

- Capitalizzazione di mercato: 62,6 miliardi

- Rendimento: 4,24%

- Payout trimestrale: 0,62 dollari

- Capitalizzazione di mercato: 67,68 miliardi

Se volete costruire un portafoglio a reddito che generi entrate costanti nel lungo periodo, l’acquisto di titoli affidabili che aumentano costantemente i loro dividendi è la strada da seguire.

Il momento migliore per fare questa mossa è quando i prezzi degli asset sono bassi e i rendimenti dei dividendi sono più alti. Dopo la consistente flessione di quest’anno, vedo emergere opportunità del genere in diversi settori di mercato.

Cercando di titoli a dividendo titoli da dividendo che offrano ancora un rendimento ragionevole per battere l’inflazione, che sta sfiorando i massimi da quattro decenni, ho analizzato lo spazio del reddito a nord del confine e ho trovato i due titoli seguenti. Diamo un’occhiata più approfondita:

1. Bank of Nova Scotia

Le banche canadesi sono tra i migliori titoli da dividendo del Nord America. I sei principali istituti di credito del Paese distribuiscono generalmente tra il 40 e il 50% del loro reddito in dividendi annuali, grazie a solidi franchise che generano entrate costanti.

Bank of Nova Scotia (NYSE:BNS), la terza banca canadese, offre attualmente il rendimento più elevato, vicino al 6%, tra le prime sei banche, e potrebbe essere una buona aggiunta a qualsiasi portafoglio di reddito a lungo termine.

Fonte: InvestingPro

Quest’anno le azioni BNS sono scese del 22%, a fronte di un calo del 7,6% dell’indice S&P/TSX Commercial Banks, a causa del timore che l’istituto di credito sia più esposto ai venti contrari dell’economia rispetto agli omologhi, grazie alla sua vasta presenza in America Latina. Anche il calo del mercato immobiliare canadese è un fattore determinante, dato l’enorme portafoglio di mutui della banca.

Nonostante questi rischi, è poco probabile che i pagamenti della banca siano in pericolo. Mentre i prestiti al settore immobiliare hanno subito un notevole rallentamento quest’anno, Scotiabank sta beneficiando di una forte domanda di prestiti da parte delle aziende.

Nel suo report sugli utili del quarto trimestre, Scotia ha registrato un aumento del 25% dei prestiti alle imprese rispetto allo stesso periodo dell’anno precedente. Anche la divisione internazionale, focalizzata sull’America Latina, ha registrato un aumento dei ricavi e degli utili, grazie a un incremento del 15% dei prestiti alle imprese e a un ampliamento dei margini di prestito.

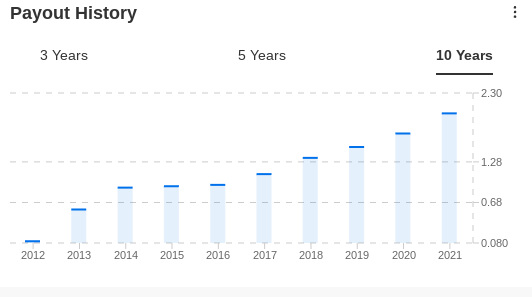

Inoltre, BNS ha un solido curriculum quando si tratta di premiare gli investitori. La crescita degli utili della banca si è tradotta in aumenti dei dividendi in 43 degli ultimi 45 anni - uno dei record più costanti di crescita dei dividendi tra le principali società canadesi. BNS paga dividendi dal 1833.

2. Canadian Natural Resources

Canadian Natural Resources (NYSE:CNQ) è un altro nome forte che beneficia della forza del Paese nei mercati energetici. La società con sede a Calgary possiede un portafoglio diversificato di attività in Nord America, nel Mare del Nord britannico e nell’Africa offshore.

Its position as Canada’s largest oil and natural gas producer has allowed it to provide more than two decades of hefty paying dividends.

La sua posizione di maggior produttore canadese di petrolio e gas naturale le ha permesso di distribuire dividendi consistenti per oltre due decenni.

Il mix equilibrato di gas naturale, petrolio greggio leggero, petrolio greggio pesante, bitume e petrolio greggio sintetico rappresenta un portafoglio di attività diversificato, che consente al produttore di pagare dividendi consistenti ai suoi investitori.

Fonte: InvestingPro

Il dividendo crescente e sostenibile di Canadian Natural testimonia la solidità del suo bilancio e la diversità delle sue attività. Nel suo ultimo report sugli utili, la società prevede che la produzione totale del 2023 sarà superiore del 4% rispetto a quella di quest’anno e prevede di restituire più denaro agli azionisti.

Attualmente, CNQ sta destinando il 50% del flusso di cassa libero al riacquisto di azioni per aumentare il rendimento per gli azionisti all’80%-100% una volta che il debito netto sarà ridotto a 8 miliardi di dollari. Canadian Natural raggiungerà probabilmente l’obiettivo di un debito netto di 8 miliardi di dollari nel quarto trimestre del prossimo anno, ha dichiarato in una nota l’analista di TD Securities Menno Hulshof.

Nota: Al momento della scrittura, l’autore possiede azioni di Bank of Nova Scotia. Le opinioni espresse nel presente articolo sono esclusivamente quelle dell’autore e non sono da considerarsi come consigli di investimento.

Quale titolo dovresti acquistare nel prossimo trade?

Con le valutazioni che schizzano nel 2024, molti investitori non se la sentono di investire in borsa. Sei indeciso su dove investire? Accedi ai nostri portafogli e scopri le nostre opportunità ad alto potenziale.

Solo nel 2024, i ProPicks IA hanno identificato 2 titoli che sono schizzati di oltre il 150%, 4 titoli saliti di oltre il 30%, e altri 3 che sono saliti di oltre il 25%. Si tratta di dati che lasciano di stucco.

Con i portafogli adatti ai titoli degli indici Dow, S&P, ai titoli tech e a quelli Mid Cap è possibile esplorare varie strategie per creare ricchezza.