- Gli utili delle principali banche statunitensi sono ormai alle spalle.

- Il calo del reddito da interessi è un denominatore comune nonostante la performance positiva.

- In questo articolo identifichiamo due titoli bancari che hanno un grande potenziale di rialzo.

- Sblocca gli Stock Picks con l’IA a meno di 8 dollari al mese: I saldi estivi iniziano ora!

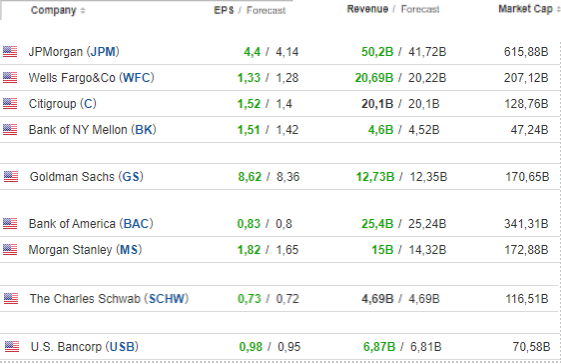

La stagione degli utili del secondo trimestre è iniziata con il botto, con la maggior parte delle principali banche che hanno superato le aspettative degli analisti sia per quanto riguarda l’utile per azione che il fatturato. Questa performance positiva ha il potenziale per estendere la tendenza al rialzo del settore.

Tuttavia, un motivo di preoccupazione per il futuro è il calo del reddito da interessi. Questo calo deriva da una combinazione di fattori: meno prestiti concessi a causa dell’aumento dei tassi di interesse, tassi di deposito persistentemente elevati e aumento delle spese non legate agli interessi.

Un taglio dei tassi di 50 punti base quest’anno potrebbe giovare in modo significativo al settore bancario, stimolando l’attività di prestito. Con l’inflazione in potenziale tendenza al ribasso, diventa sempre più probabile l’ipotesi di un cambio di rotta della Fed già a settembre, che potrebbe spianare la strada a un ambiente favorevole ai tassi d’interesse.

Con queste premesse e con la maggior parte degli utili bancari già alle spalle, diamo un’occhiata a due titoli bancari che presentano il potenziale di rialzo più elevato in base agli utili e alle previsioni o degli analisti.

1. Bank of New York Mellon

Il titolo Bank of New York Mellon (NYSE:BK) è salito a livelli record, oltre i 65 dollari per azione, dopo aver battuto le aspettative degli analisti per quanto riguarda gli utili e i fatturati dell’ultimo report trimestrale, pubblicato il 12 luglio.

Questo balzo del 7% ha esteso la tendenza al rialzo del titolo. Tuttavia, potrebbe essere in atto una potenziale correzione, con il primo obiettivo di prezzo intorno a 61 dollari supportato dalla linea di tendenza al rialzo.

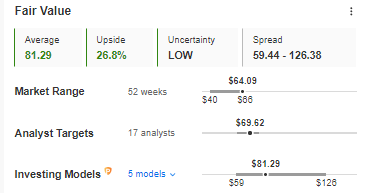

Questa correzione potrebbe rappresentare un’opportunità di acquisto per gli investitori che cercano un punto di ingresso migliore. L’indice di fair value di InvestingPro del 26,8% suggerisce un ulteriore potenziale di rialzo per il titolo BK.

Il rimbalzo dovrebbe essere una buona opportunità per collegarsi al trend rialzista a un prezzo migliore grazie al continuo potenziale di rialzo suggerito dall’indice di fair value di InvestingPro al 26,8%.

Fonte: InvestingPro

Per gli investitori in cerca di dividendi, il tempo sta per scadere. La data di stacco dei dividendi è il 22 luglio, quindi è necessario acquistare le azioni prima di tale data per poter beneficiare del prossimo pagamento trimestrale.

2. Bank of America

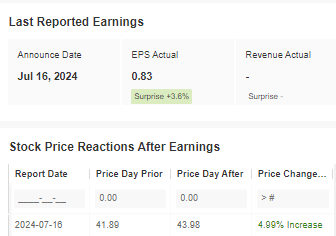

Dopo la sorpresa positiva di BNY Mellon, anche Bank of America Corp (NYSE:BAC) ha impressionato gli investitori con metriche chiave e un aumento del 5% della domanda.

Il mercato ha accolto con favore la notizia di un utile superiore alle attese al netto degli interessi passivi (25,38 miliardi di dollari contro 25,27 miliardi di dollari) e del reddito da investment banking (1,56 miliardi di dollari contro 1,45 miliardi di dollari).

Fonte: InvestingPro

Il mercato è stato particolarmente ottimista alla notizia di un utile superiore alle attese al netto degli interessi passivi (25,38 miliardi di dollari contro 25,27 miliardi di dollari) e di un reddito da investment banking più elevato (1,56 miliardi di dollari contro 1,45 miliardi di dollari).

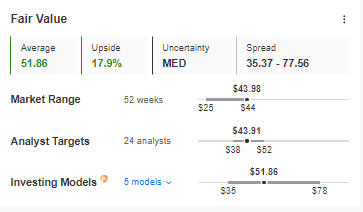

Anche nel caso di BofA, il potenziale per una continuazione del movimento verso nord è mantenuto, e implica un avvicinamento almeno in prossimità di 52 dollari, il che significherebbe rompere i nuovi massimi storici.

Fonte: InvestingPro

Gli analisti vedono un continuo rialzo per BofA, con una potenziale salita verso 52 dollari, che significherebbe rompere nuovi massimi storici. Anche l’indice del fair value sostiene questa prospettiva rialzista.

Considerando questi fattori, lo scenario più probabile per le prossime settimane è la continuazione dell’attuale tendenza al rialzo, che potrebbe portare all’attacco dei massimi storici. Ciò presuppone che lo status quo venga mantenuto e che la Fed attui i tagli dei tassi di interesse previsti per settembre.

***

Quest’estate, approfitta di sconti esclusivi sui nostri abbonamenti… i piani annuali a meno di 8 dollari al mese!

Stanco di vedere i grandi operatori rastrellare profitti mentre resti in disparte?

Il rivoluzionario strumento di intelligenza artificiale di InvestingPro, ProPicks, ti offre l’arma segreta di Wall Street: la selezione dei titoli basata sull’intelligenza artificiale.

Non perdere questa offerta a tempo limitato!

Abbonati oggi stesso a InvestingPro e fai salire il livello dei tuoi investimenti.

Disclaimer: Questo articolo è scritto solo a scopo informativo; non costituisce una sollecitazione, un’offerta, un consiglio, una consulenza o una raccomandazione a investire e non è quindi inteso a incentivare in alcun modo l’acquisto di asset. Vorrei ricordarvi che qualsiasi tipo di asset viene valutato da più punti di vista ed è altamente rischioso; pertanto, qualsiasi decisione di investimento e il rischio associato restano a carico dell’investitore.