- L’S&P 500 inizia l’anno in modo forte, superando il livello di 5.200 per la prima volta.

- L’indice di riferimento è destinato a estendere il rally record tra condizioni di mercato favorevoli.

- Pertanto, gli investitori dovrebbero considerare l’aggiunta in portafoglio dei tre titoli di cui parleremo in questo articolo.

- Cercate altre idee di trading? Iscrivetevi a InvestingPro per meno di 9 dollari al mese, solo per un periodo di tempo limitato, e non perdete mai un altro mercato rialzista perché non sapete quali azioni comprare!

- Rialzo sull’anno in corso 2024: +15,1%

- Market Cap: 564 miliardi di dollari

- Rialzo sull’anno in corso 2024: +20,5%

- Market Cap: 178,1 miliardi di dollari

- Rialzo sull’anno in corso 2024: +19,8%

- Market Cap: 161,6 miliardi di dollari

Mentre l’indice S&P 500 continua la sua ascesa verso i massimi storici, gli investitori tengono d’occhio nuove opportunità tra le compagnie di punta dell’indice.

L’indice di riferimento, che ha superato il livello di 5.200 per la prima volta nella storia la scorsa settimana, ha segnato +2,1% a marzo alla chiusura di martedì, portando il rialzo sull’anno in corso ad oltre il 9%.

In questo contesto, il nostro strumento predittivo di scelta titoli basato sull’IA può rappresentare una svolta. Con meno di 9 dollari al mese, indicherà le migliori compagnie sul mercato su base mensile per una sostenuta performance positiva.

Fonte: Investing.com

Nell’attuale rally, tre colossi dell’S&P 500 (JPMorgan Chase (NYSE:JPM), Caterpillar (NYSE:CAT) ed American Express (NYSE:AXP)) spiccano come opzioni di investimento interessanti, grazie ai fondamentali forti, alle dinamiche di mercato favorevoli e alle promettenti prospettive per il 2024 e oltre.

Ora, usando il potere di InvestingPro, vediamo cosa fa spiccare questi tre giganti mentre le azioni salgono a nuovi massimi storici.

1. JPMorgan Chase

JPMorgan Chase è leader nei servizi finanziari globali, offrendo vari servizi bancari, di investimento e di gestione del patrimonio a privati, imprese e istituzioni.

Con una solida reputazione e un’ampia portata, il colosso bancario di Jamie Dimon si è consolidato come pilastro del settore finanziario.

Il titolo della compagnia newyorkese si trova in un trend al rialzo dall’inizio dell’anno, con le azioni balzate del 15% finora nel 2024, traendo vantaggio dal miglioramento delle condizioni economiche, dalla robusta domanda di servizi bancari e dal contesto normativo favorevole.

Fonte: Investing.com

JPM ha chiuso la seduta di martedì a 195,73 dollari, poco sotto il precedente massimo record di 199 dollari del 21 marzo. Alla valutazione attuale, JPMorgan Chase ha una market cap di 564 miliardi di dollari, che la rende la più grande banca del mondo.

Guardando al futuro, JPMorgan Chase è destinato a continuare la sua traiettoria al rialzo, trainato dai favorevoli trend macroeconomici e dalle iniziative strategiche finalizzate ad aumentare la crescita e a migliorare il valore per gli azionisti.

Il business model diversificato della compagnia, le prudenti pratiche di gestione del rischio e l’innovativa offerta di prodotti promettono bene per la performance futura.

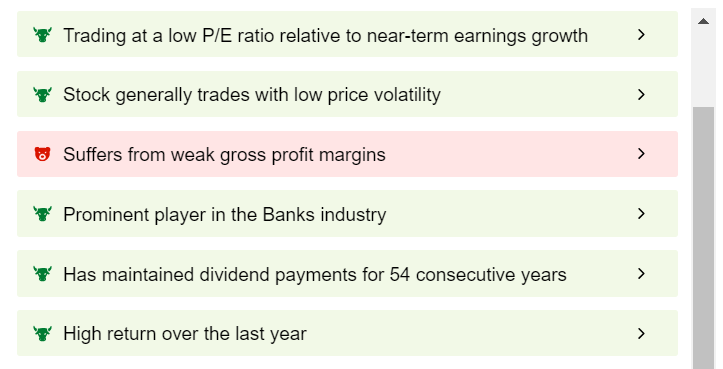

Indicazioni da ProTips: Come rivela InvestingPro, JPMorgan Chase gode di ottima salute finanziaria, grazie agli utili forti e alle prospettive di crescita del fatturato, nonché alla sua valutazione allettante e al bilancio immacolato.

Fonte: InvestingPro

Inoltre, la compagnia mantiene il payout del dividendo da 54 anni di fila, a dimostrazione della resilienza del suo business.

JPMorgan Chase pubblicherà i risultati del primo trimestre il 12 aprile. Le stime indicano un profitto di 4,18 dollari per azione, in salita del 2% dagli EPS di 4,10 dollari dello stesso trimestre dell’anno scorso.

Il fatturato dovrebbe aumentare del 9% da un anno fa a 41,78 miliardi di dollari e, se confermato, sarebbe il totale delle vendite trimestrali della mega-banca più alto della sua storia.

2. Caterpillar

Caterpillar (NYSE:CAT) è leader globale nella produzione e distribuzione di macchinari per l’edilizia e l’estrazione mineraria, motori diesel e a gas naturale, turbine industriali, e tanto altro.

Con quasi un secolo di storia, Caterpillar è sinonimo di qualità, affidabilità e innovazione nell’industria dei macchinari pesanti.

Le azioni, schizzate al massimo storico di circa 365 dollari la scorsa settimana, sono salite del 20,5% sull’anno in corso, nell’ottimismo per la resilienza dell’economia globale, nonché le solide spese per le infrastrutture, soprattutto negli Stati Uniti e in altri mercati chiave.

Il colosso industriale, considerato una cartina di tornasole per l’attività economica globale, è uno dei principali produttori mondiali di attrezzature per l’edilizia, l’estrazione mineraria e l’energia.

Fonte: Investing.com

CAT ha chiuso a 356,39 dollari martedì, poco sotto il suo massimo record. Ai livelli attuali, la compagnia di Deerfield, Illinois, ha una market cap di circa 178 miliardi di dollari.

Le prospettive di Caterpillar per il resto dell’anno restano promettenti, supportate dalle iniziative di sviluppo delle infrastrutture in corso e dalla forte domanda per i suoi prodotti e servizi.

Mentre le economie globali continuano ad andare meglio del previsto nonostante i tassi di interesse più alti, Caterpillar è ben posizionata per capitalizzare sull’aumento degli investimenti in progetti di infrastrutture in tutto il mondo.

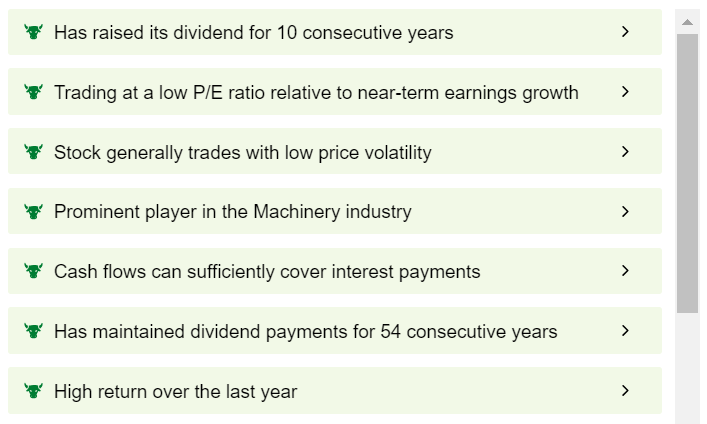

Indicazioni da ProTips: Come mostra InvestingPro, Caterpillar è scambiato ad un rapporto prezzo/utili (P/E) forward basso rispetto alla crescita degli utili a breve termine. Ulteriori fattori che favorirebbero il titolo includono l’elevata qualità degli utili e le robuste prospettive per il flusso di cassa libero.

Fonte: InvestingPro

ProTips aggiunge inoltre che CAT mantiene il suo payout del dividendo annuale da 54 anni consecutivi, a dimostrazione della forza del suo portafoglio prodotti diversificato.

Vale la pena notare che gli analisti sono estremamente bullish su Caterpillar in vista dei risultati del primo trimestre attesi il 25 aprile, con otto analisti su 11 sentiti da InvestingPro che hanno alzato le stime sugli EPS.

Wall Street si aspetta che Caterpillar riporti un profitto di 5,08 dollari per azione, in rialzo del 3,5% dallo stesso periodo di un anno fa, mentre il fatturato dovrebbe salire di circa l’1% su base annua a 15,97 miliardi di dollari.

3. American Express

American Express (NYSE:AXP) è una compagnia globale di pagamenti e servizi finanziari ed offre un’ampia gamma di prodotti e servizi, come carte di credito, travelers checks e servizi di pianificazione finanziaria.

Con un’attenzione particolare al servizio clienti e a soluzioni di pagamento innovative, American Express si è affermata come leader nel settore dei pagamenti.

Le azioni del colosso delle carte di credito con sede a New York, uno dei principali possedimenti della Berkshire Hathaway di Warren Buffett, hanno guadagnato quasi il 20% dall’inizio dell’anno, grazie alla forte crescita delle spese con carta e all’aumento dell’adozione dei pagamenti digitali.

Fonte: Investing.com

Il titolo AXP ha chiuso a 224,46 dollari, vicino al recente massimo storico di 231,67 dollari del 21 marzo. Alla valutazione attuale, American Express ha una market cap di circa 162 miliardi di dollari.

Guardando al futuro, l’attenzione della compagnia sul miglioramento delle sue capacità digitali e sull’espansione della base clienti la posiziona per un continuo successo in un panorama dei pagamenti in evoluzione.

Gli investimenti strategici di Amex nella tecnologia e nelle iniziative di coinvolgimento dei clienti dovrebbero trainare ulteriormente crescita e partecipazione di mercato nel 2024 e oltre.

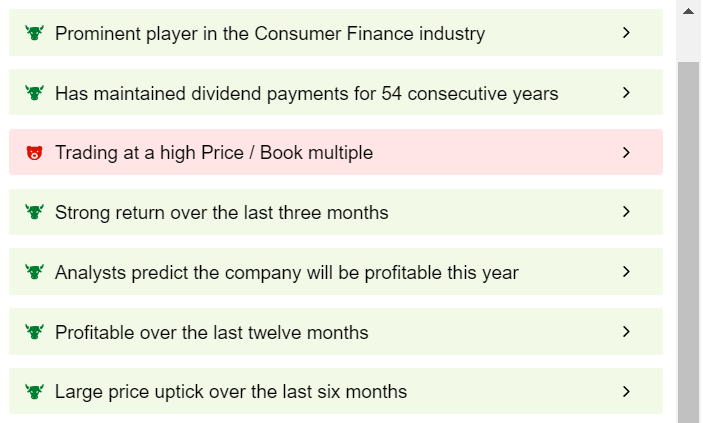

Indicazioni da ProTips: Come vediamo sotto, InvestingPro dipinge un quadro perlopiù bullish della salute finanziaria di AXP, evidenziando la sua valutazione allettante, i fondamentali incoraggianti, il business model redditizio e l’enorme liquidità.

Fonte: InvestingPro

ProTips riporta anche che American Express ha una solida storia di pagamento dei dividendi, distribuendo un dividendo annuale da oltre 50 anni di fila.

American Express dovrebbe riportare una crescita positiva di profitti e vendite quando pubblicherà i risultati finanziari del primo trimestre il 18 aprile.

Come prevedibile, Wall Street è ottimista in vista del dato, in base ad un sondaggio di InvestingPro, con gli analisti che hanno alzato le stime sulle vendite nove volte, rispetto a solo due revisioni al ribasso.

Le stime indicano utili di 2,99 dollari ad azione, con un balzo del 24,6% dagli EPS di 2,40 dollari dello stesso periodo di un anno fa, mentre il fatturato dovrebbe salire del 10,2% all’anno a 15,76 miliardi di dollari.

Per essere sempre aggiornati sulle ultime tendenze del mercato e sulle sue conseguenze per le vostre decisioni di trading, consultate InvestingPro.

I lettori di questo articolo avranno uno sconto extra del 10% sui piani annuali e biennali, con i coupon PROTIPS2024 (annuale) e PROTIPS20242 (biennale).

Abbonatevi qui e non perdetevi mai più un bull market!

Nota dell’autore: Al momento della scrittura, sono long sull’S&P 500 e sul Nasdaq 100 tramite lo SPDR S&P 500 ETF (SPY) e l’Invesco QQQ Trust ETF (QQQ). Sono anche long sul Technology Select Sector SPDR ETF (NYSE:XLK).

Ribilancio regolarmente il mio portafoglio di singoli titoli ed ETF sulla base di una costante valutazione del rischio sia del contesto macroeconomico che dei risultati finanziari delle società.

Le opinioni espresse in questo articolo sono esclusivamente quelle dell’autore e non devono essere considerate come consigli di investimento.