- Gli indici statunitensi hanno ottenuto buoni risultati quest’anno nonostante un contesto negativo

- E la storia suggerisce che la loro buona performance è destinata a continuare.

- Con queste premesse, ecco tre titoli che piacciono a Wall Street e che potete considerare di acquistare.

Nonostante un anno ricco di eventi, caratterizzato dalla guerra in corso tra Russia e Ucraina, dal problema del tetto del debito USA e dai rialzi dei tassi di interesse della Fed e di altre banche centrali, il mercato azionario ha registrato finora una buona performance.

L’indice S&P 500 ha avuto un buon primo trimestre, registrando la migliore performance dal 2019. Storicamente, quando l’indice ha registrato un rialzo di almeno il +5% nel primo trimestre, ha chiuso in positivo gli ultimi tre trimestri dell’anno. L’unica eccezione è stata il 1987.

Dal 1985, ci sono stati 15 casi in cui il Nasdaq 100 ha impiegato da 6,8 a 38 mesi per raggiungere un nuovo massimo di 52 settimane.

Nei 14 casi precedenti (escluso quest’anno) in cui ci sono voluti almeno sei mesi per raggiungere un nuovo massimo, il Nasdaq 100 era in verde 12 mesi dopo.

Si tratta di dati statistici e non di garanzie. Come disse Mark Twain, la storia spesso fa rima, ma non si ripete.

Se si ripete, gli investitori possono trarre profitto e il modo migliore per farlo è investire in aziende note per la loro solidità a Wall Street. Utilizzando gli strumenti di InvestingPro, esamineremo tre titoli che meritano di essere presi in considerazione.

Con gli strumenti di InvestingPro potete fare lo stesso per quasi tutti i titoli. Cliccate su questo link e iniziate la vostra prova gratuita oggi stesso!

1. Dutch Bros

Mentre Starbucks è già ampiamente conosciuto, Dutch Bros (NYSE:BROS) è un’azienda in costante crescita nel settore. Con 716 negozi in 14 Stati, si sta espandendo a ritmo costante.

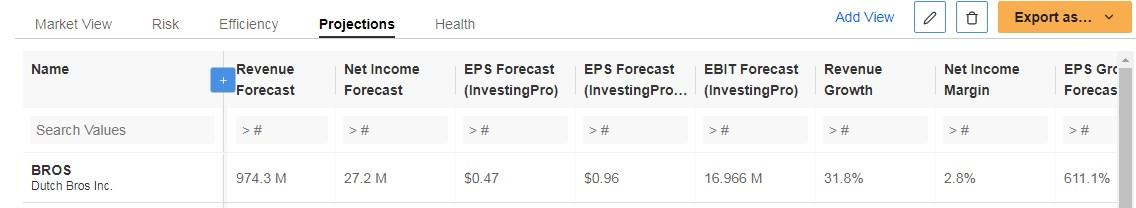

L’azienda ha registrato un’impressionante crescita dei ricavi su base annua di quasi il 30%, che si prevede continuerà nel 2023 e nel 2024.

Le previsioni per questo trimestre indicano un aumento dei ricavi del 3,9%, mentre i risultati del secondo trimestre del 2023 saranno annunciati il 9 agosto.

Fonte: InvestingPro

Per previsioni e dati completi sulla società, è possibile accedere a una tabella dettagliata su InvestingPro.

Fonte: InvestingPro

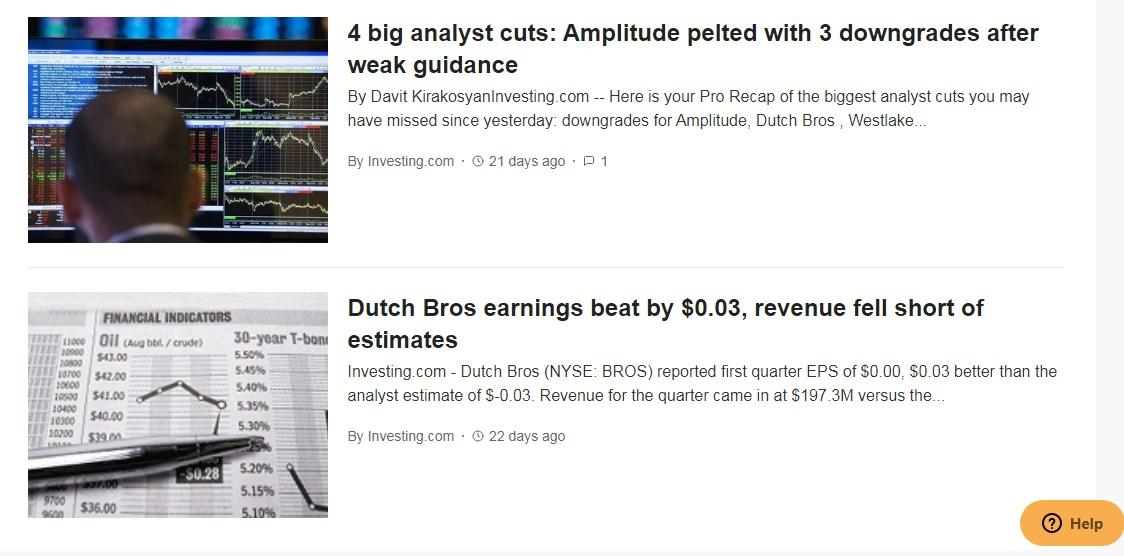

La sezione notizie dello strumento InvestingPro fornisce un’analisi degli ultimi risultati pubblicati e delle stime di mercato per l’anno in corso. Offre preziose indicazioni sulla performance dell’azienda e sulle aspettative future.

Fonte: InvestingPro

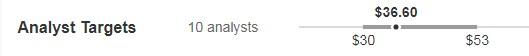

Le previsioni degli analisti assegnano un prezzo obiettivo potenziale di 36,60 dollari.

Fonte: InvestingPro

Da un punto di vista tecnico, il prezzo è rimasto relativamente stabile da settembre dello scorso anno.

Tuttavia, il livello di 26 dollari si è dimostrato un forte supporto. È importante tenere d’occhio i livelli di 26 e 22,74 dollari, che hanno agito come supporti affidabili.

2. Booking Holdings

Dopo l’impatto della pandemia di COVID-19, il settore dei viaggi si sta gradualmente riprendendo. Recenti rapporti dell’American Automobile Association indicano che si prevede che un numero maggiore di americani viaggerà in aereo durante il weekend del Memorial Day rispetto ai livelli precedenti alla pandemia del 2019, con un aumento del 5,4% che raggiungerà i 3,4 milioni di viaggiatori. Tendenze simili si osservano a livello globale, come in Cina, dove si è registrato un record di viaggi all’interno del Paese durante la festività di maggio.

Inoltre, il World Travel and Tourism Council prevede che le entrate turistiche globali continueranno a crescere per il terzo anno consecutivo nell’anno fiscale in corso, portando a una piena ripresa il prossimo anno.

Booking Holdings (NASDAQ:BKNG), un’azienda consolidata del settore con una presenza globale, può trarne vantaggio.

I prossimi risultati finanziari della società saranno annunciati il 2 agosto e gli analisti hanno rivisto le previsioni di utile per azione (EPS) per il prossimo trimestre. Inoltre, si prevede un aumento dei ricavi di circa il 20% nel 2023 e del 12% nel 2024.

Fonte: InvestingPro

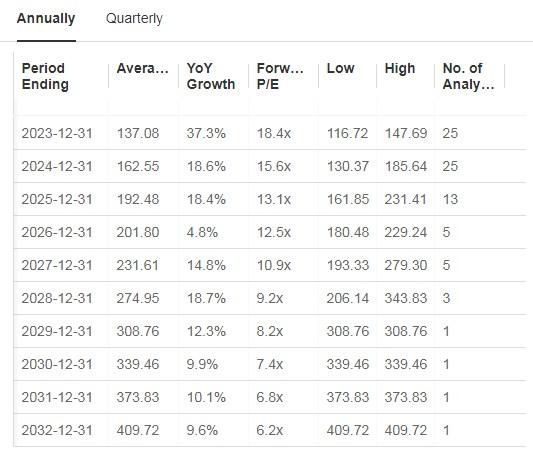

Qui possiamo vedere le previsioni per quest’anno e per i prossimi anni.

Fonte: InvestingPro

Le stime degli analisti vedono il titolo raggiungere i 2.869 dollari.

Fonte: InvestingPro

In base alla media di 13 modelli utilizzati da InvestingPro, il titolo ha un potenziale di 3.059 dollari.

Fonte: InvestingPro

Il titolo ha toccato la sua resistenza e non è riuscito a superarla. Eventuali rialzi saranno probabilmente visti come opportunità per acquistare il titolo a prezzi più bassi.

3. Mobileye Global

Mobileye Global (NASDAQ:MBLY) sta capitalizzando la crescente importanza dell’intelligenza artificiale ed è posizionata per beneficiare di questa tendenza in futuro.

Gli analisti ritengono che la società sia ben posizionata per trarre vantaggio dal boom dell’intelligenza artificiale, con un potenziale del +20%.

Gli ultimi risultati della società, presentati i il 27 aprile, sono stati impressionanti, in quanto hanno battuto le aspettative del mercato sia per quanto riguarda l’utile per azione (+12,1%) sia per quanto riguarda il fatturato (+0,7%).

Fonte: InvestingPro

La società presenterà i prossimi risultati il 27 luglio. Le stime di mercato prevedono una crescita annuale composta delle vendite del +36,3% fino al 2025.

Fonte: InvestingPro

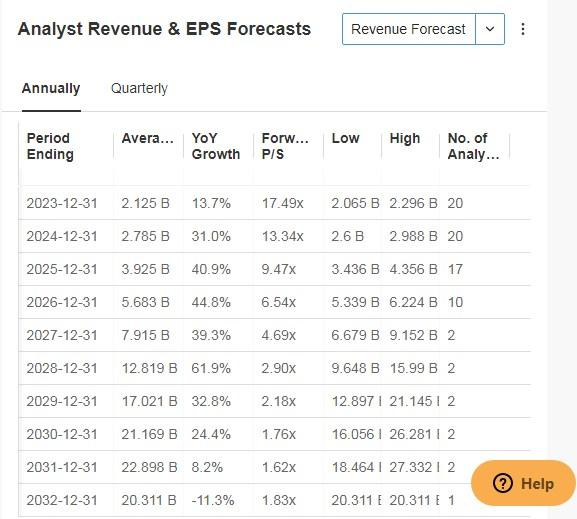

La tabella seguente mostra le previsioni di fatturato per l’anno fiscale in corso e per gli anni a venire.

Fonte: InvestingPro

Dobbiamo tenere d’occhio se riuscirà a rompere la resistenza nei primi tentativi, ora che l’ha raggiunta.

Gli strumenti di InvestingPro aiutano gli investitori esperti ad analizzare i titoli, come abbiamo fatto in questo articolo. Combinando le intuizioni degli analisti di Wall Street con modelli di valutazione completi, gli investitori possono prendere decisioni informate e massimizzare i loro rendimenti.

Iniziate subito la vostra prova gratuita di 7 giorni di InvestingPro!

Nota: Questo articolo è scritto a scopo puramente informativo; non costituisce una sollecitazione, un’offerta, un consiglio, una consulenza o una raccomandazione a investire in quanto tale, e non intende incentivare in alcun modo l’acquisto di asset. Vorrei ricordarvi che qualsiasi tipo di asset viene valutata da più punti di vista ed è altamente rischiosa; pertanto, qualsiasi decisione di investimento e il rischio associato restano a carico dell’investitore.

Quali azioni da considerare per il tuo prossimo trade?

Poteri di calcolo dell’IA nel mercato azionario italiano. I ProPicks IA di Investing.com stanno vincendo i portafogli azionari scelti dall’IA per Italia, USA e altri entusiasmanti mercati in giro per il mondo. La nostra migliore strategia, Tech Titans, ha quasi doppiato l’S&P 500 nel 2024 - uno degli anni più rialzisti della storia. E Le Migliori Italiane, pensato per una grande esposizione, sta mostrando rialzi del +560% con 10 anni di performance back-tested. Quale azione in Italia sarà la prossima a schizzare?

Sblocca i ProPicks AI