- Wall Street sembra destinata a continuare il rimbalzo dopo il brusco calo di lunedì.

- I titoli tecnologici sono tornati in auge grazie al ritorno del rischio.

- Per questo motivo, ho utilizzato InvestingPro per trovare azioni tecnologiche di alta qualità, sottovalutate e con un forte rialzo.

- Siete alla ricerca di altre idee di trading? Provate InvestingPro per meno di 8 dollari al mese.

La recente ripresa del sentimento di rischio ha fatto tirare un sospiro di sollievo agli investitori, a soli due giorni dal peggior calo giornaliero dell’S&P 500 dalla fine del 2022. Con il ritorno al rischio, i titoli tecnologici tornano ad attirare l’interesse degli investitori.

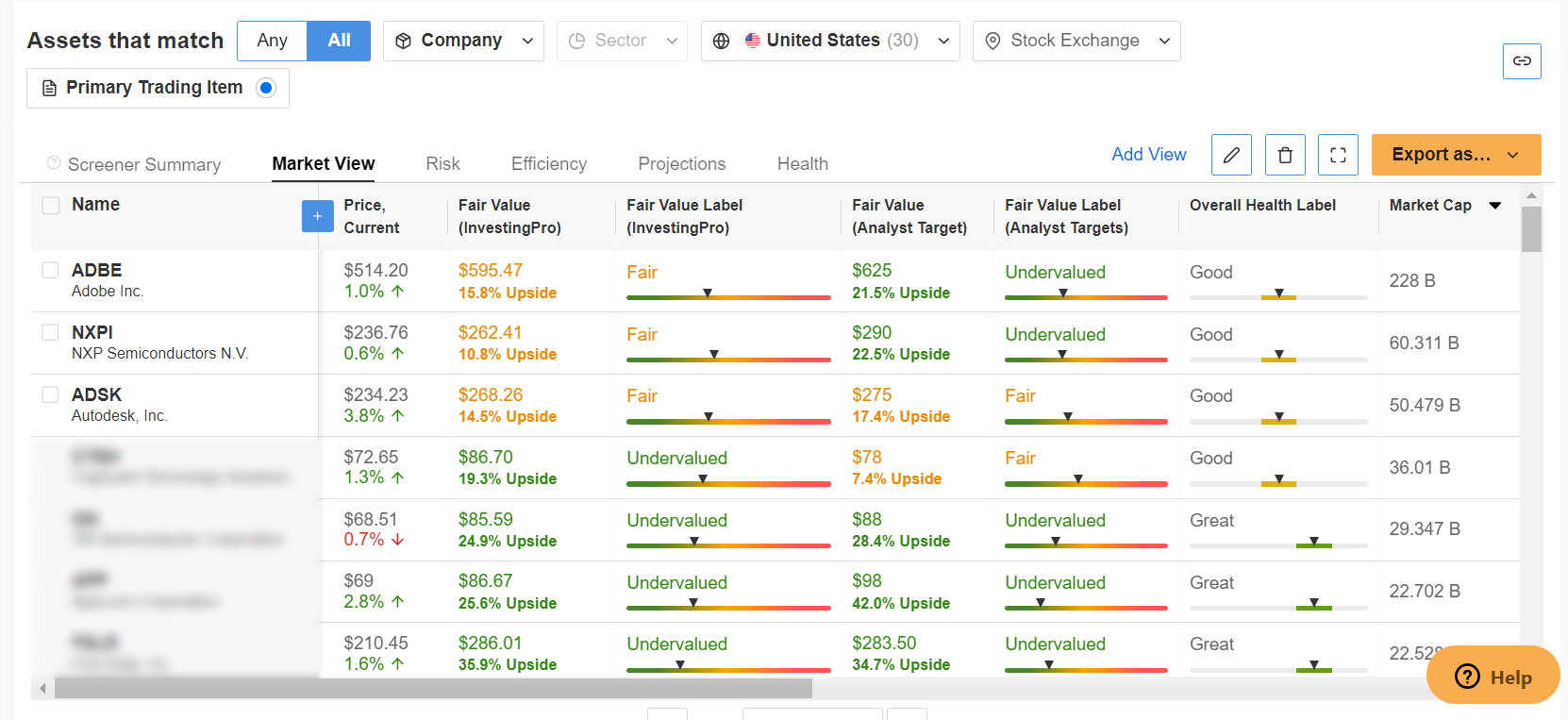

Fonte: Investing.com

Utilizzando InvestingPro, ho identificato tre titoli tecnologici di alta qualità che vale la pena prendere in considerazione.

Ciascuna di queste società presenta solidi fondamentali e un significativo potenziale di rialzo secondo i modelli quantitativi basati sull’intelligenza artificiale di InvestingPro.

Grazie ai solidi punteggi di salute finanziaria e alle prospettive di mercato favorevoli, questi titoli sono ben posizionati per offrire rendimenti solidi in un contesto di miglioramento della propensione al rischio.

Fonte: InvestingPro

Analizziamo i tre principali titoli tecnologici da prendere in considerazione quando il sentiment del mercato inizia a cambiare.

1. Adobe

- Prezzo di chiusura di martedì: 514,20 dollari

- Stima Fair Value: 595,47 (rialzo +15,8%)

- Capitalizzazione di mercato: 228 miliardi di dollari

Adobe (NASDAQ:ADBE) è leader mondiale nelle soluzioni per i media digitali e il marketing digitale. I suoi prodotti di punta, come Photoshop, Illustrator e Acrobat, sono ampiamente utilizzati dai professionisti della creatività e dalle aziende.

Le piattaforme Creative Cloud ed Experience Cloud di Adobe offrono una suite completa di strumenti e servizi per la creazione di contenuti, il marketing, l’analisi e l’e-commerce.

Il titolo ADBE ha chiuso la sessione di martedì a 514,20 dollari, non lontano dal minimo storico di 433,97 dollari raggiunto il 31 maggio. Ai livelli attuali, la potenza del software-as-a-service con sede a San Jose, in California, ha una capitalizzazione di mercato di 228 miliardi di dollari.

Fonte: Investing.com

Nonostante le preoccupazioni per un panorama sempre più competitivo, Adobe continua a beneficiare della continua digitalizzazione delle aziende e della crescente domanda di strumenti per la creazione di contenuti digitali. Il modello di Adobe basato sugli abbonamenti fornisce un flusso di entrate costante e le sue offerte di prodotti innovativi la mantengono all’avanguardia del settore.

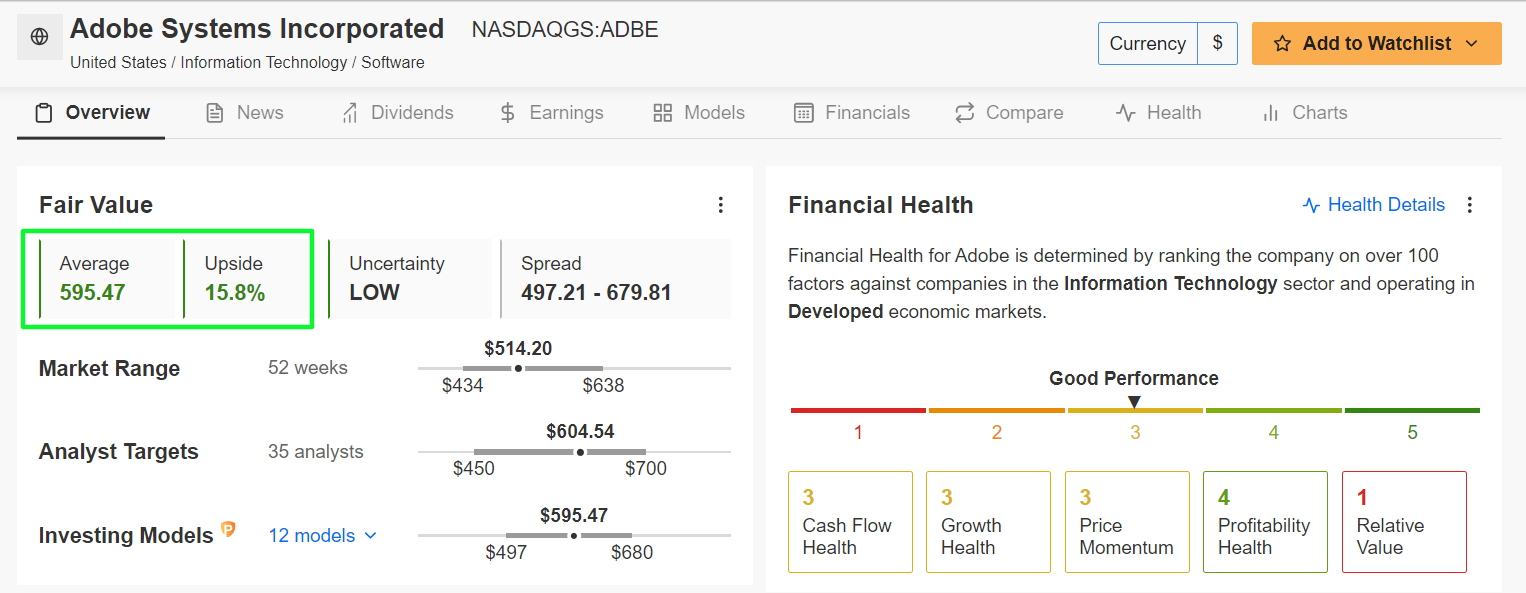

• Potenziale di rialzo del “Fair Value”:

Secondo i modelli di “Fair Value” di InvestingPro, basati sull’intelligenza artificiale, Adobe è estremamente sottovalutata con un potenziale di rialzo del 15,8% rispetto alla stima del prezzo Fair Value di 595,47 dollari.

Fonte: InvestingPro

Questo considerevole rialzo, unito alla posizione di leader di mercato e al portafoglio di prodotti innovativi, rende Adobe un investimento interessante nei periodi di maggiore rischio.

• Punteggio di salute dell’azienda:

Il solido “Financial Health Score” di Adobe è caratterizzato da una robusta crescita dei ricavi e da elevati margini di profitto. L’azienda genera costantemente un forte flusso di cassa libero, che sostiene le iniziative di crescita e i rendimenti per gli azionisti.

2. NXP Semiconductors

- Prezzo di chiusura di martedì: 236,76dollari

- Stima Fair Value: 262,41 (rialzo +10,8%)

- Capitalizzazione di mercato: 60,3 miliardi di dollari

NXP Semiconductors NV (NASDAQ:NXPI) è un produttore di semiconduttori leader a livello mondiale, specializzato nella produzione di chip per i mercati automobilistico, industriale, mobile e delle infrastrutture di comunicazione.

I prodotti dell’azienda olandese sono parte integrante di applicazioni quali i sistemi avanzati di assistenza alla guida (ADAS), le auto connesse sicure, la cybersicurezza e l’Internet degli oggetti (IoT).

Il titolo NXPI ha chiuso ieri a 236,76 dollari, non lontano dal picco del 2024 di 296,08 dollari raggiunto il 17 luglio. Alla valutazione attuale, NXP ha una capitalizzazione di mercato di 60,3 miliardi di dollari, che la rende la seconda azienda europea di semiconduttori dopo ARM Holdings (LON:ARM).

Fonte: Investing.com

L’espansione del mercato IoT e la proliferazione dei dispositivi connessi creano notevoli opportunità per NXP. L’esperienza dell’azienda nella connettività sicura e nell’edge processing la posiziona bene per capitalizzare questa tendenza in crescita.

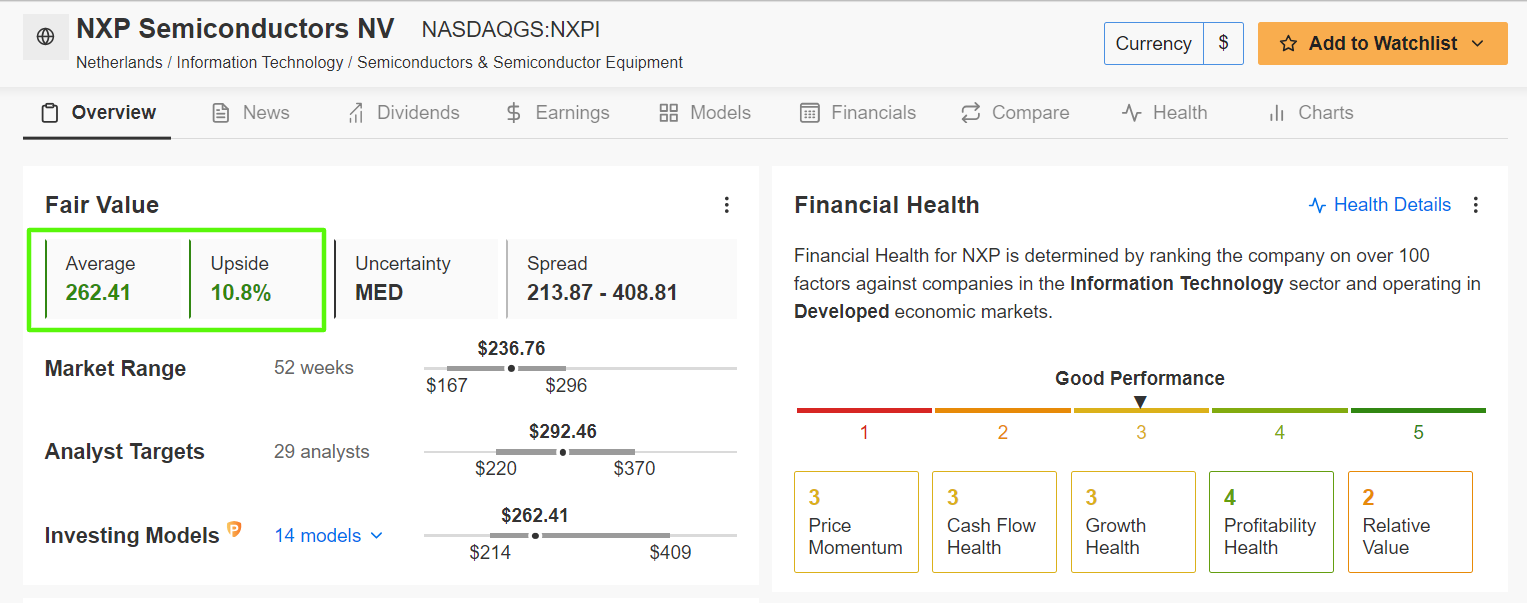

• Potenziale di rialzo del “Fair Value”:

Le attuali stime del target di prezzo “Fair Value” indicano che il titolo NXPI viene scambiato a una valutazione vantaggiosa. I modelli di intelligenza artificiale di InvestingPro prevedono un potenziale rialzo del +10,8%. In questo modo le azioni si avvicinerebbero al loro obiettivo di prezzo “Fair Value” di 262,41 dollari.

Fonte: InvestingPro

Questo sostanziale rialzo, unito alla leadership nei semiconduttori per autoveicoli e alla forte domanda nei mercati dell’IoT e della connettività, rende NXP un investimento interessante in un contesto di rischio.

• Punteggio di salute dell’azienda:

Il “punteggio di salute finanziaria” di NXP Semiconductors, secondo la valutazione di InvestingPro, riflette la sua solida posizione finanziaria, il bilancio sano, la forte capacità di generare liquidità e la promettente traiettoria di crescita degli utili e delle vendite.

Inoltre, InvestingPro segnala che l’azienda ha aumentato il dividendo annuale per sei anni consecutivi, a testimonianza del suo continuo impegno nel restituire capitale agli azionisti.

3. Autodesk

- Prezzo di chiusura di martedì: 234,23 dollari

- Stima Fair Value: 268,26 (rialzo +14,5%)

- Capitalizzazione di mercato: 50,5 miliardi di dollari

Autodesk (NASDAQ:ADSK) è una società di software globale che fornisce software di progettazione e servizi per i settori dell’architettura, dell’ingegneria, delle costruzioni, della produzione, dei media e dell’intrattenimento.

Il suo prodotto di punta, AutoCAD, è ampiamente utilizzato per la progettazione e il drafting in 2D e 3D.

Le azioni di ADSK hanno chiuso ieri sera a 234,23 dollari, appena sopra il minimo storico di 195,32 dollari toccato il 31 maggio. Il produttore di software con sede a San Francisco, in California, ha una capitalizzazione di mercato di 50,5 miliardi di dollari alla sua valutazione attuale.

Fonte: Investing.com

Il settore dell’architettura, dell’ingegneria e delle costruzioni (AEC) sta vivendo una forte crescita, trainata dall’aumento degli investimenti in infrastrutture e dall’adozione di tecnologie digitali. Autodesk è ben posizionata per capitalizzare questa tendenza grazie alla sua suite completa di prodotti AEC.

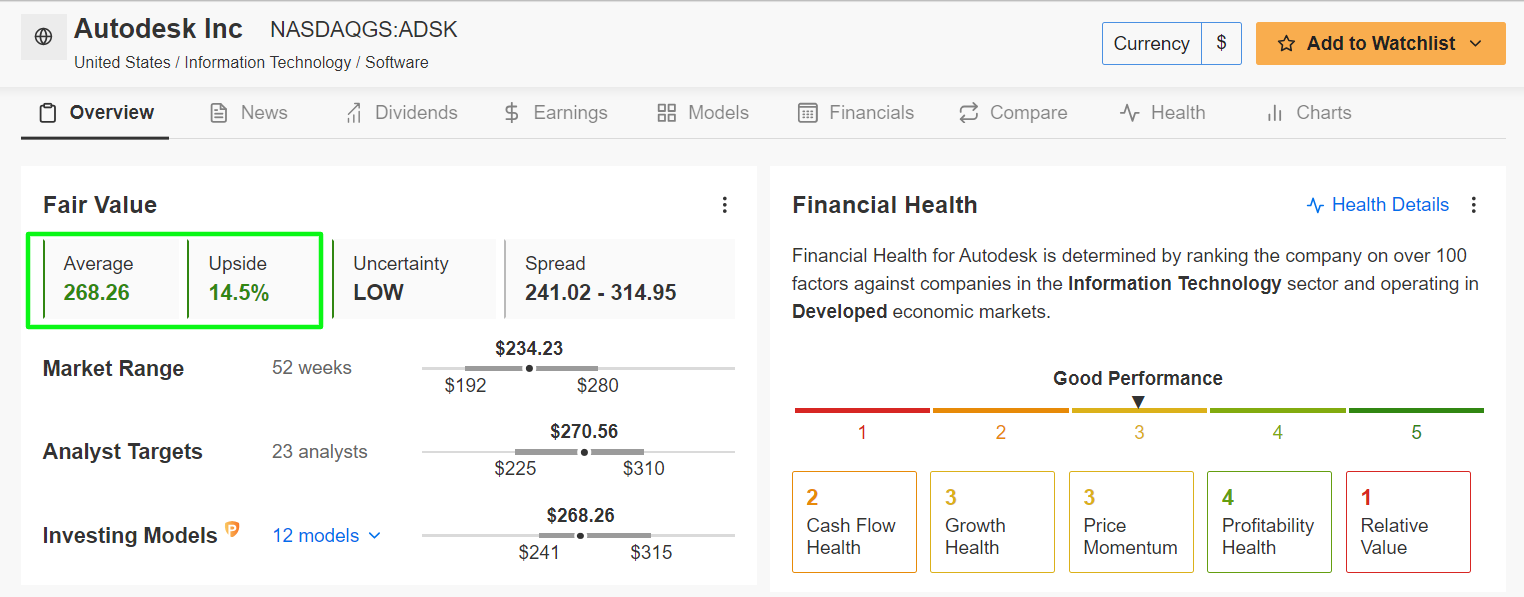

• Potenziale di rialzo del “fair value”:

L’attuale valutazione di Autodesk suggerisce che si tratta di un affare, come valutato dai modelli quantitativi basati sull’intelligenza artificiale di InvestingPro. C’è la possibilità di un aumento del 14,5% rispetto al prezzo di chiusura di ieri sera, avvicinandosi al suo “Fair Value” fissato a 268,26 dollari per azione.

Fonte: InvestingPro

Questo significativo rialzo, unito alla sua forte posizione di mercato e alla transizione verso un modello di ricavi più stabile basato sulle sottoscrizioni, rende Autodesk un investimento interessante in vista del miglioramento del sentimento di rischio.

• Punteggio di salute dell’azienda:

Secondo la ricerca di InvestingPro, le sane prospettive di redditività, l’utile netto in crescita, gli impressionanti margini di profitto lordo e le solide metriche di bilancio fanno guadagnare ad Autodesk un notevole “Punteggio di salute finanziaria” di 3 su 5.

Conclusione

Con la ripresa del sentimento di rischio, investire in titoli tecnologici di alta qualità come Adobe, Autodesk e NXP Semiconductors può offrire un notevole potenziale di rialzo.

Ognuna di queste società è sottovalutata secondo i modelli di InvestingPro basati sull’AI e gode di forti venti di coda che ne sostengono la crescita.

***

Clicca qui per accedere alle potenti funzionalità di InvestingPro ad un prezzo scontato.

Nota dell’autore: Al momento della scrittura, sono long sull’S&P 500 e sul Nasdaq 100 tramite lo SPDR S&P 500 ETF (SPY) e l’Invesco QQQ Trust ETF (QQQ). Sono long anche sul Technology Select Sector SPDR ETF (NYSE:XLK).

Ribilancio regolarmente il mio portafoglio di singoli titoli ed ETF sulla base di una costante valutazione del rischio sia del contesto macroeconomico che dei risultati finanziari delle società.

Nota: Le opinioni espresse in questo articolo sono esclusivamente quelle dell’autore e non devono essere considerate come consigli di investimento.

Seguite Jesse Cohen su X/Twitter @JesseCohenInv per ulteriori analisi e approfondimenti sul mercato azionario.