L’economia statunitense continua a sfidare le previsioni di recessione che hanno ricevuto molta attenzione in estate. I principali fattori di resistenza economica sono la forte crescita dell’occupazione e della spesa dei consumatori.

Al contrario, la produzione industriale, dopo un forte inizio una volta terminata la recessione pandemica, ha vacillato di recente. Nel frattempo, la ripresa del reddito personale ha subito una delle fasi più deboli delle espansioni economiche dal 1970.

Nonostante questo quadro contrastante, le prospettive economiche rimangono ottimistiche, secondo un nuovo sondaggio tra gli economisti pubblicato dal Wall Street Journal:

“I previsori sono sempre più ottimisti sulle prospettive dell’economia”.

La previsione media per il prossimo report del PIL relativo al terzo trimestre è di +2,4%. Sebbene sia moderatamente inferiore al +3,0% del secondo trimestre, un aumento della produzione superiore al 2% (se corretto) è un guadagno rispettabile che riduce al minimo le probabilità che una recessione sia vicina.

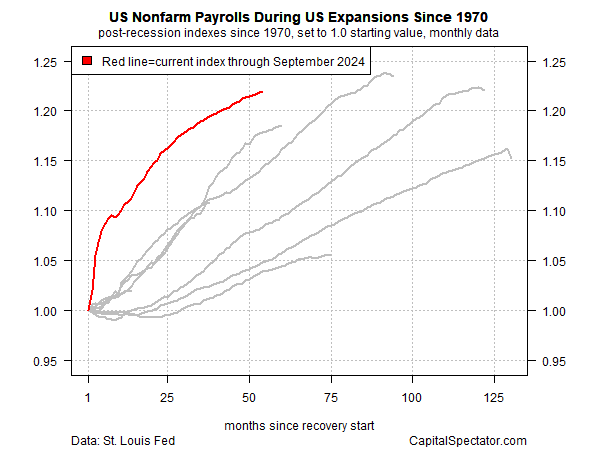

1. Buste paga non agricole

La tenuta dell’economia è testimoniata dal rimbalzo insolitamente forte dell’occupazione dall’inizio dell’attuale espansione, iniziata nel maggio 2020, secondo l’NBER.

Come indica il grafico sottostante, l’aumento delle buste paga non agricole statunitensi da maggio 2020 ha superato nettamente i trend di assunzione di tutte le precedenti espansioni dal 1970.

Una delle spiegazioni principali della forte ripresa è la profondità della contrazione pandemica e la rapidità con cui si è manifestata. In ogni caso, la ripresa del mercato del lavoro è stata insolitamente forte ed è un motivo cruciale per cui l’economia continua a crescere.

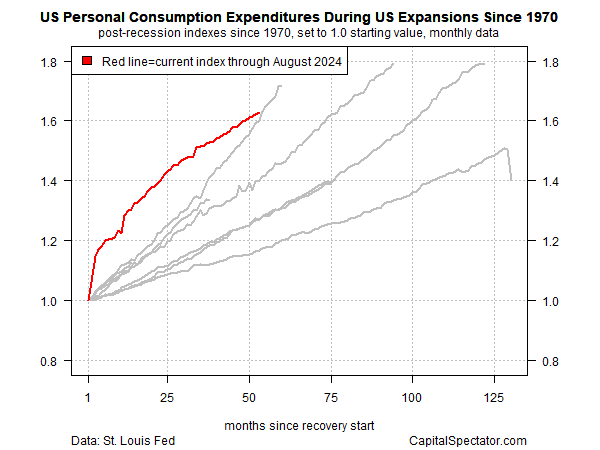

2. La spesa dei consumatori

Una storia altrettanto impressionante riguarda la spesa dei consumatori, basata sulla spesa per consumi personali.

La forte ripresa è stata una fonte cruciale di resistenza economica. La forza della spesa ha iniziato a rallentare, ma rispetto alle precedenti espansioni il settore dei consumi rimane relativamente forte.

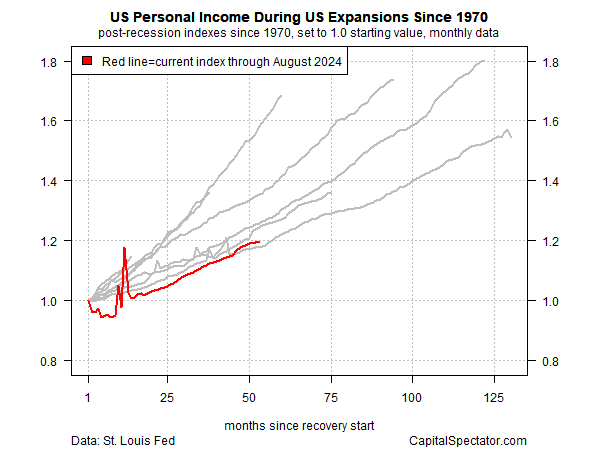

3. Reddito personale

Il reddito personale, invece, è stato insolitamente debole durante l’attuale espansione.

In questa fase del ciclo economico, solo un precedente percorso di ripresa è stato più debole. Si tratta di un segnale di allarme che merita di essere monitorato perché suggerisce che il ritmo sostenuto della spesa per consumi potrebbe essere vulnerabile.

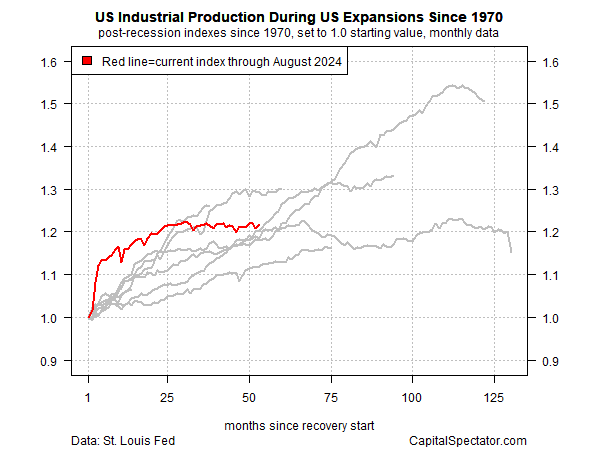

4. Produzione industriale

Infine, la ripresa della produzione industriale, dopo un forte inizio, è stata piatta negli ultimi due anni.

La tesi ottimistica è che gli Stati Uniti sono sempre più un’economia orientata ai servizi e quindi l’attività industriale conta meno.

Forse, ma gli economisti continueranno a discutere se il declino dell’attività industriale rappresenti un segnale di allarme per le prospettive a breve termine e per la tenuta dell’economia statunitense in generale.