Per il mercato obbligazionario si sta preparando una tempesta perfetta: una combinazione di fattori spinge i rendimenti al rialzo.

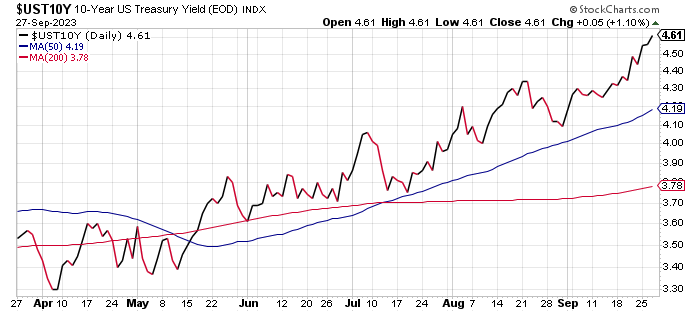

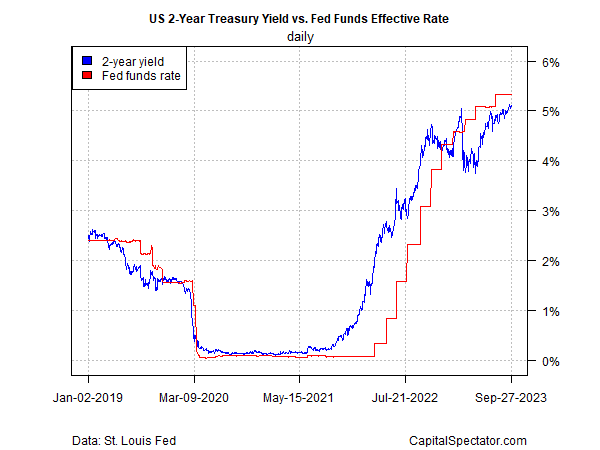

Un esempio è il benchmark dei Treasury decennali, che nelle contrattazioni di ieri è salito nuovamente al 4,61% (27 settembre), il massimo dal 2007. Altri Treasury sono in rialzo, tra cui il titolo con scadenza a 2 anni, sensibile alle politiche, che è salito al 5,10%, appena al di sotto del suo precedente picco fissato nel 2006.

Sono diversi i fattori che fanno salire i rendimenti. Finché non si verificherà un cambiamento sostanziale in uno o più dei catalizzatori, è possibile (probabile?) che i rendimenti continuino a salire. A sua volta, il monitoraggio dei fattori che fanno salire i rendimenti è fondamentale per gestire le aspettative sul mercato obbligazionario. A questo proposito, ecco un breve riepilogo delle quattro ragioni principali alla base del crollo dei Treasury.

1. Premio all’inflazione più elevato

Mike Cudzil, gestore di portafoglio presso Pimco, ha dichiarato:

“I mercati stanno cercando di capire quanto possa essere bassa l’inflazione se si ha un tasso di disoccupazione del 3,5%, un’economia resistente e settori sensibili ai tassi d’interesse, tra cui l’edilizia abitativa e l’auto, che hanno rallentato l’anno scorso ma ora hanno ricominciato ad andare piuttosto bene nonostante i tassi”.

L’esperto ha dichiarato a Morningstar:

“Il mercato ha registrato un aumento delle aspettative di inflazione e questo corrisponde a una Fed che non combatte più attivamente l’inflazione, ma lascia che siano i tassi più alti ma stabili a fare il lavoro”, afferma Briggs. “L’inflazione sta scendendo ma è ancora al di sopra dell’obiettivo, quindi è ragionevole che gli investitori richiedano un premio di rischio maggiore per l’inflazione”.

La stima iniziale del mese prossimo del prodotto interno lordo statunitense da parte del governo dovrebbe superare il 3%, secondo il nowcast mediano di diverse fonti compilato da CapitalSpectator.com. Se la stima sarà corretta, la produzione economica subirà un’accelerazione significativa rispetto al ritmo superiore al 2% del secondo trimestre. Nella misura in cui l’economia resiliente mantiene la pressione al rialzo sui rendimenti, non è scontato che un sollievo sotto forma di un’economia nettamente più morbida sia imminente.

2. Politica aggressiva della Fed

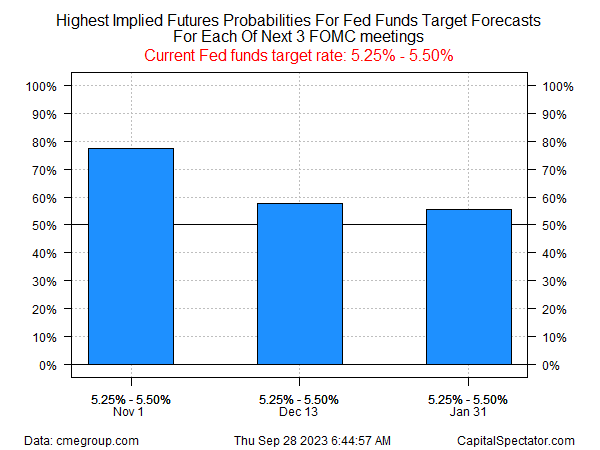

Si discute se la Federal Reserve continuerà a innalzare il suo tasso d’interesse obiettivo, ma è opinione comune che sia improbabile un taglio dei tassi nel prossimo futuro.

Attualmente i futures sui Fed funds prevedono una probabilità moderatamente alta che la banca centrale lasci invariato il tasso target a un intervallo compreso tra il 5,25% e il 5,50% nella prossima riunione del FOMC del 1° novembre. La fiducia su ciò che accadrà nelle due riunioni successive è bassa, ma il sentiment propende per una visione di tassi invariati.

A sua volta, la Fed si trova nella posizione di lasciare semplicemente inalterato il proprio orientamento politico, che equivale a un inasprimento passivo. In particolare, il rendimento a 2 anni, sensibile alle politiche, sembra destinato a colmare il divario rispetto al tasso dei Fed funds, in quanto il mercato riconosce che il tasso di politica della banca centrale potrebbe prevalere nel prossimo futuro.

Una variabile chiave su questo fronte è l’andamento dell’inflazione nei prossimi mesi. Sebbene la pressione sui prezzi sia diminuita drasticamente rispetto al picco dello scorso anno, si teme che l’inflazione si stia assestando a un livello del 3% circa, superiore all’obiettivo del 2% fissato dalla Fed.

Il presidente della Federal Reserve di Minneapolis, Neel Kashkari, stima una probabilità del 40% che i tassi di interesse continuino a salire per contenere l’inflazione. In un saggio pubblicato all’inizio di questa settimana, ha scritto che sull’economia statunitense si sta instaurando un “equilibrio ad alta pressione” che manterrà l’inflazione ben al di sopra dell’obiettivo della Fed del 2%.

“A sostegno di questo scenario c’è il fatto che la maggior parte dei guadagni disinflazionistici che abbiamo osservato finora sono dovuti a fattori dal lato dell’offerta, come il rientro dei lavoratori e la risoluzione delle catene di fornitura, piuttosto che alla politica monetaria che ha frenato la domanda”, consiglia Kashkari. E aggiunge: “Queste dinamiche sollevano la domanda: quanto è restrittiva la politica in questo momento? Se la politica fosse veramente restrittiva, osserveremmo un’attività così forte?”.

3. Aumento dei prezzi dell’energia

Sebbene le banche centrali tendano a concentrarsi sull’inflazione di fondo, che esclude l’energia e i generi alimentari, i prezzi principali sono ancora un fattore di mercato. A questo proposito, il recente rimbalzo del greggio minaccia di arrestare e forse invertire la tendenza alla disinflazione per le misure dell’inflazione globale.

Non c’è da stupirsi, quindi, che il rialzo di ieri dei future sul greggio ai massimi dell’anno abbia spinto gli analisti a considerare la possibilità che l’inflazione sia più difficile da domare nei prossimi mesi.

Ad esempio, il Financial Times riporta che:

“Blerina Uruçi, capo economista statunitense di T Rowe Price, si è detta preoccupata che l’aumento dei prezzi dell’energia possa portare a un aumento dei costi altrove. Anche lo sciopero dei lavoratori dell’auto potrebbe far salire i prezzi dei veicoli, data l’offerta già ridotta. “Piccoli shock all’economia possono davvero far risalire l’inflazione”, ha dichiarato. “E come banchieri centrali, sarete preoccupati che se continuate a ricevere questi shock al rialzo, cosa farà alle aspettative di inflazione?”.

4. Emissione di debito del Tesoro

Il crescente deficit di bilancio degli Stati Uniti, insieme alla minaccia di uno shutdown del governo a partire dal 1° ottobre, sta alimentando la preoccupazione che l’aumento delle vendite di debito del Tesoro sia un fattore che pesa sui prezzi e fa salire i rendimenti

Le vendite di obbligazioni del terzo trimestre “sono state molto più di quanto si pensasse”, spiega a Morningstar Mark Lindbloom, gestore di portafoglio presso Western Asset Management. “Qualcuno li comprerà, lo faranno, ma la domanda è a quale prezzo”.