- La Fed potrebbe garantire un atterraggio morbido per l’economia.

- Ciò scatenerà un’ondata di ottimismo sul mercato.

- Consideriamo l’aggiunta di questi titoli alla watchlist per cercare di sovraperformare il mercato.

- Sei alla ricerca di idee di trading per navigare nell’attuale volatilità del mercato? Sblocca l’accesso ai titoli vincenti selezionati dall’IA di InvestingPro!

Con il calo dei tassi di interesse e il raffreddamento dell’inflazione, la Fed sembra pronta a guidare l’economia verso un atterraggio morbido.

Questo panorama promettente pone le basi per una nuova ondata rialzista e gli investitori più accorti sono ansiosi di capitalizzare le opportunità che potrebbero offrire rendimenti notevoli.

Con gli analisti che parlano di potenziali guadagni a due cifre, abbiamo individuato cinque titoli statunitensi che sono pronti a distinguersi in questo ambiente dinamico.

In questo articolo esploreremo le loro prospettive di crescita, approfondiremo le loro politiche di dividendo e metteremo in evidenza i principali risultati trimestrali che potrebbero fungere da potenti catalizzatori di rialzo.

Continua a leggere per esaminare più da vicino i fondamentali di questi titoli e valutare cosa potrebbe riservarci il futuro.

- Domino’s Pizza

Domino’s Pizza (NYSE:DPZ) è diventata un nome familiare nel settore della pizza a domicilio, con quasi 21.000 sedi in oltre 90 paesi.

Con una capitalizzazione di mercato di 14,3 miliardi di dollari, la società vanta un rendimento da dividendo dell’1,41%, che è cresciuto a un tasso impressionante del 18% negli ultimi cinque anni. È notevole il fatto che Domino’s abbia costantemente aumentato il suo dividendo negli ultimi 12 anni.

Segniamo sul calendario la data del 10 ottobre, quando Domino’s pubblicherà i risultati trimestrali. Gli analisti prevedono un aumento dell’utile per azione (EPS) del 10,3% nel 2024 e del 9,9% nel 2025, con una crescita dei ricavi rispettivamente del 7,2% e del 6,7%.

Nell’ultimo trimestre, l’EPS è aumentato del 30,8%, segnando il settimo trimestre consecutivo di superamento delle aspettative.

Fonte: InvestingPro

Attualmente il titolo ha 29 valutazioni, di cui 18 buy, 10 hold e solo una sell.

Fonte: InvestingPro

L’obiettivo di prezzo medio a 12 mesi è di 486,07 dollari, il che indica un forte potenziale di rialzo.

Fonte: InvestingPro

2. UnitedHealth Group

Unitedhealth Group (NYSE:UNH) è stato fondato nel 1977 e ha sede in Minnesota.

Questa azienda sanitaria, che offre una serie di servizi e prodotti attraverso le sue piattaforme commerciali, è una delle maggiori compagnie di assicurazione sanitaria al mondo per fatturato e ha una capitalizzazione di 531,9 miliardi di dollari.

Il suo dividend yield è dell’1,44%. I dividendi sono aumentati costantemente negli ultimi 15 anni.

Fonte: InvestingPro

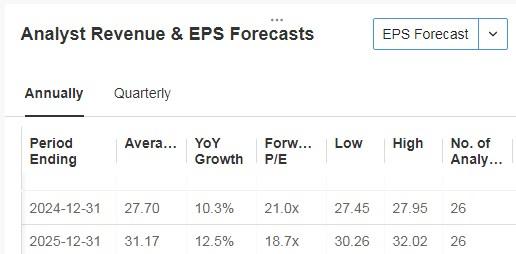

Il 15 ottobre presenterà i conti del trimestre. L’utile per azione (EPS) dovrebbe aumentare del 10,3% e del 12,5% rispettivamente per il 2024 e il 2025, mentre il fatturato dovrebbe aumentare del 7,5% e del 7,8%.

Negli ultimi 10 anni ha aumentato gli utili a un tasso di crescita annuale composto del 10,48%. Nell’ultimo trimestre l’utile per azione è aumentato del 10,7% ed è stato il 16° trimestre consecutivo in cui ha superato le aspettative.

Fonte: InvestingPro

Ha un saldo di cassa di 31,3 miliardi di dollari ed è stata in grado di effettuare acquisti importanti, ad esempio Change Healthcare (NASDAQ:CHNG) e LHC, uno dei maggiori fornitori di assistenza sanitaria a domicilio del Paese.

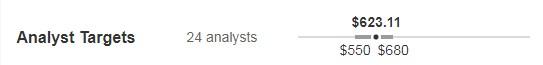

Ha 23 valutazioni, di cui 20 sono buy, 3 sono hold e nessuna è sell.

Il mercato vede un potenziale a 623,11 dollari.

Fonte: InvestingPro

3. Weatherford International (WFRD)

Con un valore di 7,01 miliardi di dollari, Weatherford International (NASDAQ:WFRD) è un fornitore leader a livello mondiale di soluzioni innovative per l’industria del petrolio e del gas. Opera in 75 Paesi e ha una capitalizzazione di mercato di 7,01 miliardi di dollari.

Il suo dividend yield è dell’1,71%, con un dividendo trimestrale di 0,25 dollari per azione.

Fonte: InvestingPro

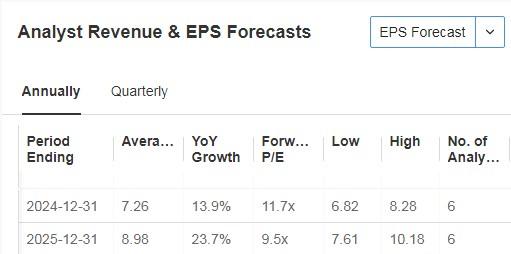

Il 23 ottobre avremo la relazione sugli utili. La previsione è di un aumento dell’utile per azione (EPS) del 13,9% e del 23,7% per il calcolo del 2024 e del 2025 rispettivamente, essendo nel caso del fatturato un aumento dell’11,1% e del 6,9%.

Fonte: InvestingPro

L’acquisizione di Datagration Solutions a settembre pone Weatherford all’avanguardia nell’integrazione e nell’analisi dei dati, che potrebbe favorire la crescita futura e l’efficienza operativa.

Ha otto valutazioni, tutte di tipo buy.

La sua salute finanziaria è abbastanza ottimale.

Fonte: InvestingPro

Il mercato le attribuisce un potenziale di 142,67 dollari.

Fonte: InvestingPro

4. Cheniere Energy

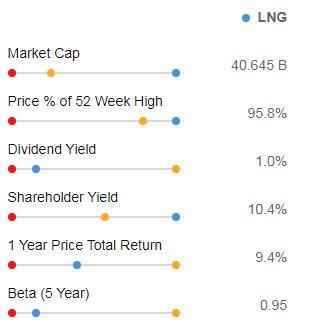

Cheniere Energy (NYSE:LNG) è una società energetica con sede a Houston che si occupa di attività legate al gas naturale liquefatto, essendo il più grande produttore negli Stati Uniti e il secondo operatore mondiale di GNL.

La sua capitalizzazione di mercato è di 41,3 miliardi di dollari.

Il suo rendimento da dividendo è dello 0,97% e distribuisce questi dividendi dal 2021.

Fonte: InvestingPro

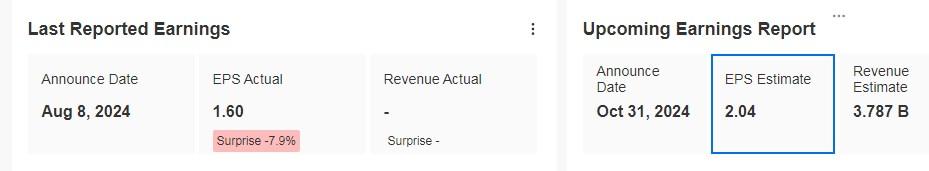

I dati del trimestre saranno resi noti il 31 ottobre. Per il 2025 si prevede una crescita dei fatturati del 22% e degli utili per azione (EPS) del 14,5%.

Nell’ultima relazione, la società ha battuto le aspettative con un EPS di 3,84 dollari per azione, battendo le stime di 1,74 dollari. Tuttavia, il fatturato è stato di 3,3 miliardi di dollari, inferiore alle previsioni di 3,4 miliardi.

Fonte: InvestingPro

Il suo beta è pari a 0,95, il che significa che le sue azioni si muovono nella stessa direzione del mercato e con una volatilità leggermente inferiore.

Fonte: InvestingPro

Ha 18 valutazioni, di cui 17 sono buy, 1 è hold e nessuna è sell.

L’obiettivo di prezzo fissato dal mercato è di 203,73 dollari.

Fonte: InvestingPro

5. Tidewater

Tidewater (NYSE:TDW) è un fornitore leader di servizi di spedizione e di supporto all’industria energetica globale.

Fondata nel 1957, è presente in diverse regioni, tra cui le Americhe, l’Europa, l’Africa e l’Asia-Pacifico. Ha una capitalizzazione di mercato di 4,67 miliardi di dollari.

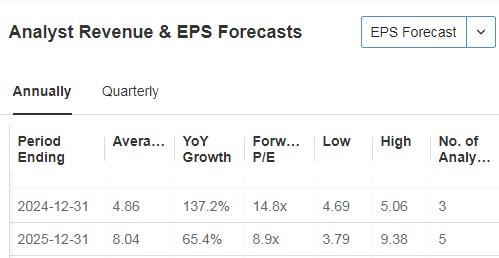

Il 6 novembre presenterà i risultati trimestrali. Si prevede una crescita degli utili per azione (EPS) nel 2024 e nel 2025 rispettivamente del 137% e del 65%.

I ricavi del 38% e del 18%. Nella precedente relazione l’azienda ha battuto le stime sia per quanto riguarda i ricavi che gli utili. I ricavi sono aumentati del 57,8% rispetto all’anno precedente e gli utili per azione sono raddoppiati da 0,43 a 0,94 dollari.

Fonte: InvestingPro

La flotta di Tidewater è aumentata dell’80% negli ultimi due anni grazie alle acquisizioni di Swire Pacific Offshore e Solstad Offshore. Queste acquisizioni hanno permesso all’azienda di disporre di navi più grandi e più moderne.

L’obiettivo di prezzo fissato dal mercato sarebbe di 117,67 dollari.

Fonte: InvestingPro

In conclusione

In sintesi, questi cinque titoli mostrano un potenziale di crescita promettente, dividendi solidi e un sentiment di mercato favorevole. Tenete d’occhio i loro prossimi risultati trimestrali e l’impatto delle condizioni di mercato per valutare le vostre opzioni di investimento.

***

Questo articolo è scritto solo a scopo informativo. Non intende incoraggiare in alcun modo l’acquisto di asset, né costituisce una sollecitazione, un’offerta, una raccomandazione o un suggerimento a investire. Vorrei ricordarvi che tutti gli asset sono valutati da più prospettive e sono altamente rischiosi, quindi ogni decisione di investimento e il rischio associato sono a carico dell’investitore. Inoltre, non forniamo alcun servizio di consulenza sugli investimenti.