Questa analisi rappresenta un aggiornamento di quella presentata il 14 maggio scorso, dal titolo “Analisi intermarket oro: quando supererà i massimi storici? I suoi catalizzatori”, ai link:

· https://it.investing.com/analysis/analisi-intermarket-oro-quando-superera-i-massimi-storici-i-suoi-catalizzatori-200462099#addAComment

· https://youtu.be/1cYchjhHAb8

I protagonisti dell’analisi:

· Oro

· Rendimenti reali

· Politica monetaria restrittiva

· Rendimento del titolo di stato a scadenza 2 anni

· Dollaro americano

Il quadro, ad oggi, è mutato. Andiamo ad osservarlo grazie all’utilizzo delle vecchie grafiche.

Buona lettura.

1. IL QUADRO TECNICO È CAMBIATO

Poco più di un mese e una settimana fa il prezzo dell’oro si presentava a ridosso dell’importante resistenza dei 2080$:

Le forze che avevano spinto il prezzo sulla resistenza dei 2080$ nel 2020 e nel 2022 avevano avuto carattere fortemente “risk-off”: la pandemia di Covid-19 e il conflitto in territorio ucraino. Quelle nel 2023, al contrario, carattere “monetario”: tassi reali e dollaro americano.

Il quadro tecnico, ad oggi, è mutato. Osserviamo il perché:

Dal massimo del 4 maggio 2023 il metallo prezioso ha registrato una perdita di oltre 8 punti percentuali, raggiungendo il 28 giugno un minimo a 1911$. La debolezza del prezzo è rimarcata dall’RSI, anch’esso in discesa.

Siamo dunque passati dalla possibile rottura al rialzo dei massimi storici a un trend ribassista di breve periodo. Domanda delle domande:

“Perché”?

· Le forze che avevano accompagnato la materia prima al rialzo nell’ultimo impulso rialzista rappresentano ora dei “venti contrari”

Spieghiamo i motivi.

2. TASSI REALI NUOVAMENTE IN AUMENTO

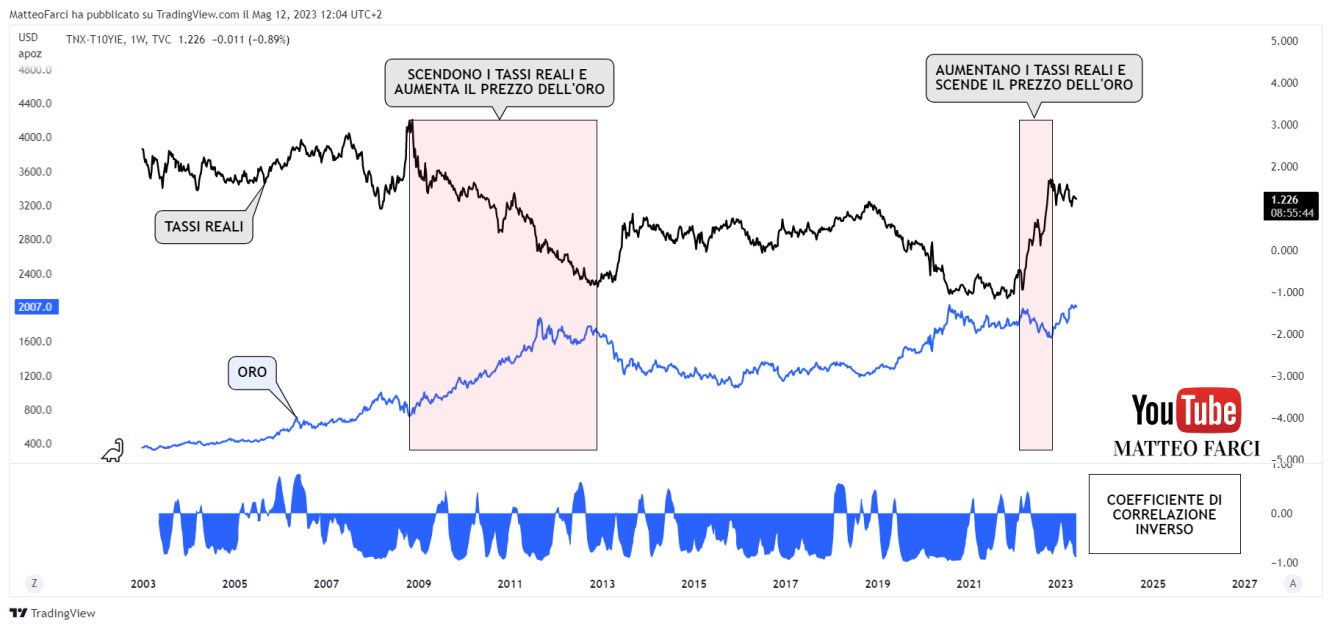

L’analisi del 14 maggio 2023 mostrava una correlazione estremamente importante, quella tra oro e tassi reali:

Essa, nel corso del tempo, si è mantenuta negativa:

· L’oro tende a registrare delle prestazioni positive al ribasso dei tassi (o rendimenti) reali

Perché?

· Il tasso reale altro non è che il rendimento reale effettivo che si ottiene quando si acquista un’obbligazione. Esso si ottiene sottraendo al rendimento nominale il tasso di inflazione (che, come ho spiegato nell’ultimo video-analisi, è capace di erodere il valore cedolare dei bond stessi).

Possiamo per certi versi considerare l’oro e le obbligazioni come due asset simili (essi, ad esempio, performano positivamente in risk-off); essi, tuttavia, hanno una grande differenza: le obbligazioni, al contrario dell’oro, pagano le cedole (a meno che siano zero-coupon).

Quando i bond presentano maggior competitività? Ebbene, all’aumentare del loro rendimento reale! Quindi:

· All’aumentare della competitività dei rendimenti reali, gli investitori preferiranno detenere obbligazioni che oro

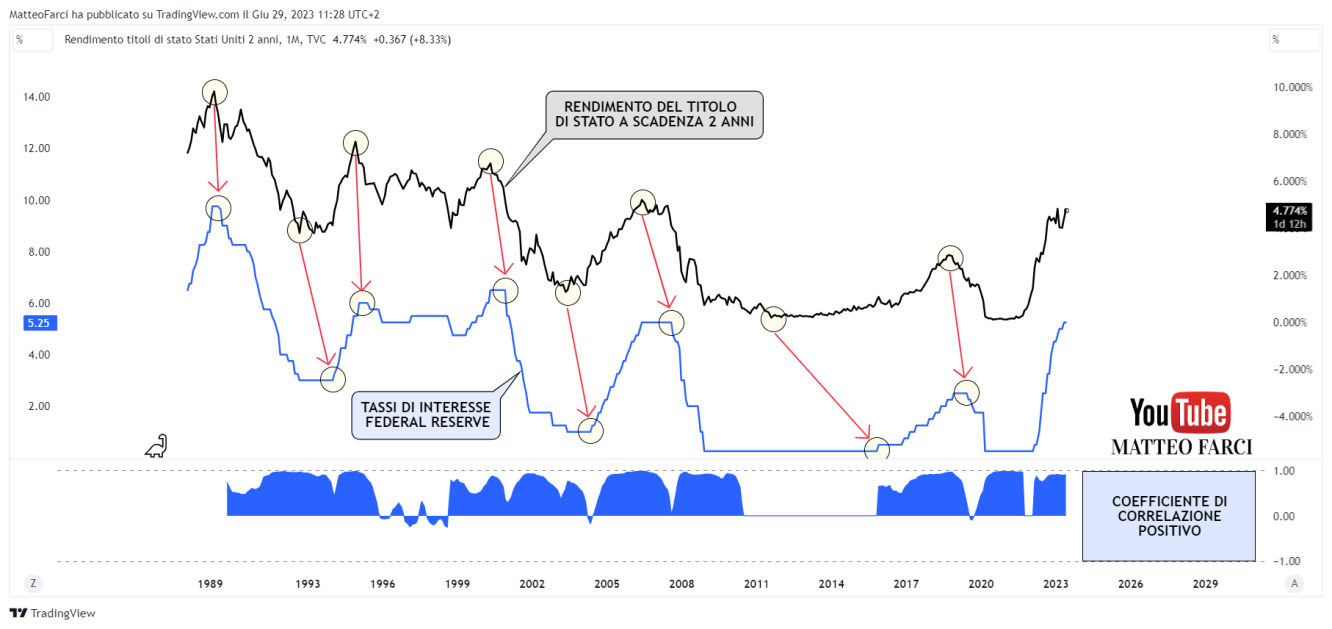

Il catalizzatore della “competitività” delle obbligazioni è rappresentato dalla politica monetaria. Osserviamo la grafica successiva:

· All’aumentare dei tassi di interesse corrisponde un aumento dei tassi reali

Perché ciò accade?

· Una politica monetaria restrittiva agisce in positivo sui rendimenti nominali, facendoli apprezzare, e al contempo in negativo sul tasso di inflazione, calmierandolo.

Osserviamo su grafico giornaliero i tassi reali ad oggi:

Essi, dal 6 aprile 2023, si ritrovano nuovamente in una tendenza rialzista di breve periodo, non lontani dal massimo del 9 novembre 2022!

Questo è accaduto perché il mercato ha prezzato una FED più restrittiva.

Ciò è testimoniato dal rendimento del titolo statunitense a scadenza 2 anni, il benchmark della parte breve della curva dei rendimenti e il più osservato in tema “politica monetaria”:

Esso, dal 4 maggio 2023, ha registrato un aumento dal 3.79% al 4.7%.

3. I RENDIMENTI REALI RAPPRESENTANO PER L’ORO UN VENTO CONTRARIO

L’analisi del 14 maggio ipotizzava uno scenario, rappresentato nella figura seguente:

· L’oro avrebbe potuto superare la soglia dei 2080$ qualora i tassi reali fossero scesi

Ebbene, questo non è accaduto, infatti:

· Tassi reali in su

· Oro in giù

Quando l’oro salirà? La risposta appare quasi scontata:

· Sicuramente ad un ribasso dei tassi reali, vista e considerata la correlativa negativa!

4. IL GRAFICO IMPORTANTE DA OSSERVARE

Il grafico da monitorare attentamente per capire quali potranno essere le future mosse dell’oro è sicuramente il rendimento a 2 anni del titolo di stato americano; il motivo è rappresentato nella grafica successiva:

Esso tende sempre ad anticipare le future mosse della politica monetaria, restrittive o espansive che siano.

Quel rendimento rappresenta dunque un ottimo strumento dal momento in cui l’oro, come abbiamo osservato, si ritrova a sfavore un aumento delle aspettative di inasprimento monetario.

Per questo motivo sarà interessante osservare la sua tendenza, cercando di intercettare una sua potenziale inversione. A tal proposito, potrebbe essere utile applicare al rendimento stesso due medie mobili: una a 20 e una a 40 periodi:

Ad un prezzo al di sotto della media a 20 corrisponderà un primo allert, al di sotto della 40 un altro ancora. Potremmo avere un’inversione di tendenza affidabile quando la media a 20 periodi taglierà al ribasso quella a 40 periodi (palesando il famoso “death cross”).

Ricapitolando in breve:

· L’oro si ritrova in un trend ribassista di breve periodo a causa dell’aumento dei tassi reali

· L’aumento dei tassi reali è stato catalizzato da aspettative di politica monetarie più restrittiva

· Le decisioni di politica monetaria sono sempre anticipate dal rendimento del titolo di stato a 2 anni

· Se il mercato inizierà a prezzare una politica monetaria meno restrittiva, il rendimento a 2 anni invertirà al ribasso la sua tendenza (con il relativo movimento delle sue medie mobili descritto precedentemente) e ciò influenzerà i rendimenti reali, che inizieranno ad indebolirsi

· L’oro, a questo punto, potrà risalire

Finito qui? Beh…non proprio.

Ci sarebbe da fare un focus anche sul dollaro americano, altra dinamica alla quale l’oro è legato. Questo, tuttavia, lo tratterò unicamente all’interno del video per questione di tempi.

Attendo un commento qualsiasi sia stato il vostro dubbio.

Buon weekend.

- English (USA)

- English (UK)

- English (India)

- English (Canada)

- English (Australia)

- English (South Africa)

- English (Philippines)

- English (Nigeria)

- Deutsch

- Español (España)

- Español (México)

- Français

- Nederlands

- Português (Portugal)

- Polski

- Português (Brasil)

- Русский

- Türkçe

- العربية

- Ελληνικά

- Svenska

- Suomi

- עברית

- 日本語

- 한국어

- 简体中文

- 繁體中文

- Bahasa Indonesia

- Bahasa Melayu

- ไทย

- Tiếng Việt

- हिंदी

Analisi intermarket oro: quale futuro per il metallo prezioso?

Pubblicato 30.06.2023, 08:03

Analisi intermarket oro: quale futuro per il metallo prezioso?

Ultimi commenti

Prossimo articolo in arrivo...

Installa le nostre app

Avviso esplicito sui rischi: Il trading degli strumenti finanziari e/o di criptovalute comporta alti rischi, compreso quello di perdere in parte, o totalmente, l’importo dell’investimento, e potrebbe non essere adatto a tutti gli investitori. I prezzi delle criptovalute sono estremamente volatili e potrebbero essere influenzati da fattori esterni come eventi finanziari, normativi o politici. Il trading con margine aumenta i rischi finanziari.

Prima di decidere di fare trading con strumenti finanziari o criptovalute, è bene essere informati su rischi e costi associati al trading sui mercati finanziari, considerare attentamente i propri obiettivi di investimento, il livello di esperienza e la propensione al rischio e chiedere consigli agli esperti se necessario.

Fusion Media vi ricorda che i dati contenuti su questo sito web non sono necessariamente in tempo reale né accurati. I dati e i prezzi presenti sul sito web non sono necessariamente forniti da un mercato o da una piazza, ma possono essere forniti dai market maker; di conseguenza, i prezzi potrebbero non essere accurati ed essere differenti rispetto al prezzo reale su un dato mercato, il che significa che i prezzi sono indicativi e non adatti a scopi di trading. Fusion Media e qualunque fornitore dei dati contenuti su questo sito web non si assumono la responsabilità di eventuali perdite o danni dovuti al vostro trading né al fare affidamento sulle informazioni contenute all’interno del sito.

È vietato usare, conservare, riprodurre, mostrare, modificare, trasmettere o distribuire i dati contenuti su questo sito web senza l’esplicito consenso scritto emesso da Fusion Media e/o dal fornitore di dati. I diritti di proprietà intellettuale sono riservati da parte dei fornitori e/o dalle piazze che forniscono i dati contenuti su questo sito web.

Fusion Media può ricevere compensi da pubblicitari che compaiono sul sito web, in base alla vostra interazione con gli annunci pubblicitari o con i pubblicitari stessi. La versione inglese di questa convenzione è da considerarsi quella ufficiale e preponderante nel caso di eventuali discrepanze rispetto a quella redatta in italiano.

Prima di decidere di fare trading con strumenti finanziari o criptovalute, è bene essere informati su rischi e costi associati al trading sui mercati finanziari, considerare attentamente i propri obiettivi di investimento, il livello di esperienza e la propensione al rischio e chiedere consigli agli esperti se necessario.

Fusion Media vi ricorda che i dati contenuti su questo sito web non sono necessariamente in tempo reale né accurati. I dati e i prezzi presenti sul sito web non sono necessariamente forniti da un mercato o da una piazza, ma possono essere forniti dai market maker; di conseguenza, i prezzi potrebbero non essere accurati ed essere differenti rispetto al prezzo reale su un dato mercato, il che significa che i prezzi sono indicativi e non adatti a scopi di trading. Fusion Media e qualunque fornitore dei dati contenuti su questo sito web non si assumono la responsabilità di eventuali perdite o danni dovuti al vostro trading né al fare affidamento sulle informazioni contenute all’interno del sito.

È vietato usare, conservare, riprodurre, mostrare, modificare, trasmettere o distribuire i dati contenuti su questo sito web senza l’esplicito consenso scritto emesso da Fusion Media e/o dal fornitore di dati. I diritti di proprietà intellettuale sono riservati da parte dei fornitori e/o dalle piazze che forniscono i dati contenuti su questo sito web.

Fusion Media può ricevere compensi da pubblicitari che compaiono sul sito web, in base alla vostra interazione con gli annunci pubblicitari o con i pubblicitari stessi. La versione inglese di questa convenzione è da considerarsi quella ufficiale e preponderante nel caso di eventuali discrepanze rispetto a quella redatta in italiano.

© 2007-2025 - Fusion Media Limited. tutti i Diritti Riservati.