Buongiorno a tutti, l’obiettivo dell’analisi è quello di analizzare lo scenario che il settore tecnologico americano sta attraversando dagli inizi del 2023. Esso continuerà la sua salita?

Buona lettura. Qualora qualche concetto fosse poco chiaro, commentate!

1. LE GRANDI PRESTAZIONI DEL SETTORE TECNOLOGICO

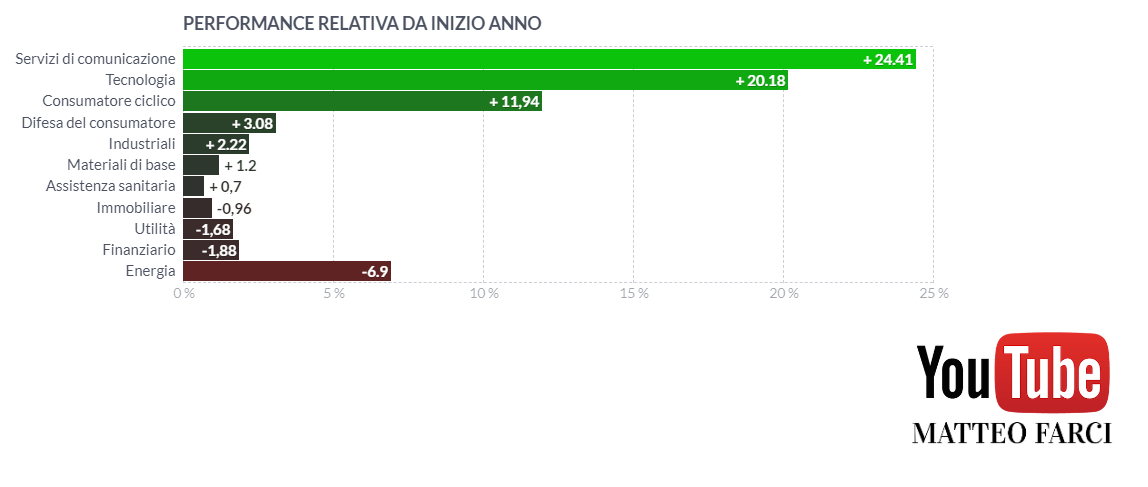

Il settore tecnologico ad oggi, come mostra la prima figura, si presenta come il secondo miglior settore dall’inizio del 2023:

Per andare ad analizzare il suo prezzo dal punto di vista tecnico e successivamente intermarket sarà utilizzato l’ETF “XLK”. Le prime 10 società all’interno del paniere dell’ETF tech sono:

· Microsoft (NASDAQ:MSFT) (24.78%)

· Apple (NASDAQ:AAPL) (24.21%)

· Nvidia (4.61%)

· Broadcom Inc (3.57%)

· Salesforce Inc (2.73%)

· Cisco Systems (2.60%)

· Accenture PLC (2.36%)

· Advanced Micro Devices (2.08%)

· Adobe Inc (2.08%)

· Oracle (NYSE:ORCL) (2.03%)

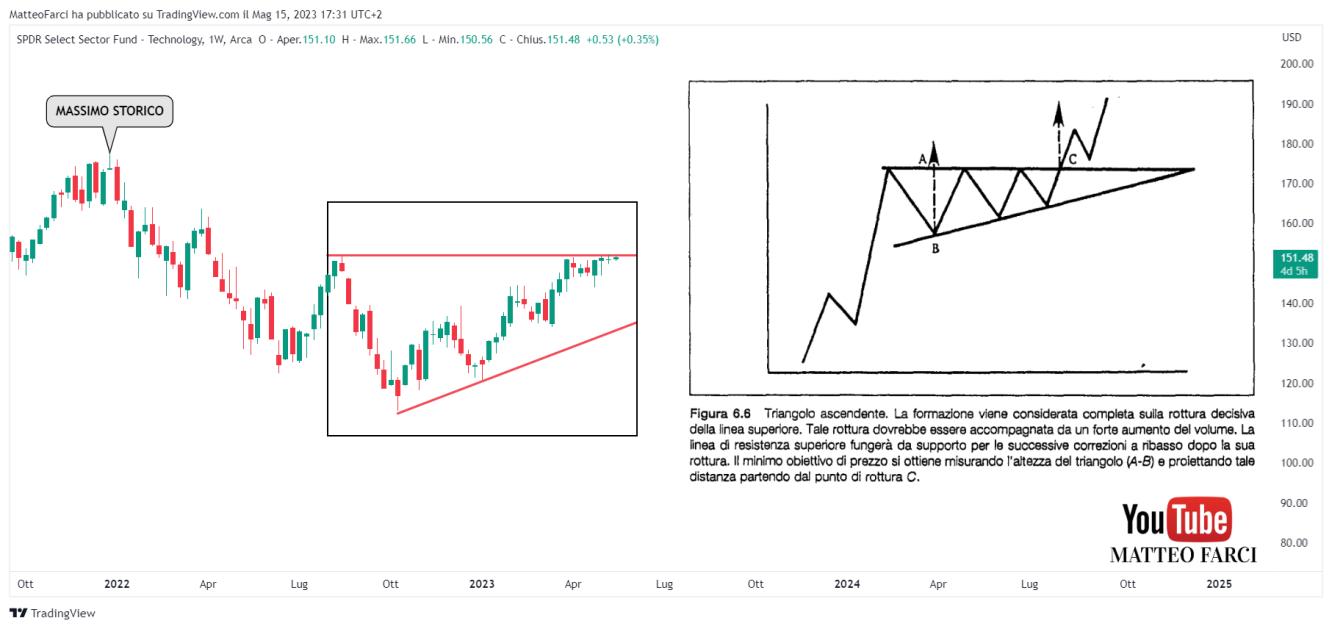

Osserviamo la figura successiva:

Dopo aver raggiunto dei massimi relativi il 15 agosto del 2022, il prezzo dell’ETF ha creato un nuovo impulso ribassista che ha avuto termine il 13 ottobre 2022. Da quel punto il prezzo è successivamente ripartito, formando dei massimi via via crescenti; questi ultimi sono stati i responsabili della formazione del supporto dinamico.

Dalla prima seduta del 2023 il prezzo ha subito un’ulteriore accelerazione al rialzo che ha avuto termine il 3 aprile 2023, con una performance di oltre 20 punti percentuali: i massimi del 15 agosto e quelli nei quali il prezzo si ritrova in quest’ultimo mese vanno a costituire la resistenza dei 152$.

Utilizzando l’RSI a 14 periodi è possibile osservare come il prezzo, dal massimo del 31 marzo, stia perdendo lentamente la sua forza.

Detto ciò, l’impostazione grafica è comunque rialzista: è infatti possibile osservare un triangolo ascendente, non perfetto dal punto di vista geometrico ma pur sempre tale:

Perché il settore tecnologico è stato uno dei migliori? Ma soprattutto: continuerà ad esserlo? Proviamo a trattare questo argomento in chiave intermarket.

2. ANALISI INTERMARKET: SETTORE TECNOLOGICO, TASSI DI INTERESSE E INDICE DI FORZA TRA OBBLIGAZIONI

Qual è stato il catalizzatore che ha spinto al rialzo il prezzo dell’ETF tech?

· I tassi di interesse della Federal Reserve

Anzi, per meglio dire…le aspettative degli attori del mercato su quello che potrebbe essere, nel futuro, il livello dei tassi di interesse.

Partiamo con il definire il motivo per il quale questo settore dovrebbe essere sensibile agli interest rates:

· Le società del settore tecnologico appartengono a quella categoria definita “growth”.

A questa classe appartengono quelle aziende che, al contrario di altre, hanno un alto potenziale di crescita. Crescita di cosa? Crescita degli utili.

In questo contesto, una crescita futura degli utili è legata alla quantità di investimenti in ricerca e sviluppo (per la precisione ricerca, sviluppo e implementazione di nuove tecnologie con lo scopo di migliorare la crescita e l’innovazione) nel presente.

Come vengono finanziati questi stessi “progetti”? Tipicamente con una parte degli utili “attuali” (ecco perché, tipicamente, il prezzo delle aziende growth non è giustificato dagli utili, con relativo aumento del P/E) e attraverso del debito (finanziamenti ed emissione di obbligazioni).

È qua che giungiamo al punto fondamentale: all’aumentare dei tassi di interesse di una banca centrale aumenteranno in maniera proporzionale gli interessi delle società sui debiti da pagare ad obbligazionisti o banche per poter raggiungere i loro obiettivi; per loro sarà più difficile accedere al credito a causa dell’aumento del costo del denaro.

Ergo: un rialzo dei tassi di interesse ostacola quello stesso modello di “crescita”.

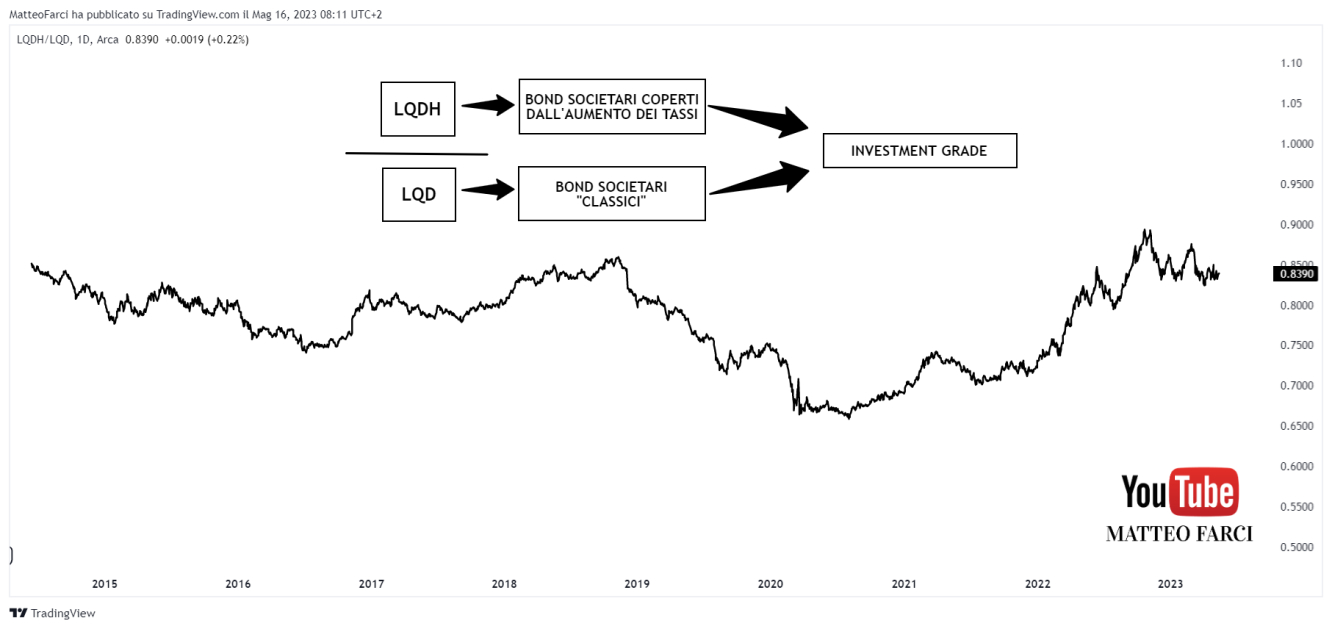

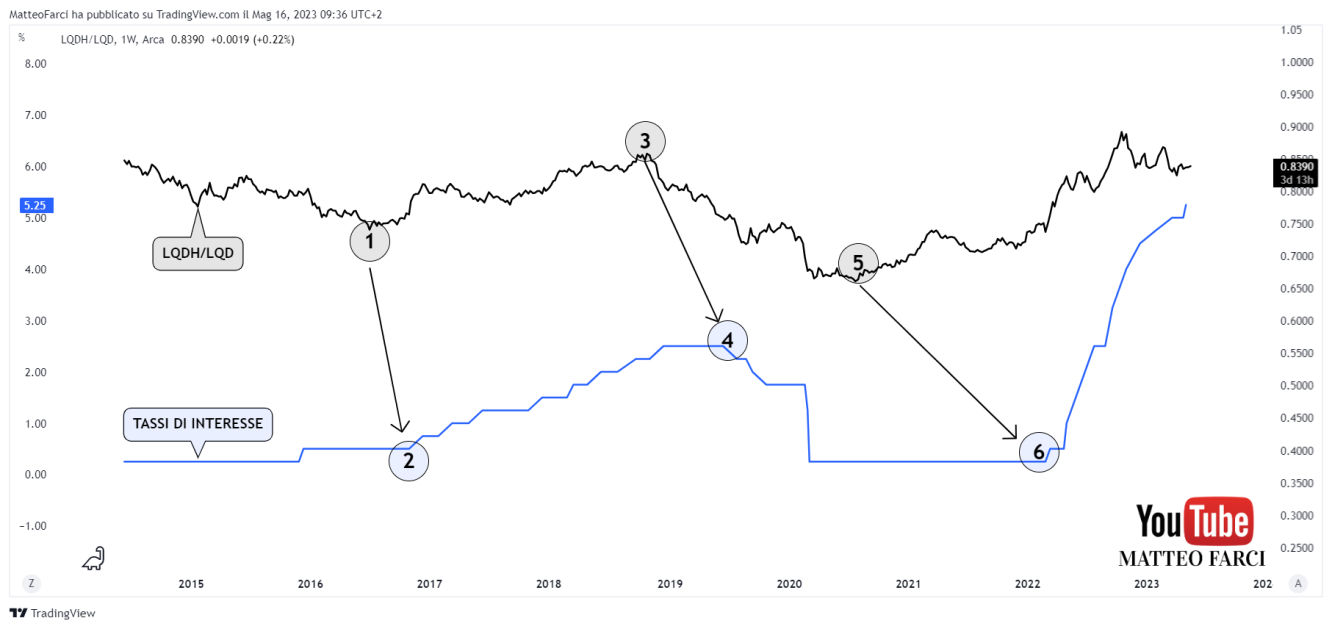

Spiegato ciò (se non fosse stato chiaro commentate!), è necessario andare a creare un indice di forza che confermi il punto precedente: esso dovrà esplicitare le aspettative sui tassi di interesse degli investitori. Esso non è altro che “LQDH/LQD”, rappresentato nella figura successiva:

Entrambi gli ETF replicano il movimento di prezzo di obbligazioni societarie americane ad alto grado di rating, con una differenza:

· LQDH, al contrario del secondo, è coperto dall’aumento dei tassi di interesse (uno dei diversi rischi che va a presentare l’asset class obbligazionaria)

Ora, probabilmente, vi chiederete:

“Cos’è che copre un ETF obbligazionario da un aumento dei tassi di interesse?

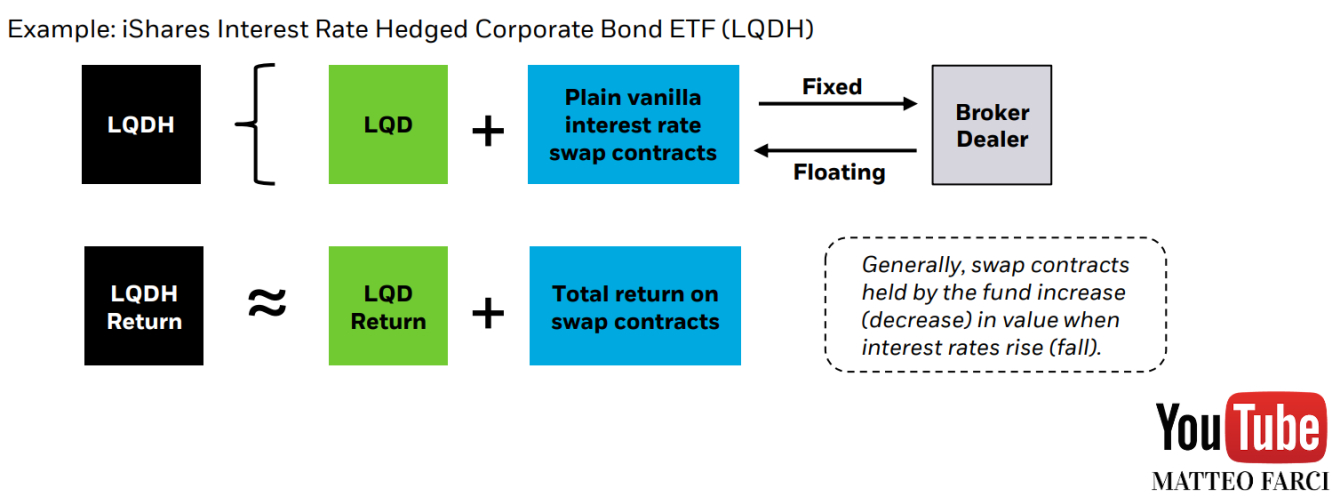

Osserviamo la figura successiva:

LQDH è formato dall’ETF LQD e da particolari contratti, chiamati interest rate swap (IRS). Questi sono stipulati tra due parti:

· Dai gestori dell’ETF

· Da un “broker dealer”

Per avere una copertura dall’aumento dei tassi di interesse i gestori dell’exchange traded fund pagheranno al broker un interesse fisso (“fixed”) e, contemporaneamente, quest’ultimo pagherà ai gestori un interesse variabile (“floating”). Ebbene, l’interesse variabile è quello che copre l’aumento dei tassi di interesse, andando a mitigare gli effetti di una politica monetaria restrittiva.

Infine, le prestazioni di LQDH saranno pari alla somma tra le prestazioni dell’ETF non “indicizzato” (LQD return) e gli interessi variabili derivati dai contratti swap (total return on swap contracts).

Possiamo affermare che il meccanismo di funzionamento di questi particolari contratti è simile a quello dei credit default swap, con una differenza:

· Nei CDS il broker (o banca) si assume il rischio di default dell’emittente, mentre negli IRS il rischio sui tassi di interesse

È logico ipotizzare che:

· Ad un aumento delle aspettative di rialzo dei tassi di interesse LQDH mostrerà prestazioni migliori di LQD; al contrario, sarà invece quest’ultimo ETF a sovraperformare

Quest’ultimo punto è vero? La risposta è racchiusa nella figura successiva:

La figura è abbastanza chiara:

· LQDH/LQD è un ottimo indice di forza capace di anticipare le mosse di politica monetaria della Federal Reserve; esso, per questo motivo, ricopre un ruolo di “leading indicator” (segnale anticipatore)

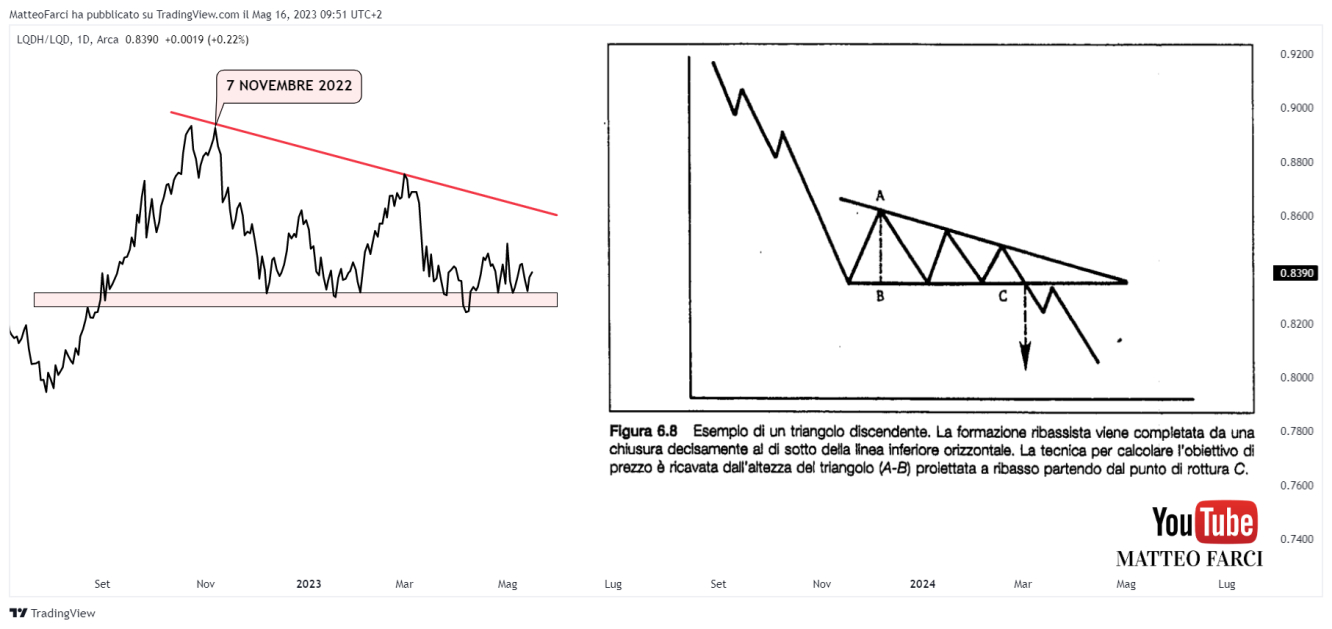

Andiamo ora ad osservare l’indice su grafico giornaliero:

È dal 7 novembre del 2022 che l’indice di sentiment crea dei massimi via via decrescenti, con la successiva formazione di un triangolo discendente, figura di analisi tecnica ribassista.

Possiamo ora rispondere alla domanda:

“Perché il settore tecnologico è rialzista da Q4 2022?”

Perché, come mostra la figura successiva, è dallo stesso periodo che gli investitori hanno aspettative sui tassi “ribassiste”:

· Quanto più forti saranno le aspettative su un taglio dei tassi di interesse, tanto più si concentreranno gli acquisti su quelle società capaci di andare a beneficiare della particolare condizione (al diminuire del “costo del denaro” aumenterà la possibilità di una potenziale crescita delle società growth per i motivi spiegati precedentemente)

3. IL TECNOLOGICO CONTINUERA’ LA SUA SALITA?

La condizione affinché il settore tech dia continuità alla sua tendenza è legata alle aspettative sui tassi di interesse.

Se si materializzasse la recessione tanto annunciata, come potrebbe reagire XLK?

Questo sarà l’argomento della prossima analisi, in cui andrò a correlare lo stesso ETF con l’oro (ho scritto sul metallo giallo nell'ultima analisi al link https://it.investing.com/analysis/analisi-intermarket-oro-quando-superera-i-massimi-storici-i-suoi-catalizzatori-200462099).

Vi lascio tuttavia con un dubbio:

Come è possibile che un settore risk on come quello tecnologico sia legato in maniera positiva all’asset risk off per eccellenza, l’oro? XLK è diventato un bene rifugio di breve periodo?

Alla prossima, buona giornata!

- English (USA)

- English (UK)

- English (India)

- English (Canada)

- English (Australia)

- English (South Africa)

- English (Philippines)

- English (Nigeria)

- Deutsch

- Español (España)

- Español (México)

- Français

- Nederlands

- Português (Portugal)

- Polski

- Português (Brasil)

- Русский

- Türkçe

- العربية

- Ελληνικά

- Svenska

- Suomi

- עברית

- 日本語

- 한국어

- 简体中文

- 繁體中文

- Bahasa Indonesia

- Bahasa Melayu

- ไทย

- Tiếng Việt

- हिंदी

Analisi intermarket settore tech USA: continuerà il rialzo? Il suo catalizzatore

Pubblicato 17.05.2023, 07:56

Analisi intermarket settore tech USA: continuerà il rialzo? Il suo catalizzatore

Ultimi commenti

Prossimo articolo in arrivo...

Installa le nostre app

Avviso esplicito sui rischi: Il trading degli strumenti finanziari e/o di criptovalute comporta alti rischi, compreso quello di perdere in parte, o totalmente, l’importo dell’investimento, e potrebbe non essere adatto a tutti gli investitori. I prezzi delle criptovalute sono estremamente volatili e potrebbero essere influenzati da fattori esterni come eventi finanziari, normativi o politici. Il trading con margine aumenta i rischi finanziari.

Prima di decidere di fare trading con strumenti finanziari o criptovalute, è bene essere informati su rischi e costi associati al trading sui mercati finanziari, considerare attentamente i propri obiettivi di investimento, il livello di esperienza e la propensione al rischio e chiedere consigli agli esperti se necessario.

Fusion Media vi ricorda che i dati contenuti su questo sito web non sono necessariamente in tempo reale né accurati. I dati e i prezzi presenti sul sito web non sono necessariamente forniti da un mercato o da una piazza, ma possono essere forniti dai market maker; di conseguenza, i prezzi potrebbero non essere accurati ed essere differenti rispetto al prezzo reale su un dato mercato, il che significa che i prezzi sono indicativi e non adatti a scopi di trading. Fusion Media e qualunque fornitore dei dati contenuti su questo sito web non si assumono la responsabilità di eventuali perdite o danni dovuti al vostro trading né al fare affidamento sulle informazioni contenute all’interno del sito.

È vietato usare, conservare, riprodurre, mostrare, modificare, trasmettere o distribuire i dati contenuti su questo sito web senza l’esplicito consenso scritto emesso da Fusion Media e/o dal fornitore di dati. I diritti di proprietà intellettuale sono riservati da parte dei fornitori e/o dalle piazze che forniscono i dati contenuti su questo sito web.

Fusion Media può ricevere compensi da pubblicitari che compaiono sul sito web, in base alla vostra interazione con gli annunci pubblicitari o con i pubblicitari stessi. La versione inglese di questa convenzione è da considerarsi quella ufficiale e preponderante nel caso di eventuali discrepanze rispetto a quella redatta in italiano.

Prima di decidere di fare trading con strumenti finanziari o criptovalute, è bene essere informati su rischi e costi associati al trading sui mercati finanziari, considerare attentamente i propri obiettivi di investimento, il livello di esperienza e la propensione al rischio e chiedere consigli agli esperti se necessario.

Fusion Media vi ricorda che i dati contenuti su questo sito web non sono necessariamente in tempo reale né accurati. I dati e i prezzi presenti sul sito web non sono necessariamente forniti da un mercato o da una piazza, ma possono essere forniti dai market maker; di conseguenza, i prezzi potrebbero non essere accurati ed essere differenti rispetto al prezzo reale su un dato mercato, il che significa che i prezzi sono indicativi e non adatti a scopi di trading. Fusion Media e qualunque fornitore dei dati contenuti su questo sito web non si assumono la responsabilità di eventuali perdite o danni dovuti al vostro trading né al fare affidamento sulle informazioni contenute all’interno del sito.

È vietato usare, conservare, riprodurre, mostrare, modificare, trasmettere o distribuire i dati contenuti su questo sito web senza l’esplicito consenso scritto emesso da Fusion Media e/o dal fornitore di dati. I diritti di proprietà intellettuale sono riservati da parte dei fornitori e/o dalle piazze che forniscono i dati contenuti su questo sito web.

Fusion Media può ricevere compensi da pubblicitari che compaiono sul sito web, in base alla vostra interazione con gli annunci pubblicitari o con i pubblicitari stessi. La versione inglese di questa convenzione è da considerarsi quella ufficiale e preponderante nel caso di eventuali discrepanze rispetto a quella redatta in italiano.

© 2007-2024 - Fusion Media Limited. tutti i Diritti Riservati.