Non è più necessario rischiare per ottenere un rendimento dai propri risparmi.

Non molto tempo fa, “il contante è spazzatura” era un tema comune, dato che i conti di risparmio rendevano zero. Naturalmente, questo era l’intento della Federal Reserve dopo la “crisi finanziaria”, nella speranza che l’inflazione dei prezzi degli asset portasse ad una crescita economica.

Visto che l’economia è guidata dai “consumi”, la Fed riteneva che la promozione dell’ “inflazione degli asset” avrebbe portato a un aumento della “fiducia”, creando così una crescita economica. Questo era l’esatto punto sollevato nel 2010 da Ben Bernanke,

“Condizioni finanziarie più facili promuoveranno la crescita economica. Ad esempio, tassi ipotecari più bassi renderanno le abitazioni più accessibili e permetteranno a un maggior numero di proprietari di casa di rifinanziarsi. Tassi più bassi sulle obbligazioni societarie incoraggeranno gli investimenti. E l’aumento dei prezzi delle azioni farà crescere la ricchezza dei consumatori e contribuirà ad aumentare la fiducia, che può anche stimolare la spesa”.

Purtroppo, il risultato non è stato proprio quello. Al contrario, la crescita economica ha ristagnato e il divario di ricchezza è esploso.

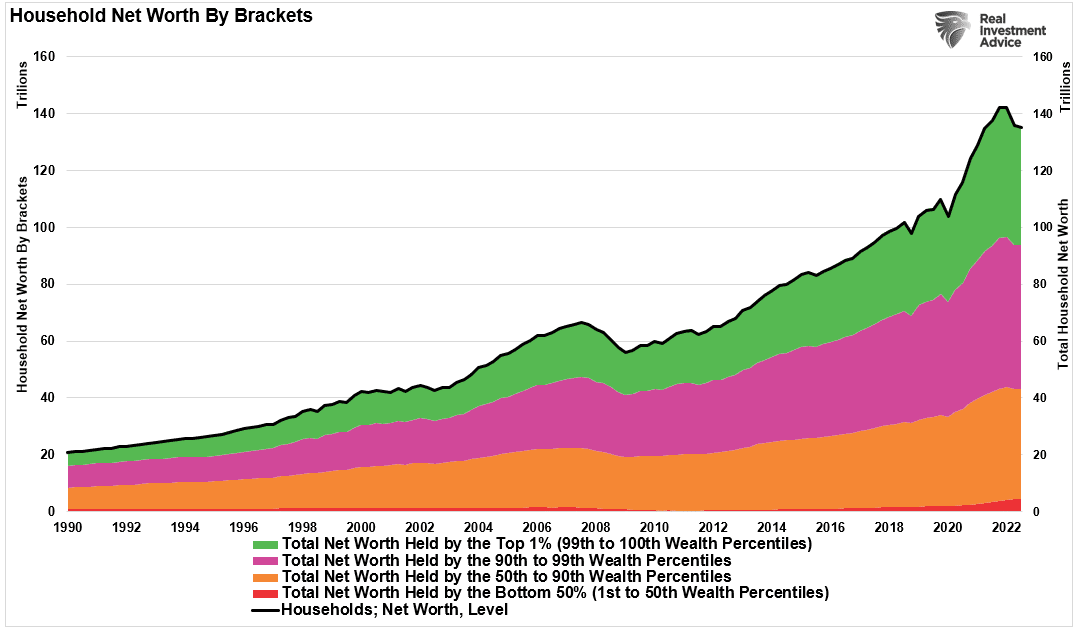

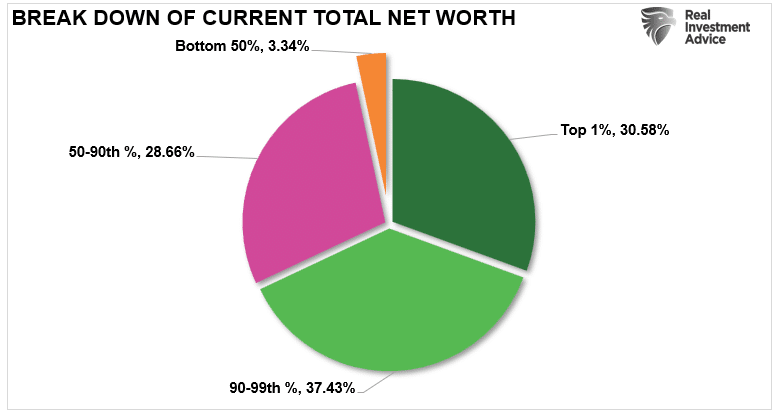

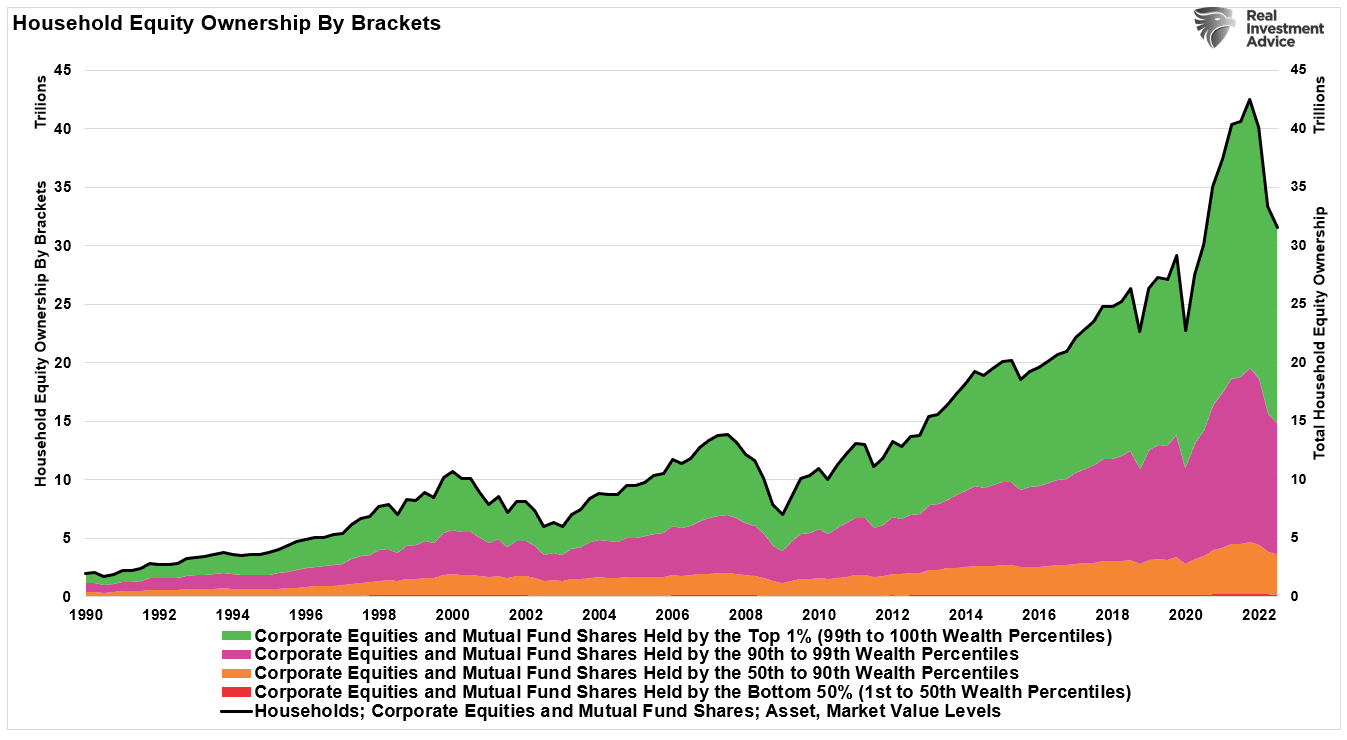

Per mettere il tutto in una prospettiva migliore, il 10% delle famiglie controlla oggi il 68% di tutta la ricchezza. Il 40% successivo detiene il 29%, mentre il 50% inferiore possiede solo il 3%.

Questi dati rendono facilmente comprensibile il motivo per cui oggi si grida al socialismo.

Arriva una nuova minaccia

Tuttavia, la premessa della Fed presenta un problema. Dato che il 10% degli americani possiede la maggior parte dei beni, la propensione a spendere denaro è in calo. Una volta che queste persone hanno acquistato una o più case, le hanno arredate, hanno comprato auto, hanno viaggiato, ecc. non c’era bisogno di continuare a spendere a ritmi accelerati.

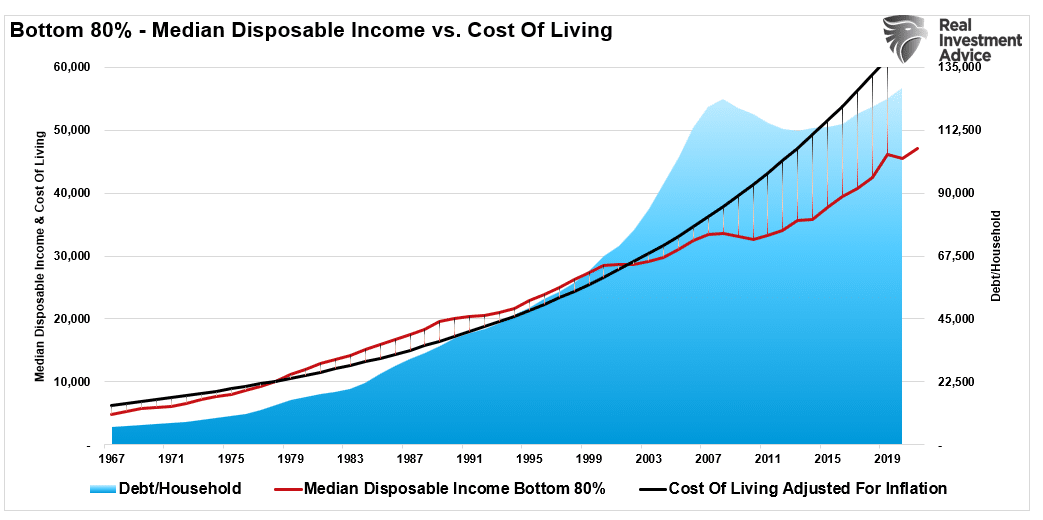

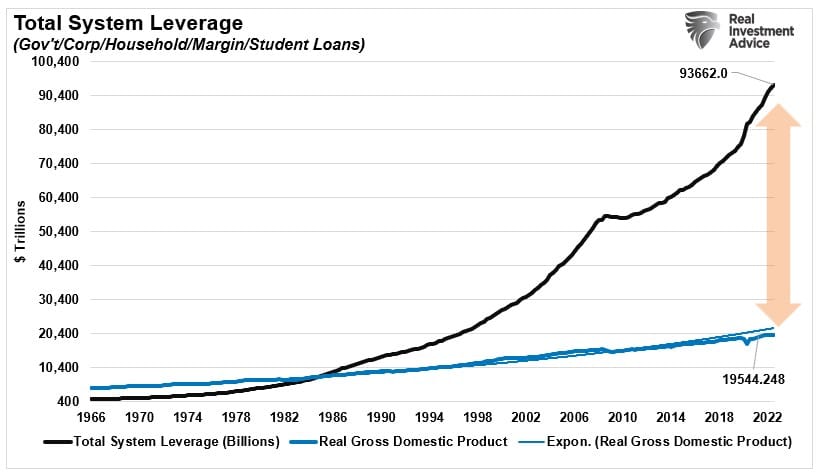

Di conseguenza, il reddito del 10%-20% della popolazione è finito nei risparmi. Al contrario, l’80% della popolazione vive di stipendio in stipendio. Ecco perché l’indebitamento dei consumatori è esploso per mantenere il tenore di vita.

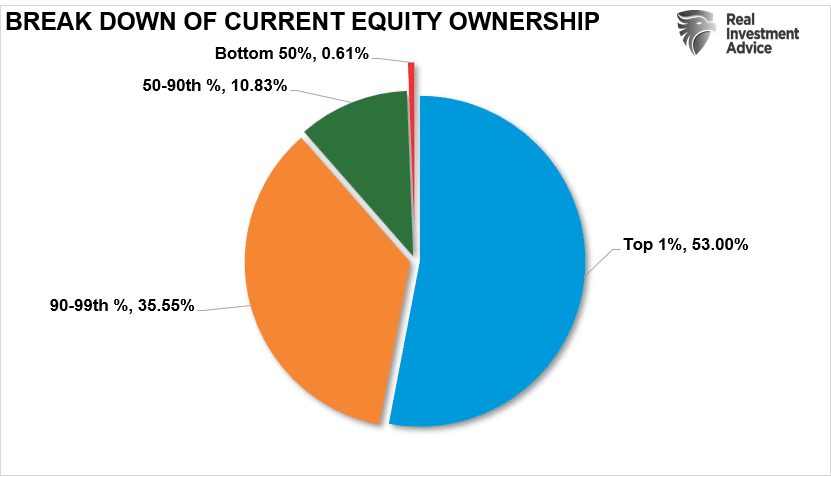

Naturalmente, l’effetto collaterale degli interventi monetari è stata la deformazione dei mercati degli asset. Queste azioni hanno portato il 10% dei percettori di reddito a possedere l’85% della ricchezza dei mercati finanziari.

Se c’è una buona notizia in questo grafico, è solo che il mercato orso del 2022 ha avuto un impatto minimo sul 90% inferiore degli americani, a causa della mancanza di esposizione al rischio.

Tuttavia, la Fed si trova ora ad affrontare una nuova minaccia.

Paradosso della parsimonia

Come si è detto, l’obiettivo originario della Fed era quello di abbassare i tassi sui risparmi al punto da indurre gli individui a cercare altre alternative. Il motivo è il “paradosso della parsimonia”, che afferma che:

“Il paradosso della parsimonia, o paradosso del risparmio, è una teoria economica che sostiene che i risparmi personali sono un freno netto all’economia durante una recessione”. - Investopedia

La teoria, formulata da John Maynard Keynes, suggerisce che la risposta corretta a una recessione economica sia una maggiore spesa, una maggiore assunzione di rischi e una riduzione dei risparmi. Questa teoria è stata alla base della decisione di Ben Bernanke di ridurre i tassi di interesse a zero e di inondare l’economia di stimoli monetari dopo la “crisi finanziaria”.

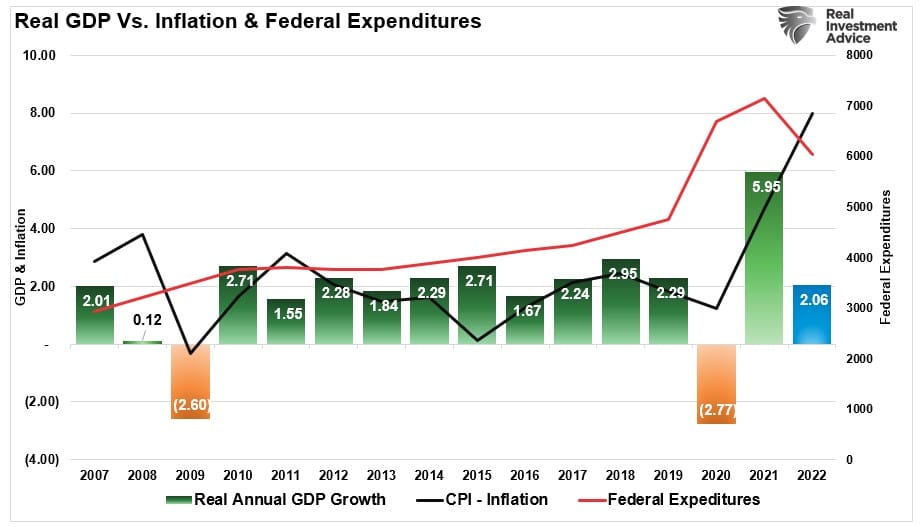

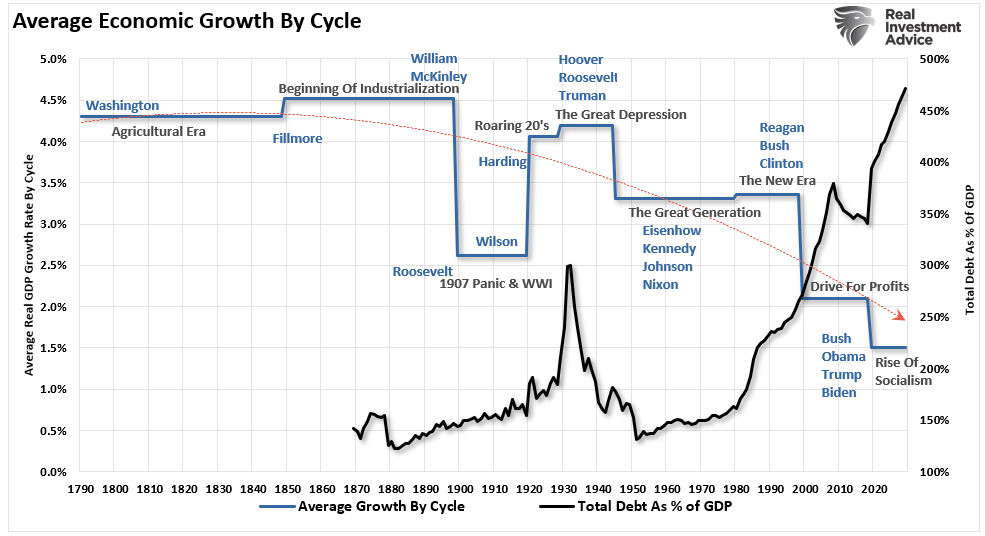

Tuttavia, l’azzeramento dei tassi ha fatto aumentare i prezzi degli asset, ma non si è tradotto in una crescita economica organica o in inflazione. L’inflazione e la crescita economica sono esplose SOLO quando la Fed ha inviato assegni direttamente a quell’80% di percettori di reddito che vivono di stipendio in stipendio.

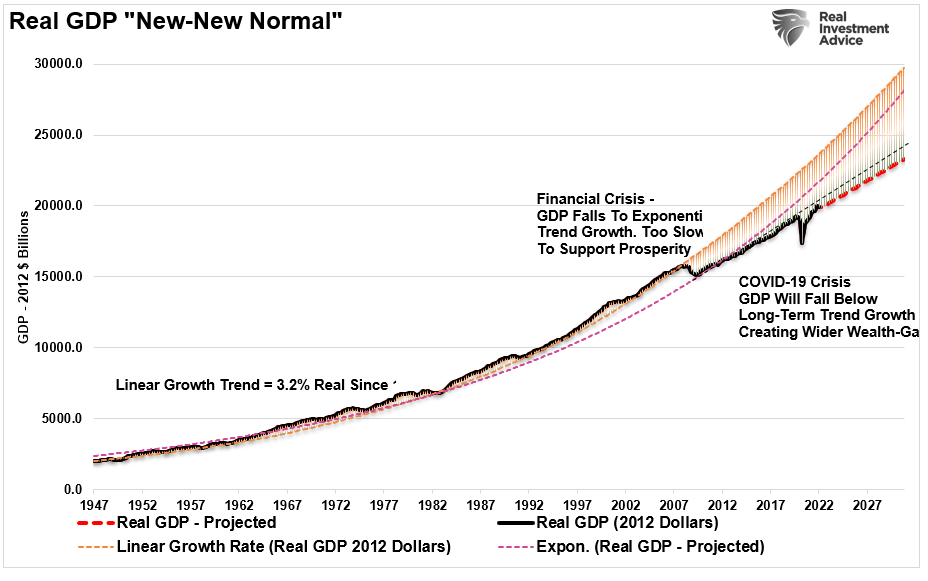

Con la fine dello stimolo fiscale, i tassi di crescita stanno tornando al loro trend organico. In particolare, il tasso di crescita odierno rimane inferiore ai livelli di crescita tendenziale di lungo periodo precedenti al 2000 e al 2007.

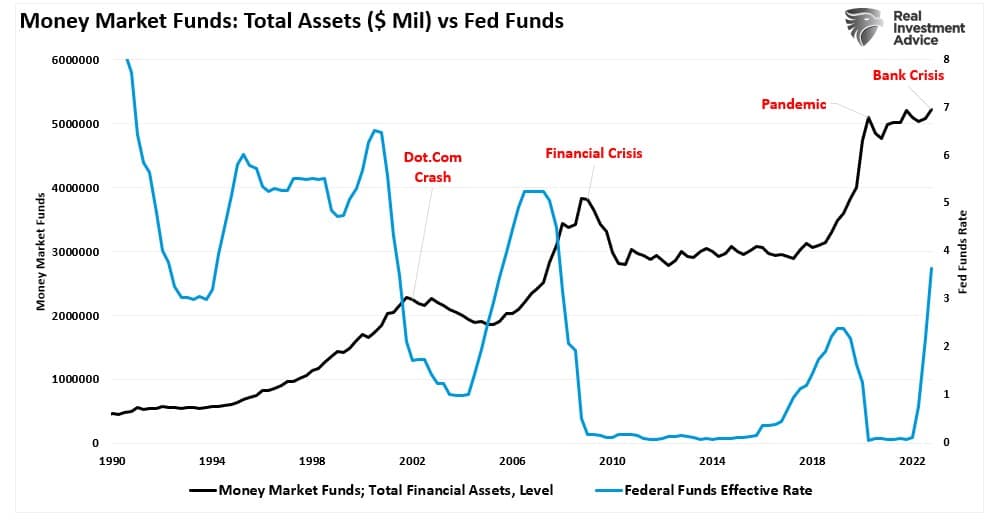

Tuttavia, se da un lato le azioni della Fed hanno evitato all’economia una recessione potenzialmente molto peggiore, dall’altro lato l’economia si trova ora ad affrontare un problema potenzialmente molto peggiore. Con i “tassi di risparmio” che iniziano a superare il 5% nei conti del mercato monetario e nei buoni del Tesoro, ai risparmiatori viene offerta un’alternativa al “rischio”.

Sfortunatamente, il “paradosso della parsimonia” pone la Fed di fronte alla necessità di aumentare i tassi per ridurre l’inflazione o, ancora una volta, costringere il denaro a uscire dai risparmi per stimolare l’attività economica.

L’aumento dei saldi del mercato monetario è problematico

Secondo i dati della Federal Reserve, attualmente ci sono 5.000 miliardi di dollari nei fondi del mercato monetario. (Da notare che i saldi aumentano ogni volta che la Fed avvia una campagna di rialzo dei tassi).

La Fed si trova di fronte a una scelta difficile, se il “paradosso della parsimonia” dovesse effettivamente pregiudicare la crescita economica.

Attualmente non ha problemi ad aumentare i tassi per combattere l’inflazione, incentivando i risparmiatori a non correre rischi e rallentando la crescita economica. Tuttavia, il problema si presenta quando si verifica la recessione. In quel momento, la Fed deve scegliere tra combattere la recessione economica o tagliare i tassi di interesse a zero, costringendo migliaia di miliardi di dollari di risparmi a tornare sul mercato.

Purtroppo, poiché la maggior parte di questi risparmi appartiene al 10% dei percettori di reddito, il taglio dei tassi aggraverà ulteriormente il divario di ricchezza.

Mentre la Federal Reserve finge occasionalmente di preoccuparsi del “divario di ricchezza” e dei “rischi speculativi del mercato”, il problema rimane l’incapacità di facilitare una crescita economica “organica”. Dato il debito necessario per sostenere l’attuale crescita economica, la Fed non ha altra scelta che continuare a monetizzare il debito federale a tempo indeterminato.

La scelta tra due mali

Da qui in poi rimangono solo DUE possibili scenari, che non sono positivi.

- Powell & Co. riportano i tassi a zero. Mentre l’invecchiamento demografico mette a dura prova i sistemi pensionistici e previdenziali, il debito continuerà a soffocare l’inflazione e la crescita economica. Il ciclo iniziato quasi 40 anni fa continuerà con l’adozione da parte degli Stati Uniti della “sindrome del Giappone”.

- Il secondo scenario è di gran lunga peggiore: un disaccoppiamento economico che porta a un massiccio processo di riduzione della leva finanziaria. Questo evento è iniziato nel 2008, ma è stato interrotto dagli interventi delle banche centrali. Nel 2020, la Fed ha arrestato nuovamente il processo di riduzione della leva finanziaria. Entrambi gli eventi hanno portato a un sistema ancora più carico di debiti.

Oggi sappiamo che l’aumento del debito e dei deficit inibisce la crescita organica. I massicci livelli di debito aggiunti sulle spalle dei contribuenti non faranno altro che garantire che la Fed sia costretta a tornare ai limiti zero.

Sebbene non sia più necessario correre rischi, visti gli attuali rendimenti dei mercati monetari, se siete risparmiatori, vi suggerisco di bloccare i tassi prima del tempo. La storia è piuttosto chiara riguardo agli esiti futuri delle attuali azioni della Fed.