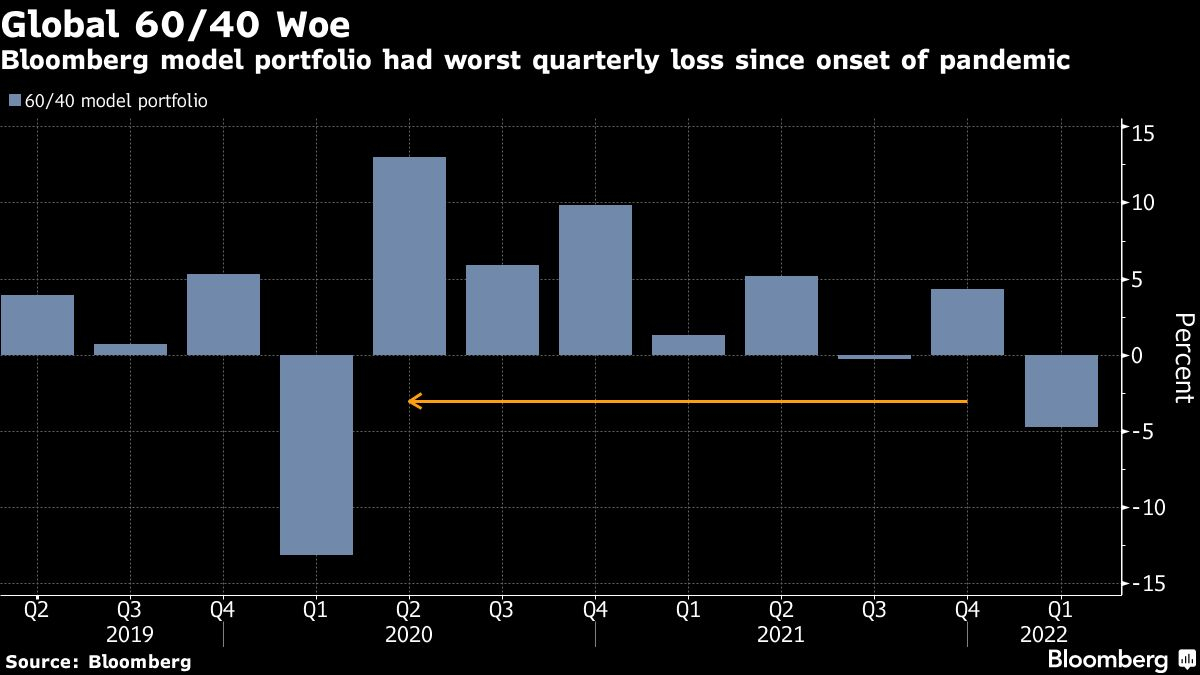

Sembra che "nessuno" voglia più le obbligazioni e questo primo trimestre avere all'interno del portafoglio il 40% non è stato ottimale per gli investitori. Infatti il modello Global 60/40 ha registrato il peggior trimestre dal q1 del 2020.

Nell'ultimo mese c'è stato un aumento "importante" dei rendimenti in tutto il globo, l'Italia è stata quella che ha visto i suoi moltiplicarsi di più.

Rendimenti che si alzano e pioggia di vendite sulle obbligazioni malgrado la contrazione economica (-6% per quelli americani e -10% per quelli europei). Abbiamo una correlazione inversa.

Questo, nonostante le politiche monetarie stiano cambiando, alzando i tassi di interesse seguiti dal rallentamento della criscita economica e dall'inflazione alta (e non transitoria), le curve dei rendimenti USA che si stanno invertendo, presagendo per molti una recessione nei prossimi mesi. Nello specifico il rendimento a 2 anni sta ritestando la forte resistenza.

Comprendere il mercato obbligazionario è di fondamentale importanza per ottenere un quadro chiaro per chi progetta i propri portafogli. Spesso è presente nella maggior parte di questi ultimi come protezione nei momenti di alta volatilità migliorando il rischio/rendimento e di conseguenza come "strumento" di protezione del capitale. Infatti tenere una parte "cash" esposta all'inflazione non è conveniente quanto, appunto, le obbligazioni di breve termine (3 mesi - 6 mesi).

Da non sottovalutare è l'indice che misura la volatilità "implicita" delle obbligazioni (in questo caso americane), il MOVE. Determina lo "stato emotivo" attraverso due valori "vincolanti", 80 punti che rappresentano la tranquillità del mercato e i 100 punti l'estrema instabilità.

Le volte in cui l’indice è andato al di sotto della soglia degli 80 punti (raggiungendo i 60 punti e oltre) è stato segnale di crolli azionari, successivamente invece ritornava al di sopra dei 100 perchè gli investitori si riposizionavano sulle obbligazioni come "porto sicuro". Come si può notare dal grafico, nel 2020 ha anticipato il crollo dovuto alla pandemia e non solo, anche la bolla di internet del 2000 e la crisi immobiliare del 2008. Attualmente la pressione è ancora molto alta.

Ciò che realmente determina la percentuale di obbligazioni nel proprio portafoglio, al di là di cosa ci insegnano i libri di economia, è l'età dell'investitore che definisce ovviamente l'arco temporale in cui si è investiti, più è "giovane" e più questa percentuale dovrebbe essere "minore" e quindi avere un asset allocation più "aggressivo". E non di minor rilevanza, è la propensione al rischio che deve essere considerata al momento del bilanciamento del proprio portafoglio. Cioè la capacità di "sopportare" (impatto psicologico) le continue oscillazioni del rendimento dei propri investimenti.

Settimana scorsa; dopo la notizia dell'Opec+ di non voler "escludere" la Russia come partner per non rischiare ulteriore volatilità dei prezzi, la possibilità degli Stati Uniti a rilasciare fino a 180 milioni di barili dalle Strategic Petroleum Reserve (il rilascio più ampio da quasi 50 anni); ci sono stati dei "progressi" su una possibile "tregua" dopo l'incontro in Turchia tra i vertici ucraini e russi. Infatti se dalla parte russa non ci sono stati riferimenti alla smilitarizzazione dell'ucraina, dall'altra parte Zelensky sembrerebbe aver fatto un passo indietro rispetto all'adesione alla NATO e al possibile status "neutrale".

Ma gli USA si mostrano "scettici" sugli impegni assunti da Mosca, accusandola di essere responsabile di una crisi mondiale alimentare, dopo i colloqui in Turchia e quindi aspettano che alle parole seguano i "fatti" proprio come il Presidente ucraino.

Intanto la Russia esporterà in rubli grano e greggio includendo anche fertilizzanti, legnami, metalli e carbone. Tramite un decreto firmato da Putin i "Paesi ostili" potranno continuare a pagare in euro/dollaro tramite una banca russa che li convertirà in rubli.

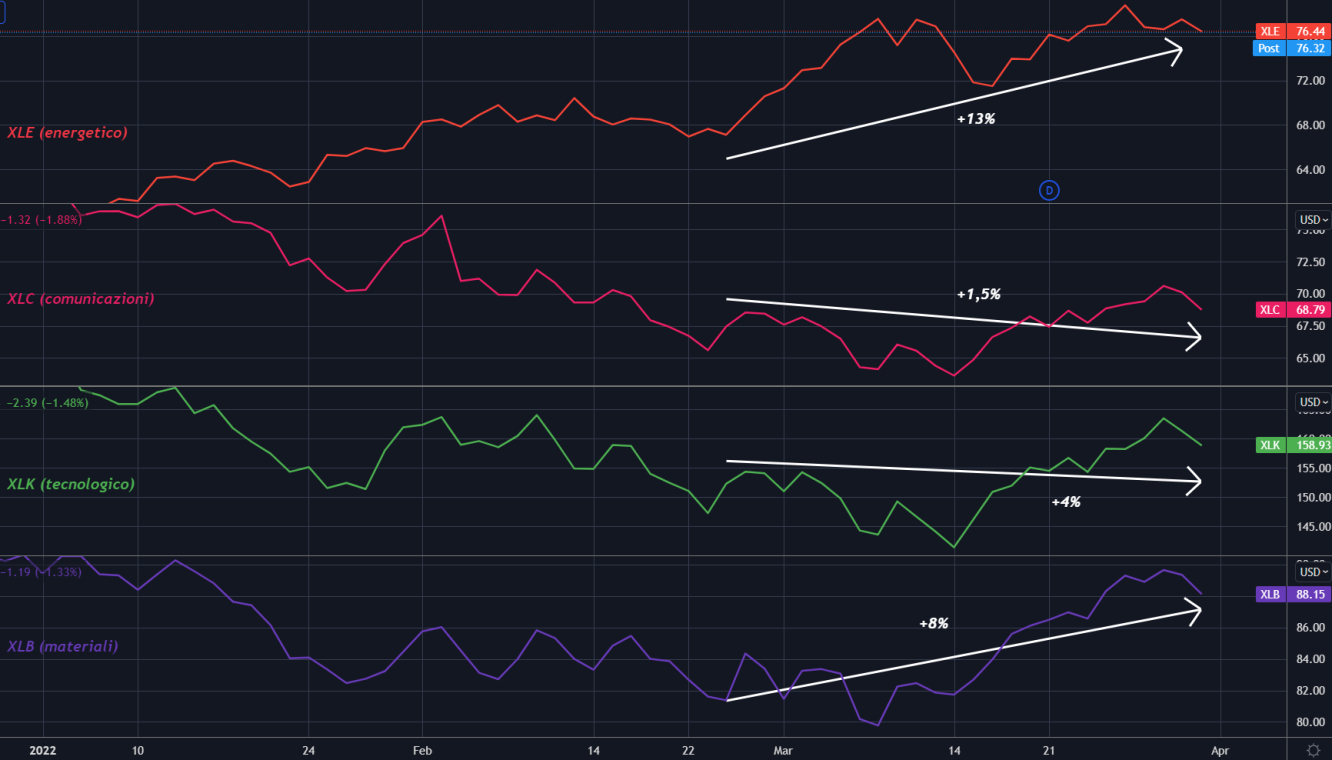

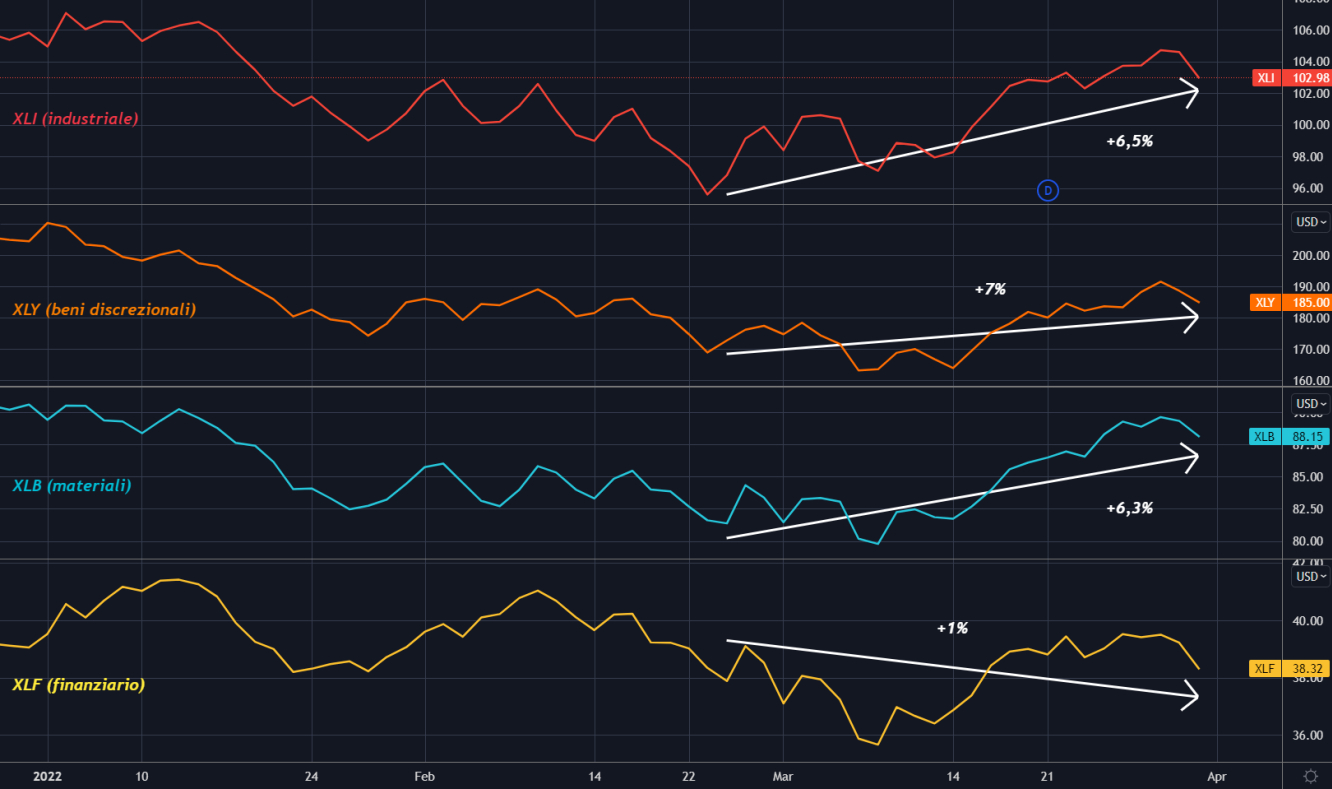

Ananlizzando i settori Usa nell'ultimo mese possiamo notare performance molto diverse che si sono poi "normalizzate" nell'ultima settimana

I due settori value, energetico e finanziario si sono comportati in maniera opposta con il primo che ha sovraperformato il secondo. Quello dei materiali si è dimostrato più "forte" rispetto a quello industriale vista la crisi, anche il real estate nell'ultimo mese ha avuto una performance positiva.

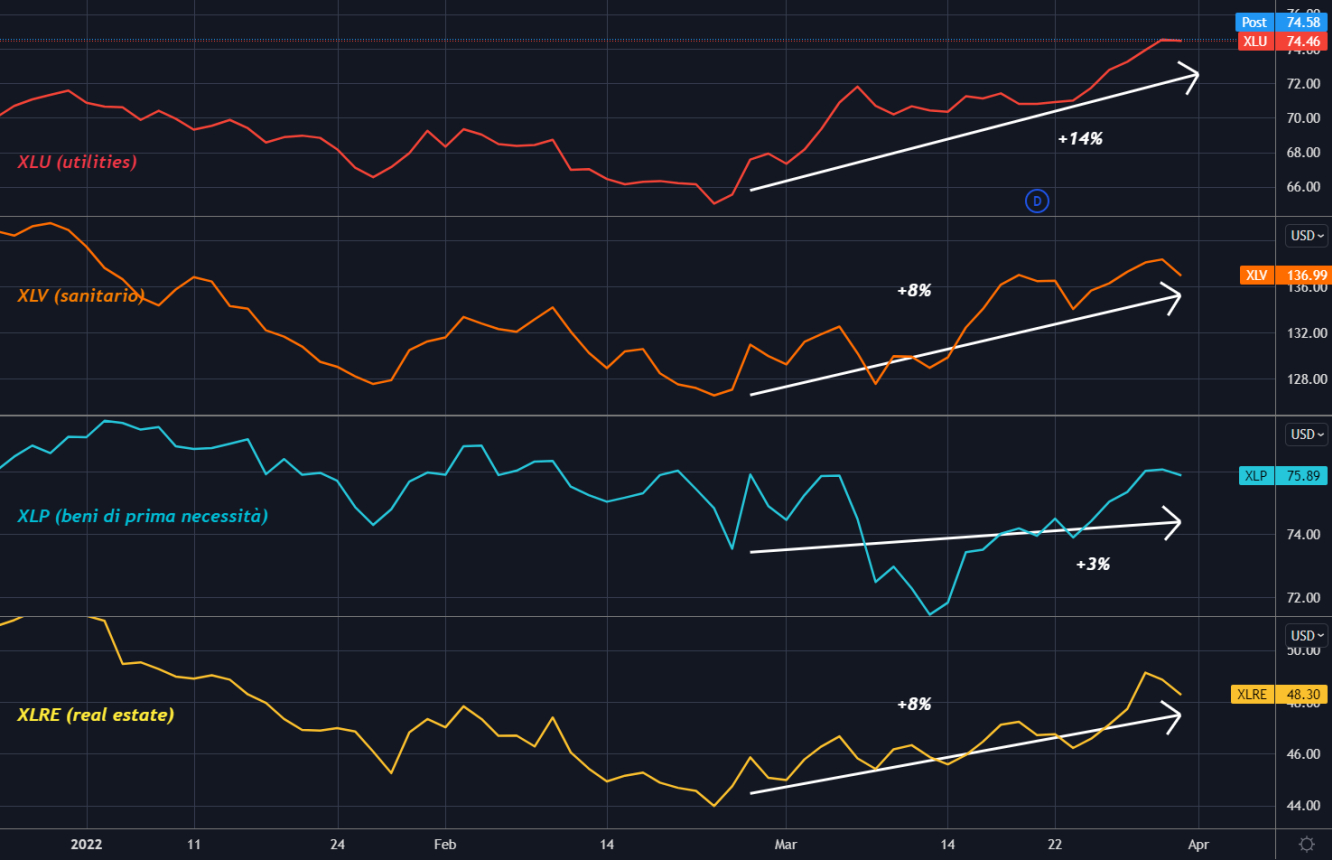

Per quanto riguarda i settori difensivi, a primo impatto hanno sofferto meno fatta eccezione per i beni di prima necessità che ha recuperato negli ultimi giorni, tornado in positivo. Infine il tecnologico, delle comunicazioni e dei beni discrezionali durante il momento di incertezza hanno avuto forti cali ma le "buone" notizie hanno portato a molti acquisti anche in questi settori.

Possiamo dire che i settori "difensivi" hanno avuto meno perdite in questo periodo anche per il loro coefficiente "Beta" che misura la "variazione" del rendimento di un titolo rispetto al mercato di riferimento, in altre parole l'esposizione di un titolo azionario o settore al rischio.

Azioni con un beta superiore a 1 tendono ad "amplificare" i movimenti di mercato mentre quelle comprese tra 0 e 1 sono più difensive perchè tendono a muoversi nella stessa direzione del mercato riducendo i movimenti. Fanno riferimento a quest'ultimo livello il settore delle utilities, sanitario, beni di prima necessità e immobiliare.

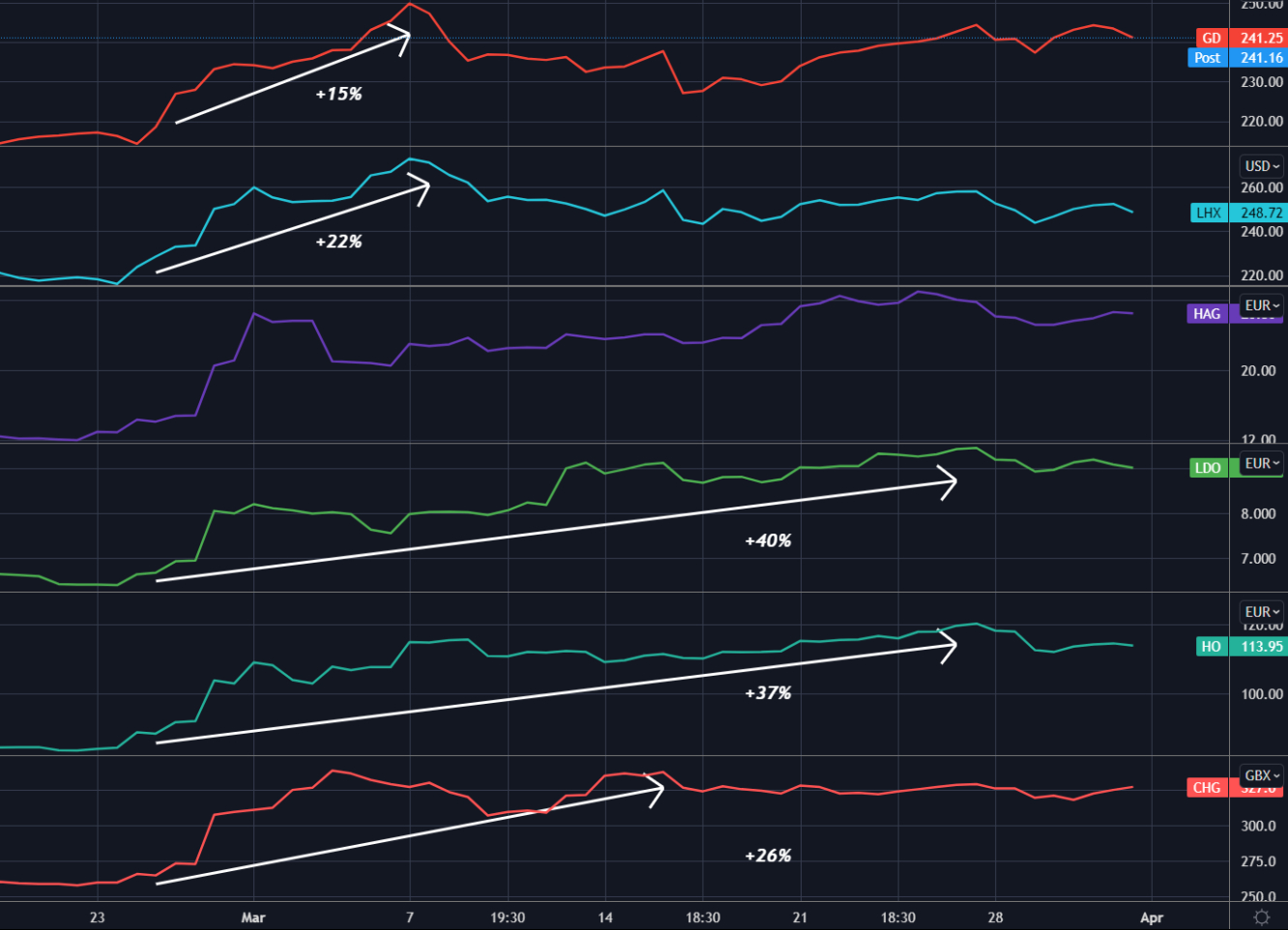

Oltre alle materie prime, i titoli della difesa hanno "sovraperformato" tra le azioni di guerra della Russia e l’aumento della spesa militare. In effetti, la Germania si impegnerà a spendere 100 miliardi di euro in più (il doppio del suo budget annuale) mentre altri paesi si sono impegnati ma in modo meno "consistente". L’Itali aumenterà la spesa per la difesa al 2% del Pil (38 miliardi di euro).

Partendo dalle società più grandi degli USA nel settore aerospace & defense come Raytheon Technologies Corp (NYSE:RTX), Lockheed Martin (NYSE:LMT), Northrop Grumman (NYSE:NOC) e General Dynamics (NYSE:GD) per poi arrivare a quelle europee come Hensoldt (DE:HAGG), Rheinmetall (DE:RHMG), Leonardo (MI:LDOF), Tenaris (MI:TENR), Thales (PA:TCFP) e Chemring Group (LON:CHG) ci sono stati rialzi fino al 40% nelle prime settimane del conflitto.

In Europa, hanno pagato dazio i comparti "esposti" al terremoto russo, a partire dal settore Euro Stoxx 600 automobiles & parts (-12% da inizio conflitto), Euro Stoxx 600 Industrial Goods & Services (-14% nei primi tre mesi del 2022), Euro Stoxx 600 banks (-5% da inizio conflitto) e Euro Stoxx 600 retail (-15% da inizio conflitto).

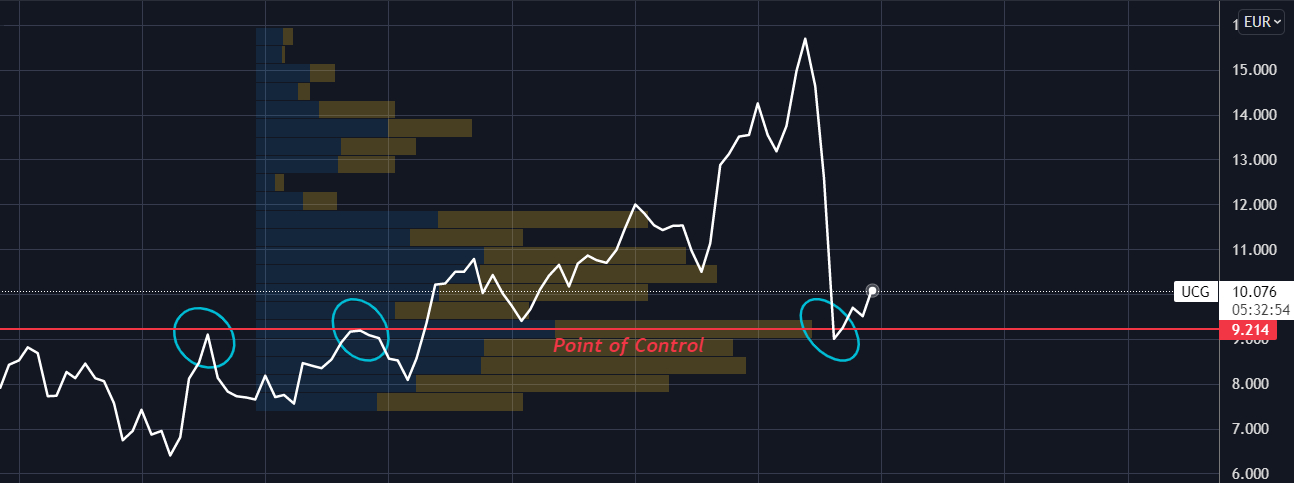

Nello specifico tra i titoli più esposti ci sono Unicredit (MI:CRDI) che ha dichiarato che la cancellazione delle sue attività costerebbe circa 7,4 miliardi di euro e continuerà il suo impegno a riacquistare le proprie azioni per un massimo di 2,58 miliardi di euro. UniCredit Bank Russia aveva un patrimonio di 9,4 miliardi di euro alla fine del 2021 che si è ridotto a circa 1,9 miliardi di euro. Intesa Sanpaolo (MI:ISP) ha un'esposizione complessiva verso Russia e Ucraina pari a 5,1 miliardi di euro e i crediti alla clientela russa sono pari all'1% di quelli totali del Gruppo. Per Societè Generale (PA:SOGN) l'esposizione ammonta a meno del 2% del totale del gruppo (18 miliardi di euro) e meno del 3% dei ricavi, possiede la Rosbank (MCX:ROSB) con sede a Mosca che ha 550 filiali e nel 2021 ha avuto ricavi pari a 727 milioni di euro.

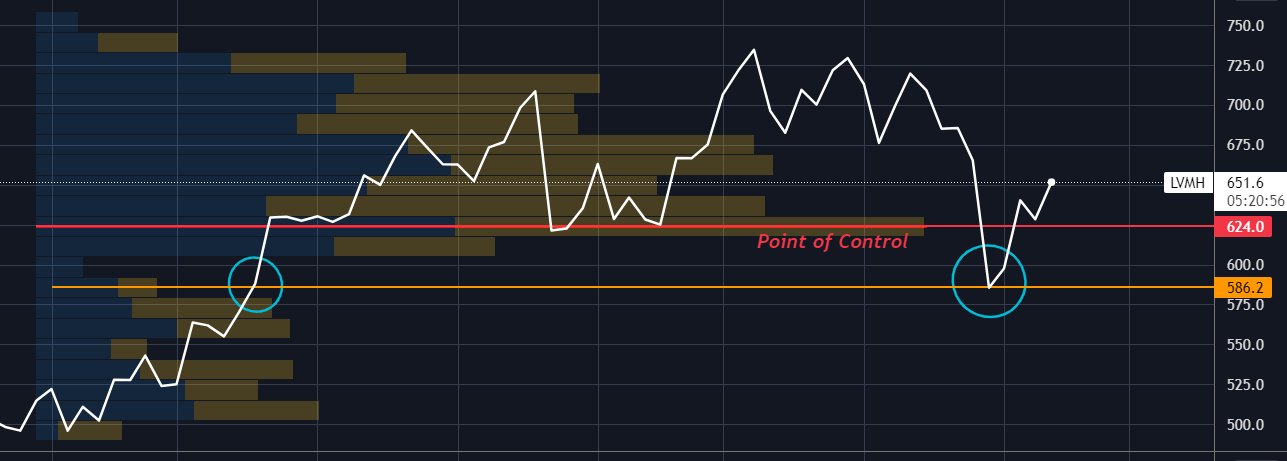

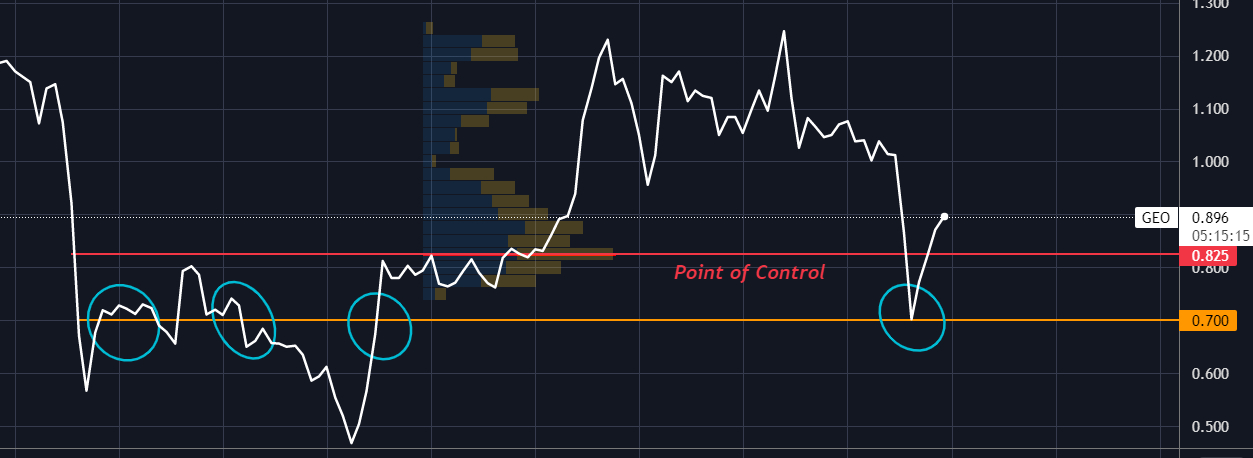

Il colosso Louis Vuitton e Moncler (MI:MONC) hanno temporaneamente sospeso le loro attività in Russia, anche Geox che è tra le aziende maggiormente esposte visto che sul territorio produce l’8% del suo fatturato. Infine si è accodata L'Oreal che ha sospeso i suoi investimenti e ha chiuso temporaneamente i negozi.

Anche il gigante alimentare Danone (PA:DANO), che ha circa il 6% delle sue vendite in Russia (uno dei maggiori produttori alimentari multinazionali), ha interrotto i suoi investimenti mantenendo la produzione di prodotti per l'alimentazione infantile.

Se per Ferrari (MI:RACE) l'impatto della guerra sulla sua catena di fornitura resta minimo, non si può dire per Renault (PA:RENA) che è una delle più grandi multinazionali presenti in Russia con la controllata Avtovaz.

Il peggio per alcuni bancari "potrebbe" essere alle spalle, "beneficiando" di una tregua e invertendo il trend (alcuni sono tornati indietro di 2 anni). Anche il settore moda e cosmetici dopo i crolli, si stanno assestando con un atteggiamento di "cauta" ripresa ma resta una situazione delicata per Geox. Così come il colosso alimentare Danone che rispetto al CAC40 mostra ancora debolezza. Infine Renault, che ha subito un duro colpo vista anche la fase riorganizzazione in cui si trova, è ritornata ai livello di marzo 2020 cancellando tutti gli sforzi fatti in questi due anni. Il titolo è un buy in caso di un ritorno allo "stabile" funzionamento delle catene di produzione.

Sarà fondamentale che le aziende si adattino a questo nuovo scenario e "imparino" a gestire le conseguenze, che ci porteremo per anni, di questo conflitto.

Aspettiamo aggiornamenti. Intanto qual è il vostro pensiero al riguardo, i titoli "danneggiati" potrebbero invertire definitivamente il trend negativo?

"Quest'articolo è stato scritto a titolo esclusivamente informativo; non costituisce sollecitazione, offerta, consigli, consulenza o raccomandazione all'investimento in quanto tale non vuole incentivare in nessun modo l'acquisto di assets. Ricordo che qualsiasi tipo di asset, viene valutato da più punti di vista ed è altamente rischioso e pertanto, ogni decisione di investimento e il relativo rischio rimangono a carico dell'investitore".

- English (USA)

- English (UK)

- English (India)

- English (Canada)

- English (Australia)

- English (South Africa)

- English (Philippines)

- English (Nigeria)

- Deutsch

- Español (España)

- Español (México)

- Français

- Nederlands

- Português (Portugal)

- Polski

- Português (Brasil)

- Русский

- Türkçe

- العربية

- Ελληνικά

- Svenska

- Suomi

- עברית

- 日本語

- 한국어

- 简体中文

- 繁體中文

- Bahasa Indonesia

- Bahasa Melayu

- ไทย

- Tiếng Việt

- हिंदी

Ci siamo. Minor peso obbligazionario a beneficio dei titoli favoriti dalla tregua?

Pubblicato 04.04.2022, 09:52

Ci siamo. Minor peso obbligazionario a beneficio dei titoli favoriti dalla tregua?

Ultimi commenti

Prossimo articolo in arrivo...

Installa le nostre app

Avviso esplicito sui rischi: Il trading degli strumenti finanziari e/o di criptovalute comporta alti rischi, compreso quello di perdere in parte, o totalmente, l’importo dell’investimento, e potrebbe non essere adatto a tutti gli investitori. I prezzi delle criptovalute sono estremamente volatili e potrebbero essere influenzati da fattori esterni come eventi finanziari, normativi o politici. Il trading con margine aumenta i rischi finanziari.

Prima di decidere di fare trading con strumenti finanziari o criptovalute, è bene essere informati su rischi e costi associati al trading sui mercati finanziari, considerare attentamente i propri obiettivi di investimento, il livello di esperienza e la propensione al rischio e chiedere consigli agli esperti se necessario.

Fusion Media vi ricorda che i dati contenuti su questo sito web non sono necessariamente in tempo reale né accurati. I dati e i prezzi presenti sul sito web non sono necessariamente forniti da un mercato o da una piazza, ma possono essere forniti dai market maker; di conseguenza, i prezzi potrebbero non essere accurati ed essere differenti rispetto al prezzo reale su un dato mercato, il che significa che i prezzi sono indicativi e non adatti a scopi di trading. Fusion Media e qualunque fornitore dei dati contenuti su questo sito web non si assumono la responsabilità di eventuali perdite o danni dovuti al vostro trading né al fare affidamento sulle informazioni contenute all’interno del sito.

È vietato usare, conservare, riprodurre, mostrare, modificare, trasmettere o distribuire i dati contenuti su questo sito web senza l’esplicito consenso scritto emesso da Fusion Media e/o dal fornitore di dati. I diritti di proprietà intellettuale sono riservati da parte dei fornitori e/o dalle piazze che forniscono i dati contenuti su questo sito web.

Fusion Media può ricevere compensi da pubblicitari che compaiono sul sito web, in base alla vostra interazione con gli annunci pubblicitari o con i pubblicitari stessi. La versione inglese di questa convenzione è da considerarsi quella ufficiale e preponderante nel caso di eventuali discrepanze rispetto a quella redatta in italiano.

Prima di decidere di fare trading con strumenti finanziari o criptovalute, è bene essere informati su rischi e costi associati al trading sui mercati finanziari, considerare attentamente i propri obiettivi di investimento, il livello di esperienza e la propensione al rischio e chiedere consigli agli esperti se necessario.

Fusion Media vi ricorda che i dati contenuti su questo sito web non sono necessariamente in tempo reale né accurati. I dati e i prezzi presenti sul sito web non sono necessariamente forniti da un mercato o da una piazza, ma possono essere forniti dai market maker; di conseguenza, i prezzi potrebbero non essere accurati ed essere differenti rispetto al prezzo reale su un dato mercato, il che significa che i prezzi sono indicativi e non adatti a scopi di trading. Fusion Media e qualunque fornitore dei dati contenuti su questo sito web non si assumono la responsabilità di eventuali perdite o danni dovuti al vostro trading né al fare affidamento sulle informazioni contenute all’interno del sito.

È vietato usare, conservare, riprodurre, mostrare, modificare, trasmettere o distribuire i dati contenuti su questo sito web senza l’esplicito consenso scritto emesso da Fusion Media e/o dal fornitore di dati. I diritti di proprietà intellettuale sono riservati da parte dei fornitori e/o dalle piazze che forniscono i dati contenuti su questo sito web.

Fusion Media può ricevere compensi da pubblicitari che compaiono sul sito web, in base alla vostra interazione con gli annunci pubblicitari o con i pubblicitari stessi. La versione inglese di questa convenzione è da considerarsi quella ufficiale e preponderante nel caso di eventuali discrepanze rispetto a quella redatta in italiano.

© 2007-2024 - Fusion Media Limited. tutti i Diritti Riservati.