Mercoledì il Bureau of Labor Statistics ha pubblicato l’ultimo report sull’indice dei prezzi al consumo (IPC) per il mese di ottobre. Seguendo la tendenza degli ultimi tre mesi, il tasso di inflazione è aumentato dello 0,2% su base mensile. Su base annua, i prezzi al consumo per tutte le voci sono aumentati del 2,6% rispetto al 2,4% di settembre, in linea con le aspettative.

L’IPC core (esclusi gli alimentari e l’energia, più volatili) è aumentato del 3,3% su base annua, mentre l’IPC core mensile è aumentato dello 0,3%, mostrando entrambi lo stesso tasso del mese precedente. Senza grandi sorprese, i dati costanti sull’inflazione hanno spianato la strada a un altro probabile taglio dei tassi di interesse a dicembre.

Dopo un taglio di 50 punti base a settembre e di 25 punti base a novembre, il tasso sui fed funds è sceso dello 0,75% fino all’attuale intervallo 4,50-4,75%. Per dicembre, la probabilità di un altro taglio di 25 punti base è dell’82,5%, secondo i dati del FedWatch Tool. La domanda è: gli investitori e i contribuenti americani devono aspettarsi di vedere qualche cambiamento importante sotto l’amministrazione Trump?

Rimanete informati con InvestingPro con uno sconto fino al 55% QUI

L’ufficio del presidente influisce sul tasso d’inflazione?

In una realtà alternativa, se Trump fosse stato il presidente negli ultimi quattro anni al posto di Biden, è molto probabile che la traiettoria del tasso d’inflazione sarebbe stata la stessa.

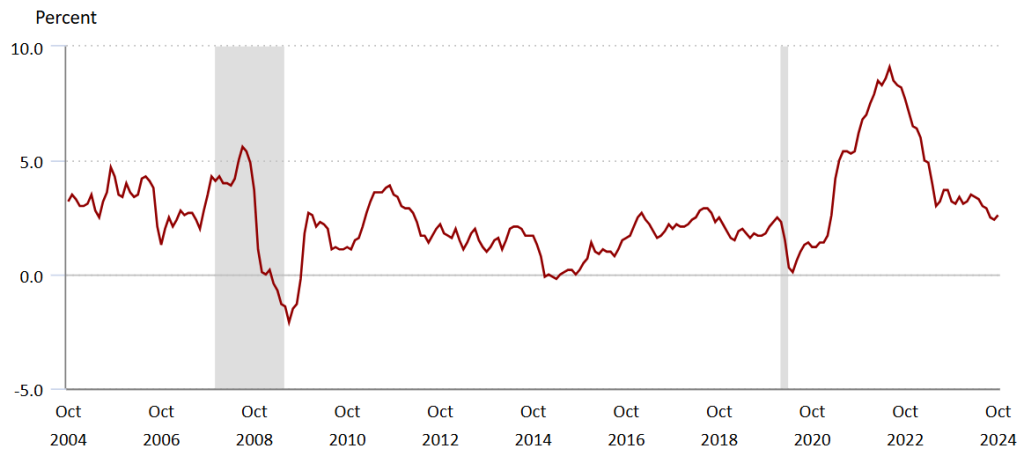

Al suo picco, l’IPC ha raggiunto il 9,1% nel giugno del 2022, poi stroncato dai rapidi tagli dei tassi di interesse da parte della Fed, a partire da marzo 2022.

Dopo un certo ritardo, lo storico aumento dell’offerta di moneta si è infine trasformato in un tasso di inflazione elevato da decenni. Immagine: Ufficio Statistico del Lavoro degli Stati Uniti.

In primo luogo, è stato il Presidente Trump a dare il via alle chiusure senza precedenti durante la narrazione della pandemia. A sua volta, la Federal Reserve ha risposto con un aumento della massa monetaria M2 (inflazione) altrettanto senza precedenti, superiore a 6.000 miliardi di dollari.

Per fare un confronto, i salvataggi bancari durante la Grande Crisi Finanziaria (GFC) del 2008 ammontavano a 498 miliardi di dollari. Sono stati gli stessi salvataggi che hanno fatto nascere il Bitcoin (BTC) un anno dopo. Nella successiva era delle criptovalute generata dal Bitcoin, il pubblico ha imparato a conoscere l’effetto dello sblocco dell’offerta di monete sulle rispettive valutazioni.

La stessa dinamica si è verificata nell’economia reale: maggiore offerta di moneta, minore valore del dollaro, ovvero inflazione. In secondo luogo, sembra che la Federal Reserve sia isolata dalle elezioni e dai processi democratici. Quando recentemente gli è stato chiesto se si sarebbe dimesso se glielo avesse chiesto il presidente eletto Donald Trump, l’attuale presidente della Fed Jerome Powell è stato molto chiaro.

In altre parole, se la carica di Presidente fosse stata ricoperta da Trump o da Biden, o da un’altra persona, l’impennata dell’inflazione si sarebbe probabilmente verificata esattamente nello stesso modo. Questo potrebbe valere anche per l’occupazione della presidenza della Fed. Ma un attrito tra Powell e Trump potrebbe causare problemi inaspettati agli investitori?

Cosa devono aspettarsi gli investitori dalla presidenza Trump?

Non è un segreto che Donald Trump sia un fan del mercato azionario. Durante il suo primo mandato, è stato comunemente riportato che Trump avrebbe osservato il NYSE mentre il mercato reagiva alle sue politiche o alla loro assenza. Ad esempio, quando nell’agosto 2019 ha pubblicato una serie di tweet in cui parlava di imporre dazi del 10% sulle importazioni cinesi per un valore di 300 miliardi di dollari, il mercato è sceso di diversi punti percentuali.

Tuttavia, dopo aver visto la reazione del mercato, il piano è stato ritardato e anche le tariffe previste sono state infine ridotte. Durante tutto il suo primo mandato, il Presidente Trump si è vantato del suo effetto sul mercato azionario statunitense. In particolare, nell’ottobre 2018, durante un comizio elettorale nel Tennessee, ha sottolineato che:

“Il mercato azionario è ai massimi storici. L’economia è in piena espansione, i salari sono in aumento e più americani lavorano oggi come mai prima. Mai prima d’ora”.

È interessante notare che il Presidente Trump ha persino assicurato ai partecipanti del World Economic Forum (WEF) di Davos, in Svizzera, nel gennaio 2018.

“Avete molte delle nostre azioni negli Stati Uniti, quindi ho contribuito a rendere la Svizzera ancora più ricca, e ne sono molto felice”.

Con il ritorno dei dazi sul tavolo come uno dei punti chiave della campagna elettorale di Trump, è probabile che questa retorica serva da veicolo per concludere accordi, mentre la priorità rimane la salita delle azioni. Inoltre, durante il suo primo mandato, il Presidente Trump era un sostenitore della riduzione dei tassi di interesse.

Pur avendo nominato Jerome Powell alla presidenza della Fed, Trump ha espresso apertamente il suo rammarico perché Powell non stava tagliando i tassi abbastanza velocemente, in particolare dicendo: “Dove ho trovato questo Jerome? Oh beh, non si può vincere su tutto!”.

Dato che Powell si trova nel bel mezzo di un ciclo di allentamento, è probabile che questa volta ci siano meno attriti. Il mandato di Powell come presidente della Fed scade nel 2026, anche se la sua posizione di governatore della Federal Reserve si estende fino al 31 gennaio 2028. Tuttavia, entrambi i precedenti presidenti, Ben Bernanke e Janet Yellen, hanno lasciato il Consiglio di amministrazione al termine del loro mandato.

E le deportazioni di massa?

Sebbene i cartelli “deportazione di massa ora!” siano stati visibili nei comizi durante tutta la campagna di Trump, è probabile che la loro portata sia minore. Ricordiamo che i cori “rinchiudetela!” relativi a Hillary Clinton erano presenti nel precedente ciclo elettorale del 2016. Tuttavia, questo sentimento non si è mai concretizzato.

Se le deportazioni si concentrano sui clandestini con precedenti penali, si tratterebbe di circa 1,2 milioni, secondo le stime di Goldman Sachs (NYSE:GS) di giugno. Se la portata delle deportazioni di massa riguarda i clandestini nel loro complesso, il risultato potrebbe essere di almeno 11 milioni di deportazioni.

Questo probabilmente avverrebbe tagliando i finanziamenti federali e sanzionando i datori di lavoro che traggono vantaggio dal lavoro illegale. Questo potrebbe influire negativamente sull’economia?

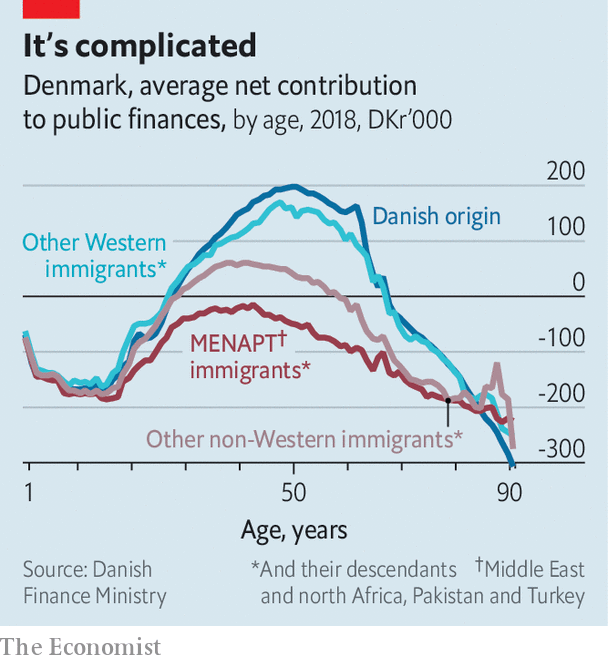

Se ci basiamo sugli esempi in Europa, l’impatto dell’immigrazione non occidentale è stato in gran parte negativo. Per quanto riguarda la Danimarca, l’Economist ha parlato di “danesi contrari all’immigrazione” quando i dati mostravano contributi netti negativi al bilancio.

Immagine: The Economist

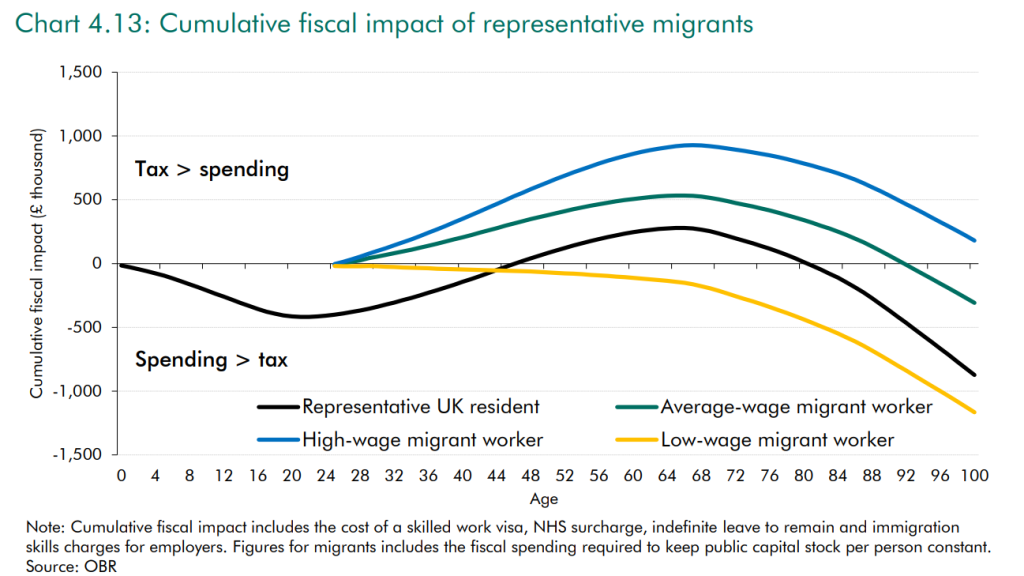

Allo stesso modo, a settembre l’Office for Budget Responsibility (OBR) del Regno Unito è giunto a dati simili, mostrando che il lavoratore medio a basso salario immigrato probabilmente non sarà mai un contributore netto nel corso della sua vita.

Immagine: OBR

Allo stesso modo, è prevedibile che i clandestini a basso salario negli Stati Uniti siano un salasso netto per l’economia. Tuttavia, se l’attenzione si concentra sulla manodopera a basso costo monetizzata dai contribuenti, l’amministrazione Trump potrebbe riallinearsi per aumentare i profitti delle aziende e quindi le azioni. Si tratterebbe quindi di una questione di Trump che soddisfa le richieste dei suoi finanziatori piuttosto che degli elettori.

L’attuale traiettoria indica chiaramente che i lavoratori nati all’estero guadagnano occupazione, mentre i lavoratori nati in patria perdono occupazione. Un’alterazione di questa tendenza alla manodopera a basso costo potrebbe far crollare il mercato azionario nel breve periodo, ma rafforzarlo nel lungo periodo.

Dopo tutto, il tasso di partecipazione alla forza lavoro per gli uomini nati in patria è solo del 66,1%, e ancora più basso per le donne nate in patria, con il 57,6%. Ma data la portata a breve termine di un singolo mandato presidenziale, è possibile che l’amministrazione Trump estenda l’attuale tendenza alla manodopera a basso costo.

***

Né l’autore, Tim (BIT:TLIT) Fries, né questo sito web, The Tokenist, forniscono consulenza finanziaria. Vi invitiamo a consultare la policy del nostro sito prima di prendere decisioni finanziarie.

Questo articolo è stato pubblicato originariamente su The Tokenist. Consultate la newsletter gratuita di The Tokenist, Five Minute Finance, per un’analisi settimanale dei principali trend della finanza e della tecnologia.

Rimanete informati con InvestingPro con uno sconto fino al 55% QUI