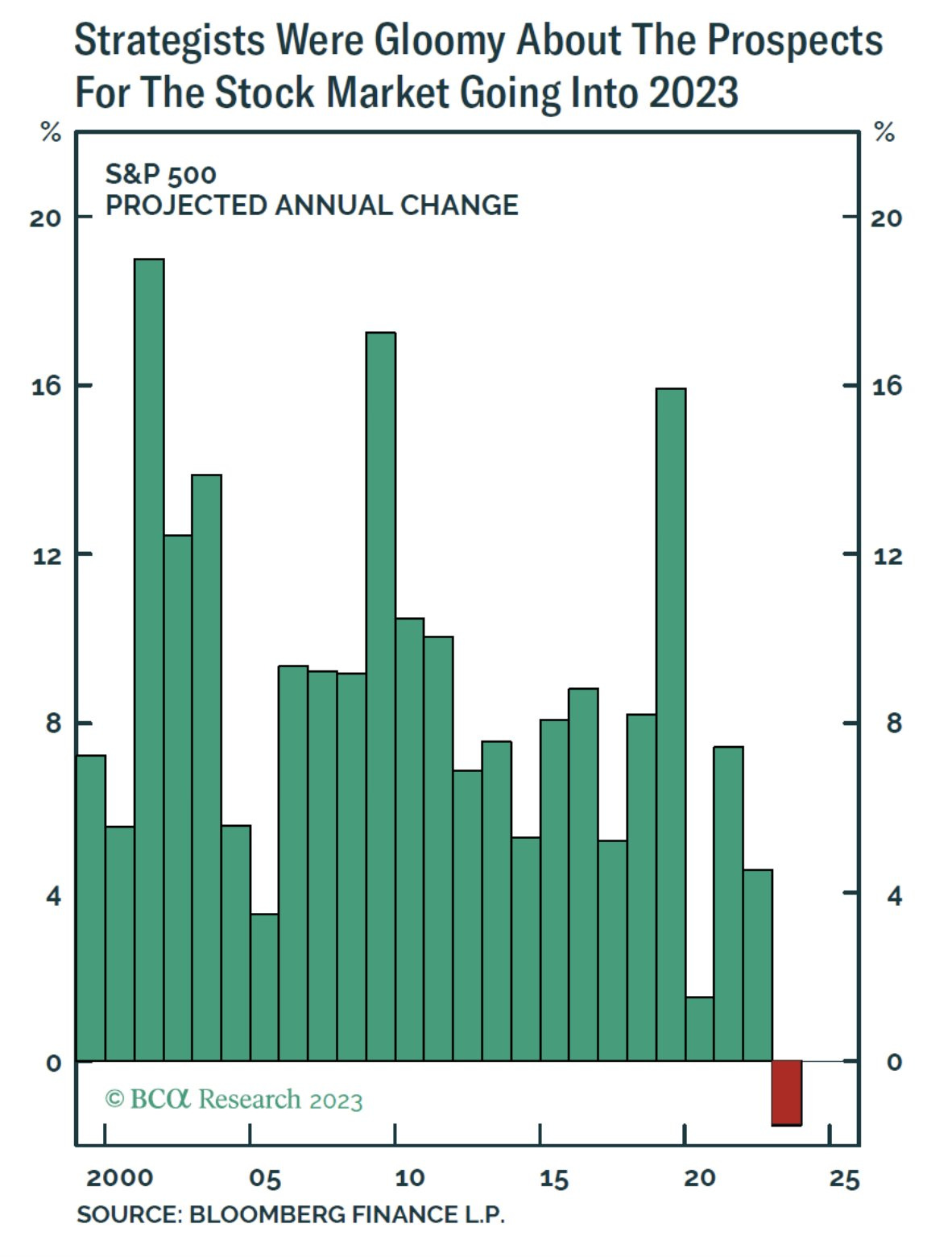

Sono ben due anni che un coro "stonato" di investitori dubita dell'economia e di questo mercato. Quando vi capita di ascoltarli, ricordate loro le previsioni fatte per il 2023

Le previsioni degli strateghi per il 2023 erano molto negative, prevedevano un "crollo" del mercato azionario. Ma la cosa più incredibile è stato il fatto che quella previsione media è stata la prima (in questo secolo) che prevedeva una perdita per l'S&P 500. Per fortuna, la realtà è stata ben diversa, l'indice USA è cresciuto del +26%.

Stesso discorso vale per il 2024, le prospettive sono rimaste altrettanto tiepide, ma le performance sono ad oggi positive.

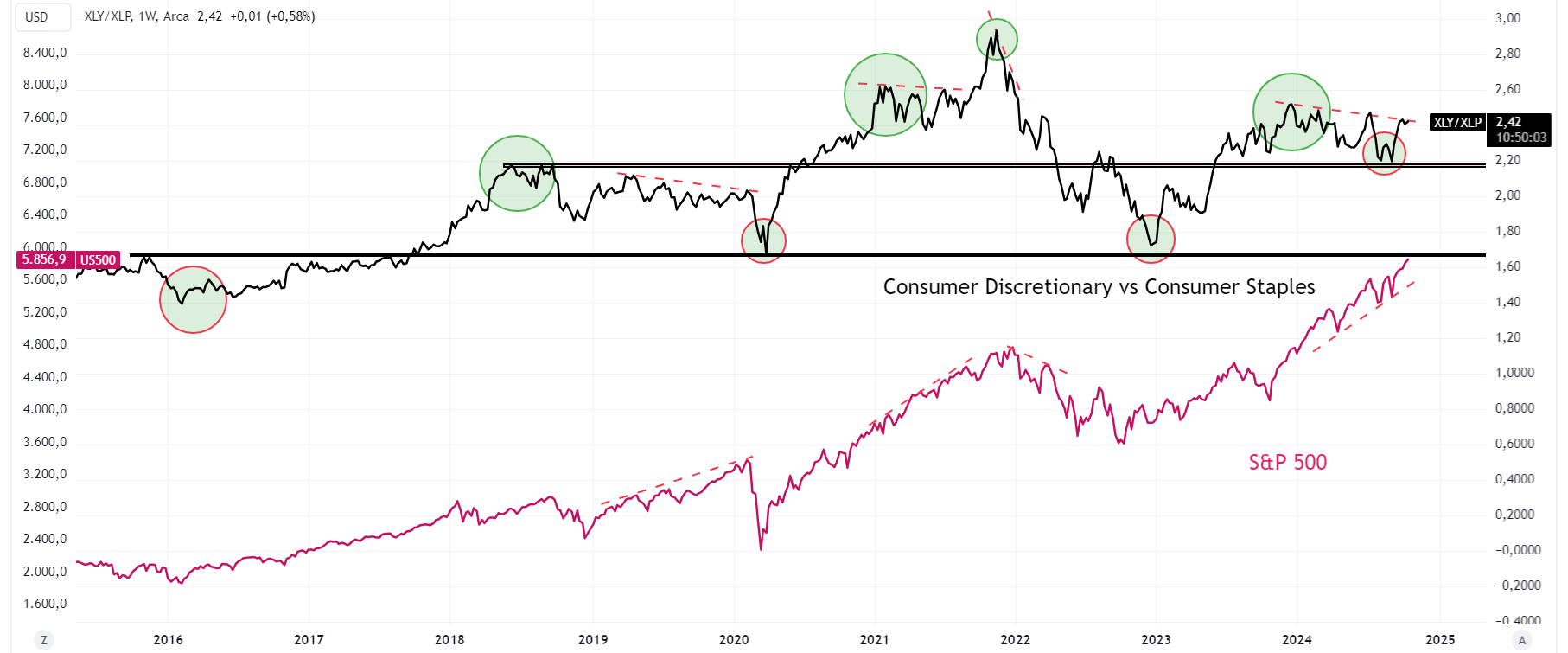

Detto ciò, andiamo a visionare alcuni indicatori per valutare la propensione al rischio, uno dei miei preferiti è:

1. Il rapporto tra i titoli dei beni di consumo discrezionali e quelli dei beni di consumo di base.

In passato, questo rapporto ha creato divergenze sui punti di svolta più significativi, diventando un eccellente anticipatore per il mercato. Sul grafico sopra, possiamo vedere che il rapporto ha raggiunto il picco a fine novembre 2021, un chiaro input che le dinamiche di mercato stavano cambiando prima del mercato ribassista del 2022. Il rapporto ha poi toccato i minimi nuovamente a dicembre 2022, dopo 2 mesi l'indice ha raggiunto il minimo del ciclo ribassista, confermando così l'inizio del bull market.

Nell'ultimo anno circa, ha registrato un andamento variabile nel breve periodo ma più di recente, la propensione al rischio ha registrato un forte rimbalzo dopo il doppio minimo tra agosto e settembre. Quindi, una spinta al rialzo del rapporto con la rottura della resistenza 2,5 rappresenterebbe un incoraggiante segnale per i rialzisti.

Vedere un nuovo massimo confermerebbe la continuazione del mercato rialzista, indicherebbe una propensione al rischio maggiore per gli investitori.

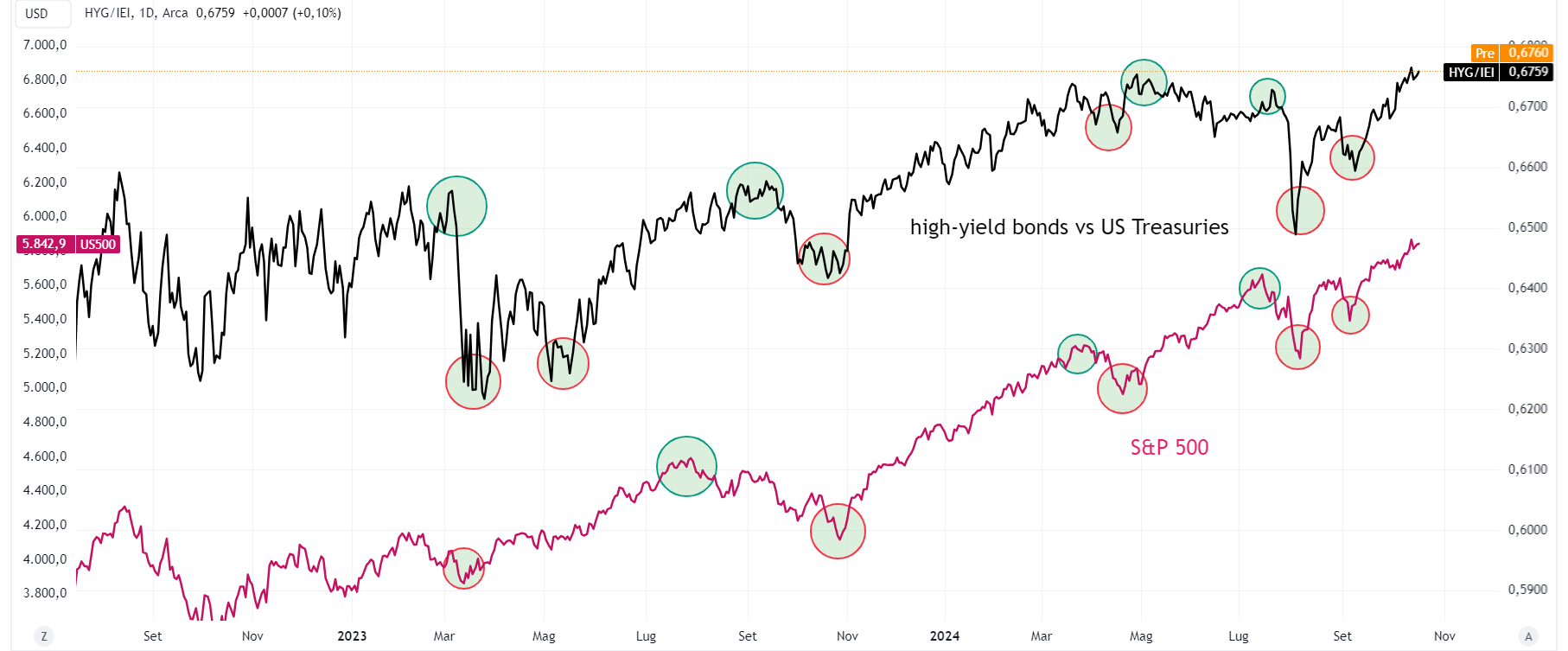

2. Se i mercati sono sotto pressione gli spread creditizi lo mostrano.

Parliamo di titoli di società poco stabili e in difficoltà, nel momento in cui c'è paura e volatilità, sono i "primi" ad essere scaricati dagli investitori. Quindi, se c'è un serio rischio nel mercato azionario, gli spread creditizi forniranno il loro input.

Dopo una fase di recupero, per i temporanei timori di crescita tra inizio agosto e inizio settembre, il rapporto che vede le obbligazioni ad alto rendimento al numeratore ha rimbalzato e superato i massimi precedenti che corrispondono al periodo post ritracciamento dell'azionario di aprile 2024.

Ad avvalorare la tesi rialzista è lo stesso spread che mostra ancora un trend definito al rialzo, a favore di alti rendimenti=alto rischio.

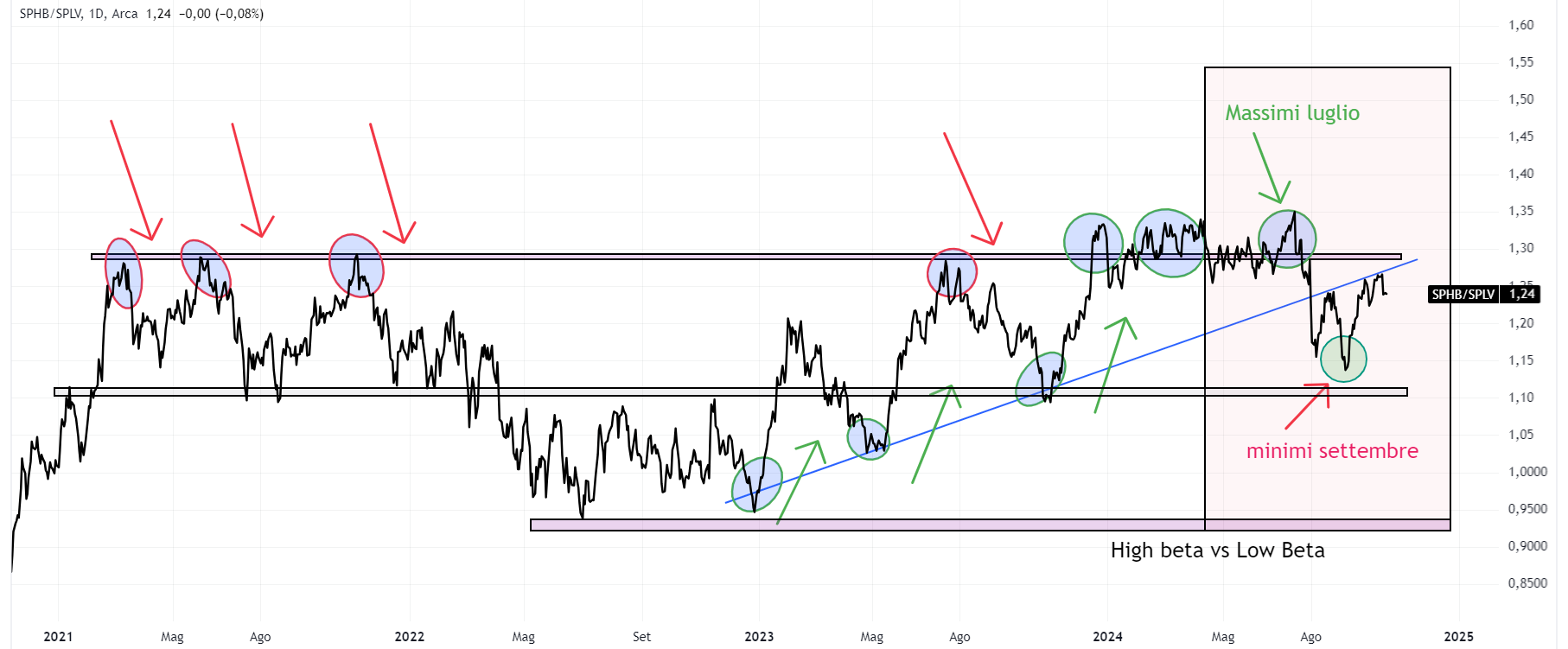

3. Le azioni High Beta sono in stallo?

Questo rapporto ha raggiunto il picco a metà luglio 2024, ma successivamente possiamo vedere che le azioni High Beta hanno registrato un forte rally dal loro minimo di breve termine a settembre 2024, ma da allora il rapporto "fermo". Attualmente, rimane al di sotto del massimo di luglio 2023.

Ma questo accade mentre l'S&P 500 ha raggiunto nuovi massimi nell'ultimo mese, e di solito questa divergenza non dura molto e uno dei due segue l'altro, corregge.

Sarà il rapporto tra azioni ad alto beta vs azioni a bassa volatilità oppure l'indice USA?

Nelle prossime settimane sarà importante che il rapporto segnali nuovamente uno slancio al rialzo, per avere ancora delle prospettive positive a "breve termine".

NON PERDERE ALTRO TEMPO: RISPARMIA E DIVERTITI CON PRO!

- ⚠️ Iscriviti a InvestingPro ⚠️: inizia e sfrutta al MASSIMO i dati e le funzioni PRO! Abbonati QUI E ORA e ottieni UN SUPER SCONTO sul piano che preferisci. Scopri tutti i segreti del mondo degli investimenti a un prezzo stracciato!

- ANCORA NON SEI CONVINTO?

GUARDA i nostri VIDEO PRO gratuiti sul canale YT : CLICCA QUI

GUARDA gratuitamente i nostri TARGET PRO su MOLTEPLICI TITOLI CLICCANDO QUI

- ECCO LA GUIDA PRATICA GRATUITA (con video) SUL FAIR VALUE E LA SUA APPLICAZIONE! CLICCA QUI

OTTOBRE: GUARDA SUL NOSTRO CANALE YT L'ULTIMA ANALISI SUGLI INDICI AZIONARI >>> QUI

"Quest'articolo è stato scritto a titolo esclusivamente informativo; non costituisce sollecitazione, offerta, consigli, consulenza o raccomandazione all'investimento in quanto tale non vuole incentivare in nessun modo l'acquisto di assets. Ricordo che qualsiasi tipo di asset, viene valutato da più punti di vista ed è altamente rischioso e pertanto, ogni decisione di investimento e il relativo rischio rimangono a carico dell'investitore".