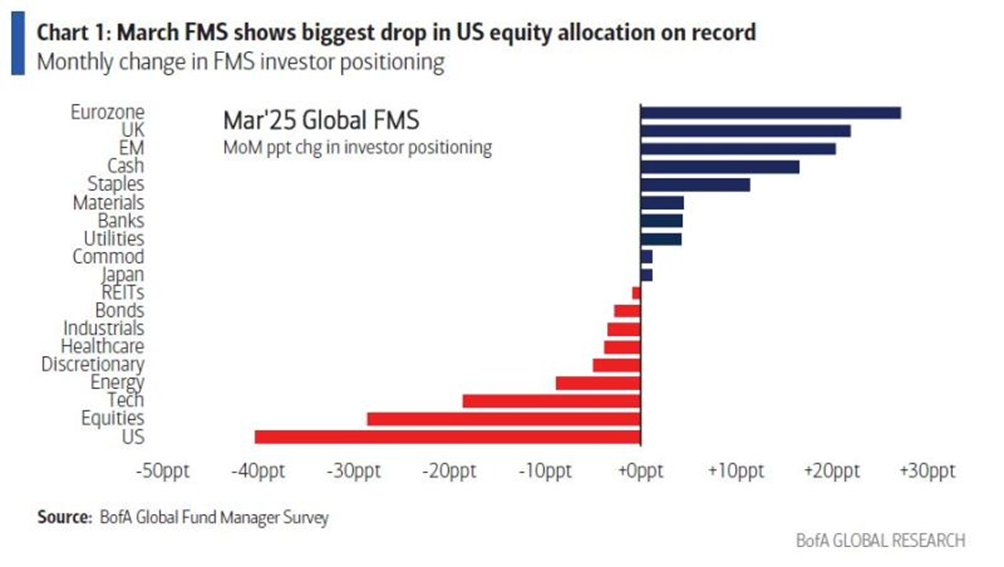

I dati di marzo del Global Fund Manager Survey di BofA rivelano il più grande calo di allocazione azionaria negli Stati Uniti mai registrato, insieme al più grande aumento di allocazione azionaria nell’Eurozona.

Si tratta di un’importante inversione di tendenza rispetto alla precedente tendenza dominante di un’allocazione lunga negli Stati Uniti e corta nell’Eurozona, in quanto gli investitori si stanno orientando verso i mercati europei.

Fonte: Indagine globale sui gestori di fondi BofA

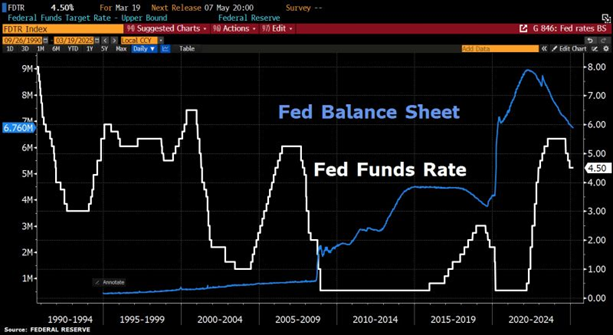

La Fed: Tassi, QT e incertezza

Con una decisione unanime, la Riserva Federale ha mantenuto il suo benchmark tasso di interesse nell’intervallo 4,25%-4,50%, pur ricordando con forza i crescenti rischi di stagflazione, abbassando le previsioni di PIL per il 2025 dal 2,1% all’1,7% e aumentando le proiezioni sull’inflazione. La dichiarazione ha citato l’"incertezza di Trump" come fattore di declassamento delle prospettive, con il presidente Jerome Powell che ha riconosciuto che le tariffe, sia esistenti che reciproche, stanno già influenzando l’attività economica. Sebbene il diagramma a punti indichi ancora due tagli dei tassi nel 2025, le proiezioni si sono spostate su una posizione più critica rispetto a dicembre, con otto responsabili politici che hanno indicato un numero di tagli inferiore o nullo.

La banca centrale ha inoltre annunciato un rallentamento del programma di quantitative tightening (QT) a partire dal 1° aprile, riducendo il tetto mensile di rimborso dei titoli del Tesoro da 25 a 5 miliardi di dollari, da circa 60 miliardi di dollari, un mese prima del primo rallentamento.

I mercati hanno registrato un’impennata dei titoli azionari e dei Treasury, sollevati dal fatto che, nonostante la Fed abbia alzato le previsioni sull’inflazione, prevede ancora tagli dei tassi quest’anno.

La Fed rimane in un ciclo di tagli dei tassi, ma preferisce fermarsi un po’ di più per valutare l’impatto della politica fiscale, lasciando così la porta aperta a un potenziale taglio a giugno.

Fonte: Bloomberg, Zerohedge Bloomberg, Zerohedge

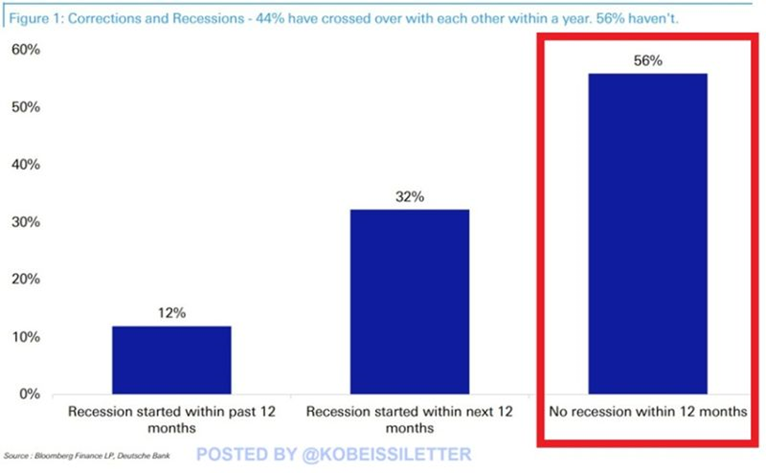

Quanto spesso le correzioni di mercato portano a una recessione negli Stati Uniti?

La Deutsche Bank (ETR:DBKGn) ha analizzato 60 correzioni su S&P 500, compresa la più recente, e ha scoperto che nel 12% di questi casi era già in corso una recessione nei 12 mesi precedenti. Un altro 32% delle correzioni è stato seguito da una recessione nei 12 mesi successivi. Tuttavia, nel 56% dei casi, l’economia ha evitato del tutto la recessione in quell’arco di tempo.

In altre parole, una recessione e una correzione del mercato hanno coinciso solo nel 44% dei casi. La domanda rimane: quest’ultima correzione eviterà una recessione o la storia si sta per ripetere?

Fonte: La Lettera di Kobeissi

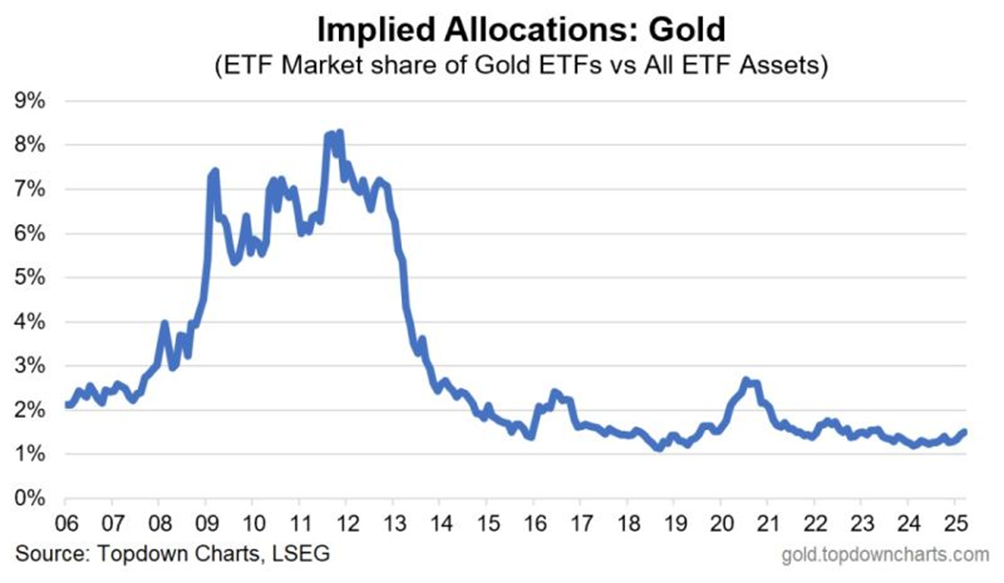

L’oro sale, ma le allocazioni degli ETF sui metalli preziosi restano basse

Gold L’oro ha registrato un’impennata del 40% su base annua, alimentata in gran parte dai robusti acquisti delle banche centrali. Nonostante questa forte performance, le allocazioni agli ETF sui metalli preziosi continuano ad attestarsi su livelli storicamente bassi. Nonostante la recente ripresa delle allocazioni in ETF sui metalli preziosi, rimane un notevole margine di crescita. Ciò solleva una domanda intrigante: questa tendenza potrebbe indicare un ulteriore potenziale di rialzo per l’oro nel prossimo futuro?

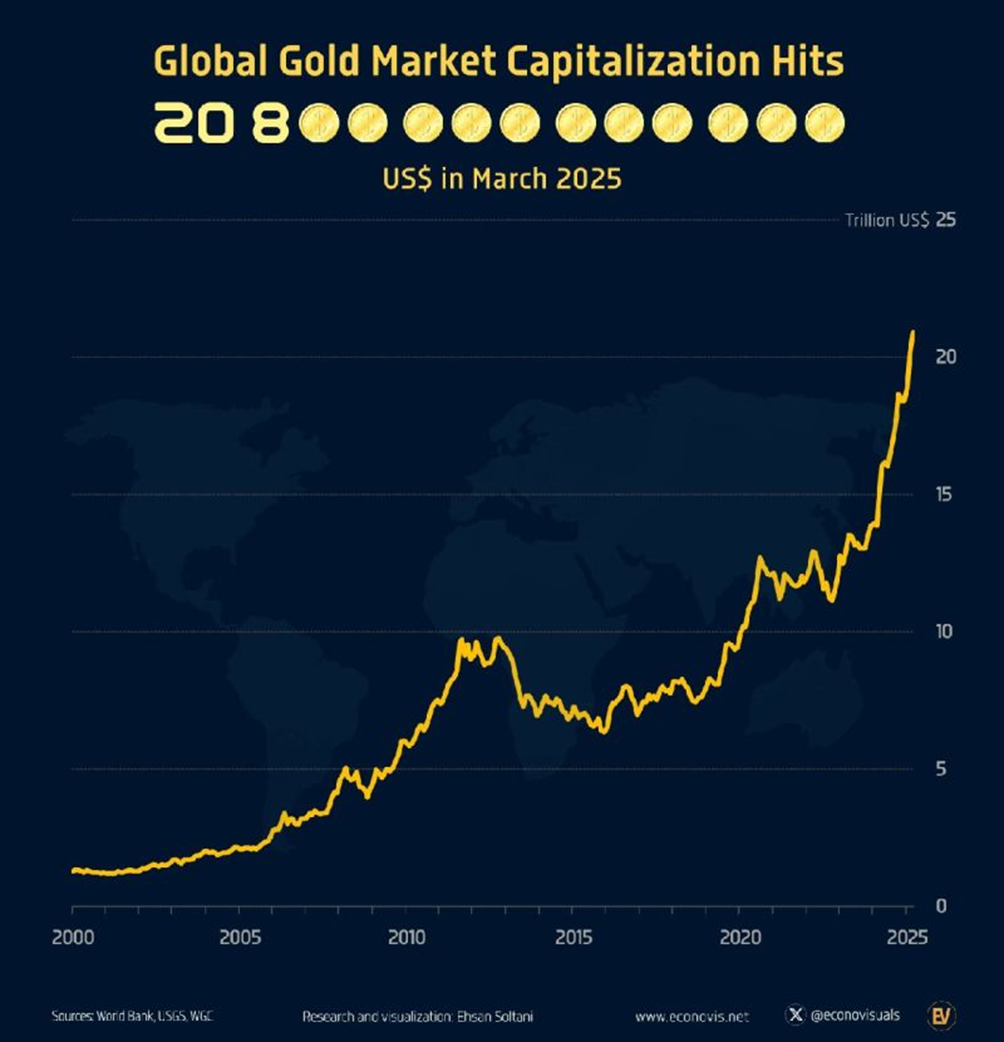

La capitalizzazione del mercato globale dell’oro è alle stelle

Il mercato rialzista dell’oro è stato davvero storico: negli ultimi 12 mesi ha aggiunto circa 5.000 miliardi di dollari di valore di mercato, portando la capitalizzazione totale del mercato alla cifra record di 20.100 miliardi di dollari. Negli ultimi sei anni, la capitalizzazione di mercato dell’oro è aumentata di quasi 12.000 miliardi di dollari (148%). Solo nel 2025, i prezzi dell’oro sono avanzati di circa il 12%, segnando diversi nuovi massimi storici.

Inoltre, il rapporto oro/IPC è salito a 9,2x, superando i precedenti picchi di 8,4x nel 1980 e 8,1x nel 2011, sottolineando la notevole performance dell’oro.

Fonte: Le lettere di Kobeissi, Blossom

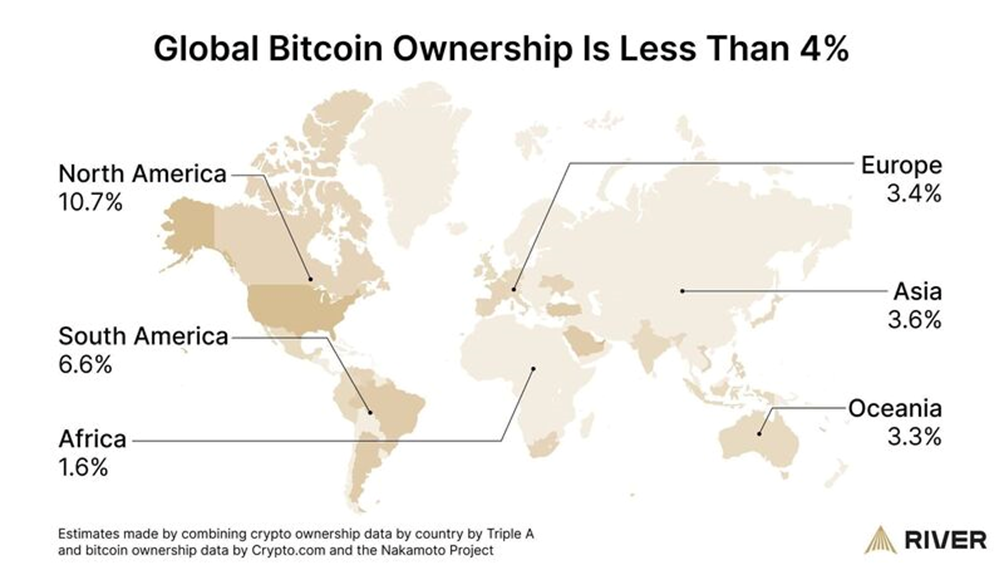

Il possesso di Bitcoin è inferiore al 4% a livello globale

Bitcoin L’adozione rimane limitata, con solo il 4% circa della popolazione globale che attualmente possiede BTC. Gli Stati Uniti sono in testa con circa il 14% di individui che possiedono bitcoin, mentre l’Africa ha il tasso di adozione più basso, appena l’1,6%. Tra gli ostacoli principali all’adozione di massa vi sono la mancanza di educazione finanziaria e tecnica e l’elevata volatilità dei prezzi.

In molte economie in via di sviluppo, i residenti spesso preferiscono le US dollar stablecoins a causa delle loro commissioni di transazione più basse e della relativa stabilità dei prezzi rispetto ad altre criptovalute.

USA INVESTING PRO >>> CLICCA QUI :

Abbonati ora per sbloccare l’accesso a diverse funzionalità:

- ProPicks IA: azioni vincenti selezionate dall’intelligenza artificiale con una comprovata esperienza.

- Fair Value: Scoprire immediatamente se un titolo è sottovalutato o sopravvalutato.

- Stock Screener avanzato: Ricerca dei titoli migliori in base a centinaia di filtri e criteri selezionati.

- Top Idee: Scoprite quali azioni stanno acquistando investitori miliardari come Warren Buffett, Michael Burry e George Soros.

- WarrenAI: il tuo assistente personale per le analisi finanziare. Chiedigli ciò che vuoi!

- MOLTO ALTRO ANCORA ...