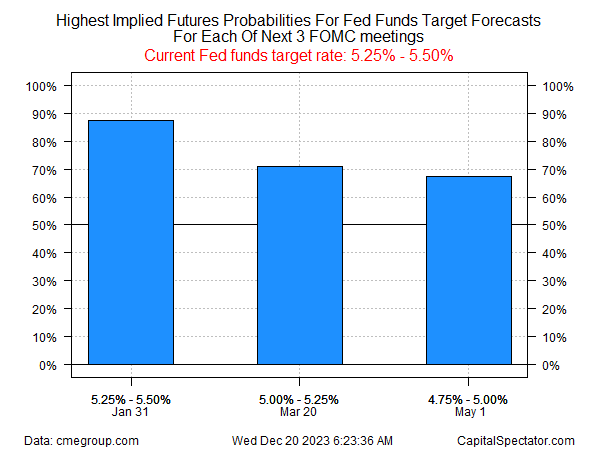

I mercati sono sempre più convinti del fatto che la Federal Reserve inizierà a tagliare i tassi di interesse nel 2024. Il primo taglio è atteso per il vertice di politica monetaria del 20 marzo.

I future sui Fed funds valutano una probabilità superiore al 70% che la banca centrale annunci un taglio di 25 punti base a marzo.

Per contro, la stima implicita per la prossima riunione del FOMC del 31 gennaio è di una probabilità vicina al 90% di lasciare invariato l’attuale tasso obiettivo all’attuale intervallo 5,25%-5,50%.

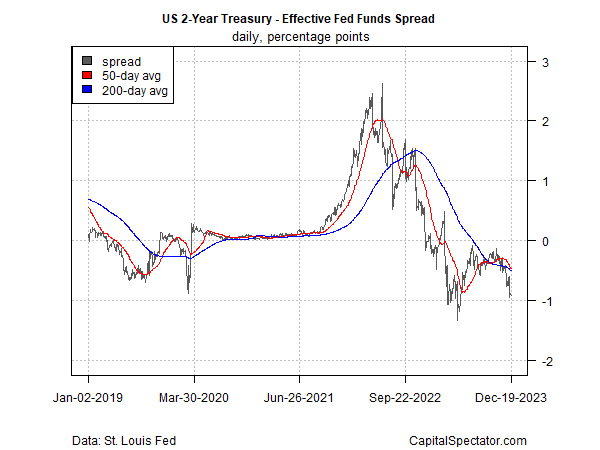

Il mercato dei Treasury USA sta prevedendo degli aumenti dei tassi nel breve termine, sulla base del differenziale tra il tasso sui Fed funds ed il rendimento dei titoli a 2 anni.

Il gap relativamente ampio è considerato una proxy delle aspettative del mercato sul percorso della politica monetaria nel breve termine.

Sulla base di ciò, il pubblico vede elevate probabilità di un allentamento della politica monetaria attraverso un tasso a 2 anni inferiore di quasi un punto percentuale all’attuale tasso sui Fed funds.

L’utilizzo di un semplice modello di disoccupazione e dell’inflazione indica che la politica monetaria è moderatamente restrittiva, il che implica che la Fed ha spazio per tagli e lascia ancora un percorso orientato verso una posizione da falco.

Se la Fed taglierà i tassi, una domanda chiave per i mercati è la seguente: il cambiamento di politica sarà guidato dalle aspettative di un aumento del rischio di recessione o da una maggiore fiducia che l’inflazione abbia raggiunto il suo picco e continuerà ad allentarsi?

Michael Gapen, responsabile dell’economia statunitense presso Bank of America (NYSE:BAC) Securities, ha dichiarato alla CNN che è ragionevole sminuire il rischio di recessione come catalizzatore del previsto taglio dei tassi.

“Questo taglio potrebbe essere diverso da qualsiasi altro”, afferma, sostenendo che la politica di allentamento sarà guidata principalmente dall’inflazione che si avvicina all’obiettivo del 2% della Fed.

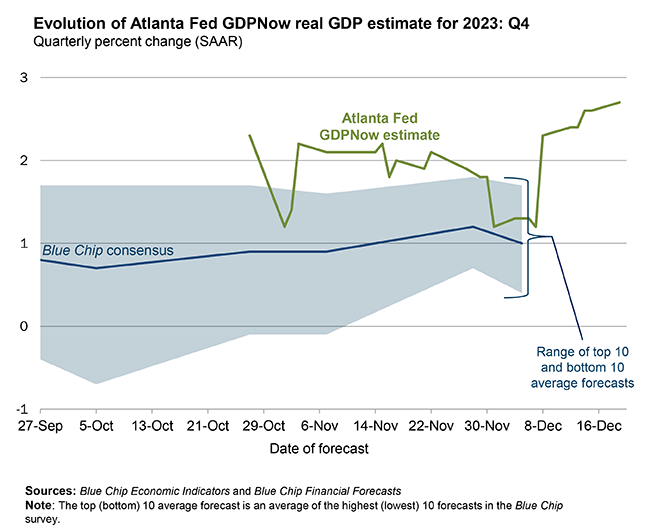

Il rischio di recessione appare certamente basso, in base al nowcast di ieri sul PIL del quarto trimestre attraverso il modello GDPNow della Fed di Atlanta, che stima una crescita moderatamente forte, pari al 2,7% annuo reale e destagionalizzato.

Nonostante si tratti di una lettura ben al di sotto dell’aumento del 5,2% del terzo trimestre, il fatto che il nowcast del quarto trimestre si sia rafforzato di recente, a questo punto del trimestre in corso, implica una stima di fiducia relativamente alta per il rapporto ufficiale sul PIL del mese prossimo.

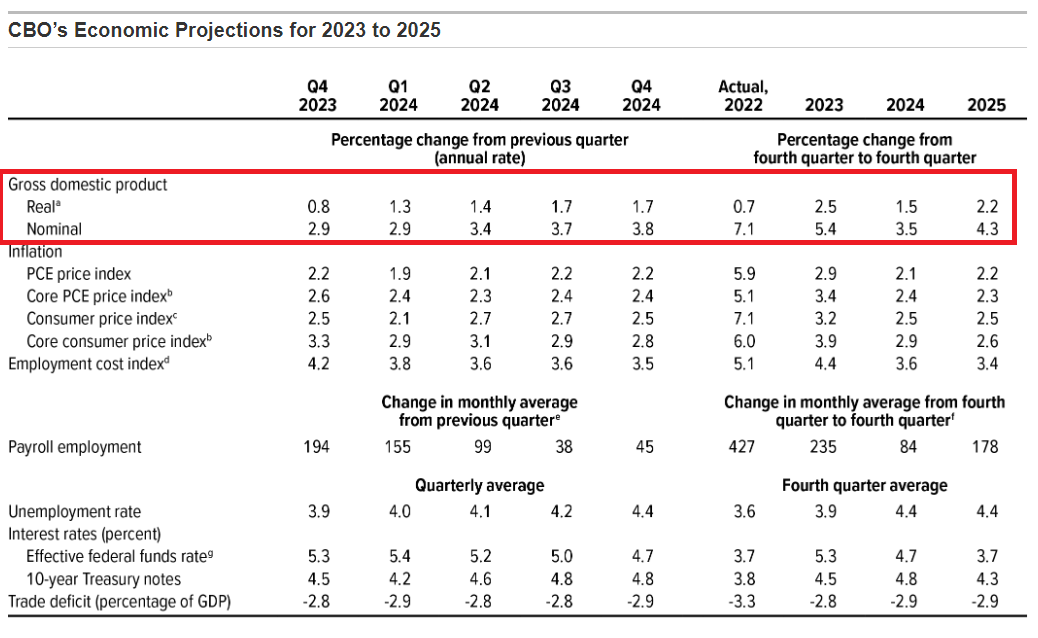

Guardando al 2024, il Congressional Budget Office prevede che l’economia statunitense rallenterà ma eviterà comunque una recessione.

Le nuove previsioni del CBO vedono l’economia espandersi dell’1,5% l’anno prossimo, in calo rispetto al 2,5% del 2023. In linea con il rallentamento della crescita, anche i tassi di interesse e l’inflazione dovrebbero diminuire nel nuovo anno.