Negli ultimi anni, una manciata di titoli a “mega capitalizzazione” (mega capitalizzazione di mercato) ha dominato i rendimenti del mercato.

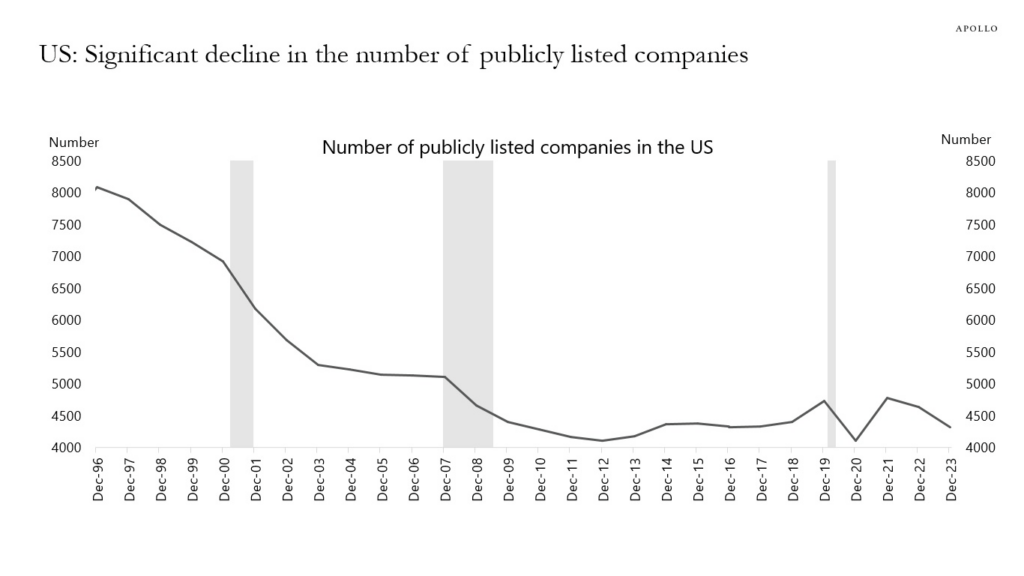

La domanda è se questo dominio continuerà e se le stesse società rimarranno leader. È una domanda interessante. Il numero di società quotate in borsa continua a diminuire, come mostra il seguente grafico di Apollo.

Questo calo ha molte ragioni, tra cui fusioni e acquisizioni, fallimenti, leveraged buyout e private equity.

Ad esempio, Twitter (ora X) era una società quotata in borsa prima che Elon Musk la acquisisse e la rendesse privata. Non sorprende che, con un numero inferiore di società quotate in borsa, ci siano meno opportunità di crescita del capitale di mercato.

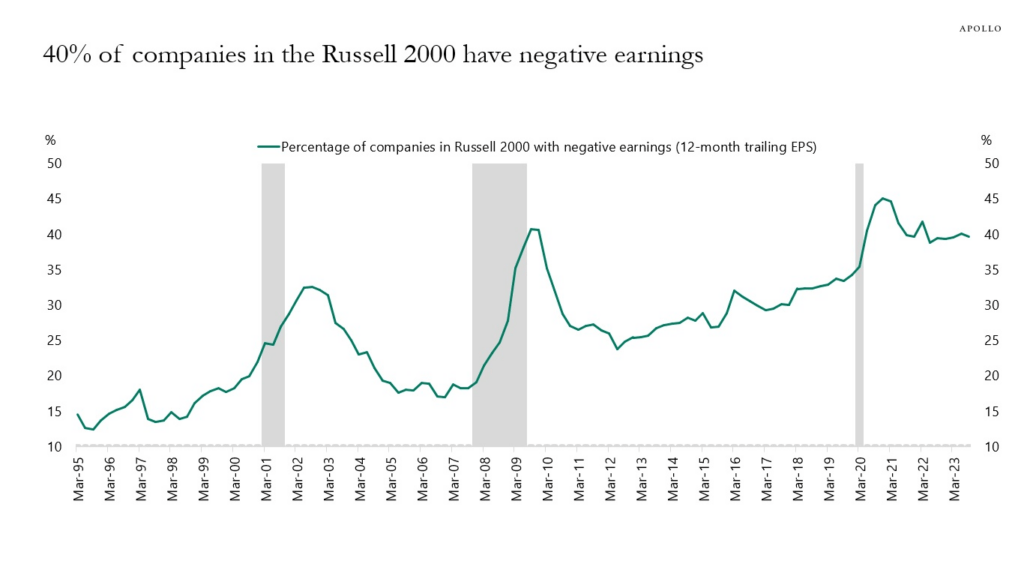

Ciò vale in particolare per le grandi istituzioni che devono impiegare grandi quantità di capitale in periodi brevi. Con quasi il 40% delle società presenti sul sito Russell 2000 index attualmente non redditizie, le scelte sono ancora più limitate.

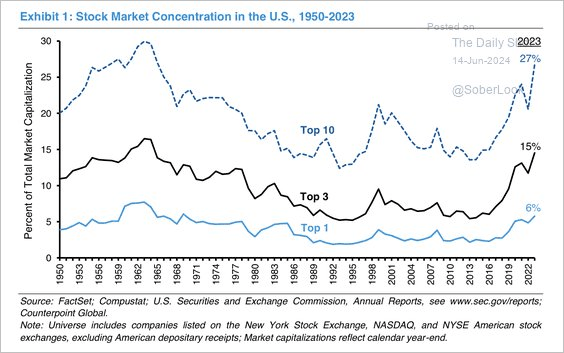

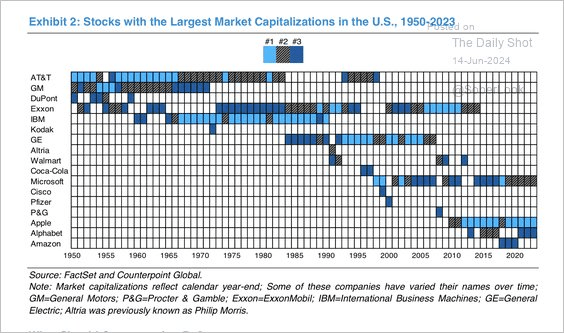

Tuttavia, la concentrazione della capitalizzazione di mercato in questo periodo in pochi nomi non è unica. Negli anni ‘60 e ‘70 era il “Nifty 50”. Poi, alla fine degli anni ‘90, sono stati i beniamini delle “Dot.com” come Cisco Systems (NASDAQ:CSCO). Oggi è tutto ciò che riguarda l’ “intelligenza artificiale”.

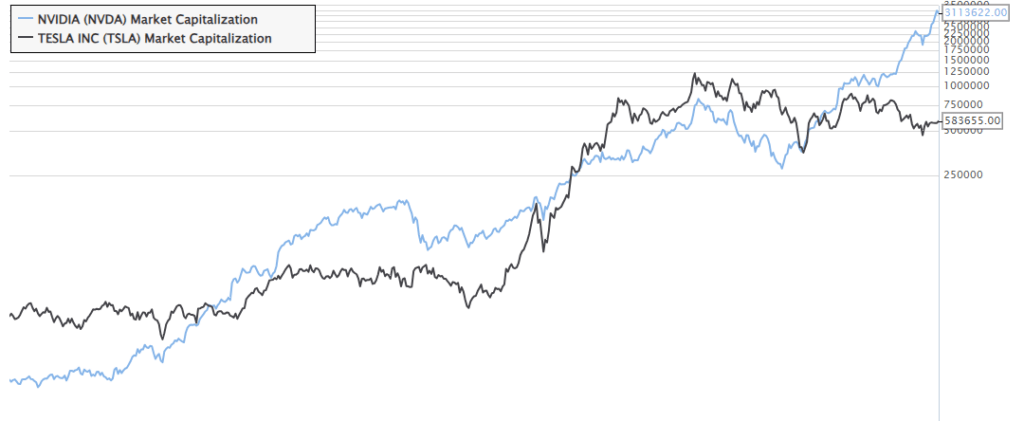

Come dimostrato, i leader del passato non sono i leader di oggi. In particolare, Nvidia (NASDAQ:NVDA ) entrerà per la prima volta nell’elenco delle maggiori società “mega-cap” nel 2024.

Tuttavia, gli investitori devono decidere se Microsoft (NASDAQ:MSFT), Apple (NASDAQ:AAPL), Google (NASDAQ:GOOG) e Amazon (NASDAQ:AMZN) rimarranno leader nel prossimo decennio.

Proprio come AT&T (NYSE:T) e General Motors (NYSE:GM) erano un tempo i beniamini di Wall Street, le azioni tecnologiche di oggi potrebbero diventare reliquie del passato.

Crescita degli utili

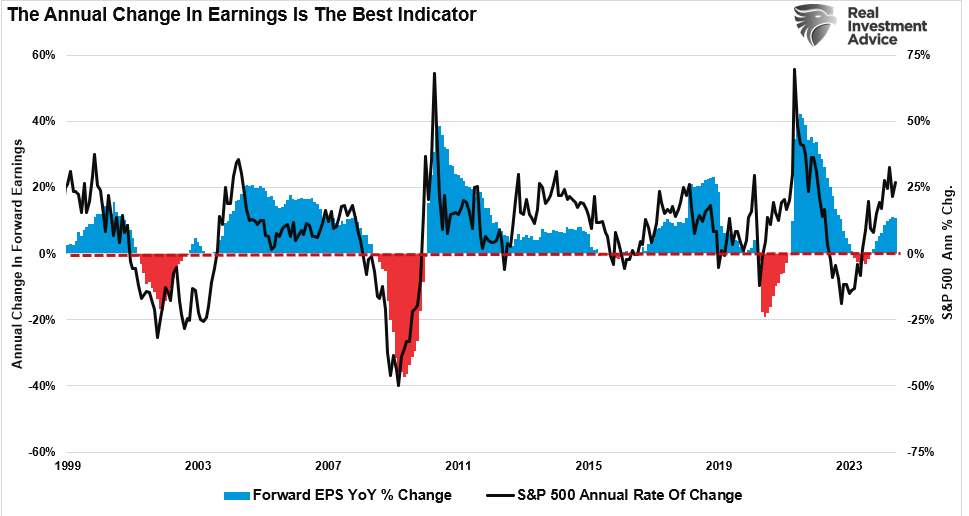

Un fattore determinante per rispondere a questa domanda è la crescita degli utili. Come è ovvio, gli investitori sono disposti a pagare prezzi più alti quando gli utili aziendali sono in crescita.

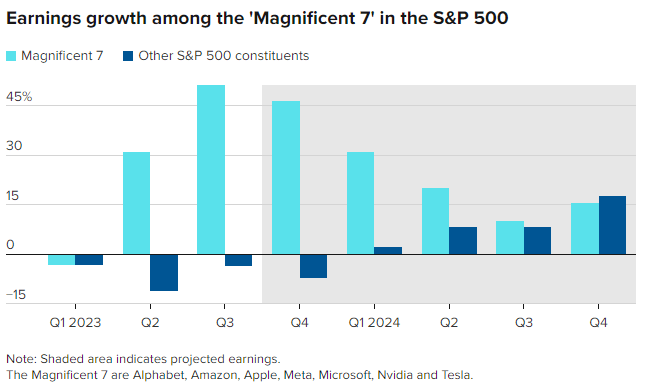

Il problema è che nel 2023, tutta la crescita degli utili proviene dai primi 7 titoli a “mega-capitalizzazione” dell’indice. L’indice S&P 500 avrebbe registrato una crescita negativa degli utili senza questi sette titoli.

Questo avrebbe probabilmente portato a un risultato di mercato più deludente. In particolare, mentre gli analisti sono ottimisti sul fatto che la crescita degli utili dei 493 titoli più bassi accelererà fino alla fine del 2024, con il rallentamento dei dati economici queste speranze saranno probabilmente deluse.

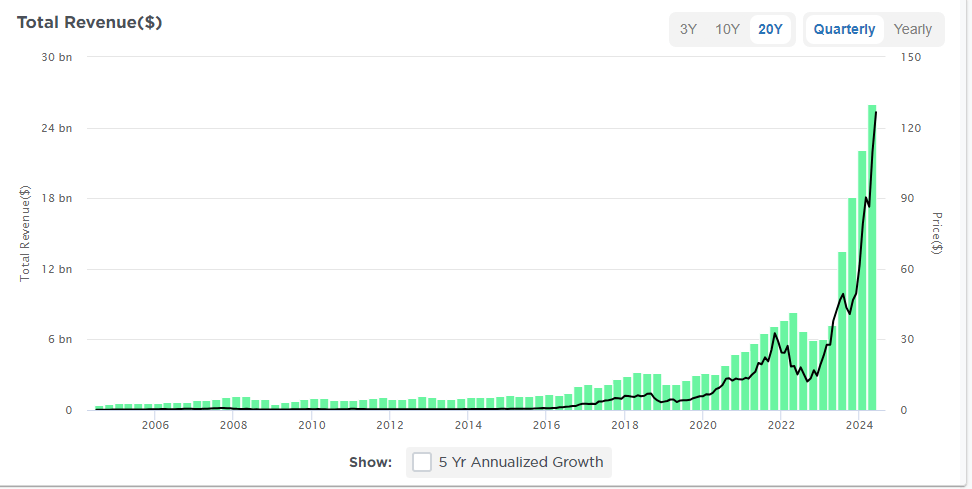

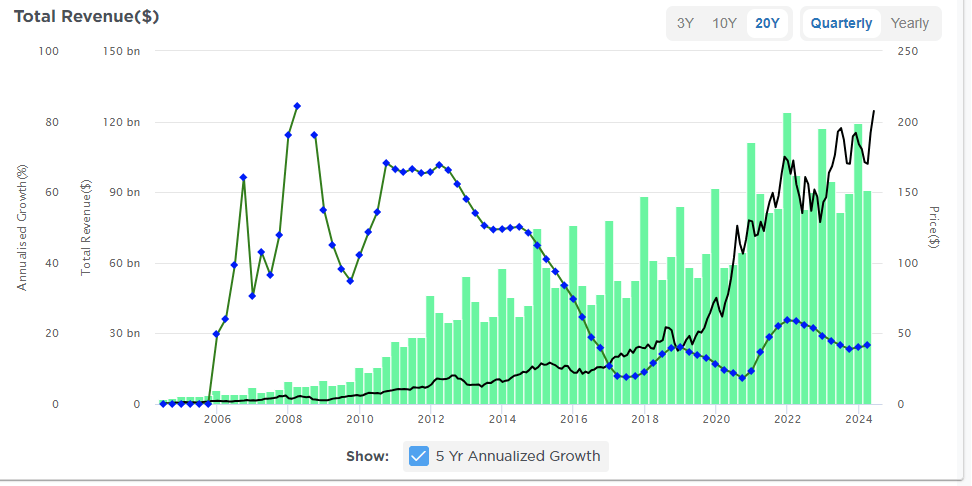

Nel prossimo decennio, aziende come Microsoft, Apple e Alphabet dovranno affrontare la sfida di far crescere i fatturati abbastanza velocemente da mantenere elevati i tassi di crescita degli utili. Dato che Nvidia è un’azienda relativamente giovane in un settore in rapida crescita, è stata in grado di aumentare nettamente le entrate per sostenere multipli di valutazione più elevati.

Tuttavia, Apple, un’azienda molto matura, non può far crescere i fatturati a un ritmo così elevato. Ciò è dovuto semplicemente alla legge dei grandi numeri. Per illustrare meglio la questione, ho incluso un tasso di crescita dei ricavi annualizzato su 5 anni.

È da qui che deriva l’assioma di Wall Street “Gli alberi non crescono fino al cielo”.

Negli investimenti, descrive il pericolo di aziende in fase di maturazione con un tasso di crescita elevato. In alcuni casi, un’azienda con un tasso di crescita esponenziale raggiungerà una valutazione elevata basata sull’aspettativa irrealistica che la crescita continuerà allo stesso ritmo man mano che l’azienda diventa più grande.

Ad esempio, se un’azienda ha un fatturato di 10 miliardi di dollari e un tasso di crescita del 200%, è facile pensare che raggiungerà un fatturato di 100 miliardi in pochi anni.

Tuttavia, più un’azienda diventa grande, più diventa difficile raggiungere un tasso di crescita elevato. Ad esempio, un’azienda con una quota di mercato dell’1% potrebbe raggiungere rapidamente il 2%.

Tuttavia, quando un’azienda detiene una quota di mercato dell’80%, per raddoppiare le vendite è necessario far crescere il mercato o entrare in nuovi mercati in cui l’azienda non è altrettanto forte. Inoltre, le aziende tendono a diventare meno efficienti e innovative man mano che crescono, a causa delle diseconomie di scala.

Per questo motivo, molti dei titoli più importanti di oggi, ponderati per la capitalizzazione di mercato, potrebbero non essere più gli stessi tra un decennio. Così come AT&T è una reliquia della “nuova tecnologia” di ieri , lo stesso potrebbe accadere ad Apple tra qualche anno, quando nessuno avrà più bisogno di uno “smartphone” .

L’impatto dell’investimento passivo

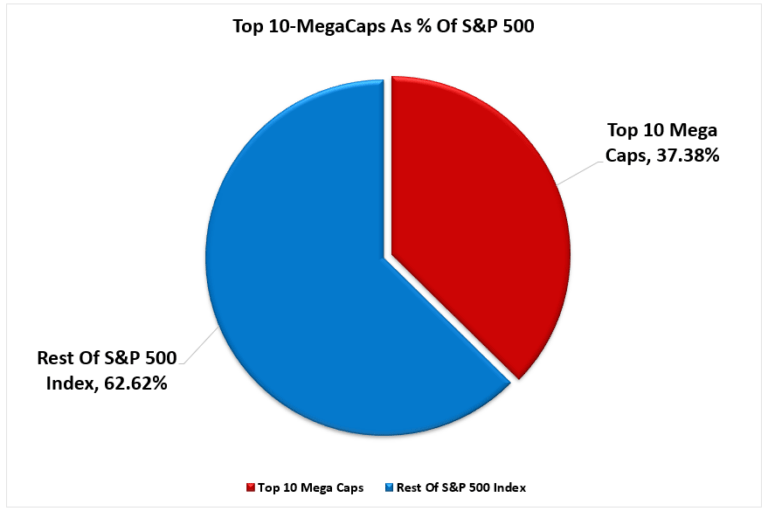

Negli ultimi due decenni, l’ascesa dell’investimento passivo ha rappresentato un altro interessante cambiamento nei mercati finanziari. I primi 10 titoli a “mega-capitalizzazione” dell’indice S&P 500 comprendono più di un terzo dell’indice.

In altre parole, un guadagno dell’1% nei primi 10 titoli equivale a un guadagno dell’1% nel 90% inferiore. Quando gli investitori acquistano azioni di un ETF passivo, l’ETF deve acquistare le azioni di tutte le società sottostanti. Visti i massicci afflussi negli ETF nell’ultimo anno e i conseguenti afflussi nelle prime 10 azioni, il miraggio della stabilità del mercato non sorprende.

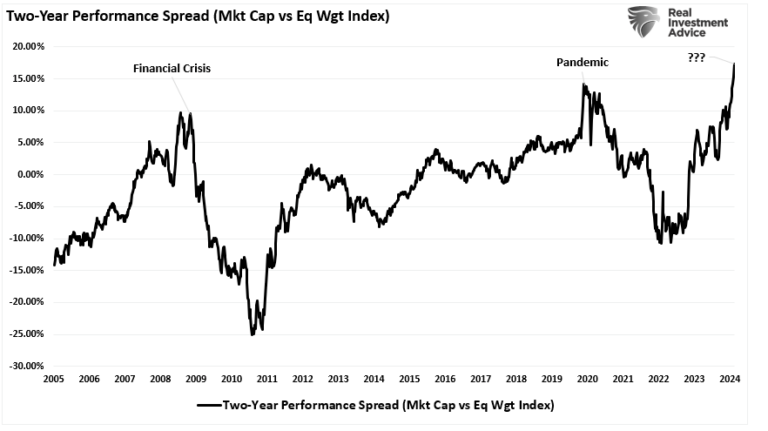

Non sorprende che l’immissione forzata di dollari nei titoli più ponderati faccia apparire la performance del mercato più solida di quanto non sia. Questo è anche il motivo per cui l’indice S&P 500 a capitalizzazione di mercato (NYSE:RSP) ha sovraperformato l’indice a ponderazione uguale negli ultimi anni.

Gli investitori spesso trascurano questa arma a doppio taglio. Ad esempio, supponiamo che Tesla (NASDAQ:TSLA) fosse al 5% nell’indice S&P 500 prima che Nvidia entrasse nella top 10. Mentre la rapida quotazione delle azioni di Nivida ne ha aumentato la capitalizzazione di mercato, quella di Tesla si è ridotta con il calo del prezzo delle azioni. Pertanto, tutti i fondi indicizzati, i gestori di fondi passivi, i gestori di portafoglio, ecc. hanno dovuto aumentare la loro quota in Nvidia e ridurre quella in Tesla.

In futuro, qualunque sia la prossima generazione di società che raccoglierà i favori di Wall Street, gli attuali leader potrebbero uscire dalla top 10, poiché i flussi “passivi” richiedono di vendere ulteriormente i leader di oggi per acquistarne altri di domani.

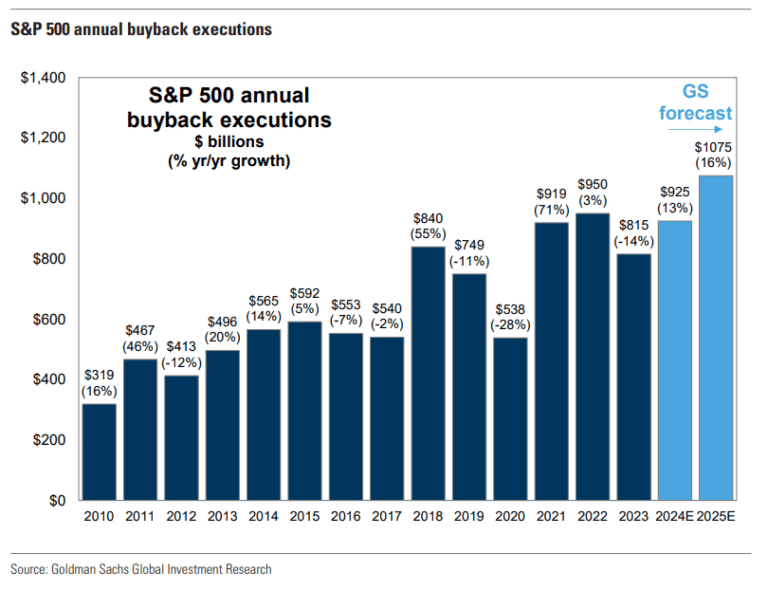

Riacquisti di azioni

Infine, i riacquisti di azioni societarie, che dovrebbero avvicinarsi a 1.000 miliardi di dollari e superarli nel 2024, potrebbero pesare sull’attuale leadership. Ciò è dovuto al fatto che le aziende più grandi, che dispongono della liquidità necessaria per eseguire grandi programmi multimiliardari, come Apple, Microsoft, Alphabet (NASDAQ:GOOGL) e Nvidia, dominano i buyback. Ad esempio, Apple da sola rappresenterà oltre il 10% dei buyback del 2024.

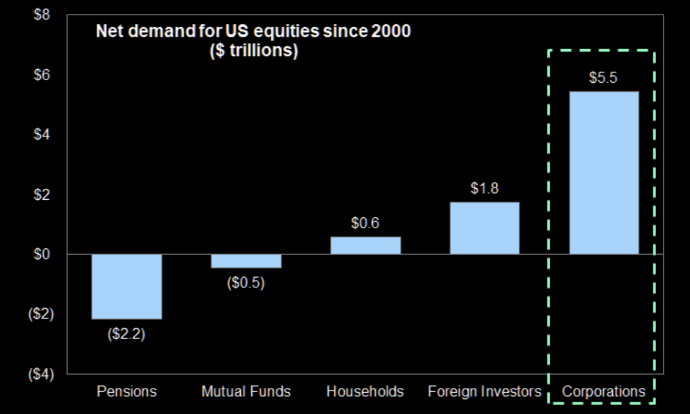

Se non si comprende l’importanza dei riacquisti di azioni proprie nel mantenere l’attuale dominio del mercato da parte delle maggiori società, ecco alcuni calcoli di base.

- Pensioni e MF = (-2.700 miliardi di dollari)

- Famiglie ed estero = + 2.400 miliardi di dollari)dollari

- Totale parziale = (-300 miliardi di dollari)

- Aziende (riacquisti) = 5.500 miliardi di dollari

- Totale netto = 5.200 miliardi di dollari

In altre parole, dal 2000 le società hanno fornito il 100% di tutti gli acquisti netti di azioni.

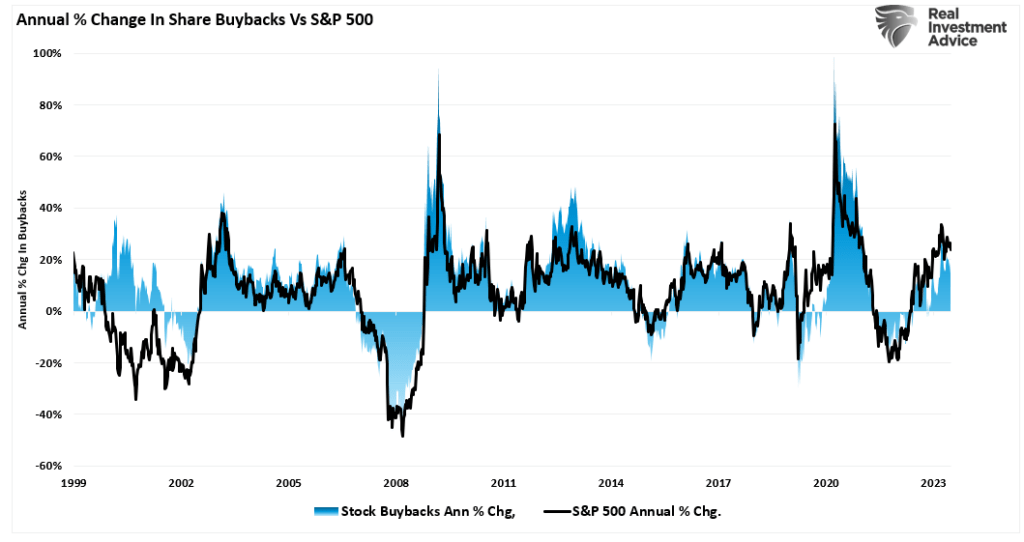

Pertanto, non dovrebbe sorprendere l’elevata correlazione tra i flussi e i riflussi dei riacquisti azionari delle società e la performance del mercato.

Pertanto, finché le società rimarranno i principali acquirenti delle loro azioni, l’attuale dominio delle “Mega-cap” continuerà. Naturalmente, ci sono ragioni per cui l’attuale tasso di riacquisto di azioni societarie finirà.

- Modifiche al codice fiscale

- Un divieto di riacquisto di azioni (in precedenza erano illegali a causa della loro capacità di manipolare i mercati)

- Un’inversione della redditività, che rende oneroso il riacquisto di azioni.

- Una recessione economica o un evento creditizio che porta le aziende sulla difensiva (ad esempio, 2000, 2008, 2022).

Qualunque sia la ragione, l’eventuale inversione dei programmi di riacquisto potrebbe limitare fortemente il dominio del mercato dell’attuale leader.

Non ho idea di quale sia l’evento che provoca tale inversione e di quando. Tuttavia, un’inversione potrebbe annullare il dominio delle mega-capitali, dato che i riacquisti di azioni societarie hanno fornito tutti gli acquisti netti di azioni per i titoli più grandi.

Conclusione

The current dominance of the largest “Mega-capitalization” companies is unsurprising. As noted, they make up the bulk of earnings growth and revenues of the S&P 500 index, the largest purchasers of their shares. These are also the same companies in the middle of the current “Artificial Intelligence” revolution, as has been the case for the last decade.

L’attuale dominio delle maggiori società a “mega-capitalizzazione” non sorprende. Come si è detto, esse costituiscono la maggior parte della crescita degli utili e dei fatturati dell’indice S&P 500, i maggiori acquirenti delle loro azioni. Sono anche le stesse società al centro dell’attuale rivoluzione dell’”intelligenza artificiale”, come è avvenuto nell’ultimo decennio.

Tuttavia, data la velocità con cui la tecnologia e l’economia cambiano rapidamente, ciò suggerisce che i leader dell’ultimo decennio potrebbero non essere i leader del prossimo.

Come investitori, è fondamentale comprendere le dinamiche di ogni ciclo di mercato e investire di conseguenza. Tuttavia, chi acquista oggi azioni alle valutazioni più estreme che abbiamo visto nell’ultimo secolo e si aspetta che queste azioni dominino nel prossimo decennio potrebbe rimanere deluso.

Molte variabili sostengono l’attuale ciclo secolare del mercato toro. Tuttavia, come è accaduto nel corso della storia, un approccio miope agli investimenti ha portato a risultati negativi.

Investite di conseguenza!