La prossima tappa del mercato toro dei titoli auriferi è in gioco tra confusione, incomprensione e rumore

Prendete visione delle note in fondo all’articolo. La prossima tappa del mercato toro è in “gioco”, ma non è tecnicamente attivata. Il settore sarà soggetto a un potenziale ribasso del mercato o a una liquidazione nel 2024. Ciò che è “attivato” ora è un rally, potenzialmente forte. Valuteremo i rischi e i benefici futuri al momento opportuno.

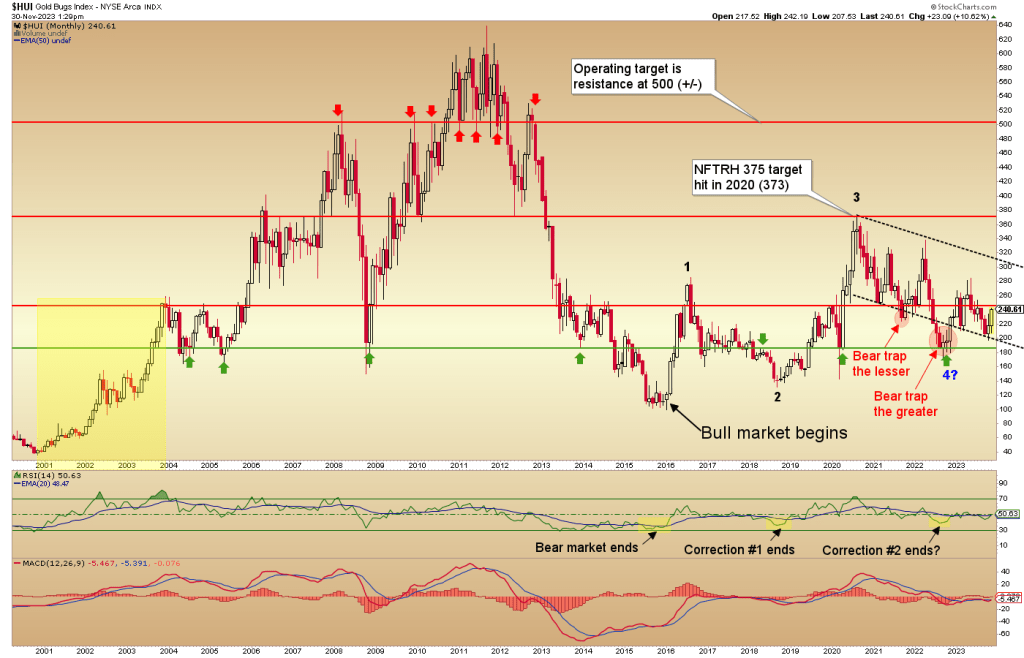

Innanzitutto, nonostante il dolore e l’agonia sopportati dai detentori a lungo termine di titoli auriferi, si tratta di un mercato toro ed è stato un mercato toro dal minimo di gennaio 2016 (un mercato toro è definito come una serie di massimi/minimi superiori).

Il problema dei titoli auriferi, sempre volatili e finora operanti a fronte di fondamentali macro scarsi, è che non si tratta di un mercato toro che si può semplicemente tenere e mantenere una pressione sanguigna sana. Non si possono tenere in portafoglio i titoli auriferi, soprattutto quando la macro è un vento contrario, al contrario del vento di coda che si sta creando attualmente. Inoltre, l’estrazione mineraria è un’attività sporca e rischiosa. Per questo è fondamentale una selezione discreta dei titoli. Dal punto di vista tecnico, tuttavia, il settore ha registrato una serie di massimi e minimi dal 2016. Questa è la definizione di mercato toro.

Inoltre, se il punto 4 di questo grafico mensile di HUI si rivela essere il minimo della correzione iniziata a metà del 2020, il mercato toro sta generando la sua prossima gamba di rialzo. Tuttavia, il grafico mostra un indice che si scontra con una chiara resistenza. Ci si può quindi aspettare una certa volatilità. Questo grafico mensile è stato incluso per una prospettiva più ampia. Ma per l’argomento principale di questo articolo, guardate alla fase di “lancio” del precedente mercato toro del 2001-2003

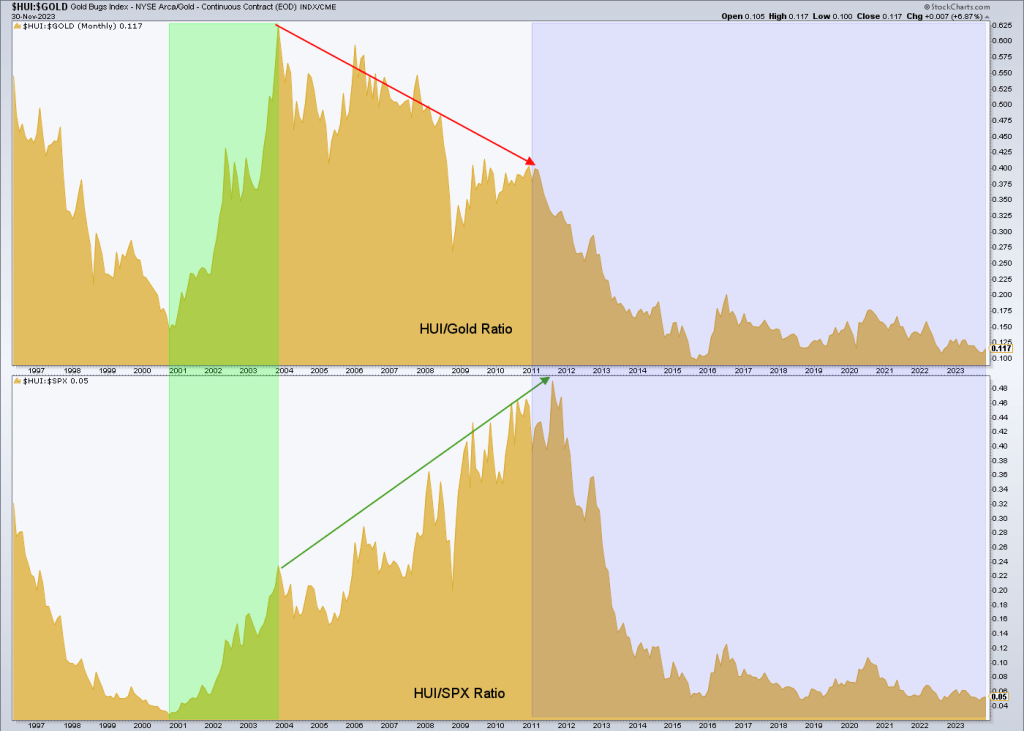

Quella fase non fu caratterizzata dall’inflazione, che la Fed di Alan Greenspan si sforzò di produrre in quel periodo. Si è trattato di una paura di deflazione, che è stata la motivazione del Maestro per creare una macro inflazione. In quel periodo (2004), si concluse un giusto mercato rialzista dei titoli auriferi e iniziò una bolla dei titoli auriferi.

Oggi, mentre i fanatici dell’oro inflazionista continuano a temere un “attacco”, un “crollo” e una “demolizione istigata dai banchieri” del metallo monetario e dei suoi minatori... mentre gli analisti rinunciano all’estrazione dell’oro a causa della cronica sottoperformance del settore rispetto al suo prodotto (leva negativa) o ne sottolineano l’epica sottovalutazione rispetto al suo prodotto, il semplice fatto è che il mercato azionario dell’oro si è concluso con un giusto rialzo delle azioni dell’oro e con l’inizio di una bolla, il semplice fatto è che con una macro disinflazione (Goldilocks) che sta per passare a una pressione deflazionistica, è il momento giusto per anticipare quel fenomeno fin troppo raro che è la leva positiva (sull’oro) da parte delle operazioni di estrazione dell’oro.

Ancora una volta, facciamo riferimento al periodo 2001-2003. Un altro grafico mensile mostra che, in un contesto deflazionistico e prima che il Maestro mettesse davvero in moto la macchina dell’inflazione, i titoli dell’oro sono saliti, guidando le materie prime in generale e i mercati azionari statunitensi e globali. Il rapporto HUI/oro ha poi giustamente raggiunto il massimo e da allora l’industria mineraria dell’oro ha subito l’ignominia dell’inflazione (con brevi interruzioni).

Questo grafico mostra che i titoli auriferi hanno continuato a salire rispetto ai titoli azionari generali (per non parlare del valore nominale, secondo il grafico precedente) anche quando la pressione inflazionistica ha costretto al ribasso il rapporto HUI/Oro (e giustamente). Ma quello che ci aspettiamo oggi, mentre il quadro macro scivola ulteriormente verso la disinflazione e la futura deflazione (proprio questo giovedì, l’Europa ha pubblicato numeri economici in calo e, sì, anche dati sull’inflazione) è un replay del periodo in verde, che è stato caratterizzato principalmente da pressioni deflazionistiche.

Mentre sembra che queste parole siano continuamente ignorate dalle legioni di fanatici dell’oro che sostengono che l’acquisto di oro da parte di Cina e India, l’aumento dei prezzi del petrolio (e gli effetti inflazionistici sui costi) e altre analisi errate siano catalizzatori per le azioni dell’oro, il semplice fatto è che l’industria mineraria dell’oro sfrutterà la posizione dell’oro all’interno di un macro di disinflazione/deflazione. Chi sostiene che le azioni dell’oro sono state ingiustamente “sottovalutate” rispetto all’oro si sbaglia. I minatori d’oro hanno più spesso sfruttato negativamente la macro inflazione che abbiamo avuto a partire dal 2003, quando l’era dell’inflazione su richiesta di Alan Greenspan ha veramente attecchito ed è diventata globale.

Era giusto che fosse così. L’oro è un anti-bolla e Greenspan ha fatto esplodere una bolla con una politica inflazionistica che alla fine ha lanciato le materie prime (comprese quelle importanti a costo minerario come il petrolio e i materiali) e le azioni di tutto il mondo in un’unica grande bolla altamente promossa. L’era dell’“inflazione su richiesta”, come la chiamavo io. Si è parlato di un superciclo delle materie prime, del commercio con la Cina (con tanto di Jim Rogers che “insegnava il mandarino alla sua bambina”), del picco del petrolio (ah ah ah), come hanno detto altri promotori.

E così via, mentre anche i titoli auriferi salivano e alla fine hanno avuto il mercato orso che si meritavano nel 2012. Il problema era che l’oro era in calo o peggio rispetto alle materie prime cicliche e ad altri mercati, mentre le valutazioni dei titoli auriferi si gonfiavano come se si trattasse di un contesto fondamentalmente solido. Ebbene, non lo era.

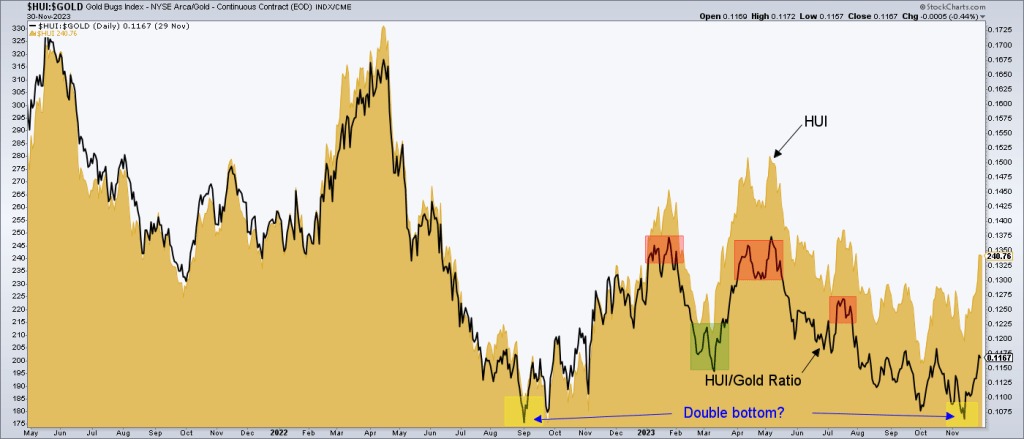

Ma sto divagando. Quello che ci interessa oggi è l’oggi. Oggi abbiamo un rapporto HUI/Oro che probabilmente sta toccando il fondo, come mostra questo grafico di NFTRH.

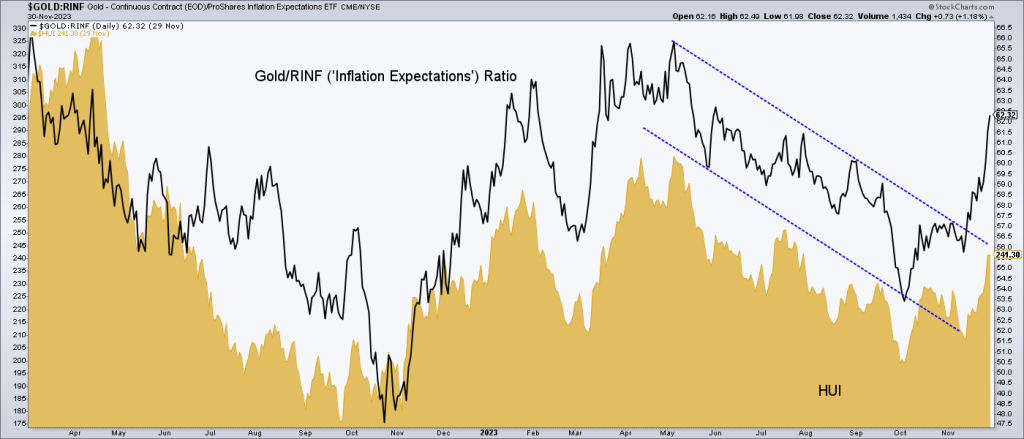

Il rapporto Oro/RINF) è un paragone, certo approssimativo, tra l’oro e quella cosa confusa che chiamiamo “aspettative di inflazione”, resa ancora più confusa da un ETF che cerca di definire quali siano tali aspettative. Tuttavia, funziona bene come guida generale che mostra come oggi il settore azionario dell’oro sia in linea con il miglioramento dei fondamentali, a differenza della maggior parte degli anni successivi al 2003. Abbiamo iniziato a utilizzare questo grafico in NFTRH qualche settimana fa con l’intento di osservare l’andamento dell’HUI in linea con una misura dei suoi fondamentali. E come sapete, il breakout di Gold/RINF ha preceduto il breakout del settore minerario aurifero.

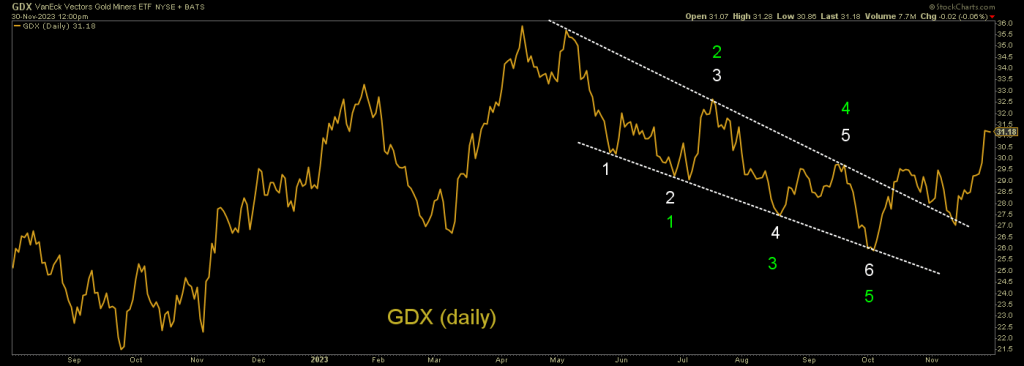

In primo luogo, abbiamo avuto un breakout da un cuneo discendente (lunga bandiera toro con 6 punti di contatto solidi che rappresentavano la correzione post-maggio), un retest e un lancio verso l’alto.

Questo lancio ha rotto un pattern su cui ho speculato pubblicamente il giorno in cui GDX (NYSE:GDX) ha toccato il suo minimo più recente il 13 novembre. Il post originale mostra lo stato del GDX giornaliero di allora insieme alla mia previsione di ciò che sarebbe potuto accadere (freccia nera tratteggiata).

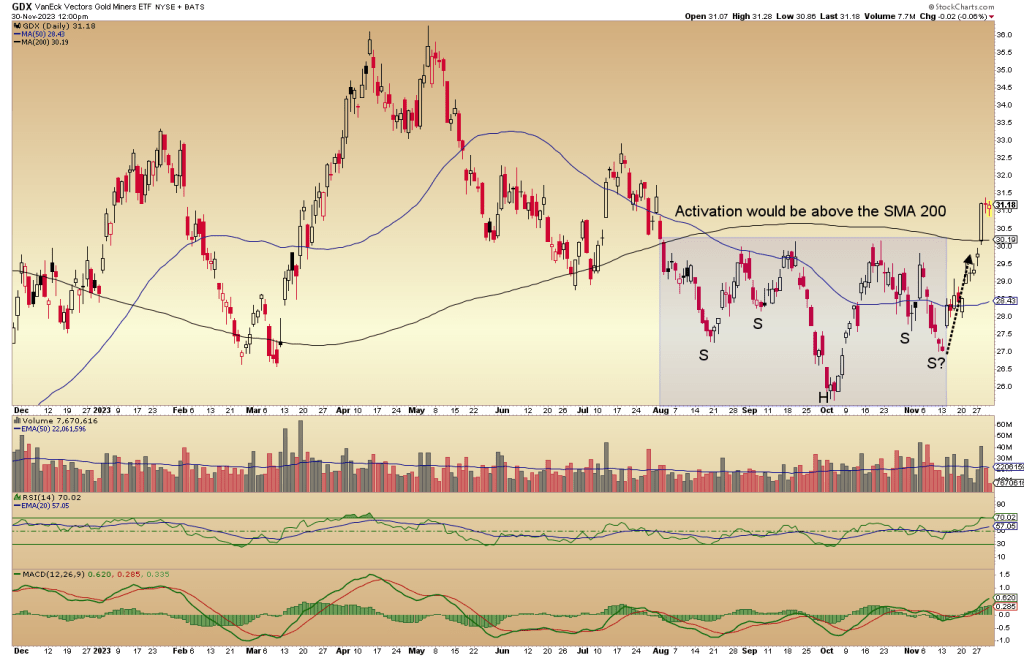

Da mesi e mesi ormai stiamo gestendo la correzione e il modello immaginato su questo grafico avrebbe bisogno di uscire dalla sua linea del collo per attivarsi. Non l’ho tracciata perché la media mobile semplice a 200 giorni si sta doverosamente allentando in quella zona a 30, che è sempre stata il nostro parametro di uscita dalla prigione. La correzione è in corso finché non lo sarà più.

Bene, considerate la neckline attivata. Ora inizia il divertimento, e non solo a causa di un breakout tecnico. È a causa di un breakout tecnico e di uno sfondo macro che si sta finalmente e lentamente spostando a favore dell’industria mineraria dell’oro, proprio come nel 2001-2003, quando il settore sembrava essere solo nel suo improbabile mercato toro. Oggi è improbabile anche per la stragrande maggioranza. Un giorno non lo sarà più e il settore dovrebbe essere di ordini di grandezza superiore, in termini di prezzo, per allora.

[nota] [Ecco uno screenshot dalla sezione commenti che aggiunge un po’ di colore a quanto detto sopra. È stato incluso qui in modo che altri siti web che potrebbero pubblicare questo articolo possano includere questi dettagli]