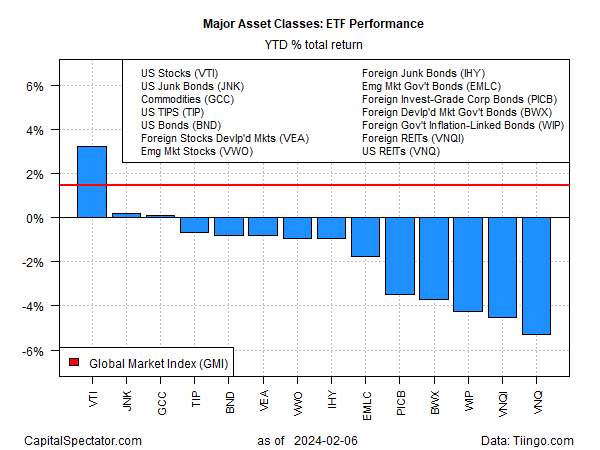

In cima si è da soli. Le azioni americane stanno registrando forti risultati sull’anno in corso nel 2024. Certo, siamo solo all’inizio di febbraio.

Ma la straordinaria distanza tra i rialzi dei titoli USA rispetto al resto delle principali classi di asset resta straordinaria, in base ai riferimenti ETF fino alla chiusura di martedì (6 febbraio).

Il Vanguard Total Stock Market Index Fund (NYSE:VTI) segna +3,2% finora quest’anno. Un ritorno stellare, ammesso che continui fino a fine anno.

Potrebbe essere pretendere troppo, ma per il momento il rialzo è decisamente straordinario rispetto al resto del campo.

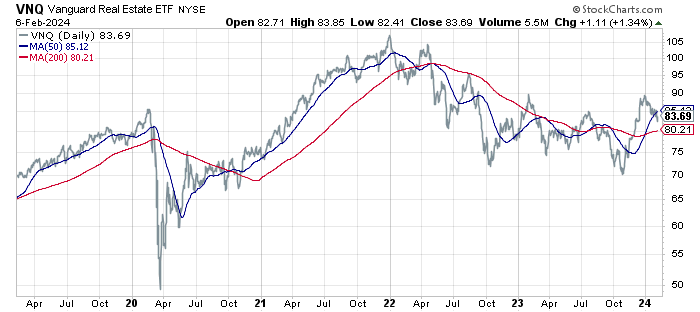

Il maggiore calo finora nel 2024: i REIT USA tramite il Vanguard Real Estate Index Fund (NYSE:VNQ), con -5,3% finora.

Il calo dei posti vacanti negli uffici nell’era del lavoro da casa è diventato un peso per il settore immobiliare commerciale, pesando di conseguenza sul VNQ.

Alcuni analisti dicono che il settore è diventato una scommessa value interessante, dopo le difficoltà degli ultimi due anni. Il rendimento del dividendo a 12 mesi di VNQ è del 4,16%, secondo Morningstar, poco sopra l’attuale rendimento dei Treasury decennali.

Se VNQ riuscirà a registrare anche solo un modesto rialzo nei prossimi anni dai livelli attuali, il potenziale di una performance solida sarà plausibile.

L’avvertimento è che non è ancora ovvio che lo slancio negativo di VNQ sia finito.

Il recente rally si sta invertendo e, data l’incertezza sulle prospettive degli uffici, bisognerebbe ancora aspettare e vedere, almeno per gli investitori avversi al rischio.

La domanda principale per l’allocazione di asset, ovviamente, è come comportarsi con la corsa delle azioni statunitensi, che probabilmente rappresentano pesi sopra la media in molti, o forse nella maggior parte dei portafogli.

Il VTI è l’opposto del VNQ, in quanto le azioni USA continuano a spingersi in un terreno da massimi storici.

Da un punto di vista tecnico, la forte corsa delle azioni americane implica che ce ne sarà ancora nel breve periodo.

Lo slancio tende a persistere fino a quando non si esaurisce. Prevedere dei punti di svolta in tempo reale è difficile, per usare un eufemismo, e quindi la recente inclinazione rialzista è un segnale di previsione positivo.

Tuttavia, i tori devono ricordare che la scommessa implicita di lasciare correre i vincenti è una supposizione che le big tech possano continuare a trainare il mercato in alto.

Notiamo che, mentre l’SPDR® S&P 500 ETF (NYSE:SPY) è salito di quasi il 4% finora quest’anno, la sua controparte equal-weighted (RSP) è invariata.

Eliminando nomi come Amazon (NASDAQ:AMZN), Microsoft (NASDAQ:MSFT) e altri importanti titoli tech, rimane un profilo decisamente meno eccitante per i recenti risultati del mercato.

“Mentre l’elevato posizionamento degli hedge fund, le numerose cause antitrust intentate dal DoJ e dalla FTC e i cambiamenti nel regime macro influenzeranno i rendimenti dei titoli, riteniamo che la crescita delle vendite dei sette titoli sarà il driver più importante del gruppo”, scrive David Kostin, chief US equity strategist di Goldman Sachs (NYSE:GS), riguardo all’influenza dei cosiddetti Magnifici 7.

La posta in gioco è alta per le previsioni del mercato, afferma. In effetti, la rapida crescita delle entrate sarà cruciale per la leadership dei cosiddetti “Magnifici 7” titoli big-tech che stanno trainando il rialzo del mercato azionario statunitense.

Ma purtroppo il futuro è ancora incerto e gli investitori devono fare i conti con l’annosa questione di come posizionare il portafoglio dopo una corsa tanto sbilenca che ha favorito un lato del mercato.

Piuttosto che cercare di prevedere il futuro, forse è meglio porsi la domanda fondamentale: Perché non ribilanciare ora, anche se sui margini, dopo una corsa tanto sbilenca che ha eccessivamente favorito una fetta del mercato rispetto al resto?

Come sempre, la risposta dipenderà da molti fattori, compresa la tolleranza del rischio, l’orizzonte temporale e varie aspettative, anche se imperfette, su cosa probabilmente succederà nel prossimo anno o più.

È difficile, ovviamente. Quello che è semplice è invece ammettere che probabilmente si è avuto un profitto consistente grazie ad una fetta relativamente sottile dei mercati globali. Il resto, come si dice, è (probabilmente) matematica, se si guarda abbastanza in là nel futuro.